Wegovy, da Novo Nordisk, reduz risco cardíaco em 57% ante droga rival da Eli Lilly, diz estudo

Introdução e contexto de mercado

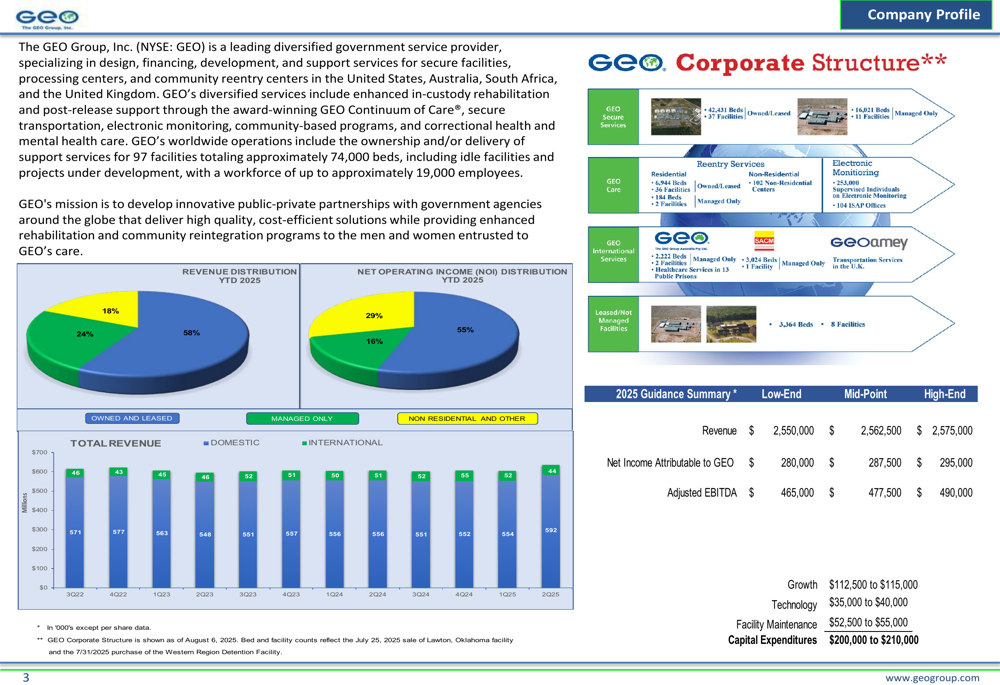

A GEO Group Inc (Nova York:GEO) divulgou suas informações suplementares do segundo trimestre de 2025 em 6 de agosto, mostrando uma recuperação significativa após os resultados decepcionantes do primeiro trimestre. As ações da empresa, que haviam caído quase 8% após os resultados do 1º tri, desde então se recuperaram, sendo negociadas a US$ 25,84 no fechamento anterior, com ganho de 3,78%. No pré-mercado, as ações continuaram sua trajetória ascendente, subindo 2,17% para US$ 26,40.

A operadora de instalações correcionais demonstrou resiliência após não atingir as expectativas de receita e LPA no 1º tri de 2025, quando reportou lucro de US$ 0,14 por ação contra previsões de US$ 0,19. A apresentação do 2º tri revela os esforços da empresa para recuperar a confiança dos investidores por meio de melhor desempenho operacional e alocação estratégica de capital.

Destaques do desempenho trimestral

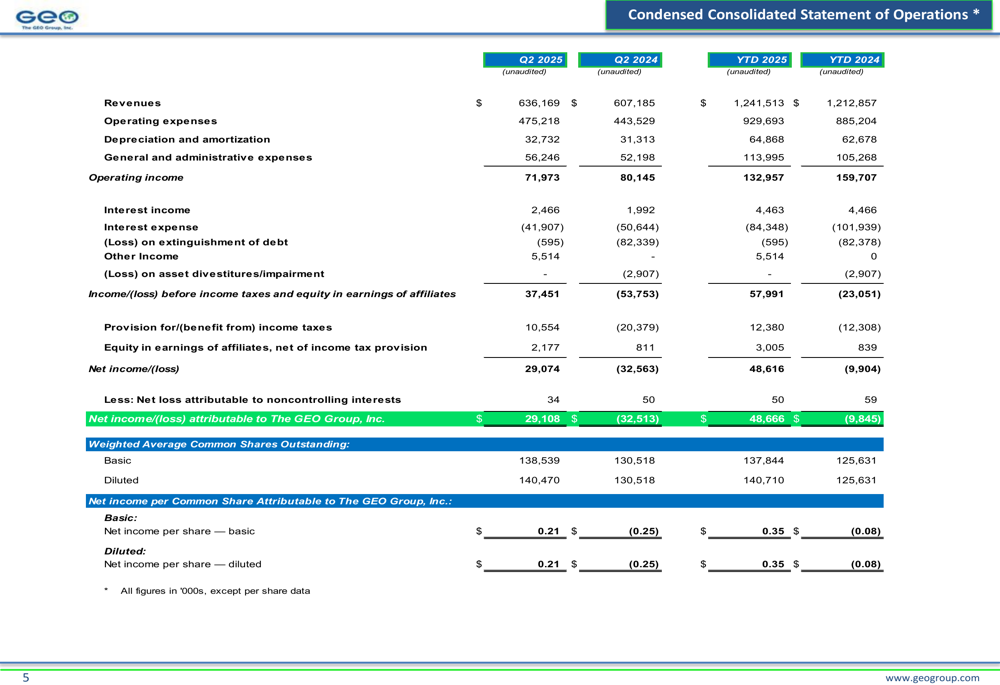

A GEO Group reportou receita de US$ 636,2 milhões no 2º tri de 2025, representando um aumento de 4,8% em comparação aos US$ 607,2 milhões no mesmo período do ano passado. Mais significativamente, a empresa retornou à lucratividade com lucro líquido de US$ 29,1 milhões, uma melhora substancial em relação ao prejuízo de US$ 32,5 milhões registrado no 2º tri de 2024.

Como mostrado na seguinte demonstração consolidada de resultados, a empresa demonstrou melhora considerável ano a ano em seu resultado final, embora a receita operacional tenha diminuído ligeiramente:

O EBITDA ajustado da empresa alcançou US$ 118,6 milhões no 2º tri de 2025 e US$ 218,4 milhões no primeiro semestre do ano, sustentando as projeções da GEO para o ano inteiro. A Receita Operacional Líquida (NOI) permaneceu relativamente estável em US$ 171,3 milhões, comparada a US$ 168,2 milhões no 2º tri de 2024.

Análise financeira detalhada

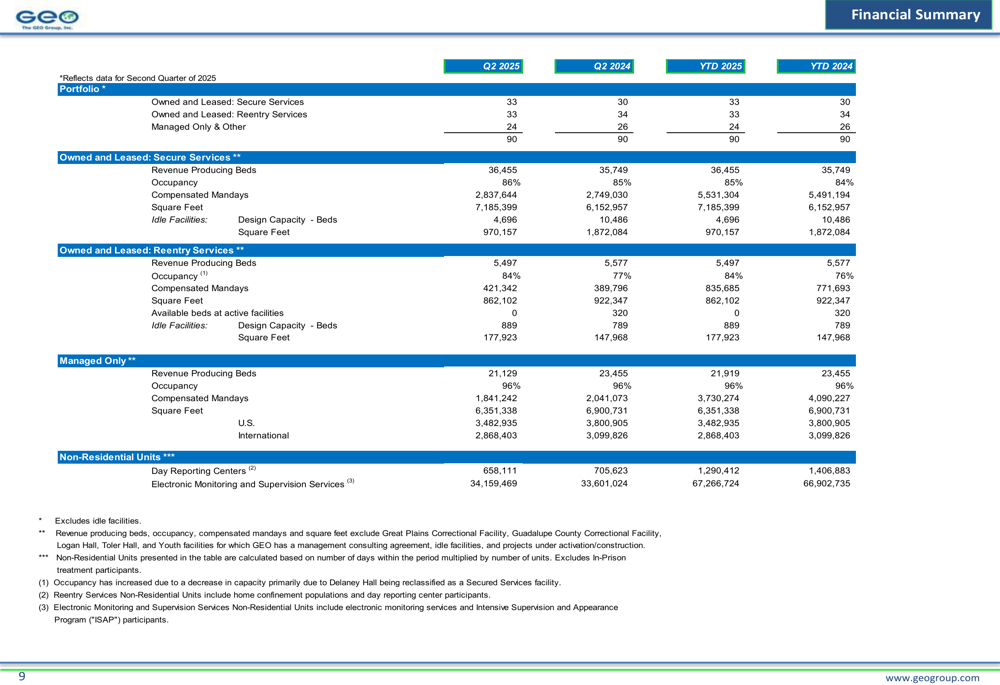

O desempenho do portfólio da GEO Group foi fortalecido por altas taxas de ocupação em suas instalações. Os serviços seguros próprios e arrendados da empresa mantiveram 86% de ocupação, enquanto as instalações apenas gerenciadas alcançaram uma impressionante taxa de ocupação de 96%. Essas métricas destacam a eficiência operacional da empresa e a demanda estável por seus serviços.

A seguinte visão geral do portfólio ilustra a capacidade de leitos e taxas de ocupação da empresa em diferentes segmentos:

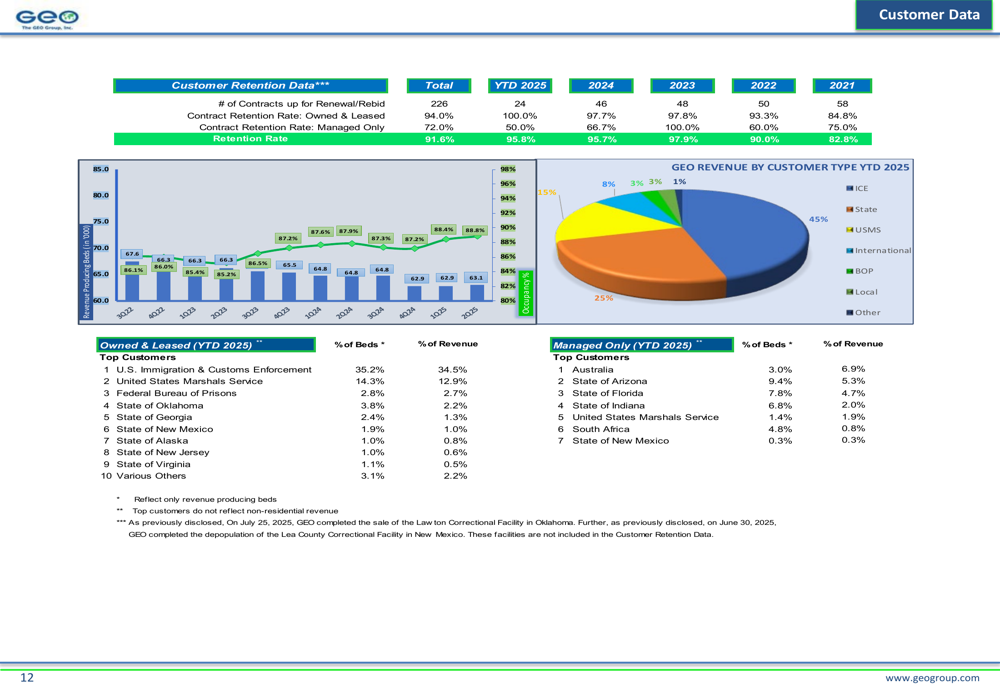

A diversificação de receita continua sendo um ponto forte para a GEO Group, com clientes estaduais representando a maior parte, com 45% da receita total, seguidos pelo Serviço de Delegados dos EUA (USMS) com 25% e Imigração e Fiscalização Aduaneira (ICE) com 15%. Essa base diversificada de clientes proporciona estabilidade e mitiga o risco de concentração.

A taxa de retenção de clientes está em 94,0% para o acumulado do ano de 2025, mostrando uma ligeira queda em relação aos 97,7% em 2024, o que pode merecer monitoramento nos próximos trimestres. O gráfico a seguir detalha a receita por tipo de cliente e ilustra tendências de retenção:

Iniciativas estratégicas

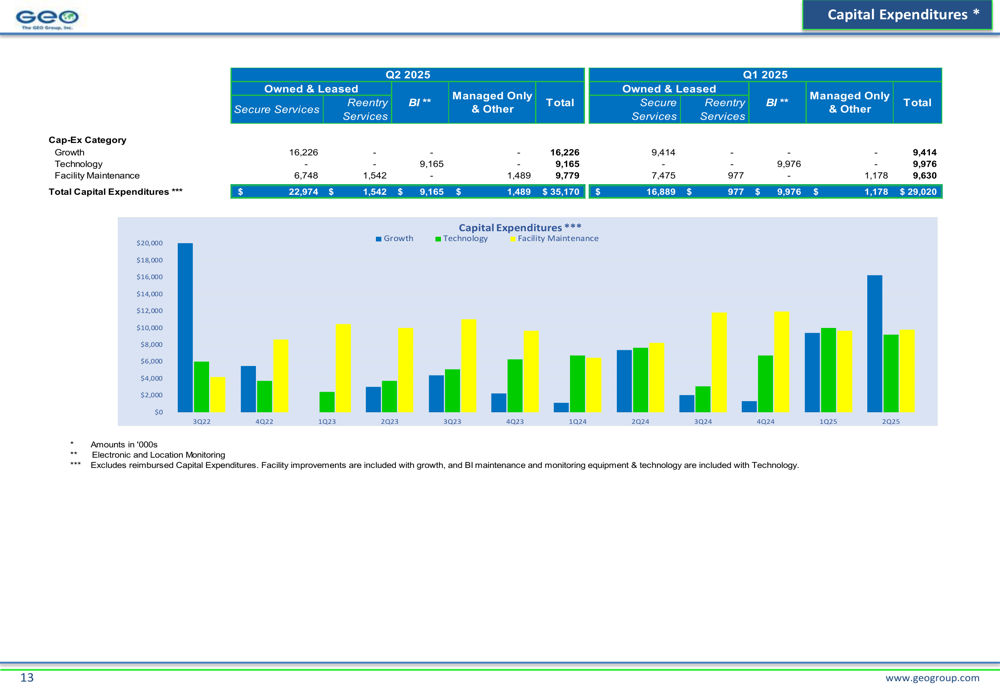

A GEO Group continua investindo em iniciativas de crescimento, melhorias tecnológicas e manutenção de instalações. No 2º tri de 2025, a empresa alocou US$ 35,2 milhões em despesas de capital, com US$ 16,2 milhões direcionados para projetos de crescimento, US$ 9,2 milhões para tecnologia e US$ 9,8 milhões para manutenção de instalações.

A seguinte discriminação de despesas de capital mostra as prioridades de investimento da empresa:

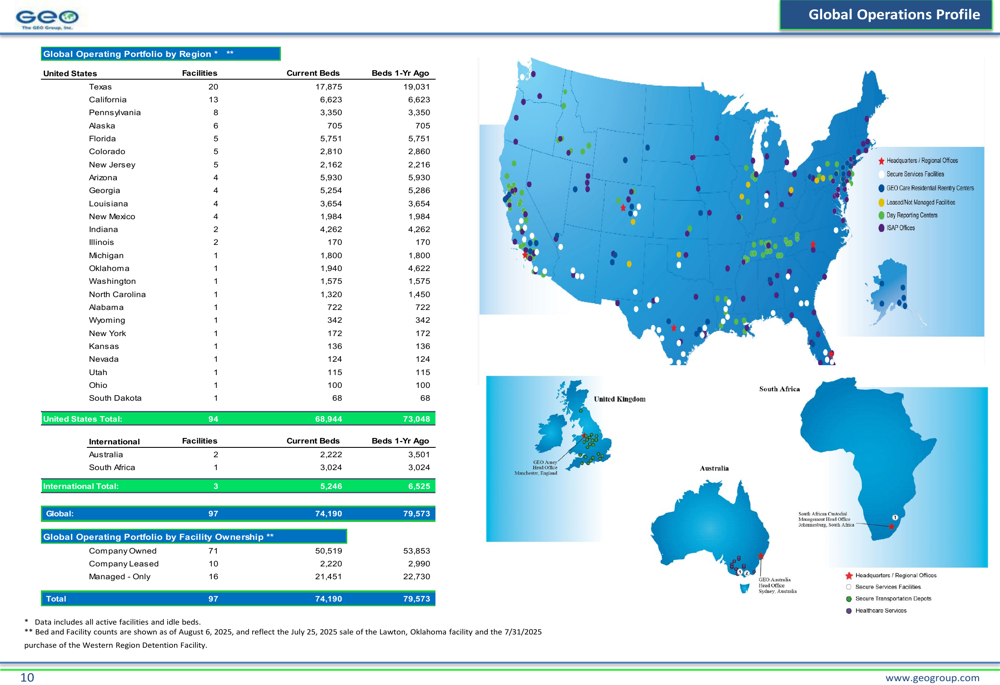

A presença global da empresa abrange 97 instalações nos Estados Unidos, Austrália e África do Sul, com capacidade total de aproximadamente 74.000 leitos. Esta extensa rede posiciona a GEO Group como uma fornecedora líder de serviços correcionais e de detenção globalmente.

Como ilustrado no perfil de operações globais, a empresa mantém um portfólio diversificado de instalações próprias e gerenciadas:

Gestão de dívida e posição financeira

A estratégia de gestão de dívida da GEO Group concentra-se em equilibrar obrigações de taxa fixa e flutuante. Em 30 de junho de 2025, a empresa reportou dívida total de US$ 1,72 bilhão, com 76% a taxas fixas (média de 9,30%) e 24% a taxas flutuantes (média de 9,11%).

O cronograma de vencimento da dívida mostra obrigações administráveis de curto prazo com US$ 220,1 milhões devidos em 2025:

O balanço da empresa permanece relativamente estável com ativos totais de US$ 3,66 bilhões em 30 de junho de 2025, comparados a US$ 3,63 bilhões no final de 2024. O patrimônio líquido total aumentou para US$ 1,38 bilhão de US$ 1,33 bilhão no mesmo período, refletindo a melhoria na lucratividade nos trimestres recentes.

Perspectivas futuras

A GEO Group mantém sua orientação financeira para 2025 com receita projetada entre US$ 2,55 bilhões e US$ 2,58 bilhões, lucro líquido atribuível à GEO entre US$ 280 milhões e US$ 295 milhões, e EBITDA ajustado entre US$ 465 milhões e US$ 490 milhões. Esta perspectiva sugere confiança em melhorias operacionais contínuas após os resultados abaixo do esperado no 1º tri.

A orientação da empresa para 2025 e o perfil corporativo são detalhados abaixo:

As despesas de capital para 2025 devem variar entre US$ 200 milhões e US$ 210 milhões, com alocações para iniciativas de crescimento (US$ 112,5-US$ 115 milhões), investimentos em tecnologia (US$ 35-US$ 40 milhões) e manutenção de instalações (US$ 52,5-US$ 55 milhões).

Após um primeiro trimestre desafiador que viu aumento nas despesas operacionais e administrativas impactando a lucratividade, os resultados do segundo trimestre da GEO Group indicam que a empresa está de volta aos trilhos para atingir suas metas anuais. O foco contínuo em altas taxas de ocupação e alocação estratégica de capital deve apoiar o crescimento sustentável enquanto a empresa navega em seu cenário competitivo em serviços correcionais e de detenção contratados pelo governo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: