BBAS3: Saiba como usar análise SWOT para investir, ou não, em Banco do Brasil

Introdução e contexto de mercado

A Hexagon Purus (OB:HPUR) divulgou sua apresentação de resultados do 2º tri 2025 em 17 de julho, revelando uma deterioração significativa no desempenho financeiro enquanto a empresa continua a navegar em condições desafiadoras de mercado. A fornecedora de soluções de energia limpa reportou uma queda de 63% na receita ano a ano, enquanto simultaneamente expandia seu programa de redução de custos e iniciava revisões estratégicas de segmentos de negócios.

A apresentação ocorre após as ações da empresa já terem sofrido pressão substancial, com queda de 9,82% para NOK 2,48 na sessão de negociação anterior à divulgação dos resultados. As ações caíram drasticamente em relação à máxima de 52 semanas de NOK 12,22, refletindo as preocupações contínuas dos investidores sobre o caminho da empresa para a lucratividade.

Destaques do desempenho trimestral

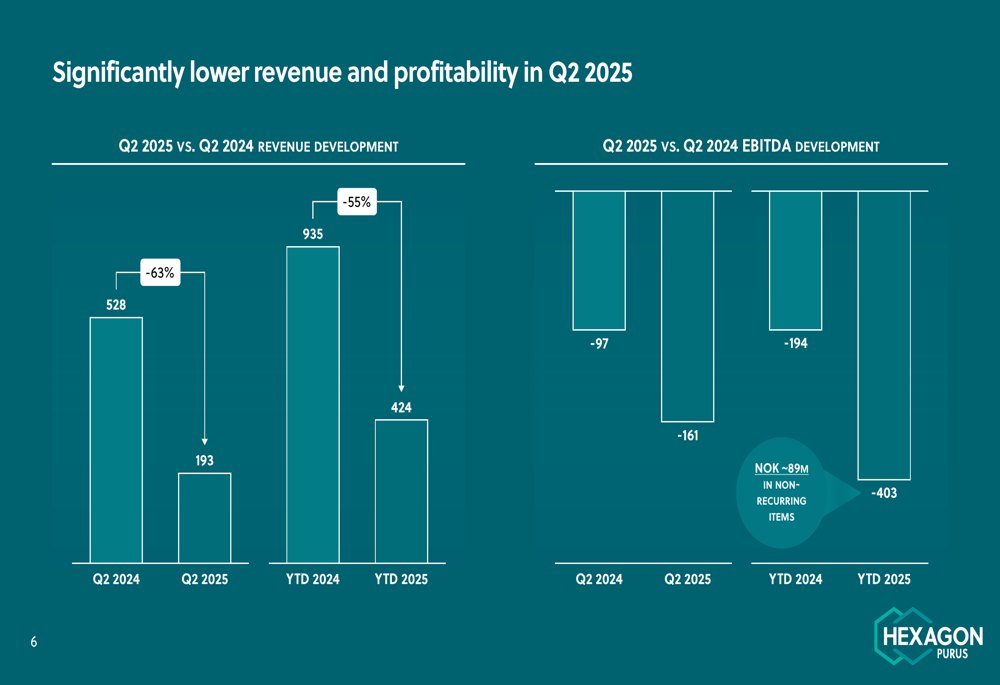

A Hexagon Purus reportou receita de NOK 193 milhões no 2º tri 2025, representando uma queda acentuada de 63% em relação aos NOK 528 milhões no mesmo trimestre do ano anterior. A receita dos últimos doze meses (LTM) caiu para NOK 1.364 milhões, uma redução de 19% ano a ano. O EBITDA da empresa deteriorou-se para NOK 161 milhões negativos no 2º tri 2025, em comparação com NOK 97 milhões negativos no 2º tri 2024.

Como mostrado no gráfico a seguir, detalhando as métricas de receita e lucratividade:

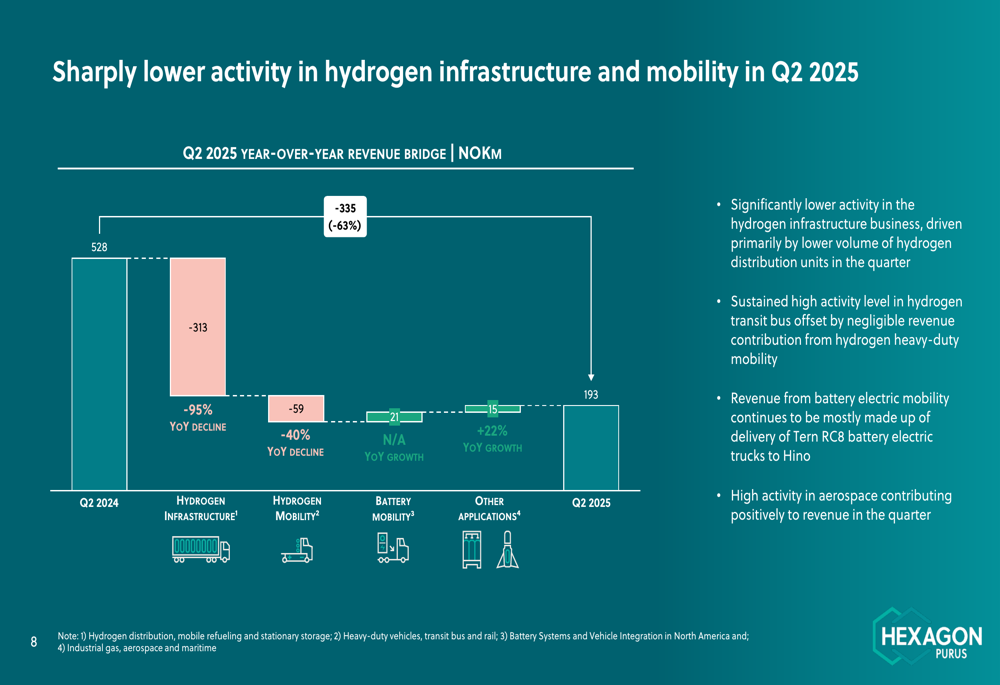

A queda na receita foi particularmente pronunciada nos segmentos de hidrogênio da empresa. A receita de infraestrutura de hidrogênio despencou 95% ano a ano, enquanto a receita de mobilidade a hidrogênio caiu 40%. Essas quedas foram parcialmente compensadas pelo crescimento na mobilidade a bateria e outras aplicações, que viram crescimento ano a ano de 12% e 18%, respectivamente.

A seguinte ponte de receita ilustra o impacto significativo da menor atividade em infraestrutura e mobilidade a hidrogênio:

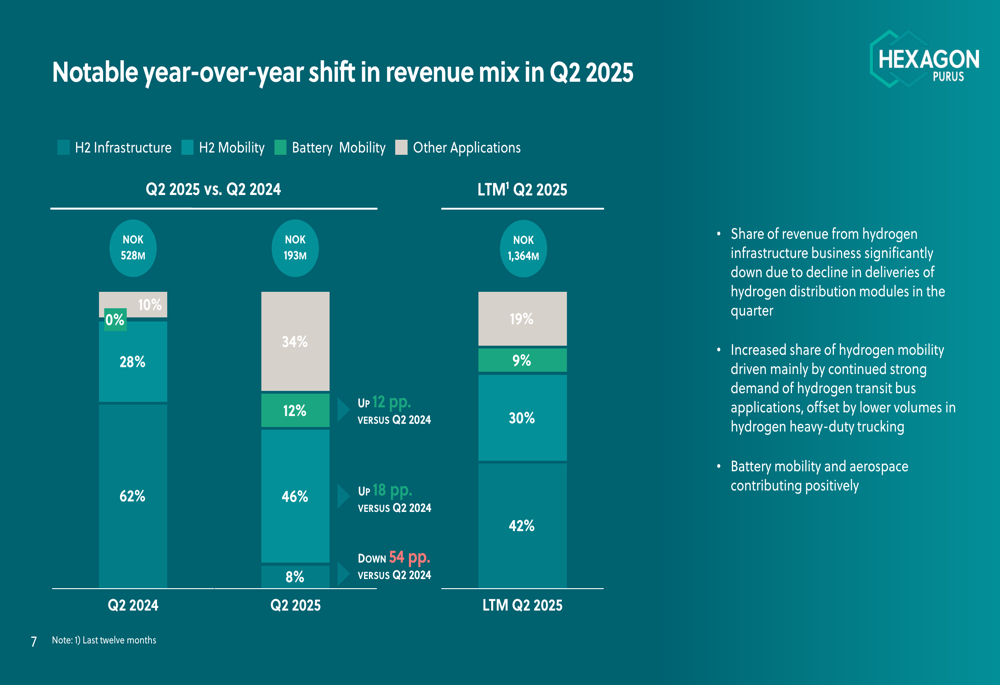

A empresa também experimentou uma mudança notável em seu mix de receita durante o trimestre. A contribuição da infraestrutura de hidrogênio para a receita total diminuiu de 62% no 2º tri 2024 para 46% no 2º tri 2025, enquanto a mobilidade a bateria aumentou de 0% para 12%, e outras aplicações (incluindo aeroespacial) cresceram de 10% para 34%.

Esta mudança na composição da receita é claramente ilustrada no gráfico a seguir:

Iniciativas estratégicas

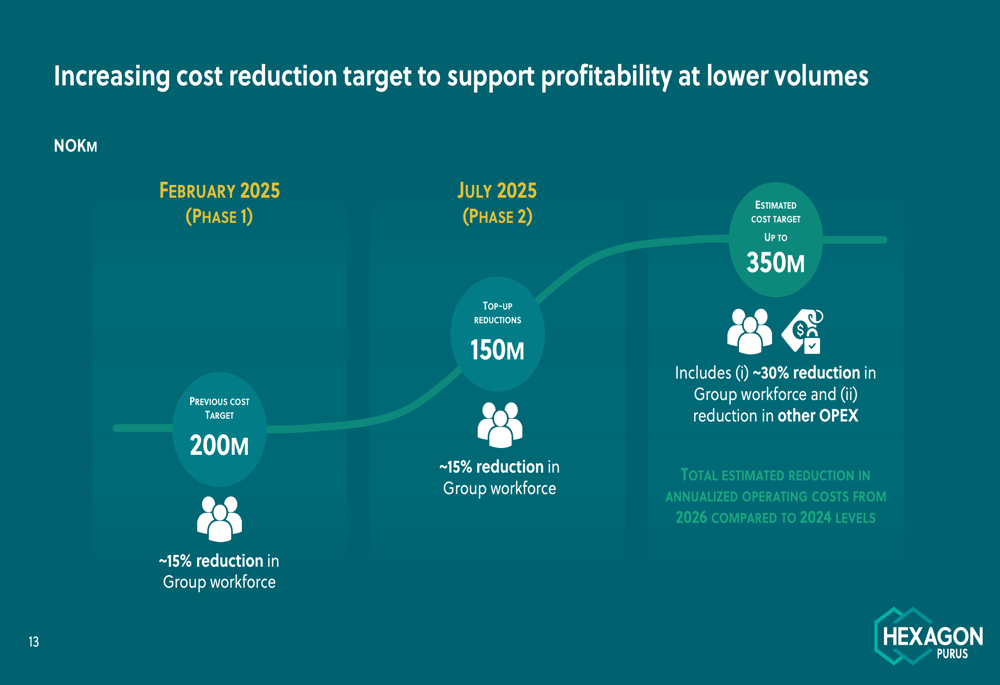

Em resposta à situação financeira desafiadora, a Hexagon Purus anunciou uma expansão significativa de seu programa de redução de custos. A empresa aumentou sua meta de redução de custos de NOK 200 milhões para NOK 350 milhões e planeja reduzir sua força de trabalho em aproximadamente 30%, acima dos 15% de redução anunciados anteriormente.

O slide a seguir detalha o programa expandido de redução de custos:

Adicionalmente, a Hexagon Purus anunciou que expandiu sua parceria com a Hino na América do Norte para a entrega de caminhões elétricos completos a bateria das Classes 6 e 7. Esta expansão de relacionamento representa um foco estratégico no segmento de veículos elétricos a bateria em meio ao desenvolvimento mais lento nas aplicações de mobilidade a hidrogênio.

A empresa também iniciou uma revisão estratégica para avaliar alternativas para seu segmento de Sistemas de Bateria e Integração de Veículos (BVI). Esta revisão faz parte de uma avaliação mais ampla do portfólio, visando garantir o fluxo de caixa da empresa, que também inclui avaliações do negócio de Mobilidade e Infraestrutura de Hidrogênio e da Joint-Venture na China.

Posição financeira e fluxo de caixa

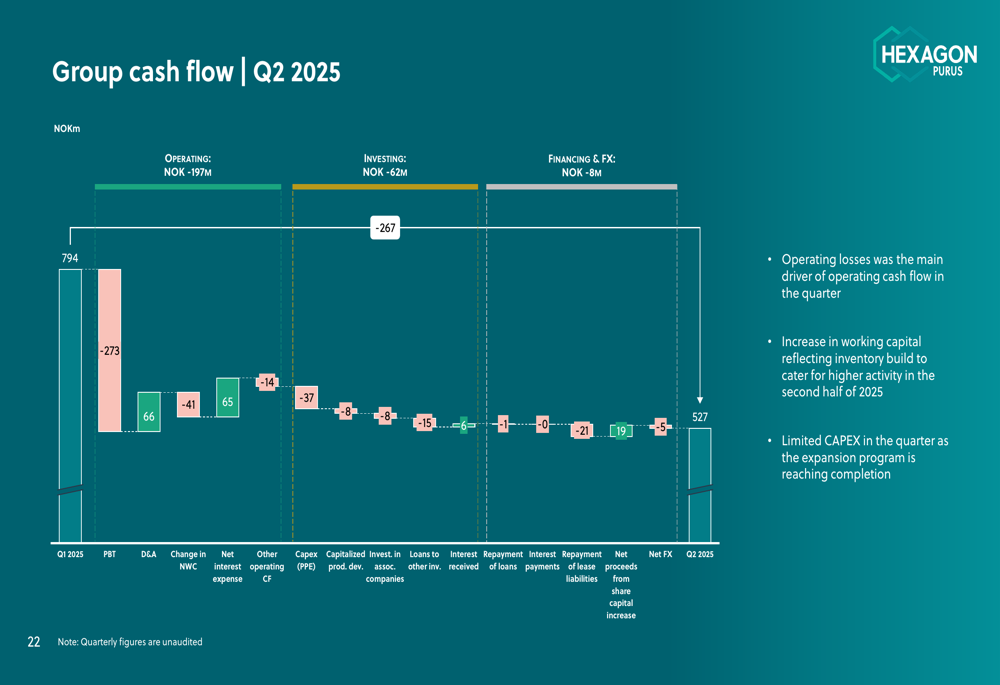

A Hexagon Purus reportou um saldo de caixa de NOK 527 milhões no 2º tri 2025, com um índice de patrimônio líquido de 33%, uma queda de 4 pontos percentuais em relação ao 1º tri 2025. O balanço da empresa mostrou níveis aumentados de estoque em antecipação à maior receita esperada para o segundo semestre de 2025.

O gráfico de cascata de fluxo de caixa a seguir ilustra o movimento de caixa da empresa durante o trimestre:

Os prejuízos operacionais foram o principal impulsionador do fluxo de caixa operacional negativo no trimestre, enquanto o capital de giro aumentou devido ao acúmulo de estoque para a atividade mais alta prevista para o segundo semestre de 2025. Os gastos de capital permaneceram limitados, já que o programa de expansão da empresa se aproxima da conclusão.

Declarações prospectivas

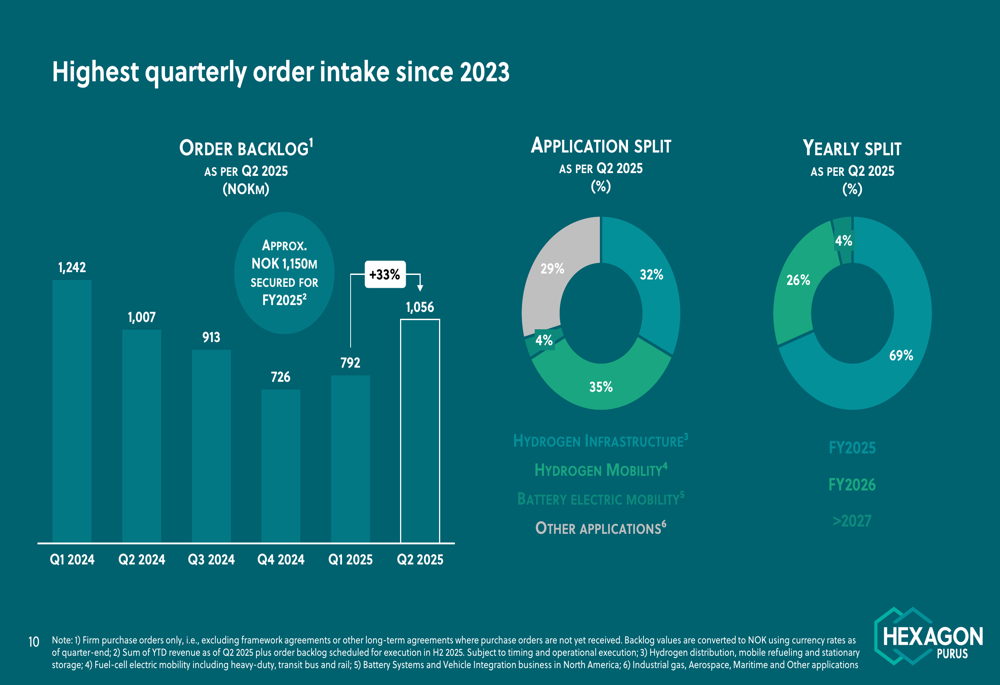

Apesar do trimestre desafiador, a Hexagon Purus reportou sua maior entrada de pedidos trimestral desde 2023, com a carteira de pedidos aumentando para NOK 1.056 milhões, um aumento de 33% em relação ao 1º tri 2025. Espera-se que esta melhora na entrada de pedidos suporte níveis mais altos de atividade no segundo semestre de 2025.

O gráfico a seguir mostra a tendência positiva na carteira de pedidos:

A carteira de pedidos é diversificada entre segmentos de aplicação, com mobilidade a hidrogênio representando 35%, infraestrutura de hidrogênio 29%, e outras aplicações (incluindo aeroespacial) 32%. A maior parte da carteira (69%) está programada para entrega além de 2027, com apenas 4% alocados para o restante de 2025.

Para o segundo semestre de 2025, a empresa espera um desempenho melhorado em vários segmentos:

A administração indicou que aproximadamente NOK 1.150 milhões em receita estão garantidos para o ano fiscal de 2025, proporcionando alguma visibilidade apesar dos desafios atuais. As áreas-chave de foco da empresa para o restante de 2025 incluem continuar a reduzir custos para permitir lucratividade em volumes menores, completar a revisão do portfólio de negócios e reduzir a saída de caixa no segundo semestre do ano.

Desempenho por segmento

O segmento de Mobilidade e Infraestrutura de Hidrogênio (HMI), que inclui as operações de fabricação de cilindros e sistemas de hidrogênio da empresa na Europa e nos EUA, reportou receita de NOK 164 milhões no 2º tri 2025, uma queda de 69% em relação aos NOK 526 milhões no 2º tri 2024. O EBITDA do segmento deteriorou-se para NOK 76 milhões negativos, em comparação com NOK 17 milhões positivos no mesmo período do ano anterior.

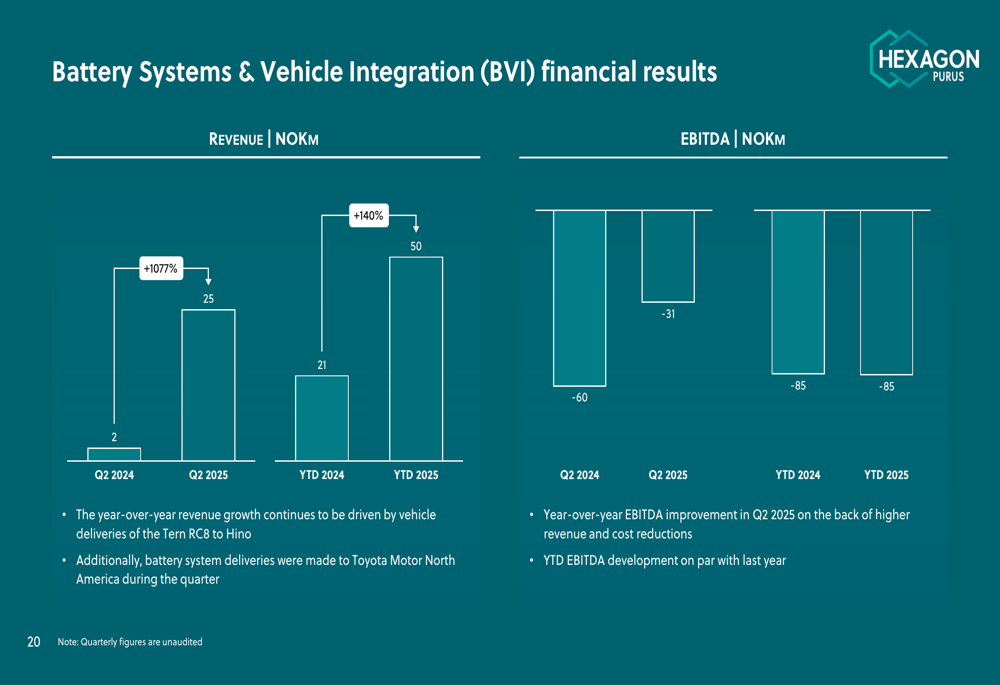

Em contraste, o segmento de Sistemas de Bateria e Integração de Veículos (BVI) mostrou crescimento de receita, embora a partir de uma base baixa. A receita do BVI aumentou para NOK 25 milhões no 2º tri 2025, acima dos apenas NOK 2 milhões no 2º tri 2024, impulsionada pelas entregas do Tern RC8 para a Hino. O EBITDA do segmento melhorou para NOK 31 milhões negativos, em comparação com NOK 60 milhões negativos no 2º tri 2024.

O gráfico a seguir mostra os resultados financeiros do segmento BVI:

A perspectiva da empresa por aplicação indica um impulso comercial contínuo e forte em aplicações de ônibus de trânsito a hidrogênio e aeroespacial, enquanto a distribuição de hidrogênio permanece fraca, mas com visibilidade melhorando. Os caminhões elétricos a bateria enfrentam uma curva de rampa mais lenta devido às mudanças de política da nova administração dos EUA, e espera-se que os caminhões elétricos a hidrogênio tenham volumes limitados, com a adoção pelo mercado empurrada para o final da década.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: