Bitcoin dispara acima de US$ 116 mil após discurso de Powell e ganha fôlego

O HSBC Holdings plc (LSE:HSBA) apresentou um desempenho sólido no segundo trimestre de 2025, com crescimento de receita de 5% em comparação ao ano anterior, excluindo itens extraordinários, de acordo com a apresentação do banco a investidores e analistas em 30 de julho. O gigante bancário global também anunciou um programa adicional de recompra de ações de até US$ 3 bilhões, mantendo seu compromisso com o retorno aos acionistas.

Destaques do desempenho trimestral

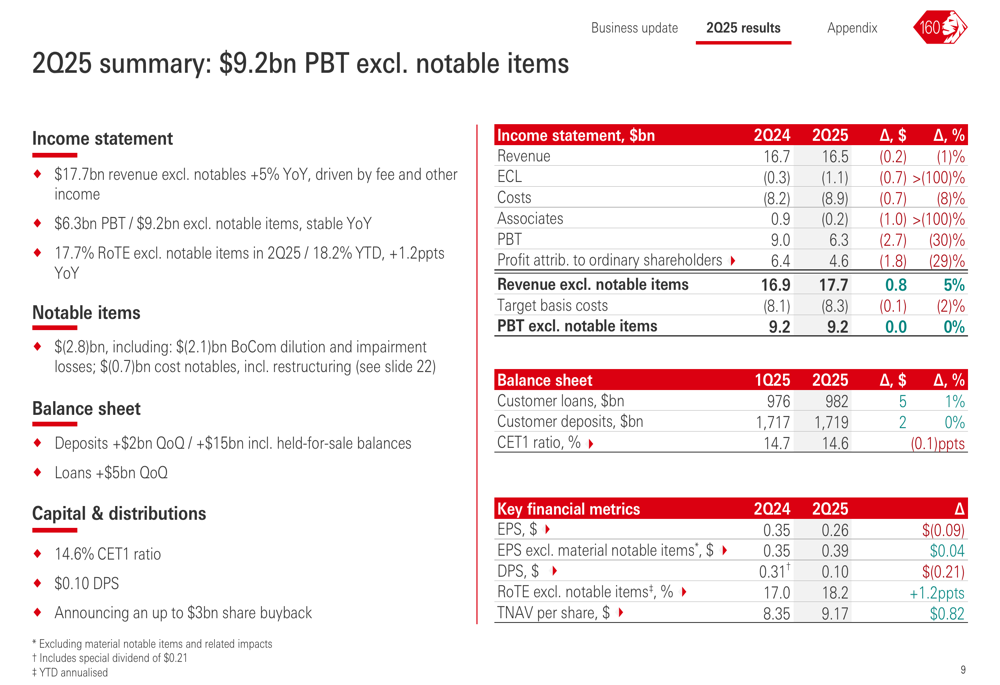

O HSBC reportou lucro antes de impostos de US$ 6,3 bilhões para o 2º tri de 2025, ou US$ 9,2 bilhões quando excluídos itens extraordinários, mantendo-se estável em comparação ao mesmo período do ano anterior. O banco alcançou um retorno sobre o patrimônio tangível (RoTE) de 17,7% excluindo itens extraordinários, representando uma melhoria de 1,2 pontos percentuais em relação ao ano anterior.

Como mostrado no seguinte resumo financeiro abrangente, o HSBC manteve posições fortes de capital e liquidez, com um índice CET1 de 14,6% e crescimento contínuo tanto em depósitos quanto em empréstimos:

A receita excluindo itens extraordinários atingiu US$ 17,7 bilhões no 2º tri de 2025, um aumento de 5% em relação ao ano anterior, impulsionada principalmente pelo forte desempenho em taxas e outras receitas. Itens extraordinários totalizando US$ (2,8) bilhões incluíram diluição e perdas por redução ao valor recuperável do BoCom, além de custos extraordinários.

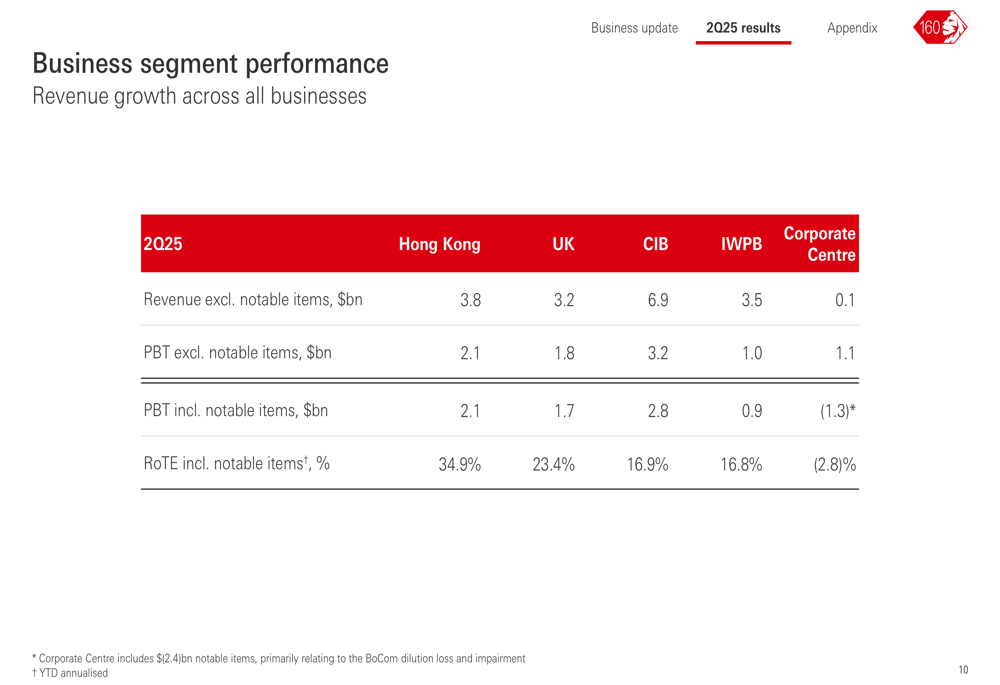

O desempenho dos segmentos de negócios do banco mostrou resultados fortes em mercados-chave, com Hong Kong e Reino Unido entregando RoTEs de 34,9% e 23,4%, respectivamente:

Iniciativas estratégicas

O HSBC continua executando sua estratégia de focar em áreas prioritárias de crescimento enquanto se retira de atividades não estratégicas. O banco anunciou em fevereiro de 2025 um plano para sair de atividades com custos de aproximadamente US$ 1,5 bilhão, realocando esses recursos para áreas prioritárias de crescimento.

"Estamos fazendo progressos disciplinados em nossas prioridades estratégicas, com US$ 0,7 bilhão de economias de simplificação implementadas e sete saídas anunciadas desde o 1º tri de 2025", observou a empresa em sua apresentação.

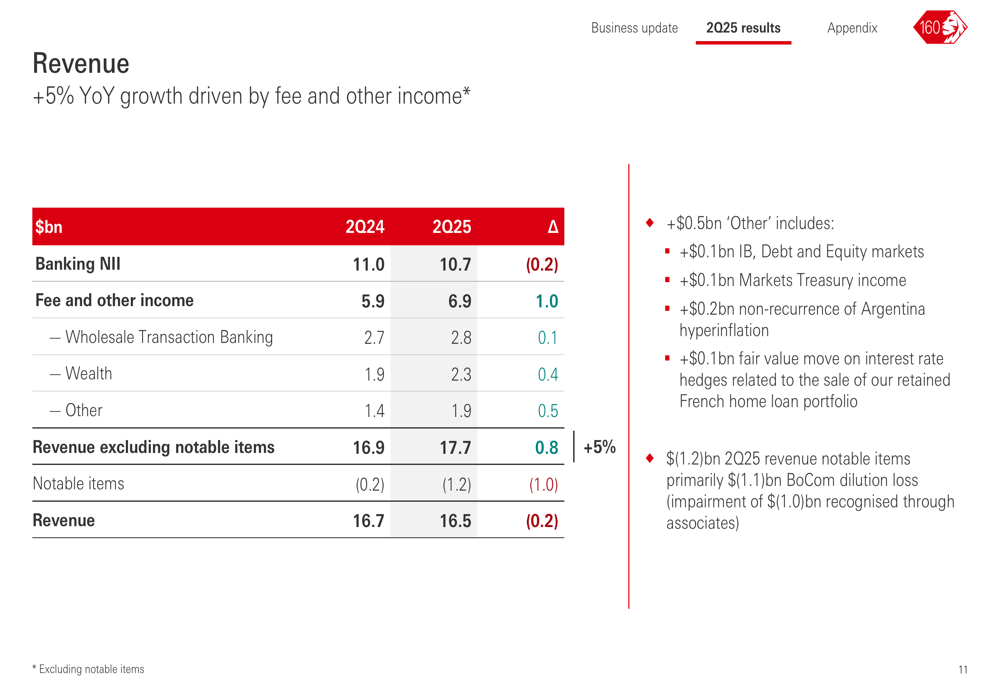

A seguinte análise de receita ilustra como o foco estratégico do HSBC está impulsionando o crescimento, particularmente em Wealth e Wholesale Transaction Banking, que compensaram uma ligeira diminuição na Receita Líquida de Juros do Banking:

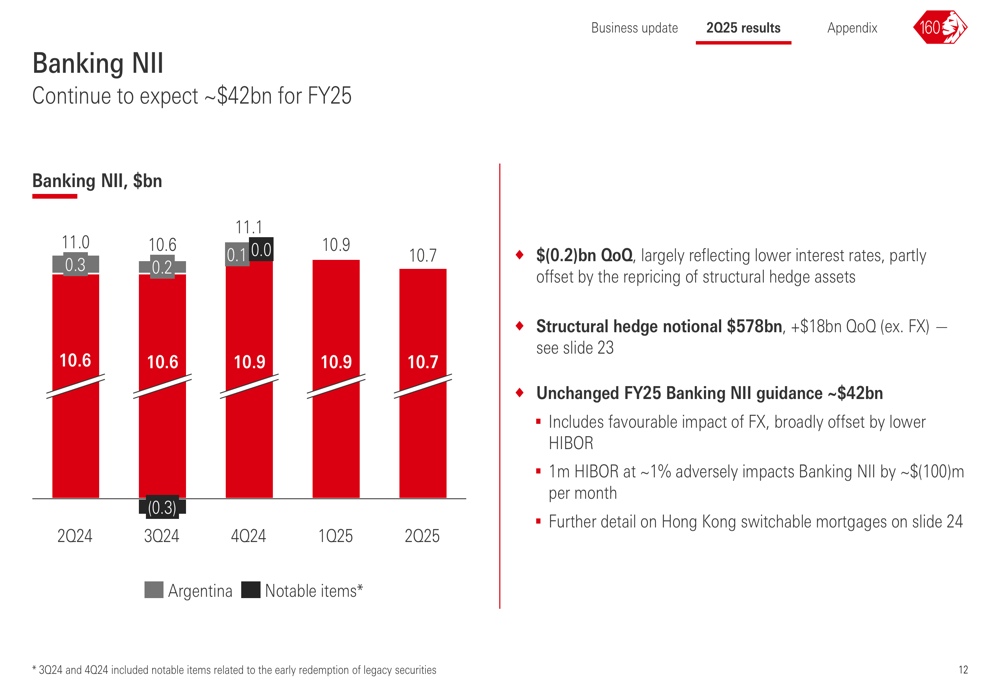

A Receita Líquida de Juros (NII) do Banking do HSBC apresentou uma ligeira diminuição trimestre a trimestre, mas o banco manteve sua orientação para o ano inteiro de 2025 de aproximadamente US$ 42 bilhões:

Análise financeira detalhada

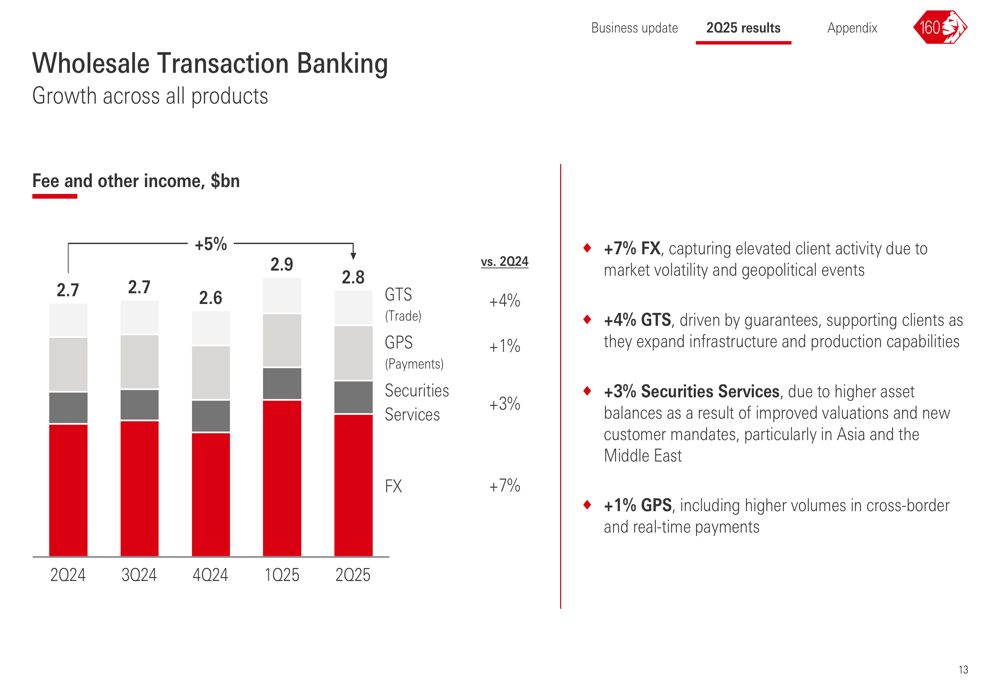

O Wholesale Transaction Banking mostrou crescimento consistente em todos os produtos, com taxas e outras receitas aumentando 5% em relação ao ano anterior. Os serviços de câmbio cresceram 7%, capturando atividade elevada de clientes devido à volatilidade do mercado e eventos geopolíticos:

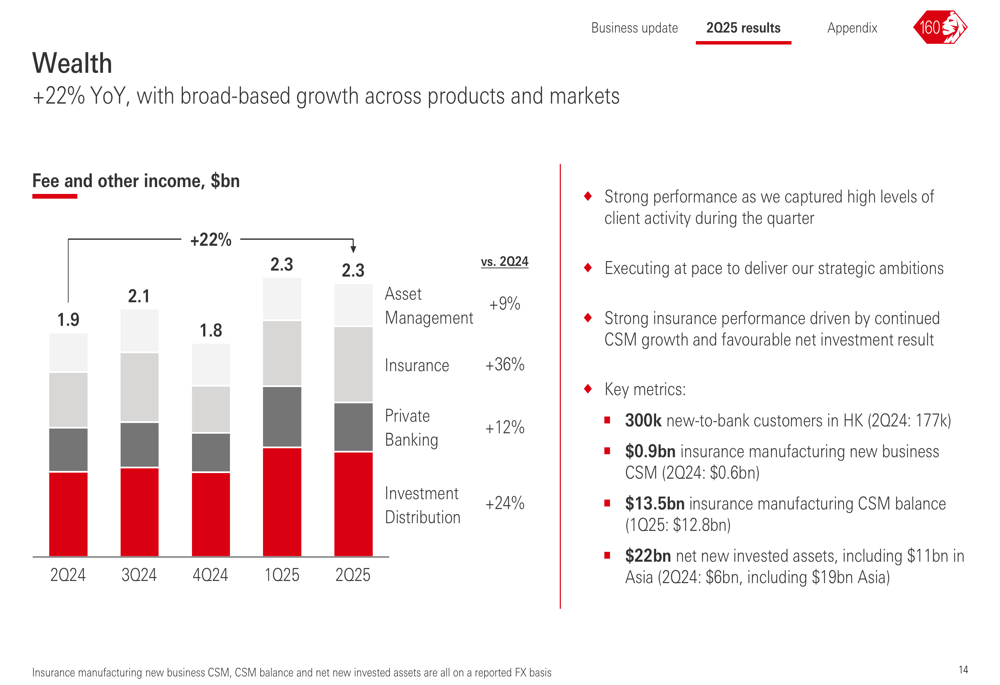

O negócio de Wealth demonstrou um desempenho particularmente forte, com taxas e outras receitas crescendo 22% em relação ao ano anterior. Este crescimento foi apoiado por forte atividade dos clientes e execução estratégica:

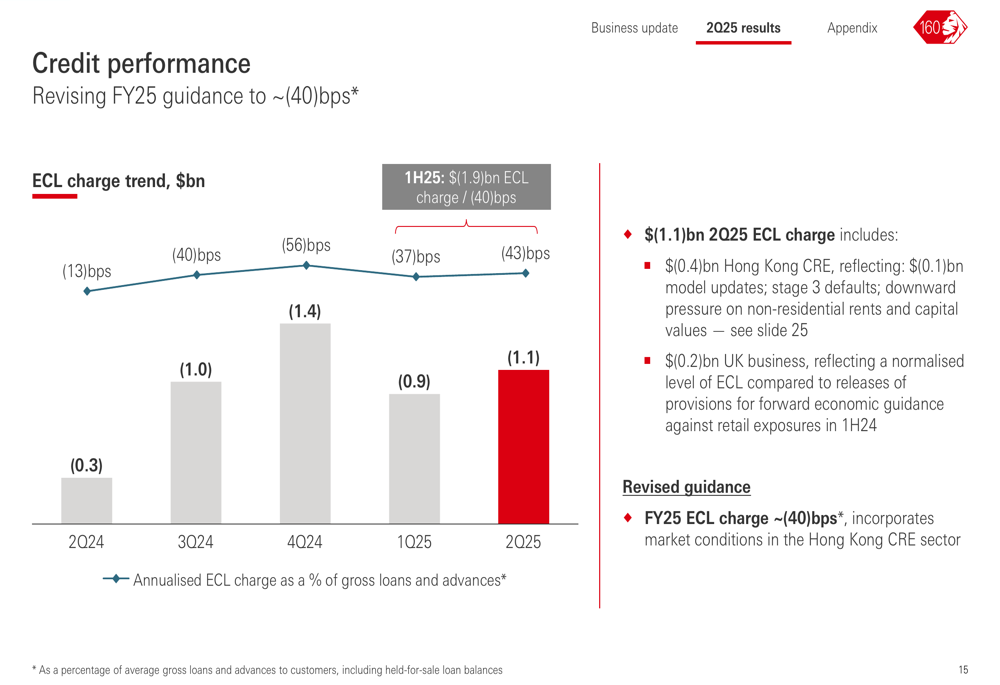

Na frente de crédito, o HSBC revisou sua orientação de Perdas de Crédito Esperadas (ECL) para o ano inteiro de 2025 para aproximadamente 40 pontos base, incorporando as condições atuais do mercado no setor imobiliário comercial de Hong Kong:

A gestão de custos continua sendo uma área de foco chave, com o banco no caminho certo para sua orientação de custos do ano fiscal de 2025. O HSBC agora espera aproximadamente US$ 0,4 bilhão de economias de simplificação no P&L do ano fiscal de 2025, com economias adicionais de US$ 1,1 bilhão no ano fiscal de 2026 e US$ 1,5 bilhão no ano fiscal de 2027:

Declarações prospectivas

O HSBC reiterou sua meta de RoTE de meados dos anos 10 para 2025, 2026 e 2027, excluindo itens extraordinários, demonstrando confiança em sua direção estratégica apesar das incertezas econômicas. O banco destacou sua forte franquia de depósitos com US$ 1,7 trilhão em depósitos (aumento de 1% trimestre a trimestre) e carteira de empréstimos de alta qualidade como pontos fortes fundamentais para navegar no ambiente econômico atual.

"Continuamos confiantes em cumprir nossas metas e orientações", afirmou o banco, enfatizando seu impulso no desempenho financeiro com crescimento de 5% em relação ao ano anterior em depósitos, 2% em empréstimos, 22% em taxas e outras receitas de Wealth, e 5% em taxas e outras receitas de Wholesale Transaction Banking.

O foco contínuo do banco no retorno aos acionistas é evidenciado pela declaração de um dividendo de US$ 0,10 por ação para o 2º tri de 2025 (US$ 0,20 para o 1º semestre de 2025) e pelo anúncio de uma recompra de ações de até US$ 3 bilhões. Desde o 1º tri de 2023, o HSBC recomprou 13% de suas ações emitidas, sublinhando seu compromisso de retornar o capital excedente aos acionistas enquanto mantém um balanço forte.

À medida que o HSBC continua a investir em áreas prioritárias de crescimento, incluindo seus mercados domésticos de Hong Kong e Reino Unido, Corporate and Institutional Banking, International Wealth and Premier Banking, e capacidades de IA/IA Generativa, o banco parece bem posicionado para navegar pelas incertezas econômicas enquanto cumpre suas metas financeiras.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: