Produtor PJ impulsiona recorde em pedidos recuperação judicial no agro no 2º tri, aponta Serasa

A JELD-WEN Holding Inc (NYSE:JELD) apresentou seus resultados financeiros do segundo trimestre de 2025 em 6 de agosto, revelando quedas significativas na receita e lucratividade em meio a persistentes desafios de mercado. Apesar desses obstáculos, a empresa restabeleceu sua projeção para o ano inteiro após tê-la retirado no 1º tri, sinalizando alguma estabilização em suas perspectivas.

Destaques do Desempenho Trimestral

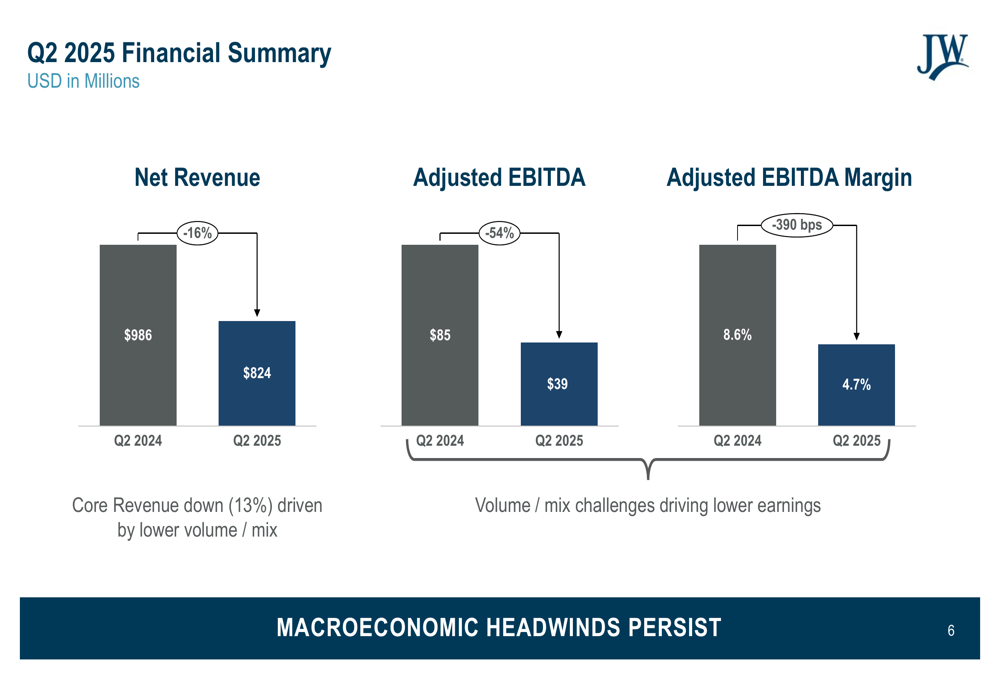

A JELD-WEN reportou vendas de US$ 824 milhões no 2º tri de 2025, uma queda de 16% em relação aos US$ 986 milhões no mesmo período do ano passado. O EBITDA ajustado caiu 54% para US$ 39 milhões, representando uma margem de 4,7% comparada a 8,6% no 2º tri de 2024. Apesar dessas quedas substanciais, a empresa caracterizou seu desempenho como "superando expectativas" em meio à contínua incerteza do mercado.

"Os ventos contrários macroeconômicos persistem," observou a empresa em sua apresentação, apontando para desafios de volume e mix como os principais fatores da queda nos lucros.

O gráfico a seguir ilustra as significativas quedas ano a ano tanto na receita quanto na lucratividade:

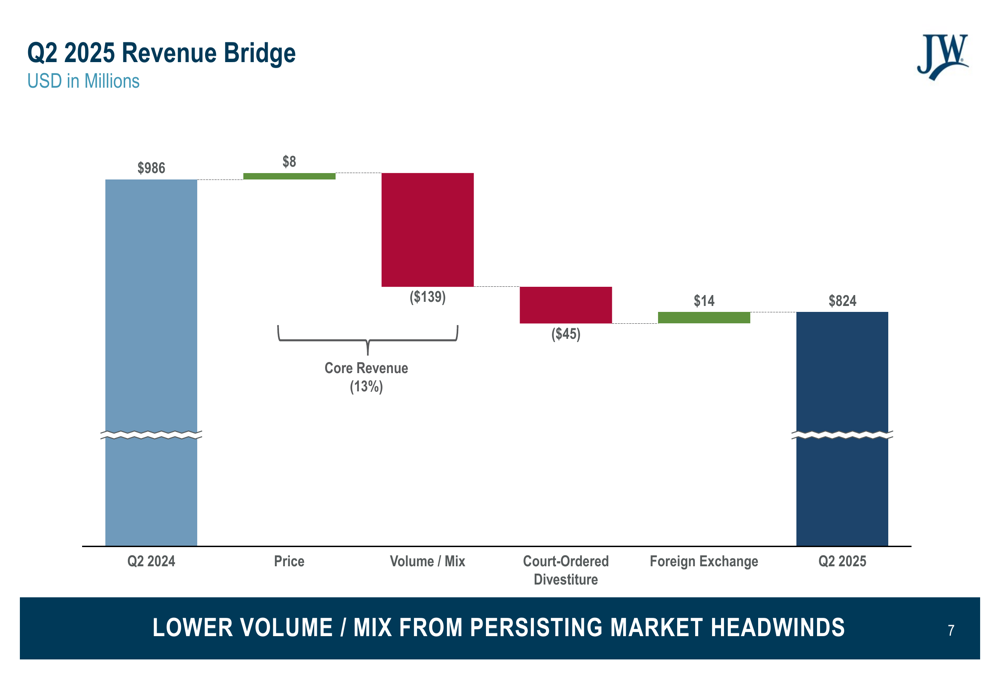

Uma análise detalhada da receita revela que volume e mix foram os principais fatores por trás da queda na receita, representando uma diminuição de US$ 139 milhões. Impactos negativos adicionais vieram de uma alienação ordenada judicialmente (-US$ 45 milhões), parcialmente compensados por contribuições positivas de preços (+US$ 8 milhões) e câmbio (+US$ 14 milhões).

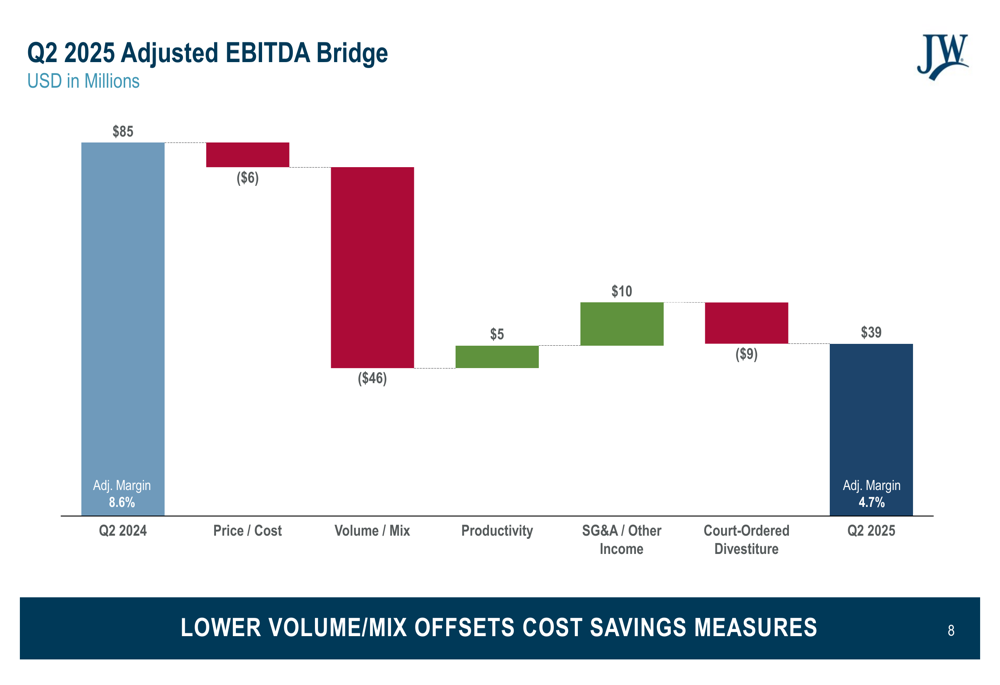

Da mesma forma, a análise do EBITDA ajustado mostra como os desafios de volume e mix impactaram severamente a lucratividade, com um efeito negativo de US$ 46 milhões. As medidas de redução de custos da empresa, incluindo melhorias de produtividade (+US$ 5 milhões) e SG&A/Outras Receitas (+US$ 10 milhões), foram insuficientes para compensar esses ventos contrários.

Análise Financeira Detalhada

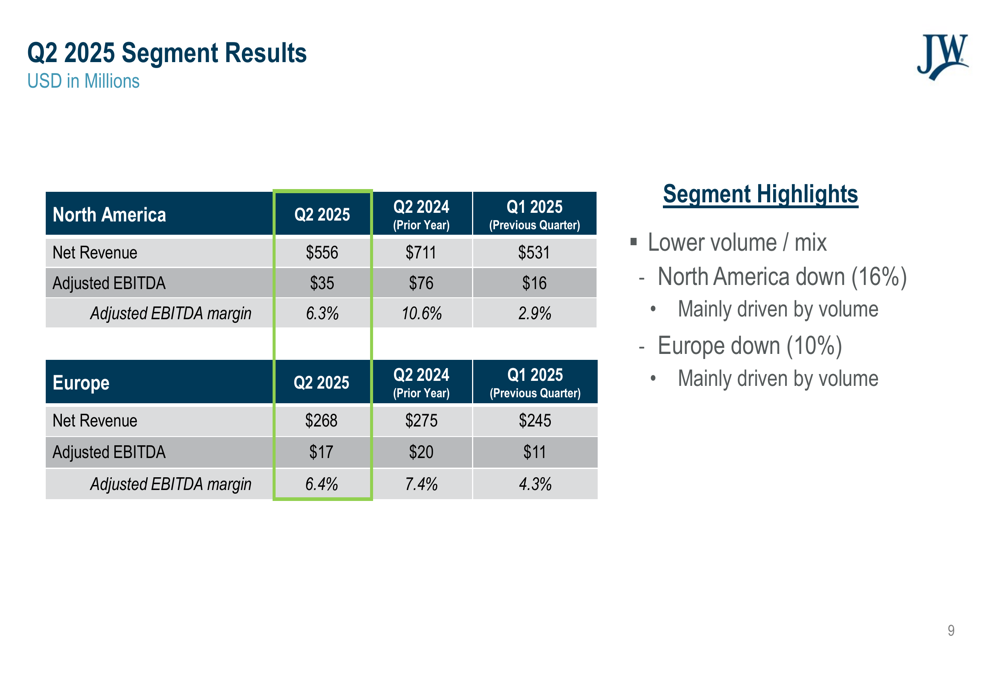

O desempenho da JELD-WEN variou por segmento, com América do Norte e Europa experimentando quedas significativas de volume. A América do Norte, que representa a maior parte do negócio, viu uma queda de volume de 16%, enquanto a Europa experimentou uma redução de volume de 10%.

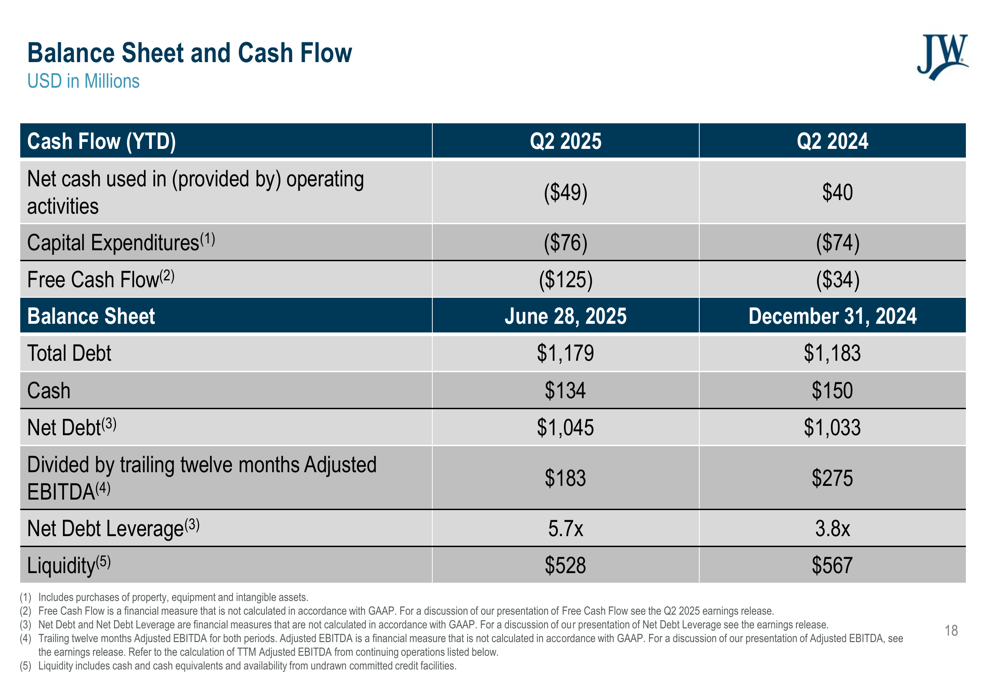

A posição de fluxo de caixa da empresa deteriorou-se significativamente em comparação com o ano anterior. Para o primeiro semestre de 2025, a JELD-WEN reportou fluxo de caixa operacional negativo de US$ 49 milhões, comparado a um positivo de US$ 40 milhões no mesmo período de 2024. Combinado com despesas de capital de US$ 76 milhões, isso resultou em fluxo de caixa livre negativo de US$ 125 milhões, substancialmente pior que os negativos US$ 34 milhões reportados no primeiro semestre de 2024.

Talvez o mais preocupante seja a posição de alavancagem da empresa. A alavancagem da dívida líquida aumentou para 5,7x o EBITDA ajustado dos últimos doze meses em 28 de junho de 2025, acima dos 3,8x do final de 2024. Este aumento significativo na alavancagem ocorre enquanto o EBITDA diminuiu e os níveis de dívida permaneceram relativamente estáveis.

Iniciativas Estratégicas e Perspectivas

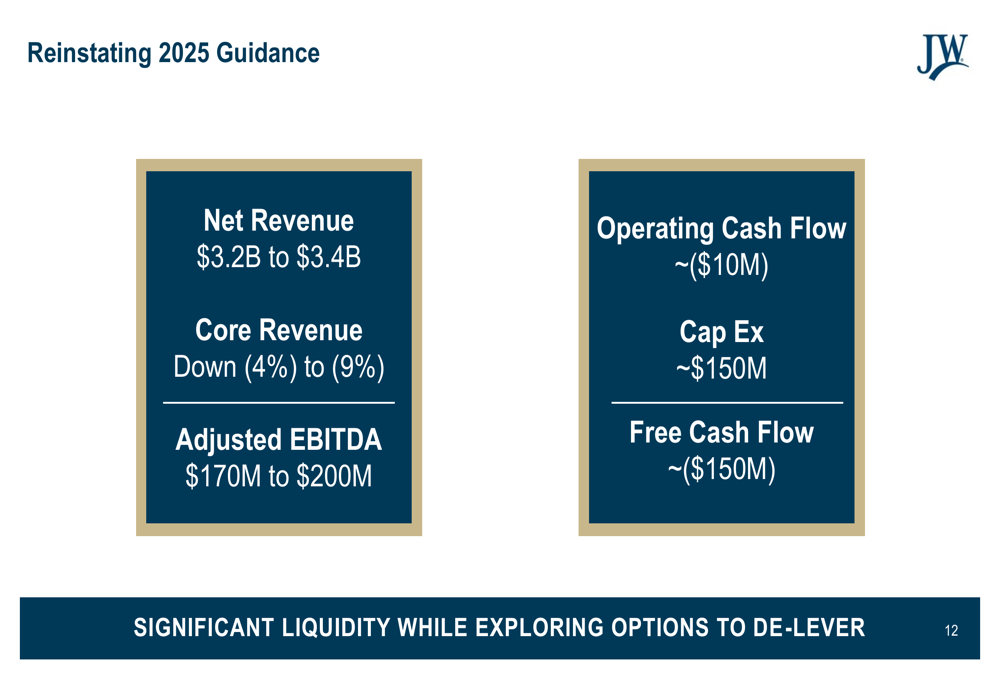

Após retirar suas projeções seguindo os resultados do 1º tri, a JELD-WEN agora restabeleceu sua perspectiva para 2025. A empresa espera receita líquida entre US$ 3,2 bilhões e US$ 3,4 bilhões, com queda na receita principal de 4% a 9%. O EBITDA ajustado está projetado entre US$ 170 milhões e US$ 200 milhões, com fluxo de caixa livre negativo de aproximadamente US$ 150 milhões.

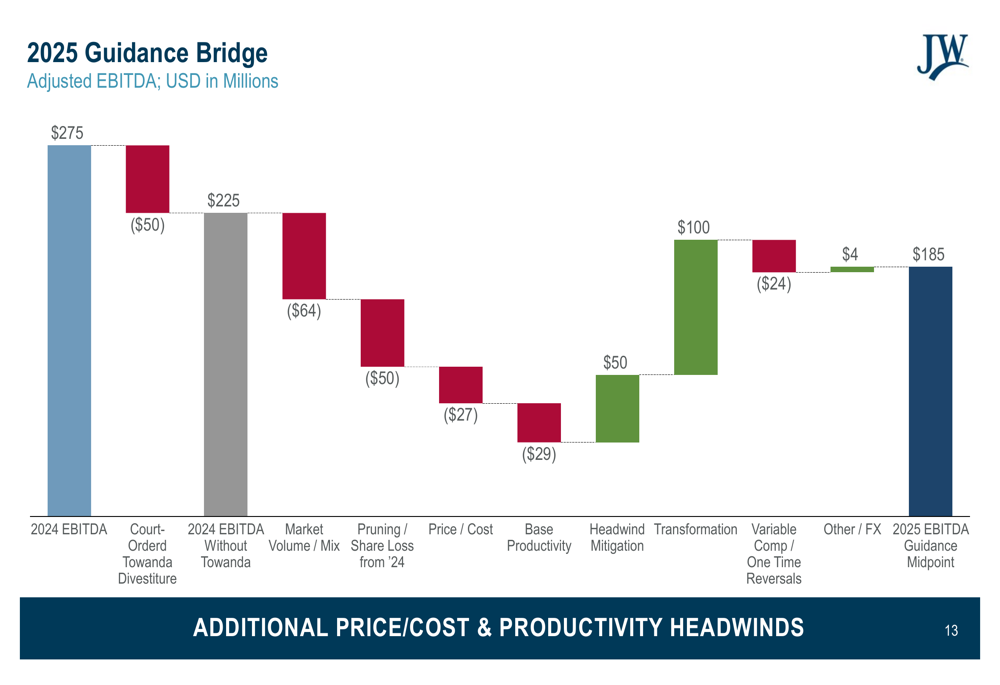

A empresa forneceu uma análise detalhada explicando os fatores que afetam sua projeção de EBITDA para 2025. Partindo dos US$ 275 milhões de 2024, a projeção considera o impacto da alienação de Towanda ordenada judicialmente (-US$ 50 milhões), desafios de volume/mix de mercado (-US$ 64 milhões) e outros fatores. A JELD-WEN está contando com iniciativas de transformação (+US$ 100 milhões) e mitigação de ventos contrários (+US$ 50 milhões) para compensar parcialmente esses impactos negativos.

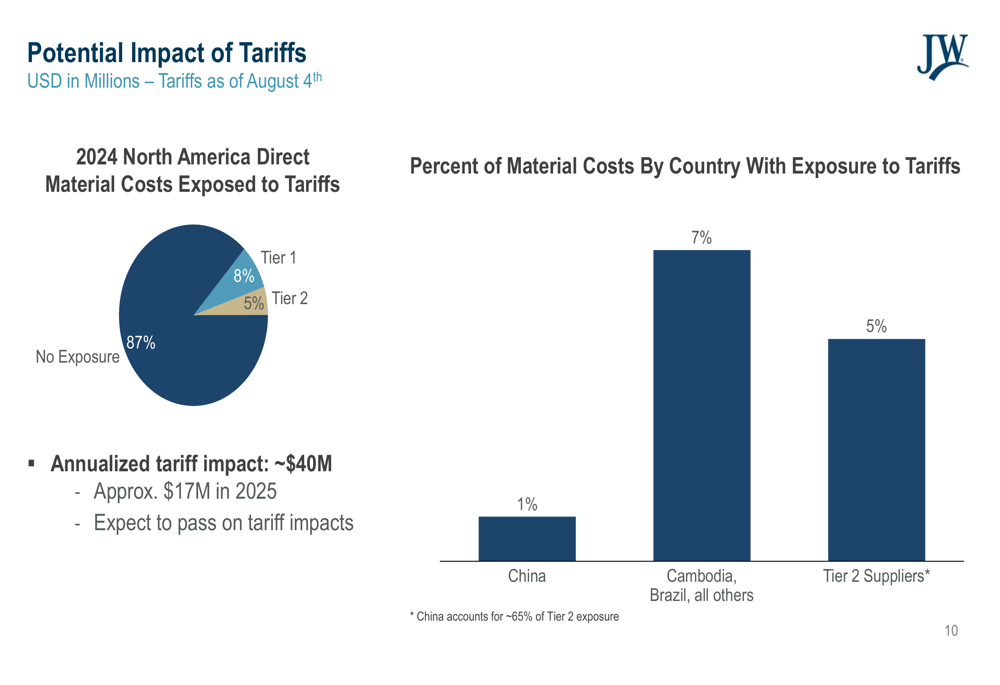

A JELD-WEN também está abordando potenciais impactos tarifários, que estima em aproximadamente US$ 40 milhões anualizados, com cerca de US$ 17 milhões esperados para afetar os resultados de 2025. A empresa afirmou que espera repassar esses impactos tarifários aos clientes.

Preocupações com o Balanço

A deterioração nas métricas financeiras da JELD-WEN levanta questões sobre a saúde financeira da empresa. O aumento na alavancagem da dívida líquida para 5,7x está significativamente acima da faixa-alvo da empresa e representa uma piora substancial em relação aos 4,6x reportados após o 1º tri de 2025.

A empresa destacou "liquidez significativa enquanto explora opções para reduzir a alavancagem" em sua apresentação, sugerindo que a administração está ciente da necessidade de abordar as preocupações com o balanço. Em 28 de junho de 2025, a JELD-WEN reportou liquidez de US$ 528 milhões, abaixo dos US$ 567 milhões do final de 2024.

Para 2025, a empresa está focando em três áreas-chave como parte de sua transformação: melhoria do nível de serviço, otimização de rede e investimento para reduzir custos.

Essas iniciativas serão cruciais enquanto a JELD-WEN navega pelo que descreve como a "próxima fase de nossa transformação" em meio a condições desafiadoras de mercado. A capacidade da empresa de executar essas prioridades estratégicas enquanto gerencia seu crescente fardo de dívida provavelmente determinará sua trajetória nos próximos trimestres.

A ação fechou em US$ 4,44 em 5 de agosto de 2025, alta de 4,62% no dia, mas ainda próxima de sua mínima de 52 semanas de US$ 3,27 e longe de sua máxima de 52 semanas de US$ 16,43.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: