Bitcoin dispara acima de US$ 116 mil após discurso de Powell e ganha fôlego

Introdução e contexto de mercado

A companhia nacional de petróleo do Cazaquistão, KazMunayGas (KMGZ), apresentou um forte desempenho operacional no primeiro semestre de 2025, apesar de enfrentar ventos contrários devido aos preços mais baixos do petróleo global. De acordo com a apresentação da empresa em agosto de 2025, a KMG conseguiu aumentar os volumes de produção e manter um crescimento estável do EBITDA, enquanto reduziu significativamente seu endividamento.

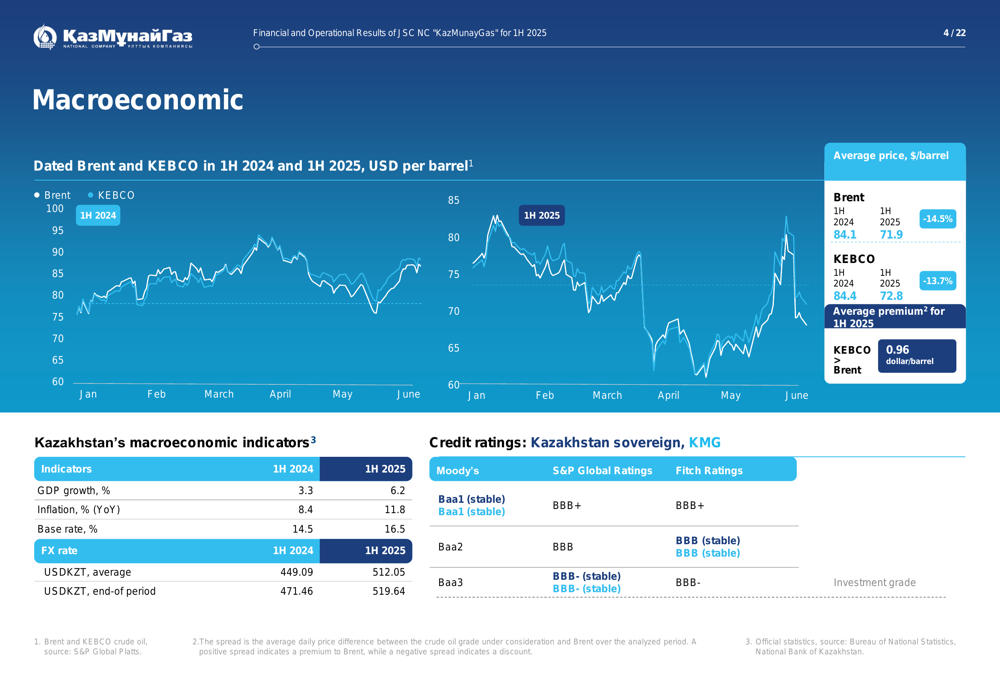

O ambiente macroeconômico apresentou condições mistas para as operações da KMG. Enquanto o crescimento do PIB do Cazaquistão acelerou para 6,2% em comparação com 3,3% no ano anterior, a empresa enfrentou preços mais baixos do petróleo, com o Dated Brent em média de US$ 71,9 por barril no primeiro semestre de 2025, uma queda de 14,5% em relação aos US$ 84,1 no mesmo período de 2024. O tenge cazaque também se enfraqueceu frente ao dólar americano, com a taxa de câmbio média passando de 449,09 para 512,05 USDKZT.

Como mostrado no gráfico a seguir de indicadores macroeconômicos e preços do petróleo:

Destaques do desempenho operacional

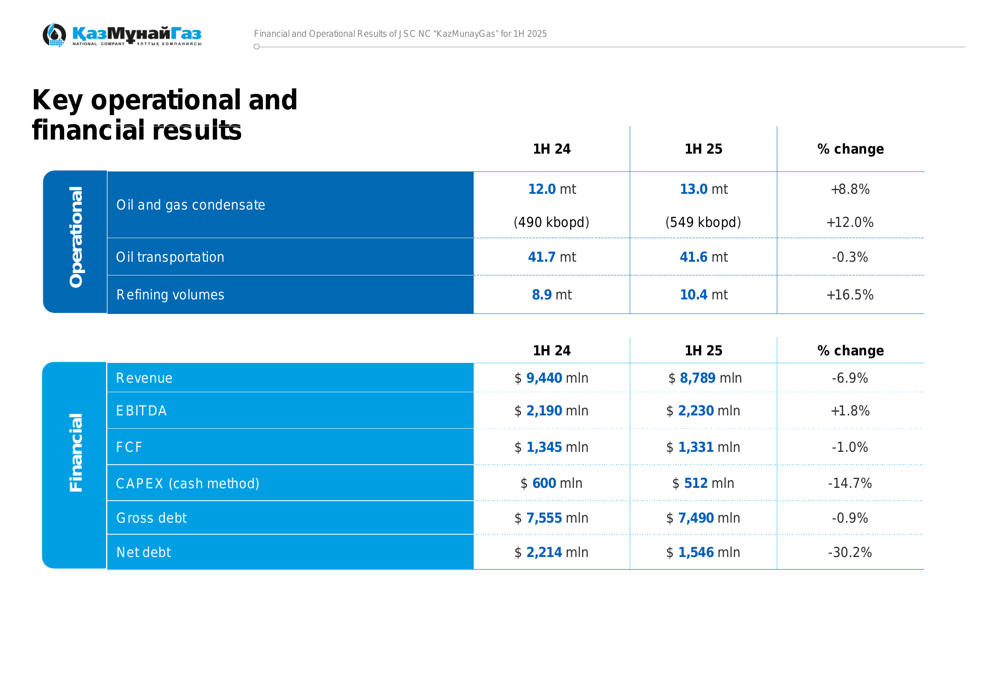

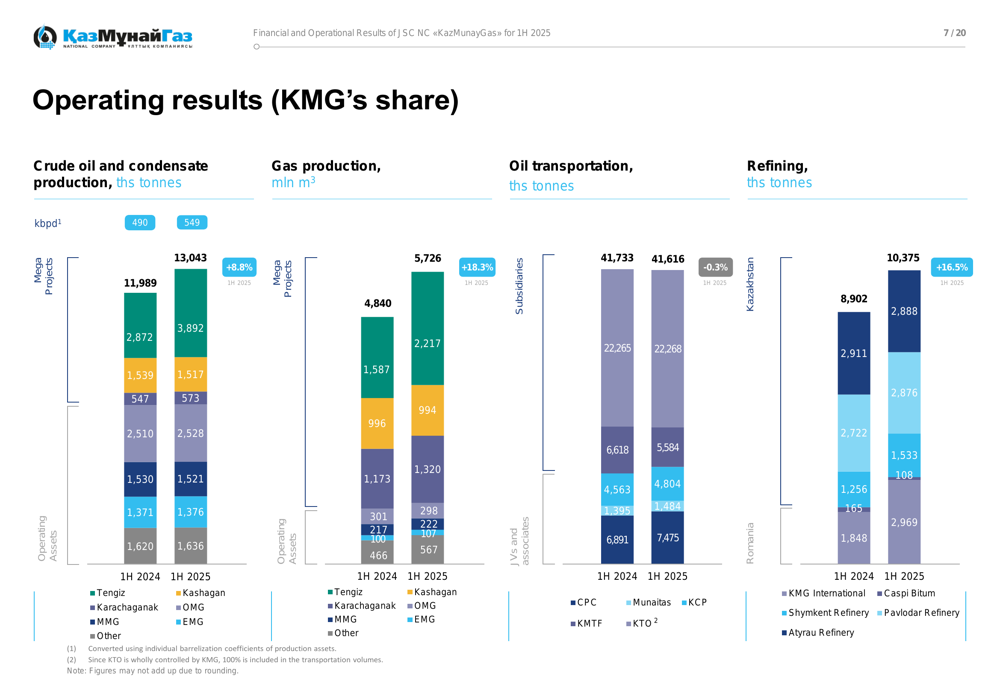

A KMG demonstrou um crescimento operacional robusto em seus segmentos de produção e refino. A produção de petróleo e condensado de gás atingiu 13,0 milhões de toneladas (549 mil barris por dia) no primeiro semestre de 2025, representando um aumento de 8,8% em relação ao ano anterior. A produção de gás mostrou um crescimento ainda mais forte, subindo 18,3% para 5.726 milhões de metros cúbicos.

Enquanto os volumes de transporte de petróleo permaneceram relativamente estáveis em 41,6 milhões de toneladas (queda de 0,3%), o segmento de refino da empresa registrou um crescimento impressionante de 16,5%, processando 10,4 milhões de toneladas durante o período. Esse crescimento foi sustentado por altas taxas de utilização da capacidade nas refinarias principais, com as instalações de Atyrau e Shymkent operando acima de 100% da capacidade nominal.

O gráfico a seguir ilustra as principais métricas operacionais da KMG para o primeiro semestre de 2025 em comparação com o ano anterior:

Uma análise mais detalhada dos resultados operacionais da empresa por ativo revela as contribuições de várias instalações de produção, rotas de transporte e refinarias:

Análise financeira

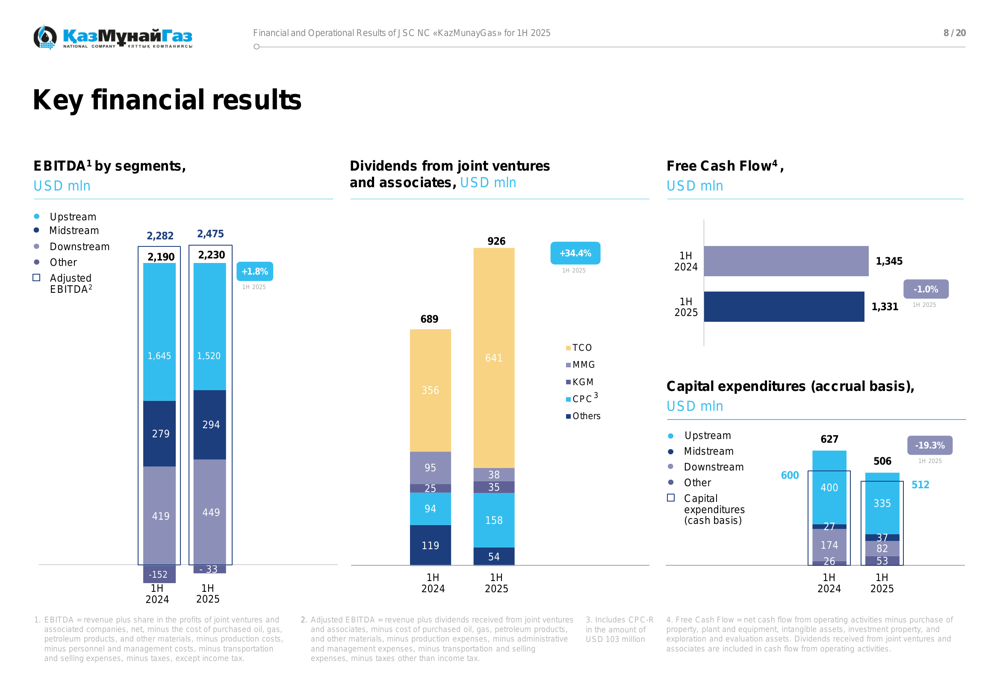

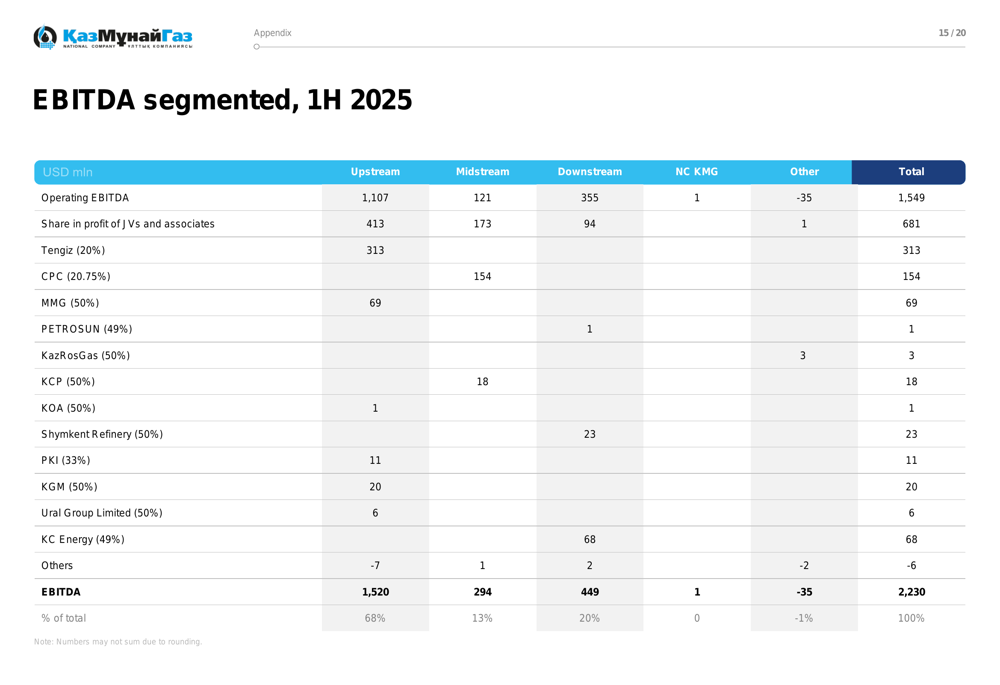

Apesar da queda de 14,5% nos preços do petróleo Brent, a KMG conseguiu limitar a redução de sua receita a 6,9%, reportando US$ 8,8 bilhões para o primeiro semestre de 2025. Mais impressionante ainda, a empresa aumentou seu EBITDA em 1,8% para US$ 2,23 bilhões, demonstrando gestão eficaz de custos e eficiência operacional.

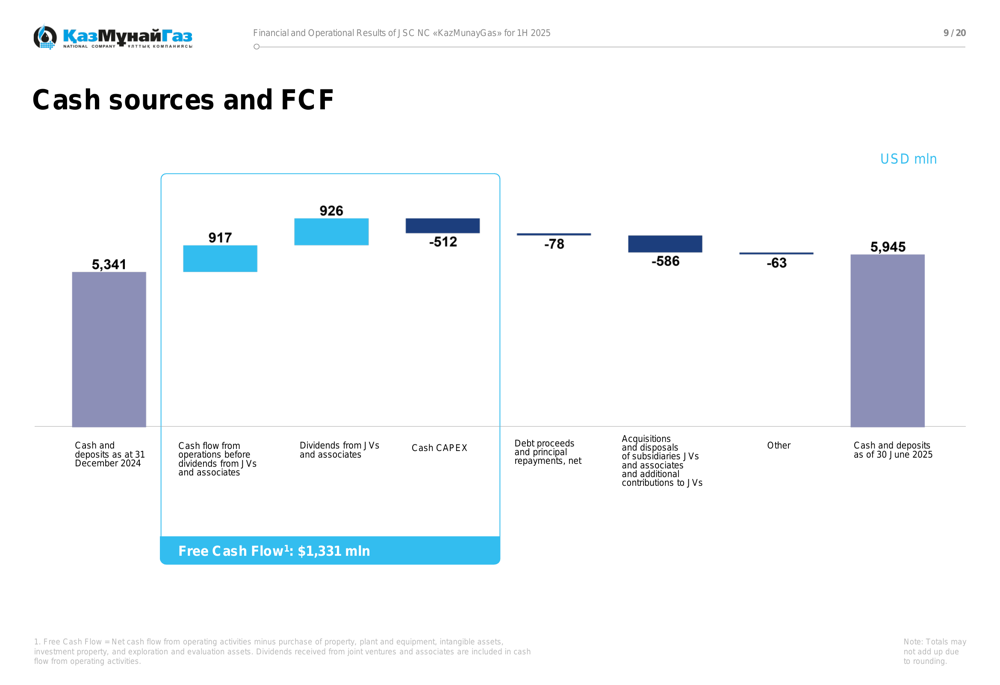

O fluxo de caixa livre permaneceu forte em US$ 1,33 bilhão, apenas 1,0% abaixo do ano anterior, enquanto os investimentos de capital diminuíram 14,7% para US$ 512 milhões. A empresa recebeu US$ 926 milhões em dividendos de joint ventures e associadas, acima dos US$ 689 milhões no primeiro semestre de 2024, proporcionando um suporte significativo ao fluxo de caixa.

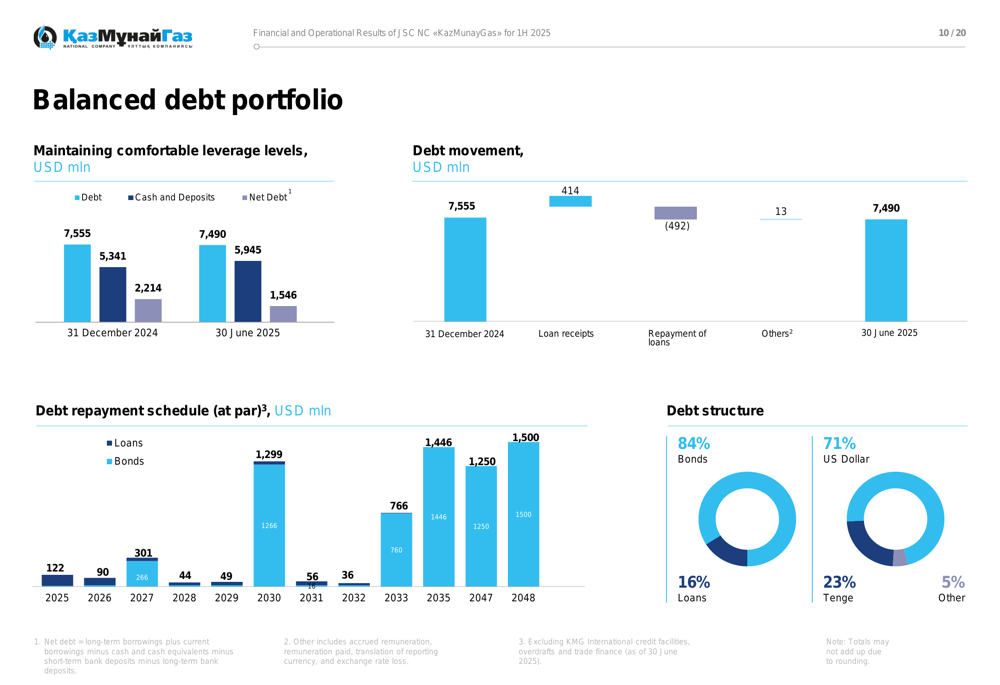

A posição financeira da KMG fortaleceu-se consideravelmente durante o período, com a dívida líquida diminuindo 30,2% para US$ 1,55 bilhão. O caixa e depósitos aumentaram para US$ 5,95 bilhões em 30 de junho de 2025, posicionando bem a empresa para investimentos futuros e pagamentos de dividendos.

O gráfico a seguir fornece uma visão detalhada do EBITDA da KMG por segmento e fluxo de caixa livre:

As fontes e usos do fluxo de caixa da empresa são ilustrados neste gráfico em cascata:

Posição estratégica e gestão da dívida

A KMG mantém um portfólio de dívida bem equilibrado, com 84% em títulos e 16% em empréstimos. A dívida é principalmente denominada em dólares americanos (71%), com 23% em tenge cazaque e 5% em outras moedas. A estratégia de gestão da dívida da empresa resultou em uma redução significativa da dívida líquida, melhorando sua flexibilidade financeira.

Como mostrado na seguinte análise da estrutura da dívida:

A estrutura de propriedade da empresa permanece estável, com o fundo de riqueza nacional Samruk Kazyna detendo 67,42%, o Ministério das Finanças 20,0%, o Banco Nacional do Cazaquistão 9,58% e um free float de 3,0%. A KMG continua a se posicionar como a principal empresa de energia do Cazaquistão, com acesso único ao desenvolvimento de novos campos e rotas estratégicas de transporte para os principais mercados na Europa e China.

A análise segmentada do EBITDA da KMG revela que o segmento upstream continua sendo o principal impulsionador de lucros, contribuindo com US$ 1.107 milhões em EBITDA operacional para o primeiro semestre de 2025, enquanto o segmento downstream gerou US$ 355 milhões:

Perspectivas futuras e política de dividendos

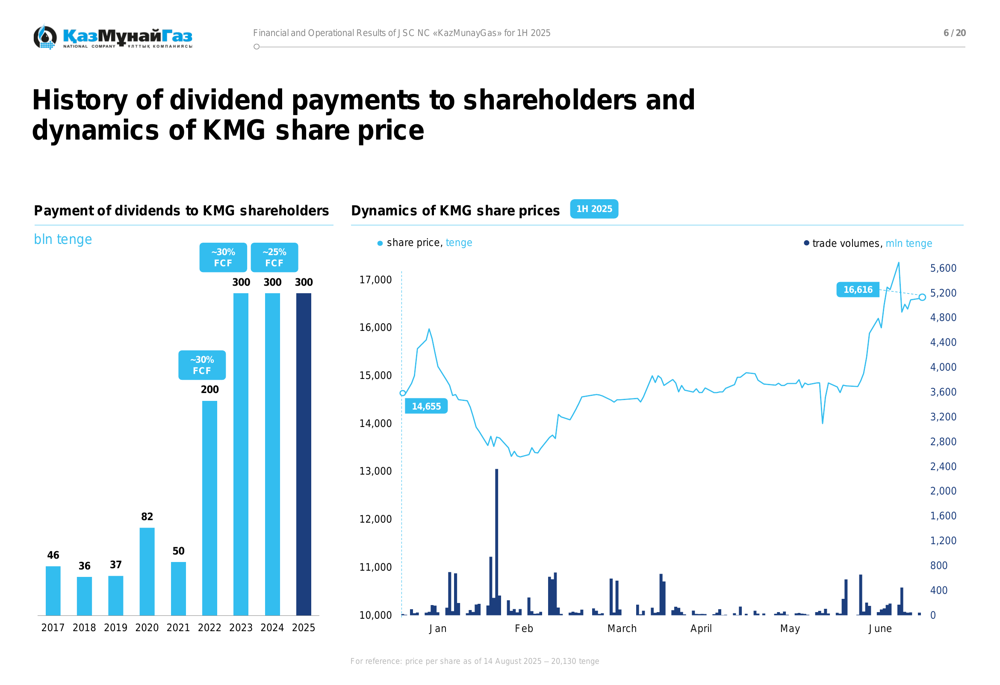

A KMG projeta pagamentos consistentes de dividendos de 300 bilhões de tenge anualmente para 2023-2025, representando aproximadamente 25-30% do fluxo de caixa livre. Esta política de dividendos reflete o compromisso da empresa em retornar valor aos acionistas, mantendo flexibilidade financeira para investimentos futuros.

O preço das ações da empresa estava em 20.130 tenge em 14 de agosto de 2025, e os fundamentos atuais mostram uma variação de 52 semanas de 11.490 a 21.000 tenge, indicando que a ação está sendo negociada próxima à sua alta anual, apesar do desafiador ambiente de preços do petróleo.

À medida que os mercados globais de petróleo continuam a enfrentar volatilidade de preços, o crescimento operacional da KMG e o fortalecimento do balanço posicionam bem a empresa para navegar por desafios futuros. O portfólio diversificado de ativos da empresa em toda a cadeia de valor de petróleo e gás proporciona resiliência contra flutuações do mercado, enquanto sua posição estratégica como companhia nacional de petróleo do Cazaquistão garante acesso contínuo aos substanciais recursos de hidrocarbonetos do país.

O histórico de pagamento de dividendos e a dinâmica do preço das ações são ilustrados no gráfico a seguir:

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: