Esta ação disparou quase 10% no Ibovespa hoje e acumula 12% de alta em agosto

Introdução e contexto de mercado

A Kennametal Inc (Nova York:KMT) divulgou seus resultados do quarto trimestre e do ano fiscal completo de 2025 em 06.08.2025, revelando desafios persistentes em seus mercados industriais. As ações da empresa despencaram 8,52% nas negociações pré-mercado para US$ 22,99, refletindo a preocupação dos investidores tanto com o desempenho trimestral quanto com as perspectivas mais fracas que o esperado para o ano fiscal de 2026.

A especialista em ferramentas e materiais industriais enfrentou significativos obstáculos devido ao enfraquecimento da demanda industrial, interrupções na cadeia de suprimentos e incertezas tarifárias, que coletivamente pressionaram os volumes de vendas e as margens durante o trimestre e o ano fiscal.

Destaques do desempenho trimestral

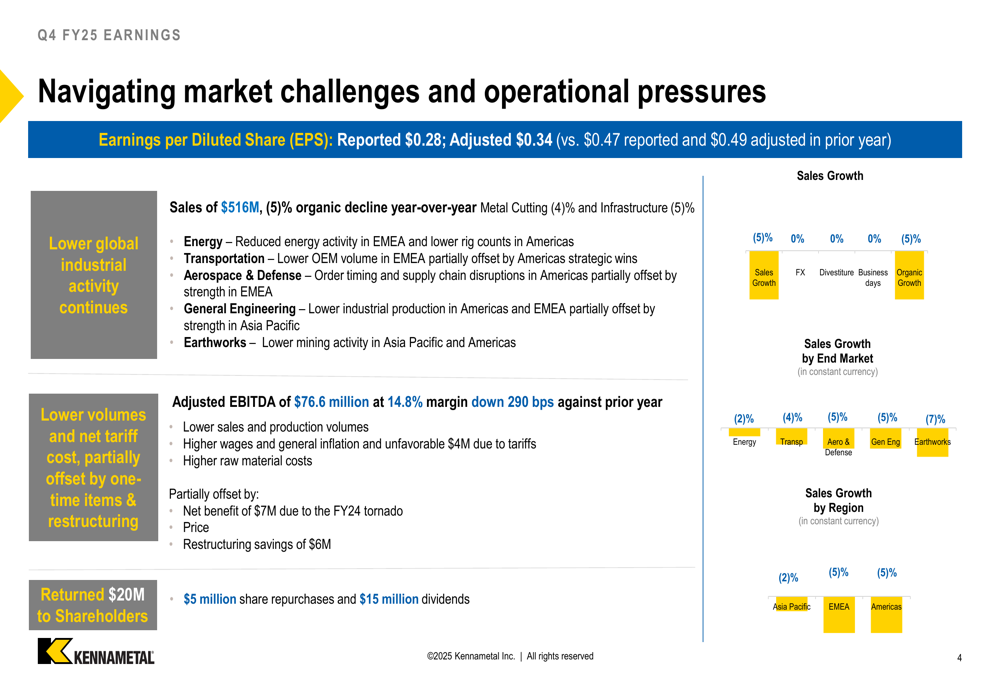

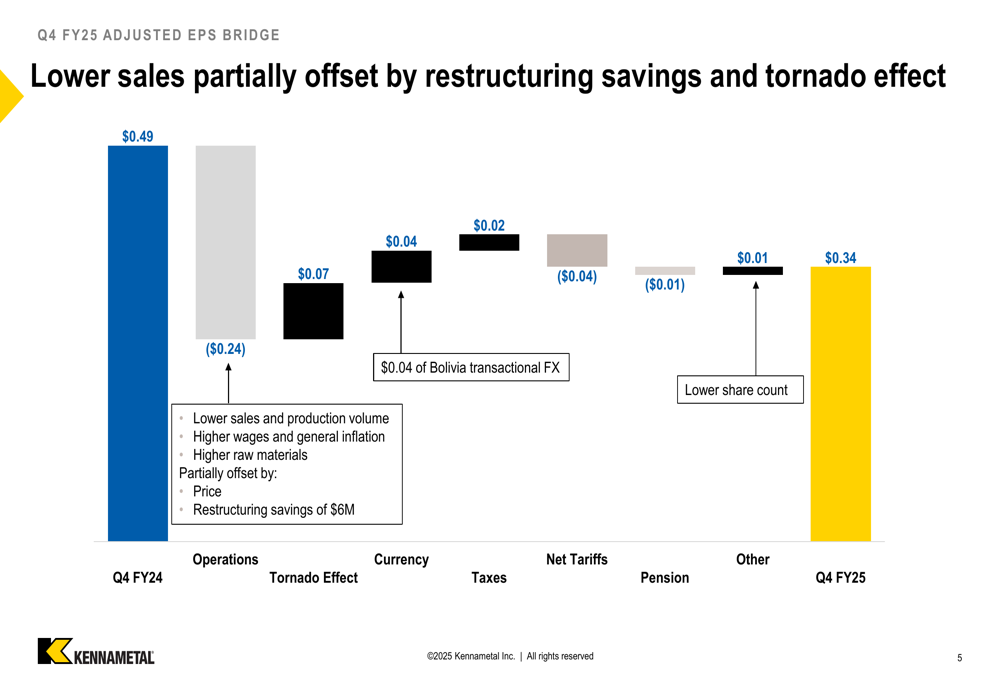

No quarto trimestre do ano fiscal de 2025, a Kennametal reportou vendas de US$ 516 milhões, representando um declínio orgânico de 5% em comparação com o mesmo período do ano anterior. O lucro por ação ajustado caiu para US$ 0,34, uma redução de 31% em relação aos US$ 0,49 no 4º tri do ano fiscal de 2024, já que os desafios operacionais superaram os benefícios da reestruturação.

O desempenho da empresa foi impactado pela fraqueza em múltiplos setores, incluindo redução de atividade no setor de energia, menor volume de OEM em transporte, problemas de timing de pedidos em aeroespacial e defesa, menor produção em engenharia geral e diminuição da atividade de mineração em obras de terraplenagem.

Como mostrado na seguinte análise de desempenho trimestral:

O EBITDA ajustado para o trimestre foi de US$ 76,6 milhões com uma margem de 14,8%, uma queda de 290 pontos base em relação ao ano anterior. O declínio foi principalmente atribuído a menores volumes de vendas e produção, salários mais altos e inflação geral, tarifas desfavoráveis e custos mais elevados de matérias-primas. Esses obstáculos foram parcialmente compensados por economias de reestruturação de US$ 6 milhões e ações de precificação.

O gráfico a seguir ilustra os fatores que afetaram o desempenho do LPA ajustado da empresa:

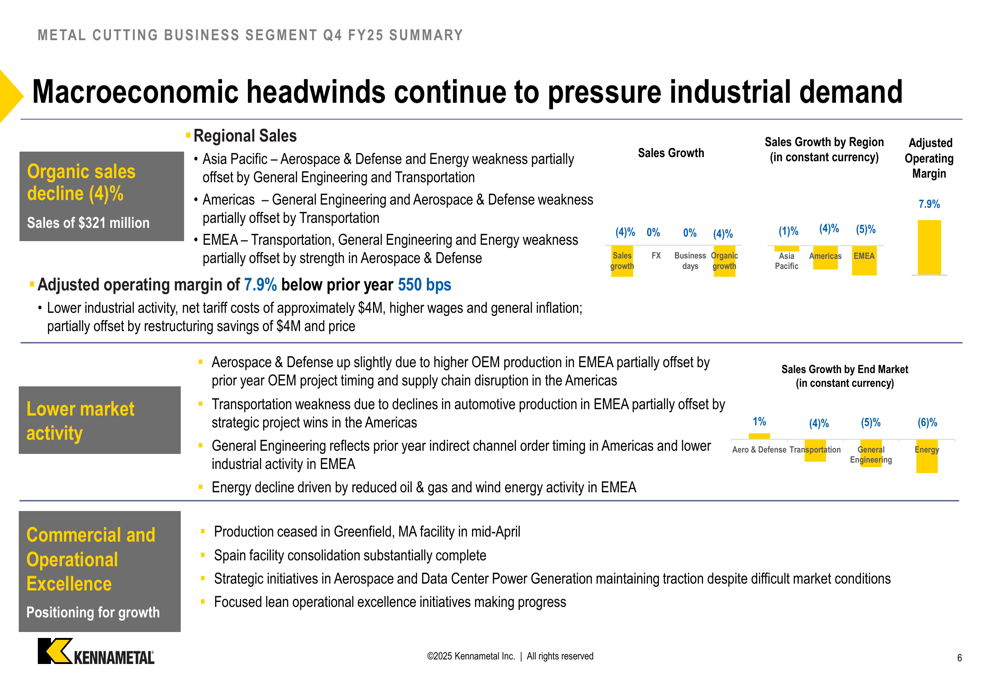

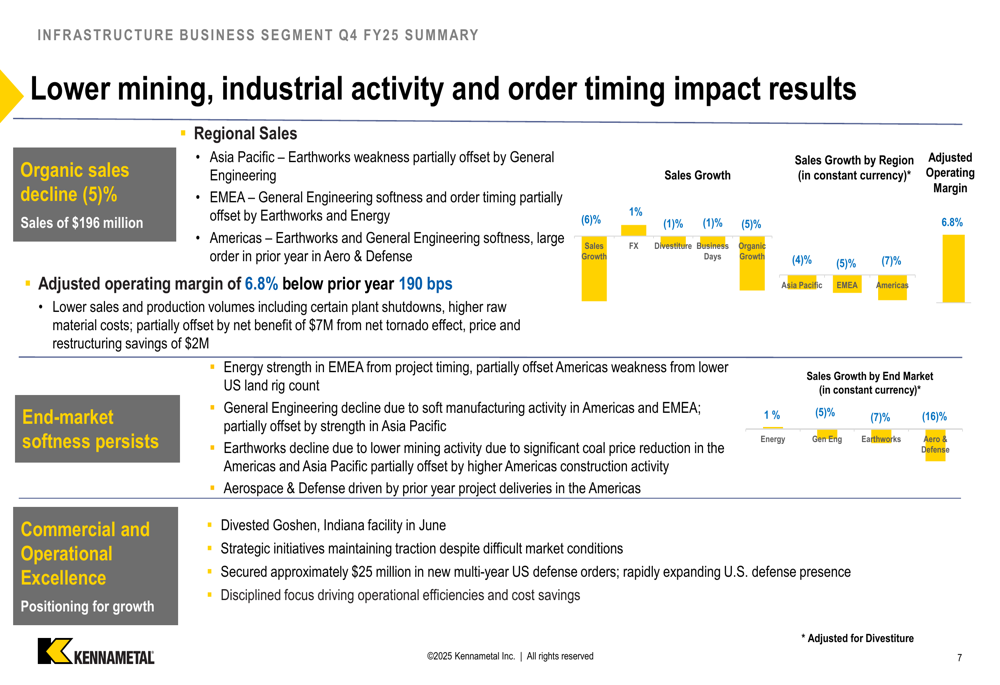

Desempenho por segmento

O segmento de Corte de Metal da Kennametal, que representou aproximadamente 62% do total de vendas, experimentou um declínio orgânico de 4% nas vendas no 4º tri. A margem operacional ajustada contraiu significativamente para 7,9%, uma queda de 550 pontos base em relação ao ano anterior, refletindo o impacto da menor atividade industrial, custos líquidos de tarifas e pressões inflacionárias.

De forma similar, o segmento de Infraestrutura viu um declínio orgânico de 5% nas vendas, com vendas de US$ 196 milhões. A margem operacional ajustada foi de 6,8%, uma queda de 190 pontos base em relação ao ano anterior devido à diminuição das vendas, volumes de produção e despesas mais altas com matérias-primas.

Resultados do ano completo

Para o ano fiscal completo de 2025, a Kennametal reportou:

- Vendas de US$ 1,967 bilhões, refletindo um declínio orgânico de 4%

- LPA ajustado de US$ 1,34, abaixo dos US$ 1,50 do ano anterior

- EBITDA ajustado de US$ 299 milhões com uma margem de 15,2%

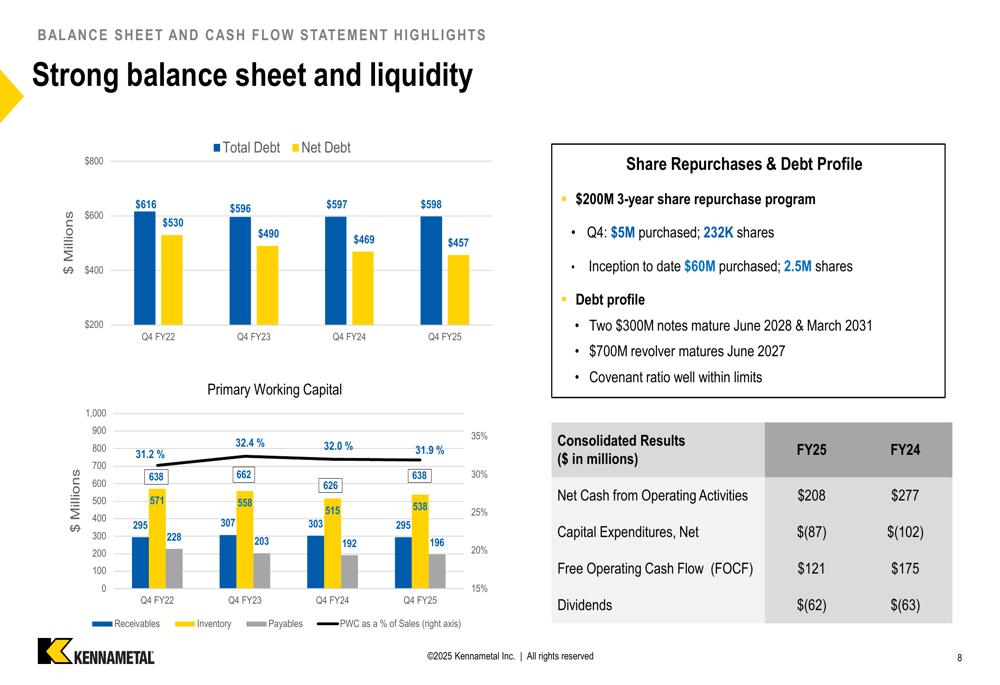

- Caixa das operações de US$ 208 milhões, gerando fluxo de caixa operacional livre de US$ 121 milhões

A empresa manteve seu compromisso com o retorno aos acionistas, distribuindo US$ 122 milhões aos acionistas através de US$ 60 milhões em recompras de ações e US$ 62 milhões em dividendos. A Kennametal também destacou seu forte balanço patrimonial, com dívida total de US$ 598 milhões e dívida líquida de US$ 457 milhões no final do ano.

Iniciativas estratégicas

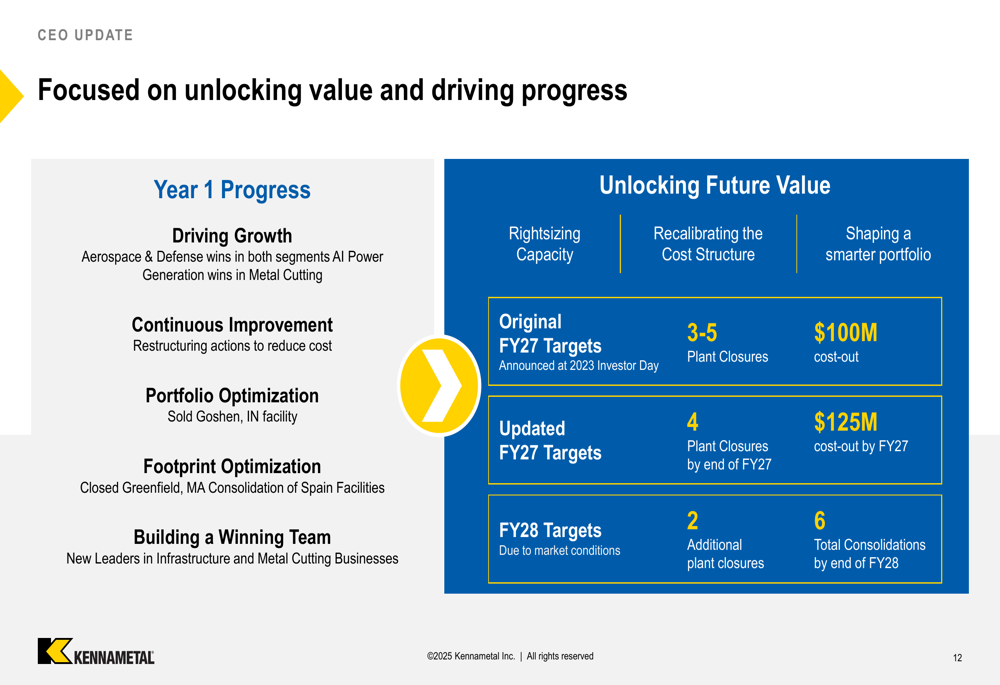

Em resposta ao desafiador ambiente de mercado, a Kennametal acelerou suas iniciativas de reestruturação e redução de custos. A empresa atualizou suas metas de reestruturação, agora planejando fechar quatro fábricas até o final do ano fiscal de 2027 para uma redução de custos de US$ 125 milhões, seguido por dois fechamentos adicionais de fábricas até o final do ano fiscal de 2028, totalizando seis consolidações.

Essas ações estratégicas são parte do esforço mais amplo da empresa para redimensionar a capacidade, recalibrar sua estrutura de custos e moldar um portfólio mais inteligente para aumentar a competitividade e lucratividade a longo prazo.

Declarações prospectivas

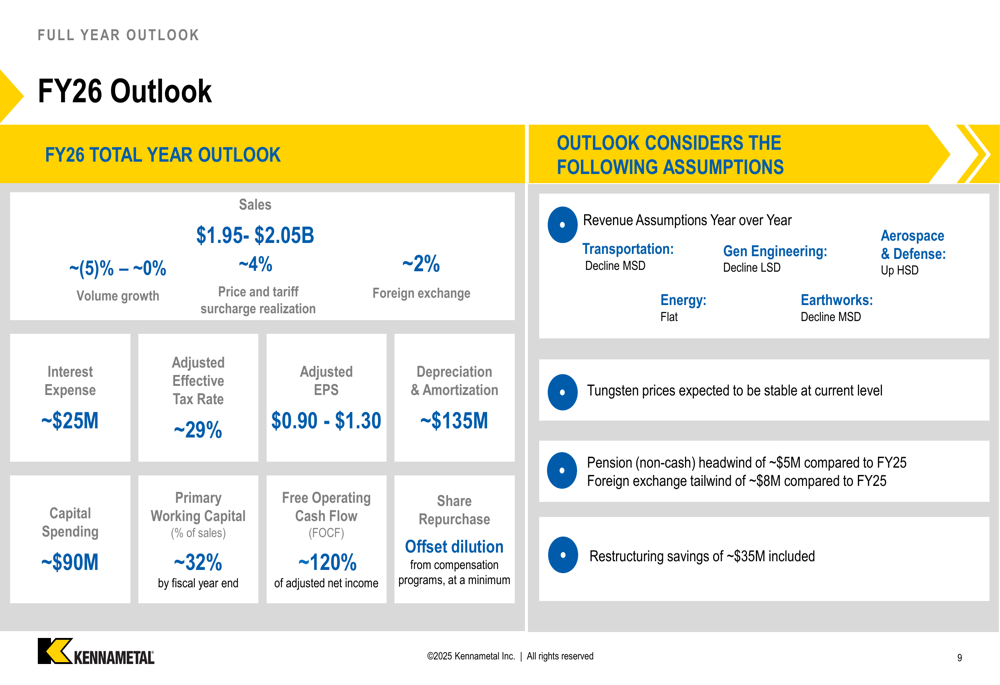

As perspectivas da Kennametal para o ano fiscal de 2026 sugerem desafios contínuos pela frente. A empresa projeta vendas entre US$ 1,95 bilhões e US$ 2,05 bilhões, com crescimento de volume variando de aproximadamente -5% a 0%. Esta orientação incorpora um benefício de ~4% da realização de preços e sobretaxas tarifárias e um impacto de ~2% de câmbio estrangeiro.

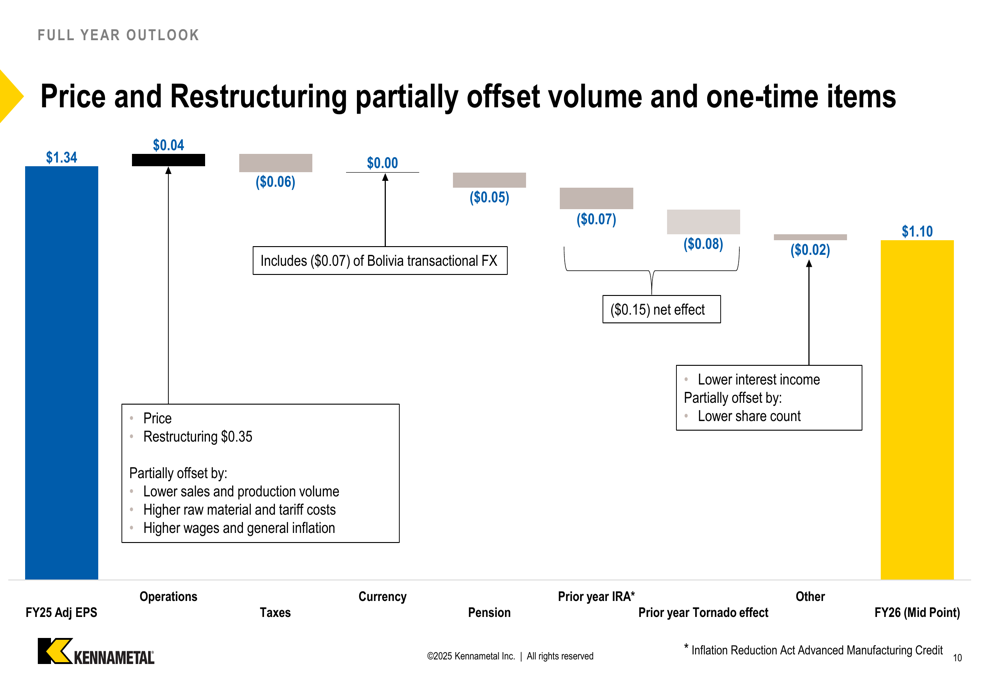

Notavelmente, a empresa espera que o LPA ajustado varie de US$ 0,90 a US$ 1,30 para o ano fiscal de 2026, com o ponto médio de US$ 1,10 representando um declínio significativo em relação aos US$ 1,34 reportados no ano fiscal de 2025. O gráfico ponte a seguir ilustra os fatores que devem impactar o LPA no próximo ano fiscal:

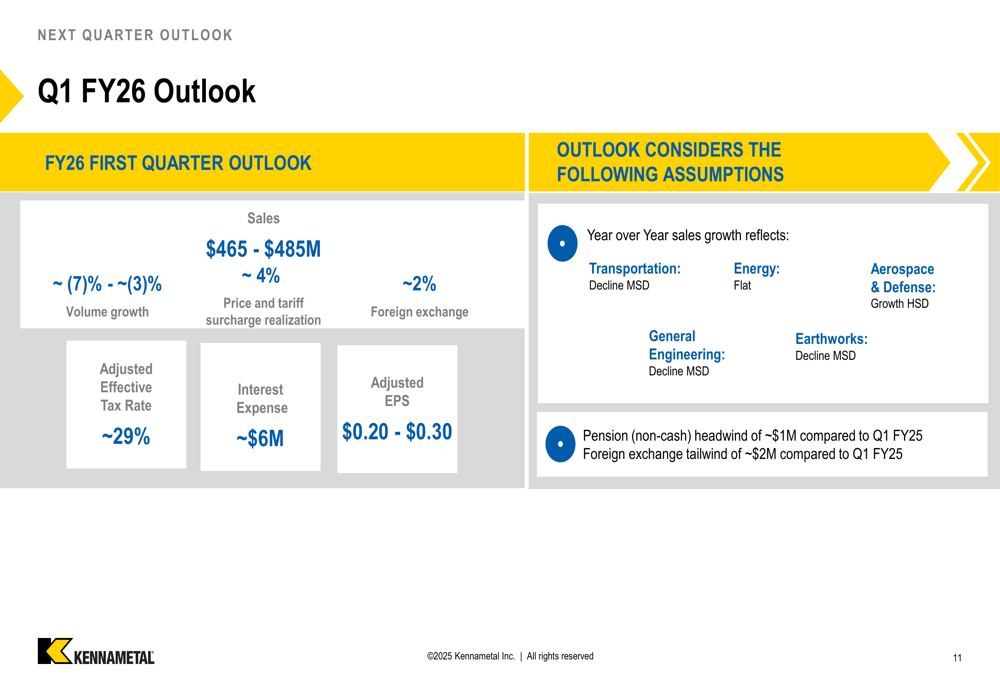

Para o primeiro trimestre do ano fiscal de 2026, a Kennametal antecipa vendas entre US$ 465 milhões e US$ 485 milhões, com LPA ajustado na faixa de US$ 0,20 a US$ 0,30.

Reação do mercado

A reação negativa do mercado aos resultados e perspectivas da Kennametal contrasta fortemente com o desempenho da empresa apenas um trimestre atrás. No 3º tri do ano fiscal de 2025, a Kennametal havia superado significativamente as expectativas com um LPA ajustado de US$ 0,47 versus uma previsão de US$ 0,25, gerando otimismo cauteloso entre os investidores.

No entanto, a combinação de resultados decepcionantes no 4º tri e perspectivas mais fracas que o esperado para o ano fiscal de 2026 apagou esses ganhos, com a ação agora sendo negociada bem abaixo de sua máxima de 52 semanas de US$ 32,18. O declínio de 8,52% no pré-mercado sugere que os investidores estão preocupados com a capacidade da empresa de navegar pelos persistentes obstáculos macroeconômicos e gerar crescimento no próximo ano fiscal.

A ação já havia experimentado pressão significativa antes desta divulgação de resultados, caindo 31,4% nos últimos seis meses de acordo com relatórios anteriores, e a reação de hoje indica ceticismo contínuo dos investidores sobre as perspectivas de curto prazo da Kennametal, apesar de seus esforços contínuos de reestruturação.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: