EXCLUSIVO-Moraes diz que bancos podem ser punidos se aplicarem sanções dos EUA a ativos brasileiros

Introdução e contexto de mercado

A KION Group AG (ETR:KGX) apresentou seus resultados do segundo trimestre de 2025 em 30 de julho, destacando um aumento significativo na entrada de pedidos, apesar das quedas de receita em ambos os segmentos de negócios. As ações da empresa têm mostrado resiliência, sendo negociadas a €52,65 em 29 de julho, com alta de 0,87% e bem acima da mínima de 52 semanas de €28,00.

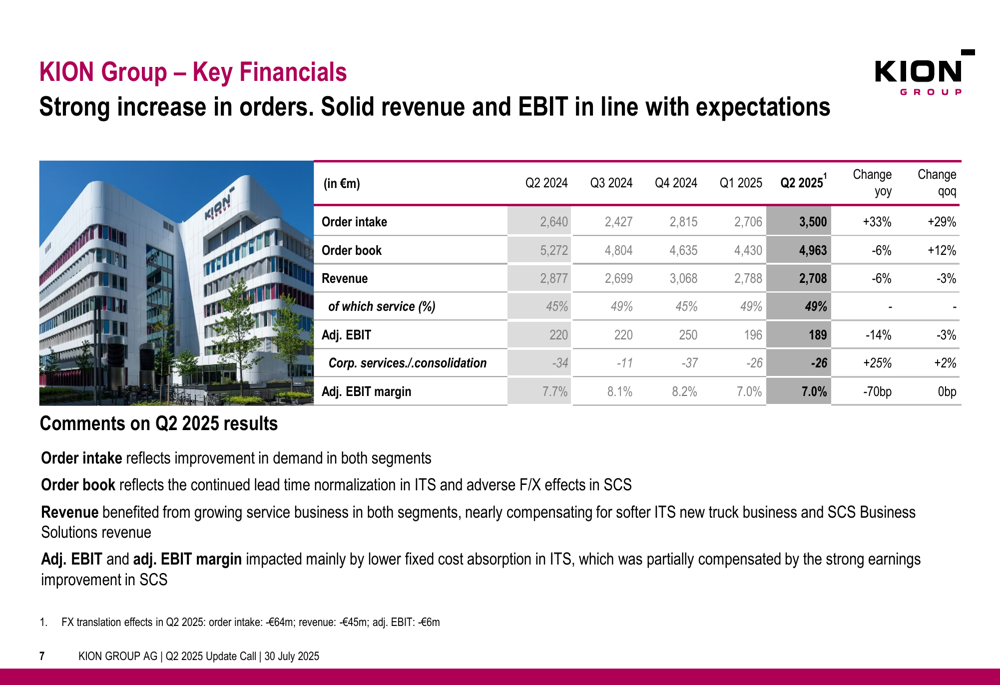

O fornecedor de equipamentos de movimentação de materiais e automação de armazéns continua a navegar em um ambiente econômico desafiador, caracterizado por conflitos comerciais contínuos e riscos geopolíticos, enquanto mantém suas perspectivas para o ano inteiro.

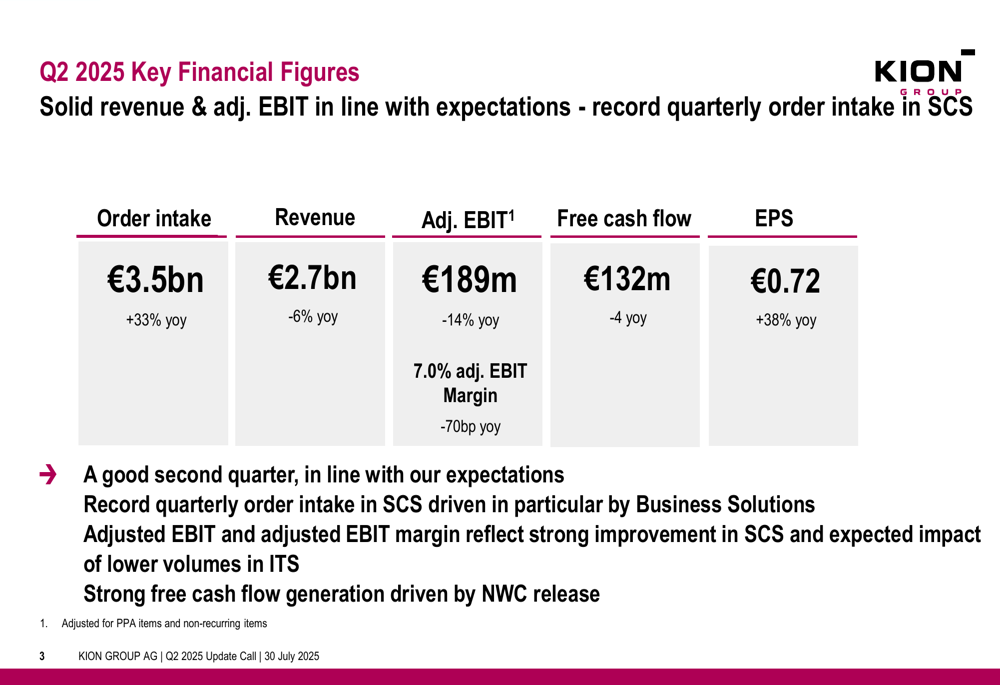

Destaques do desempenho trimestral

A KION reportou uma entrada de pedidos de €3,5 bilhões no 2º tri de 2025, um aumento substancial de 33% em relação ao ano anterior, impulsionado principalmente pelo desempenho excepcional no segmento de Supply Chain Solutions (SCS). No entanto, a receita caiu 6% para €2,7 bilhões, enquanto o EBIT ajustado diminuiu 14% para €189 milhões, resultando em uma contração de 70 pontos base na margem EBIT ajustada para 7,0%.

Como mostrado no seguinte gráfico de indicadores financeiros chave:

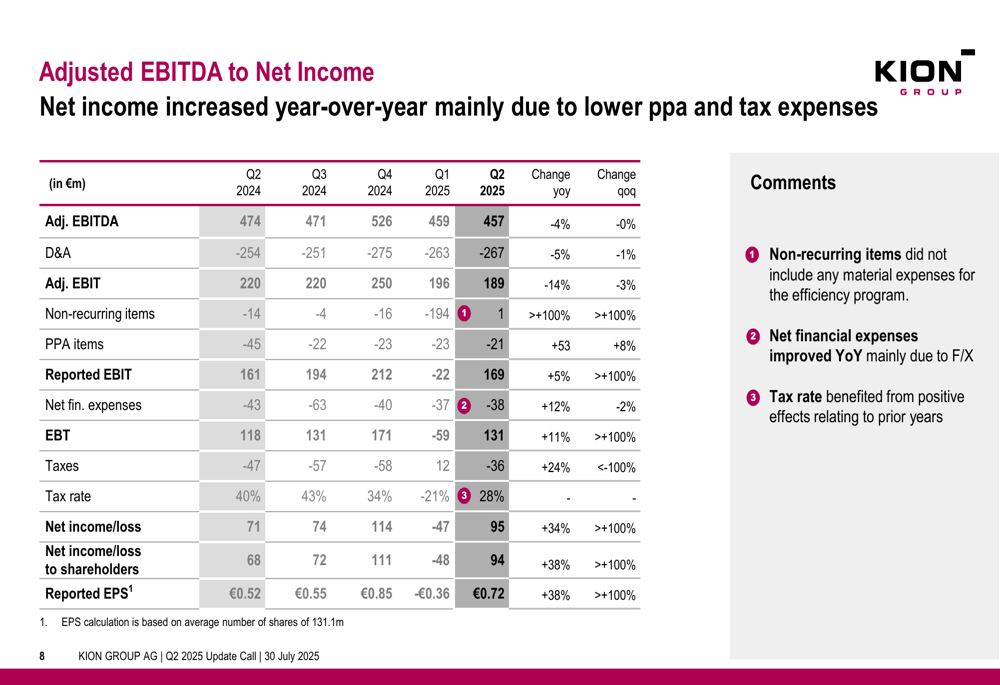

Apesar dos desafios operacionais, o lucro por ação melhorou significativamente para €0,72, representando um aumento de 38% em comparação com o 2º tri de 2024. Essa melhoria foi impulsionada principalmente por menores itens de PPA (Alocação do Preço de Compra) e uma taxa de imposto mais favorável de 28% versus 40% no período do ano anterior.

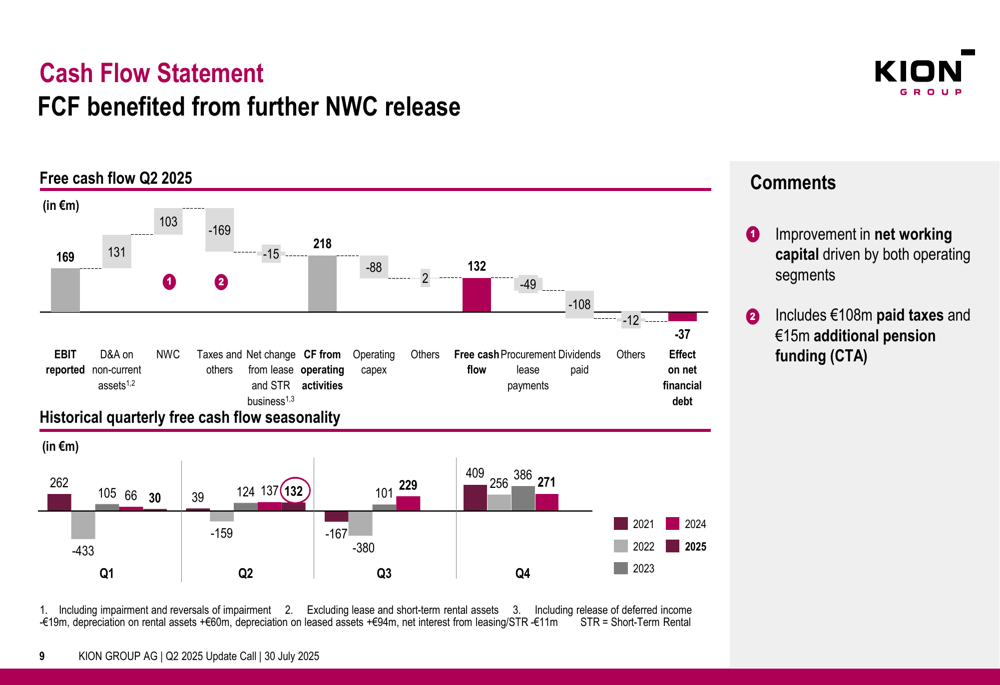

O fluxo de caixa livre permaneceu forte em €132 milhões, apenas 4% abaixo do nível do ano anterior, beneficiando-se de uma maior liberação de capital de giro líquido.

Análise por segmento

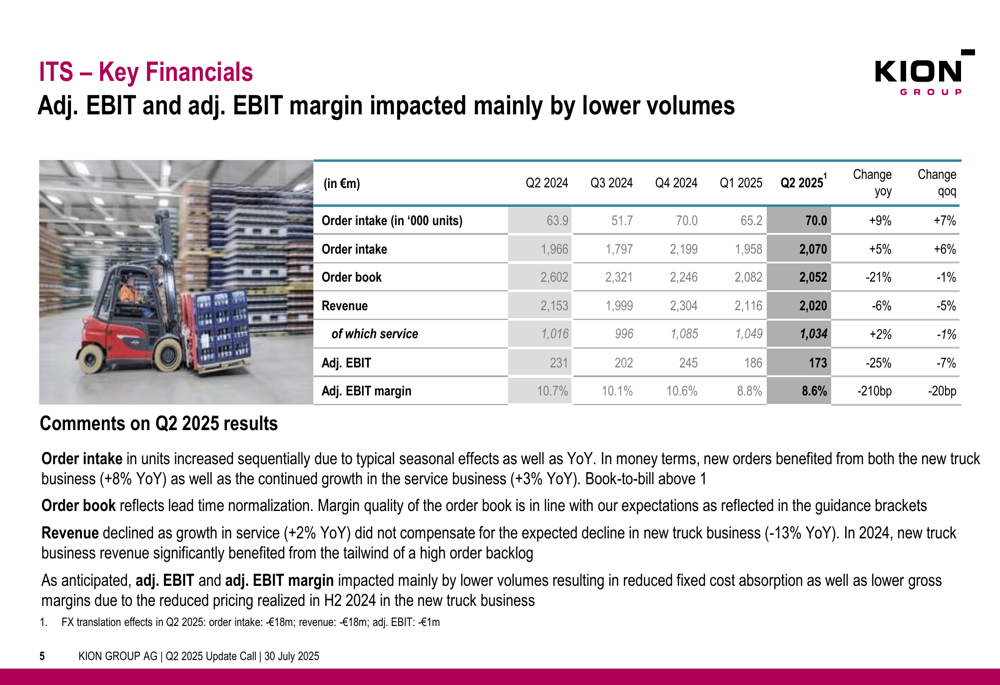

Os dois segmentos operacionais da KION mostraram trajetórias de desempenho marcadamente diferentes no 2º tri de 2025. O segmento Industrial Trucks & Services (ITS), que fabrica empilhadeiras e outros equipamentos de movimentação de materiais, enfrentou desafios de volume e rentabilidade:

O segmento ITS viu a entrada de pedidos aumentar 5% ano a ano para €2,07 bilhões, com pedidos unitários subindo 9%. No entanto, a receita diminuiu 6% para €2,02 bilhões, com a receita de serviços proporcionando alguma estabilidade ao crescer 2% para €1,03 bilhão. O EBIT ajustado caiu 25% para €173 milhões, com a margem contraindo 210 pontos base para 8,6%, principalmente devido aos volumes mais baixos.

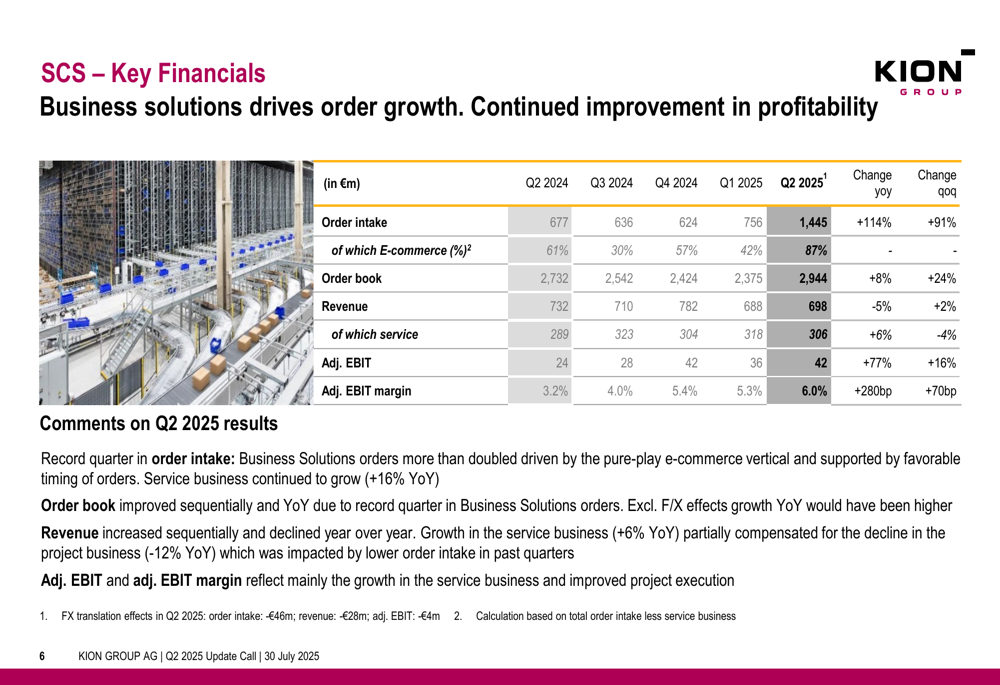

Em contraste, o segmento Supply Chain Solutions (SCS), que se especializa em automação de armazéns e software, entregou um crescimento excepcional de pedidos:

A entrada de pedidos do SCS mais que dobrou (+114%) para €1,45 bilhão, com o e-commerce representando 87% dos pedidos em comparação com 61% no 2º tri de 2024. Enquanto a receita diminuiu 5% para €698 milhões, a receita de serviços cresceu 6% para €306 milhões. O EBIT ajustado aumentou 77% para €42 milhões, com a margem expandindo 280 pontos base para 6,0%, demonstrando progresso significativo em direção à meta da empresa de atingir uma margem de 10% até 2027.

O desempenho financeiro consolidado mostra o impacto combinado de ambos os segmentos:

Posição financeira e fluxo de caixa

A KION manteve uma posição financeira sólida no 2º tri de 2025, com índices de alavancagem estáveis apesar de um leve aumento na dívida financeira líquida. A dívida financeira líquida da empresa ficou em €986 milhões em junho de 2025, representando um índice de alavancagem de 0,5x, inalterado desde março de 2025.

O fluxo de caixa livre de €132 milhões beneficiou-se significativamente das melhorias no capital de giro líquido, como ilustrado na seguinte demonstração de fluxo de caixa:

A reconciliação do EBITDA ajustado para o lucro líquido mostra como os menores itens de PPA e uma taxa de imposto reduzida contribuíram para o aumento de 38% no lucro por ação:

Perspectivas e iniciativas estratégicas

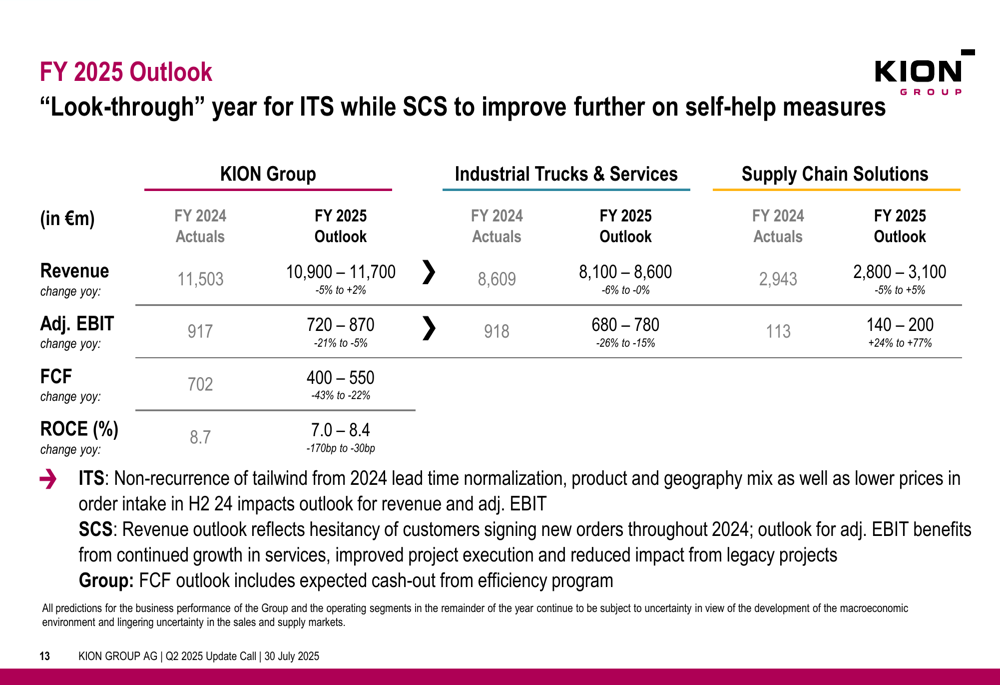

Apesar dos resultados mistos do 2º tri, a KION confirmou suas perspectivas para o ano completo de 2025 para ambos os segmentos e para o grupo em geral, sujeito a não haver interrupções significativas nas cadeias de suprimentos:

A empresa espera uma receita do grupo entre €10,9 bilhões e €11,7 bilhões para o ano fiscal de 2025, representando uma variação de -5% a +2% em relação ao ano anterior. O EBIT ajustado está projetado para ficar entre €720 milhões e €870 milhões (-21% a -5% em relação ao ano anterior), com fluxo de caixa livre entre €400 milhões e €550 milhões.

A KION continua a implementar seu programa de eficiência, que visa alcançar economias anuais sustentáveis de €140-€160 milhões a partir de 2026. No entanto, este programa resultará em itens não recorrentes de aproximadamente €240-€260 milhões, principalmente no segundo semestre de 2025.

O foco estratégico principal da empresa continua sendo a expansão da capacidade em produção, pesquisa e desenvolvimento, e suas redes de vendas e serviços, particularmente nas regiões APAC e Américas. A administração enfatizou três principais conclusões do trimestre:

O desempenho da KION no primeiro semestre de 2025 está alinhado com os resultados mistos reportados no 1º tri, onde a empresa não atingiu as expectativas de LPA, mas manteve um desempenho estável das ações. A aceleração na entrada de pedidos, de um crescimento de 11% no 1º tri para 33% no 2º tri, sugere um impulso crescente, particularmente no segmento SCS, o que poderia se traduzir em crescimento de receita nos próximos trimestres à medida que esses pedidos forem atendidos.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: