Trump é a cola que mantém os BRICS unidos?

As ações da Lamb Weston Holdings Inc (NYSE:LW) subiram mais de 4% nas negociações de pré-mercado após a empresa apresentar seus resultados do quarto trimestre e do ano fiscal completo de 2025 em 23 de julho, delineando uma nova estrutura estratégica destinada a reverter quedas de lucro por meio de medidas substanciais de redução de custos.

Destaques de desempenho do Q4 e ano completo

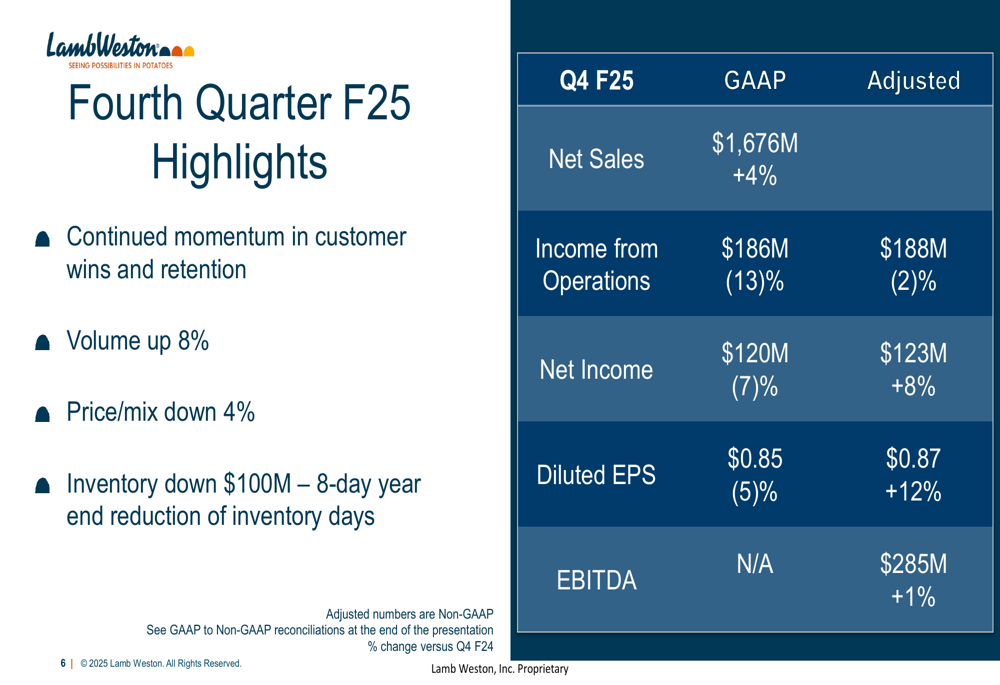

A produtora de batatas fritas reportou vendas líquidas no quarto trimestre de US$ 1,68 bilhão, representando um aumento de 4% em relação ao ano anterior, impulsionado por um crescimento de volume de 8% que foi parcialmente compensado por uma queda de 4% no preço/mix. Apesar do crescimento nas vendas, as métricas de lucratividade mostraram pressão contínua, com o EBITDA ajustado atingindo US$ 285 milhões, apenas 1% acima do ano anterior.

Como mostrado no seguinte gráfico de desempenho financeiro trimestral:

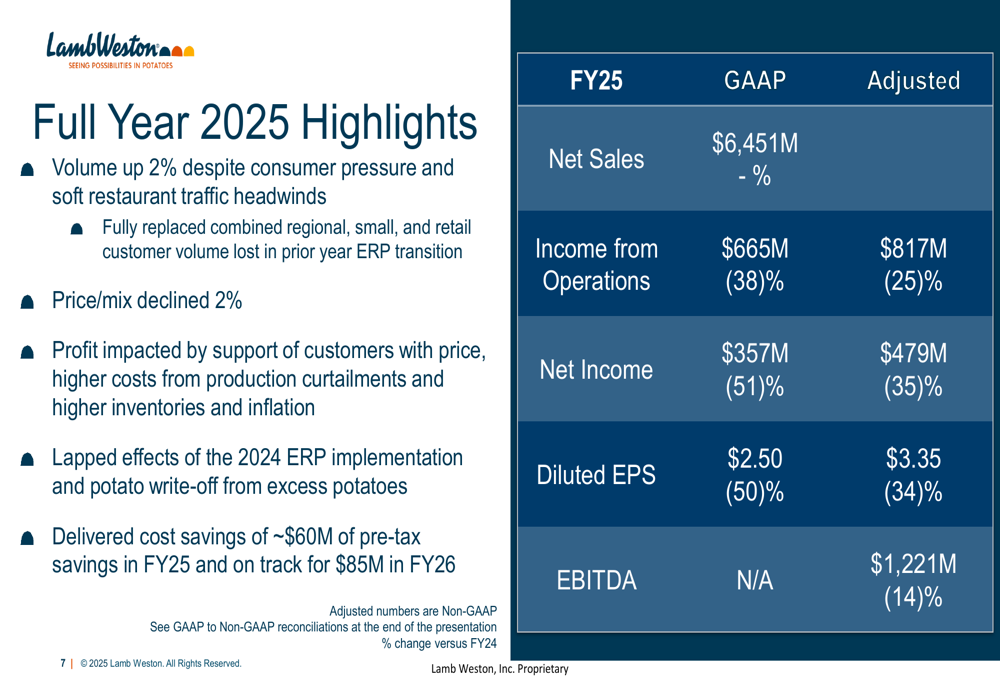

Para o ano fiscal completo de 2025, os resultados da Lamb Weston refletiram desafios significativos de lucratividade, apesar do modesto crescimento de volume. A empresa reportou vendas líquidas anuais de US$ 6,45 bilhões, com volume aumentando 2%, mas preço/mix caindo 2%. O EBITDA ajustado diminuiu 14% para US$ 1,22 bilhão, enquanto o LPA diluído ajustado caiu 34% para US$ 3,35.

O resumo financeiro do ano completo revela a extensão da pressão sobre os lucros:

"O ano fiscal de 2025 foi um ano de mudanças substanciais para a Lamb Weston", disse Mike Smith, Presidente e CEO. "Estamos agindo com urgência para capitalizar oportunidades e vendo resultados de nossos esforços para construir impulso com os clientes."

Iniciativas estratégicas: Estrutura "Focus to Win"

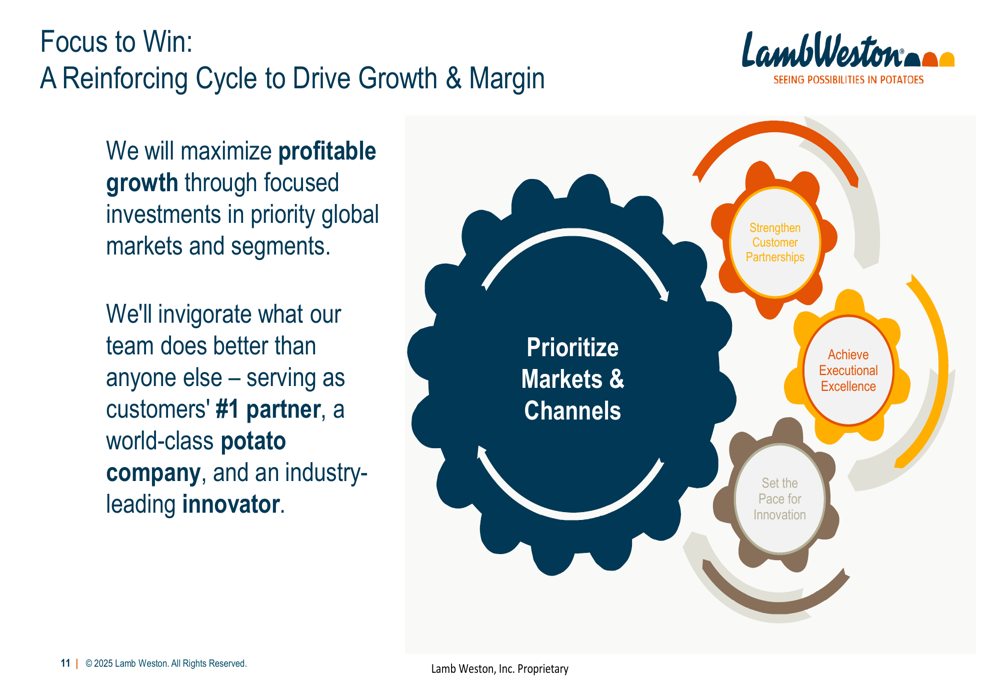

A Lamb Weston revelou sua nova estrutura estratégica chamada "Focus to Win", que visa concentrar recursos nas oportunidades de crescimento mais atrativas, enquanto constrói capacidades para fortalecer relacionamentos com clientes e excelência operacional.

A abordagem estratégica da empresa é ilustrada neste ciclo de reforço:

A estratégia aborda dinâmicas de mercado em evolução, incluindo mudanças no comportamento do consumidor com o aumento de aplicativos de entrega de alimentos, crescimento em QSR através de conceitos de frango, mexicano e asiático, e contínua penetração de air fryers permitindo vendas de batatas fritas no varejo. A empresa também observou alto crescimento em mercados de menor margem e dinâmicas de oferta/demanda em evolução com nova capacidade anunciada na Europa e Ásia.

"Vamos maximizar o crescimento lucrativo através de investimentos focados em mercados e segmentos globais prioritários", enfatizou Smith durante a apresentação.

Planos de redução de custos e eficiência

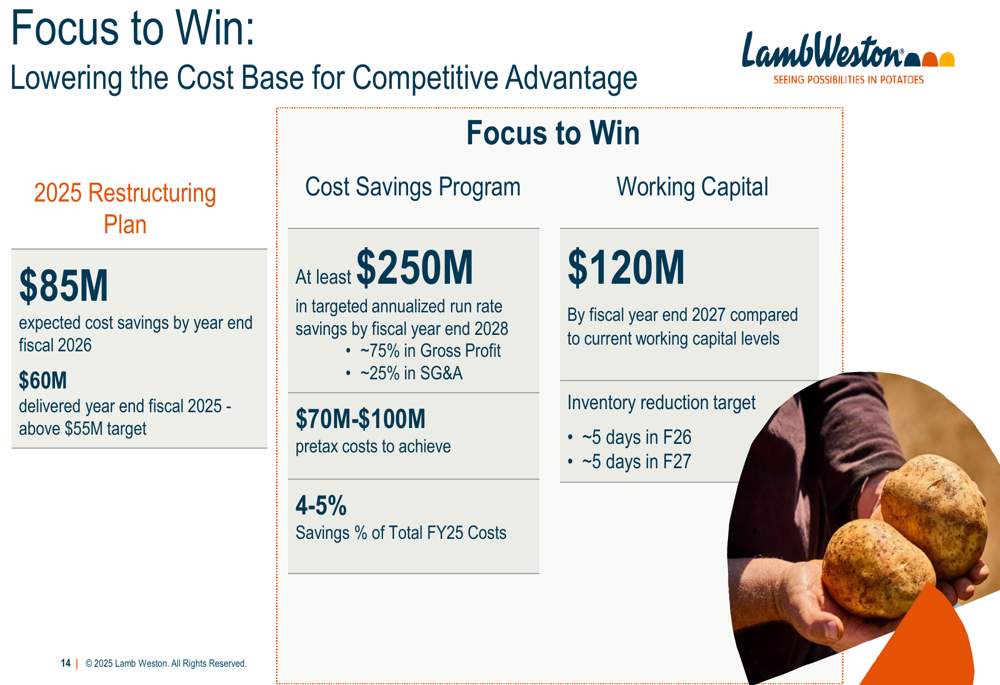

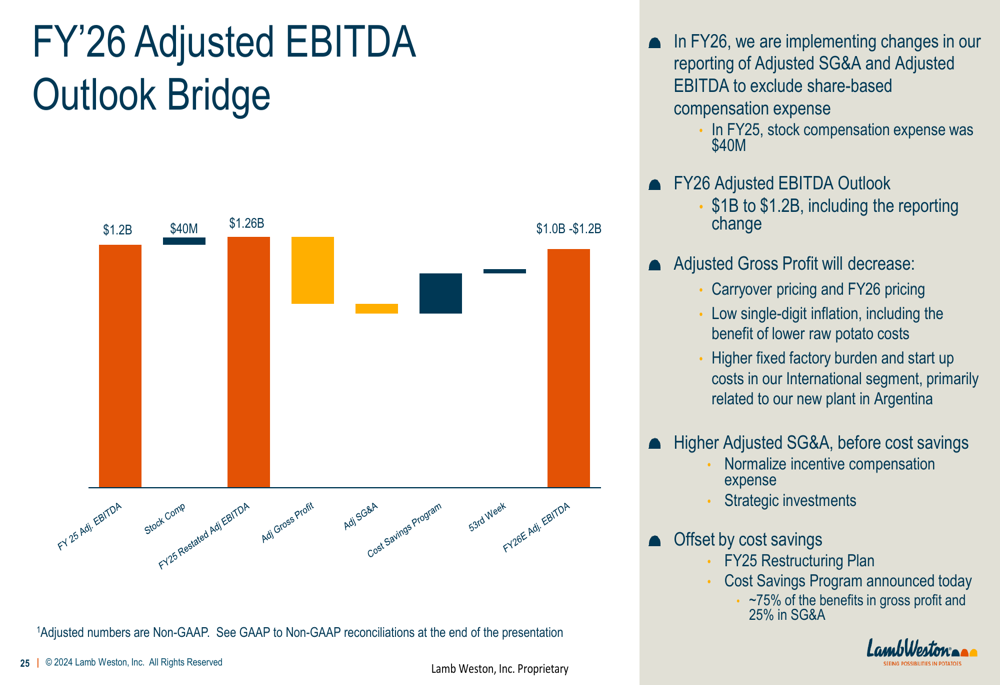

Central para a estratégia de recuperação da Lamb Weston é um ambicioso programa de economia de custos visando pelo menos US$ 250 milhões em economias anualizadas até o final do ano fiscal de 2028. A empresa planeja alcançar essas economias através de uma combinação de melhorias no lucro bruto (75%) e reduções de SG&A (25%).

Os detalhes do plano de redução de custos são descritos neste gráfico:

A empresa já entregou US$ 60 milhões em economia de custos no ano fiscal de 2025, superando sua meta de US$ 55 milhões. Para o ano fiscal de 2026, a Lamb Weston espera alcançar US$ 85 milhões em economia de custos.

Adicionalmente, a empresa está visando US$ 120 milhões em melhorias de capital de giro até o final do ano fiscal de 2027, incluindo redução de estoque de aproximadamente 5 dias tanto no ano fiscal de 2026 quanto de 2027.

Alocação de capital e retornos aos acionistas

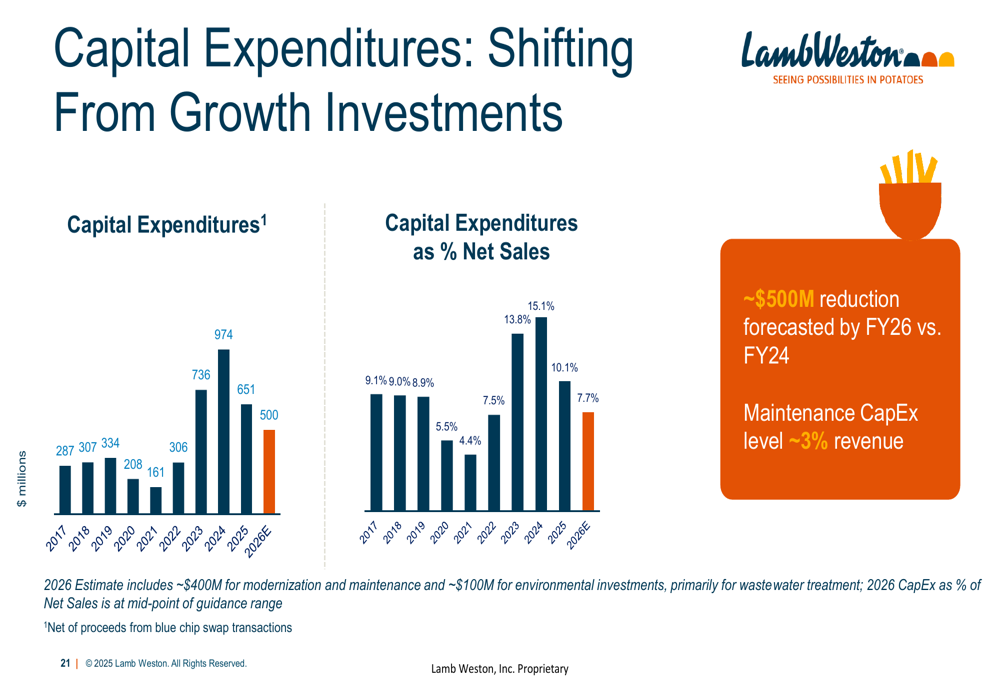

A Lamb Weston está mudando seu foco de despesas de capital de investimentos em crescimento para modernização e manutenção. A empresa espera despesas de capital de aproximadamente US$ 500 milhões no ano fiscal de 2026, com cerca de US$ 400 milhões alocados para modernização e manutenção e US$ 100 milhões para investimentos ambientais, principalmente tratamento de águas residuais.

Este gráfico ilustra a tendência de despesas de capital da empresa:

No ano fiscal de 2025, a Lamb Weston retornou US$ 489 milhões aos acionistas através de dividendos e recompra de ações, com US$ 358 milhões ainda disponíveis sob sua atual autorização de recompra. O conselho da empresa declarou um dividendo trimestral de US$ 0,37 por ação.

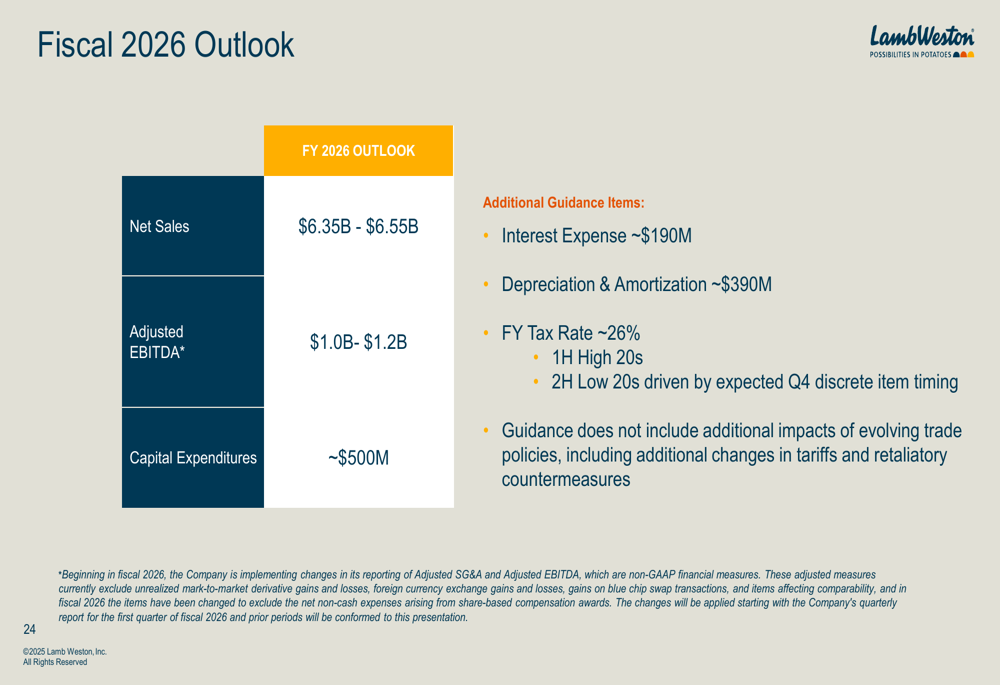

Perspectiva e orientação para o ano fiscal 2026

Olhando para o ano fiscal de 2026, a Lamb Weston forneceu orientação que reflete desafios contínuos, mas antecipa benefícios de suas iniciativas de economia de custos. A empresa espera vendas líquidas entre US$ 6,35 bilhões e US$ 6,55 bilhões, com EBITDA ajustado entre US$ 1,0 bilhão e US$ 1,2 bilhão.

A perspectiva para o ano fiscal de 2026 é resumida neste gráfico:

A ponte de perspectiva do EBITDA ajustado da empresa mostra os impactos esperados de vários fatores no desempenho do ano fiscal de 2026:

No front de matérias-primas, a Lamb Weston relatou que as negociações contratuais para a safra de batata de 2025 estão completas, com uma queda percentual de dígito médio nos preços de batata crua esperada na América do Norte. Na Europa, a empresa antecipa uma safra média com custos de batata esperados para serem estáveis ou ligeiramente menores ano a ano.

Contexto de mercado

Os resultados do Q4 da Lamb Weston e a mudança estratégica ocorrem após um período desafiador para a empresa. A ação tem enfrentado dificuldades, negociando próximo à sua mínima de 52 semanas de US$ 47,87, apesar de mostrar alguns sinais de estabilização no quarto trimestre. O ganho de pré-mercado de 4,33% para US$ 51,30 sugere que os investidores estão cautelosamente otimistas sobre os planos de reestruturação da empresa.

Os resultados seguem um terceiro trimestre mais forte quando a empresa superou as expectativas com um LPA de US$ 1,10 contra uma previsão de US$ 0,89, o que havia impulsionado um aumento de 6,86% no preço das ações naquele momento.

À medida que a Lamb Weston implementa sua estratégia "Focus to Win" e medidas de redução de custos, os investidores estarão observando atentamente para ver se a empresa pode reverter com sucesso a tendência de declínio de lucros enquanto mantém sua posição de mercado em um cenário competitivo em evolução.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: