Bitcoin recua com investidores buscando proteção em meio a risco global

Introdução e contexto de mercado

A Lerøy Seafood Group ASA (OB:LSG) apresentou seus resultados do 2º tri de 2025 em 20.08.2025, destacando o desempenho da empresa em sua cadeia de valor integrada durante um período de condições desafiadoras de mercado. O CEO Henning Beltestad e o CFO Sjur Malm lideraram a apresentação, enfatizando o foco estratégico da empresa em melhorias biológicas e eficiência operacional.

O trimestre foi caracterizado por preços spot significativamente mais baixos para salmão e truta em comparação ao ano anterior, criando obstáculos para o segmento de cultivo. No entanto, o modelo de negócios diversificado da empresa e os investimentos em tecnologias avançadas de cultivo ajudaram a mitigar esses desafios.

Destaques do desempenho trimestral

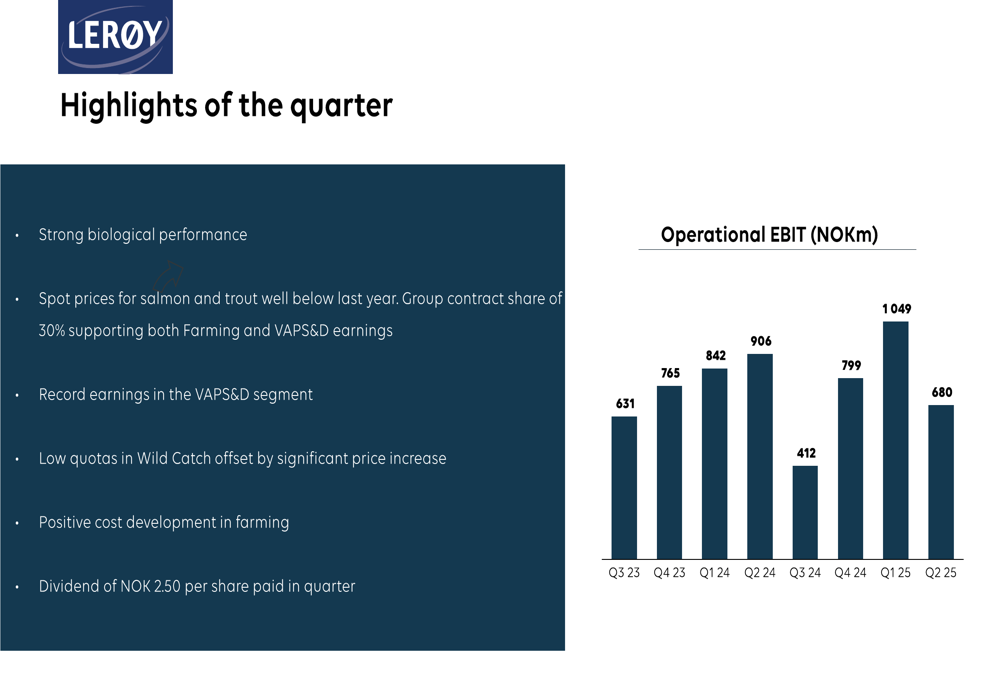

A Lerøy reportou um EBIT operacional de NOK 680 milhões para o 2º tri de 2025, abaixo dos NOK 1.049 milhões no 1º tri de 2025. Este declínio reflete principalmente o impacto dos preços mais baixos do salmão, parcialmente compensado pelo forte desempenho biológico e lucros recordes no segmento de Produtos de Valor Agregado, Vendas e Distribuição (VAPS&D).

Como mostrado no seguinte gráfico do EBIT operacional trimestral:

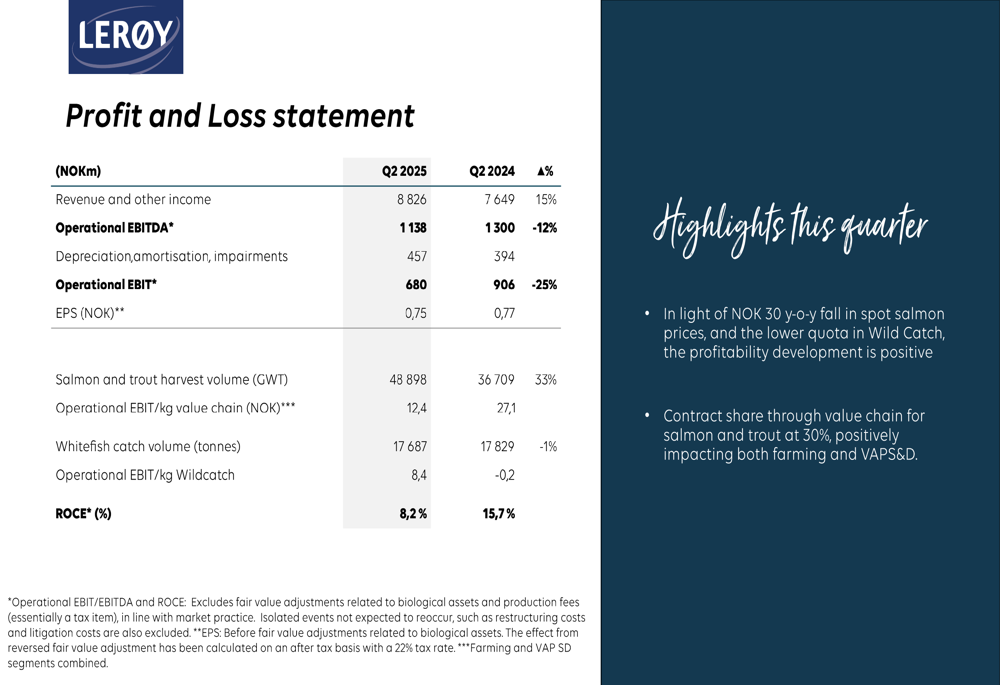

A receita total para o 2º tri de 2025 alcançou NOK 8.826 milhões, com lucro por ação de NOK 0,75. A empresa manteve sua orientação de volume de colheita em 195.000 GWT para 2025, demonstrando confiança em suas capacidades operacionais apesar dos desafios do mercado. O retorno sobre o capital empregado (ROCE) ficou em 8,2% no trimestre.

O resumo financeiro da empresa revela o impacto dos preços mais baixos do salmão e das cotas reduzidas de pesca selvagem na lucratividade geral:

Análise de desempenho por segmento

Segmento de Cultivo

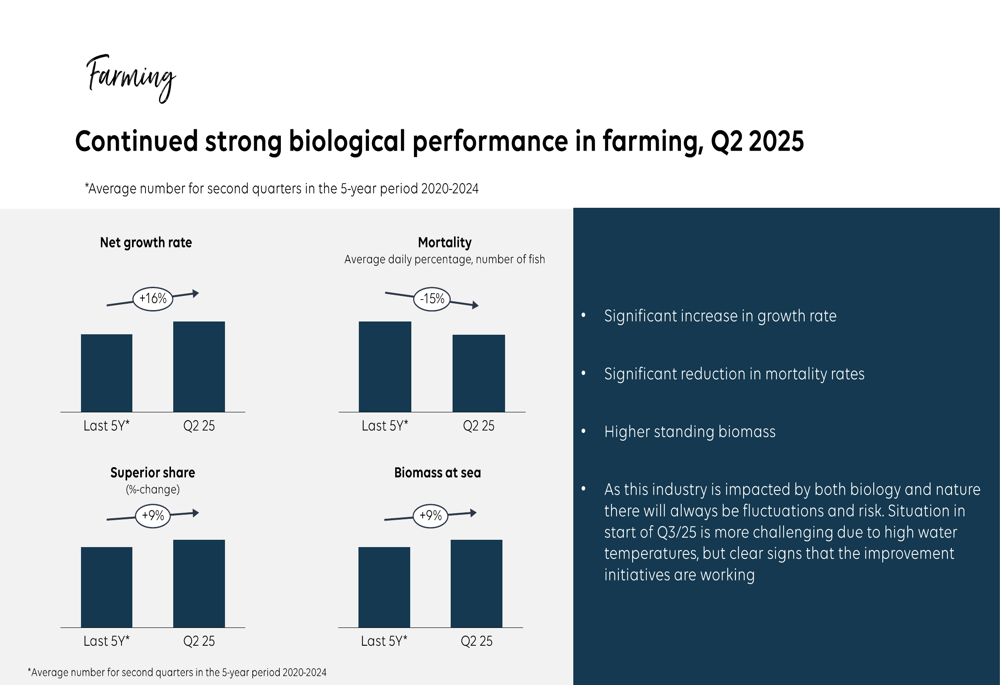

O segmento de cultivo enfrentou desafios devido aos preços mais baixos do salmão, com preços de referência aproximadamente NOK 30/kg mais baixos no 2º tri de 2025 em comparação com o 2º tri de 2024. Apesar disso, a Lerøy alcançou sua maior produção líquida no mar para um segundo trimestre, com altas taxas de sobrevivência, melhor participação superior e pesos médios de colheita mais altos.

As melhorias biológicas da empresa foram particularmente notáveis:

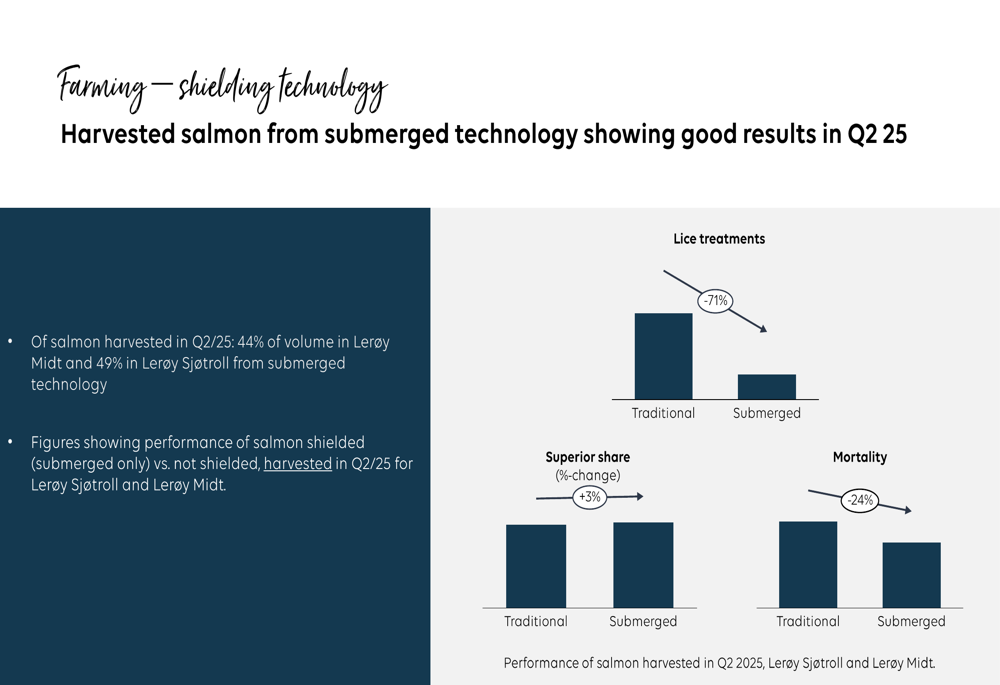

Um fator-chave dessas melhorias tem sido o investimento da Lerøy em tecnologia de proteção, particularmente o cultivo submerso. Os resultados falam por si:

A empresa colheu 48.898 GWT de salmão e truta durante o 2º tri de 2025, com um EBIT operacional/kg de NOK 5,2. Embora o desempenho biológico tenha sido forte durante o trimestre, a empresa observou que o início do 3º tri tem sido mais desafiador devido às altas temperaturas da água do mar.

Segmento de Pesca Selvagem

O segmento de Pesca Selvagem enfrentou desafios devido à redução de cotas, particularmente para o bacalhau. No entanto, isso foi parcialmente compensado por aumentos significativos de preços para espécies-chave. O volume total de captura para o 2º tri de 2025 foi de 17.687 toneladas, com a empresa observando que as cotas restantes para 2025 incluem 4.100 toneladas de bacalhau, 11.900 toneladas de escamudo e 1.100 toneladas de arinca.

Segmento VAPS&D

O segmento de Produtos de Valor Agregado, Vendas e Distribuição foi um ponto positivo nos resultados do 2º tri da Lerøy, alcançando lucros recordes. O segmento tem mostrado melhoria consistente, com um aumento de 18% no EBIT operacional entre o 2º tri de 2024 e o 2º tri de 2025 em uma base de 12 meses.

As extensas operações de vendas e processamento da Lerøy, abrangendo 17 países com vendas para mais de 80 mercados, continuam a proporcionar uma vantagem competitiva e ajudam a mitigar a volatilidade em outros segmentos.

Posição financeira e investimentos

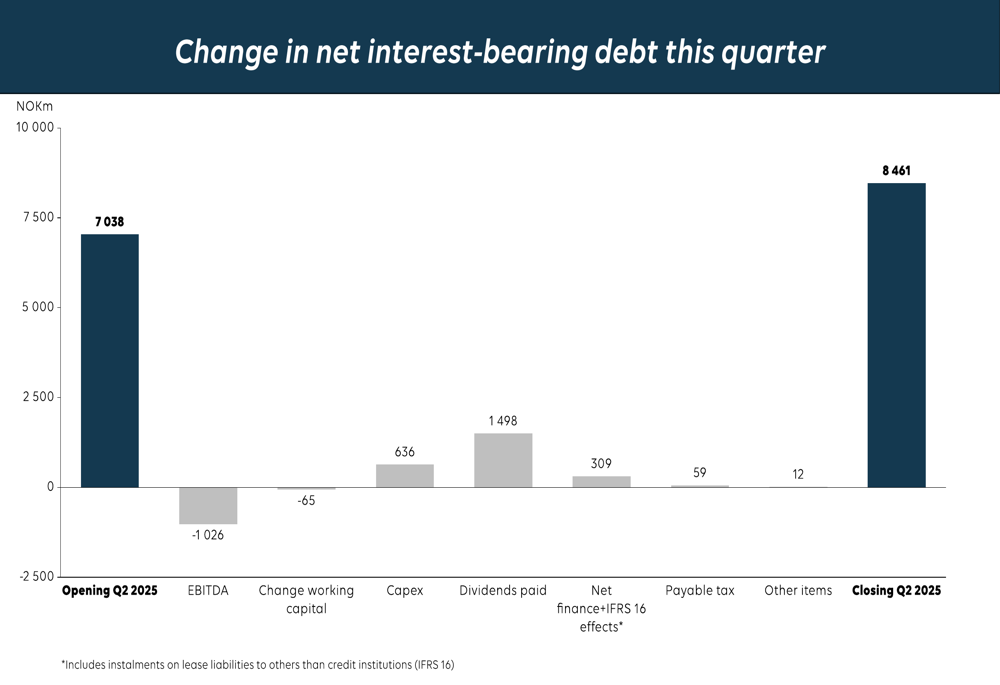

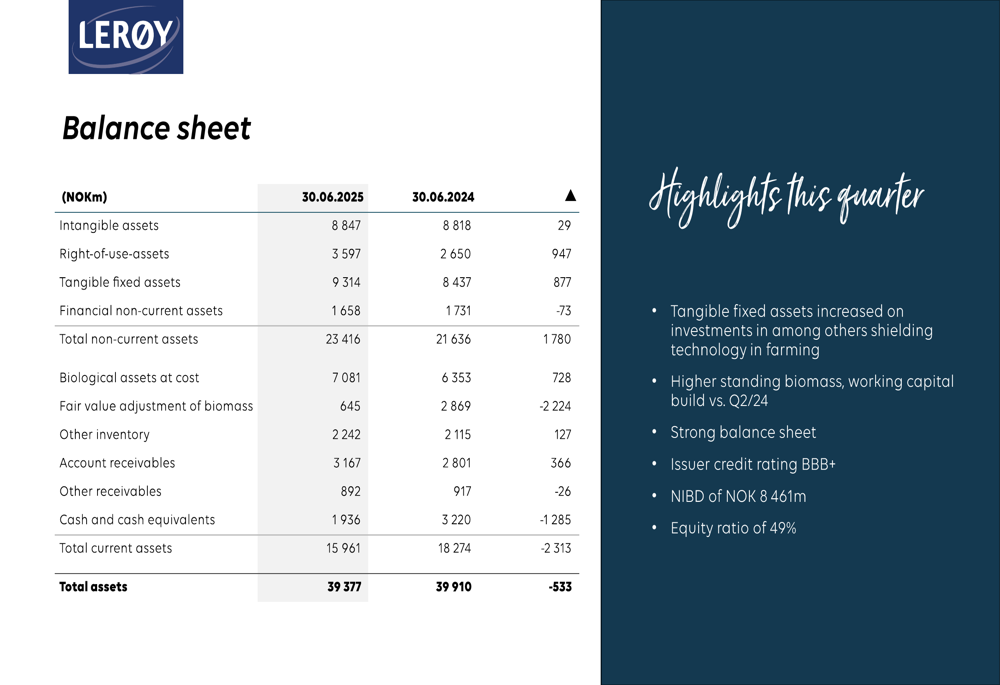

A Lerøy manteve um balanço forte com um índice de patrimônio líquido de 49% e uma classificação de crédito BBB+. A dívida líquida com juros aumentou para NOK 8.461 milhões até o final do 2º tri de 2025, em parte devido aos pagamentos de dividendos de NOK 1.498 milhões durante o trimestre.

O seguinte gráfico ilustra as mudanças na dívida líquida com juros:

O balanço da empresa em 30 de junho de 2025 mostra ativos totais de NOK 39.377 milhões:

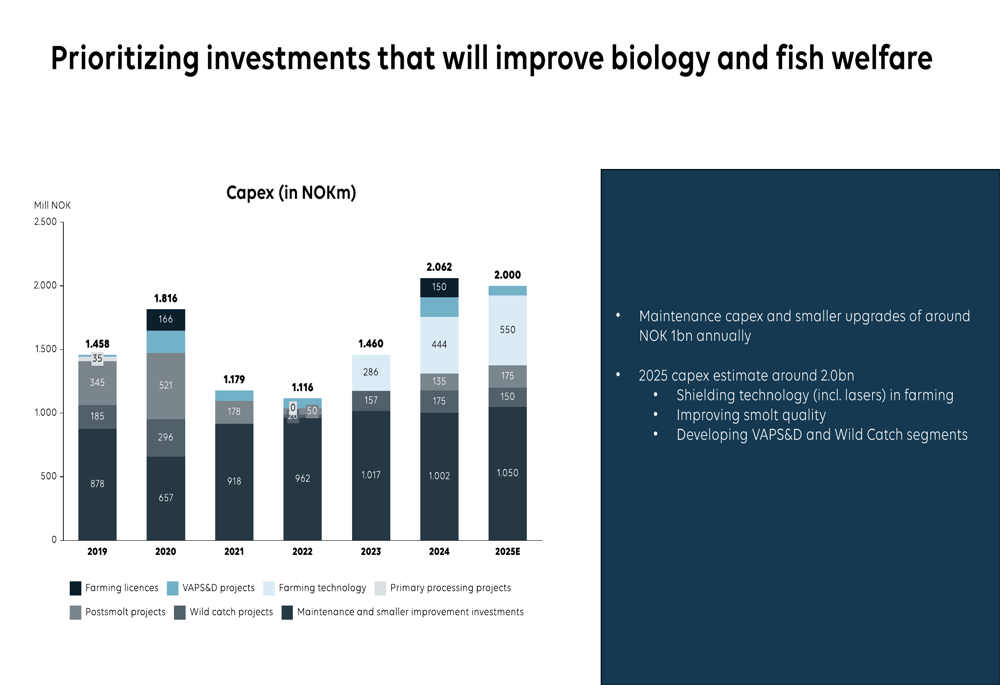

Os investimentos de capital permanecem focados na melhoria da biologia e do bem-estar dos peixes, com investimentos significativos em tecnologia de proteção, melhoria da qualidade dos alevinos e desenvolvimento dos segmentos VAPS&D e Pesca Selvagem. A estimativa de capex para 2025 é de aproximadamente NOK 2 bilhões.

A estratégia de investimento da empresa é ilustrada neste gráfico de alocação de capex:

Iniciativas estratégicas e perspectivas

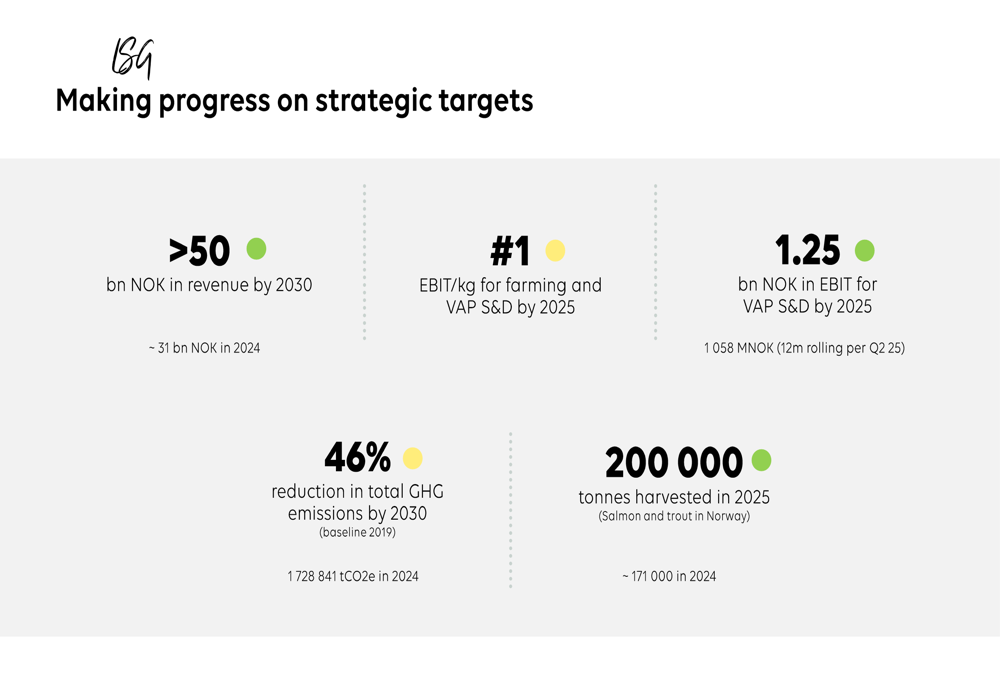

As metas estratégicas da Lerøy incluem alcançar mais de NOK 50 bilhões em receita até 2030, tornar-se nº 1 em EBIT/kg para cultivo e VAPS&D até 2025, atingir NOK 1,25 bilhão em EBIT para VAPS&D até 2025 e reduzir as emissões totais de gases de efeito estufa em 46% até 2030.

Essas metas ambiciosas são apoiadas por iniciativas concretas:

Para o segmento de cultivo, as perspectivas incluem foco contínuo em melhorias biológicas, com uma participação de contratos esperada em torno de 25%. No entanto, prevê-se que os preços spot permaneçam abaixo dos custos de produção no curto prazo. O segmento de Pesca Selvagem enfrenta cotas limitadas, mas se beneficia do desenvolvimento positivo dos preços. O segmento VAPS&D está progredindo em direção às suas metas de lucratividade para 2025, com preços mais baixos de peixes que devem ajudar a desenvolver mercados.

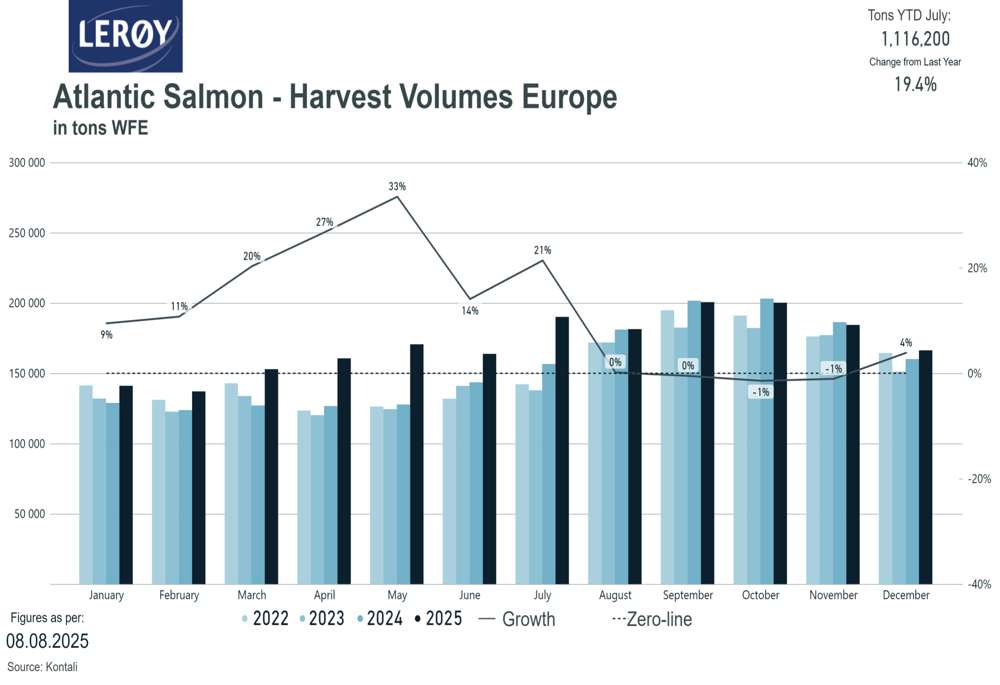

Os volumes de colheita europeus mostram forte potencial de crescimento, com um aumento de 19,4% no acumulado do ano até julho de 2025:

Os investimentos contínuos da Lerøy em tecnologia de proteção e outras melhorias operacionais posicionam a empresa para navegar pelos desafios atuais do mercado, enquanto constrói vantagens competitivas de longo prazo através de sua abordagem de cadeia de valor integrada.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: