Bitcoin afunda com menor expectativa de corte de juros nos EUA

Introdução e contexto de mercado

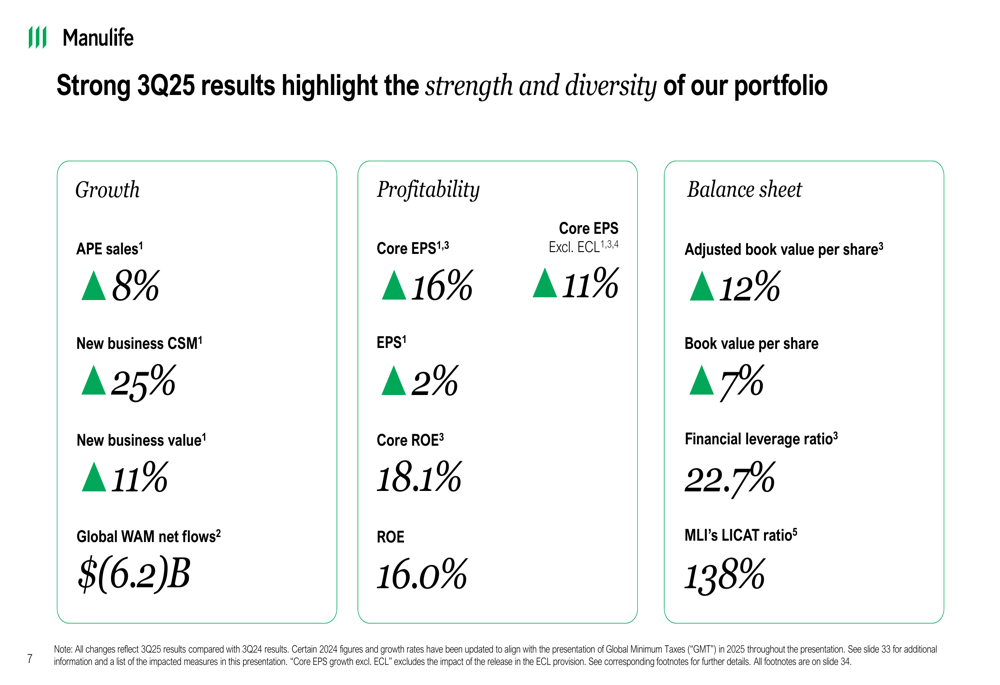

A Manulife Financial Corp (NYSE:MFC) reportou resultados sólidos no terceiro trimestre de 2025 em 13 de novembro, com o lucro por ação core aumentando 16% em relação ao ano anterior, atingindo US$ 1,16. As ações da empresa responderam positivamente, fechando em US$ 34,97, com alta de 2,12% no pregão regular e ganho adicional de 1,57% no pré-mercado.

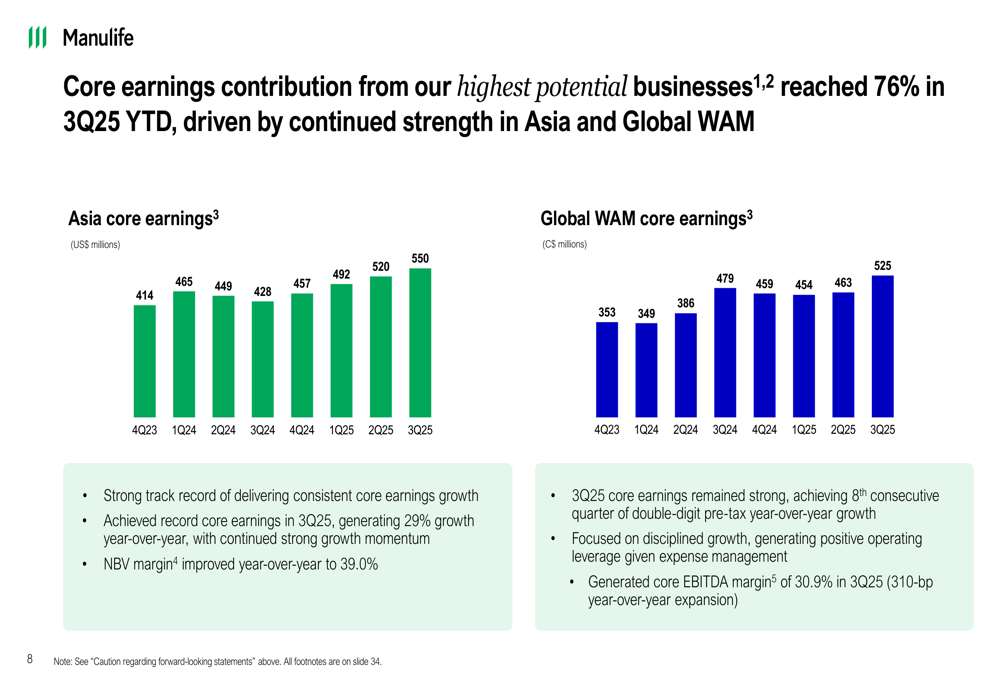

O desempenho da seguradora foi impulsionado principalmente pelo crescimento nos segmentos da Ásia e de Gestão de Patrimônio e Ativos Globais (Global WAM), que agora contribuem com 76% dos lucros core, refletindo a mudança estratégica da empresa em direção a esses negócios de alto crescimento.

Destaques do desempenho trimestral

A Manulife apresentou crescimento sólido em métricas-chave no terceiro trimestre, com lucros core aumentando 10% em relação ao ano anterior, chegando a C$ 2.035 milhões. O retorno sobre o patrimônio líquido core da empresa atingiu 18,1%, um aumento de 1,5 pontos percentuais em relação ao ano anterior, aproximando-se de sua meta para 2027 de 18%+.

Conforme mostrado no seguinte resumo abrangente dos resultados do 3º tri de 2025:

As métricas de novos negócios mostraram força particular, com vendas de prêmios anualizados equivalentes (APE) subindo 8% para C$ 2,6 bilhões, nova margem de serviço contratual (CSM) de negócios aumentando 25% para C$ 966 milhões, e valor de novos negócios crescendo 11% para C$ 906 milhões.

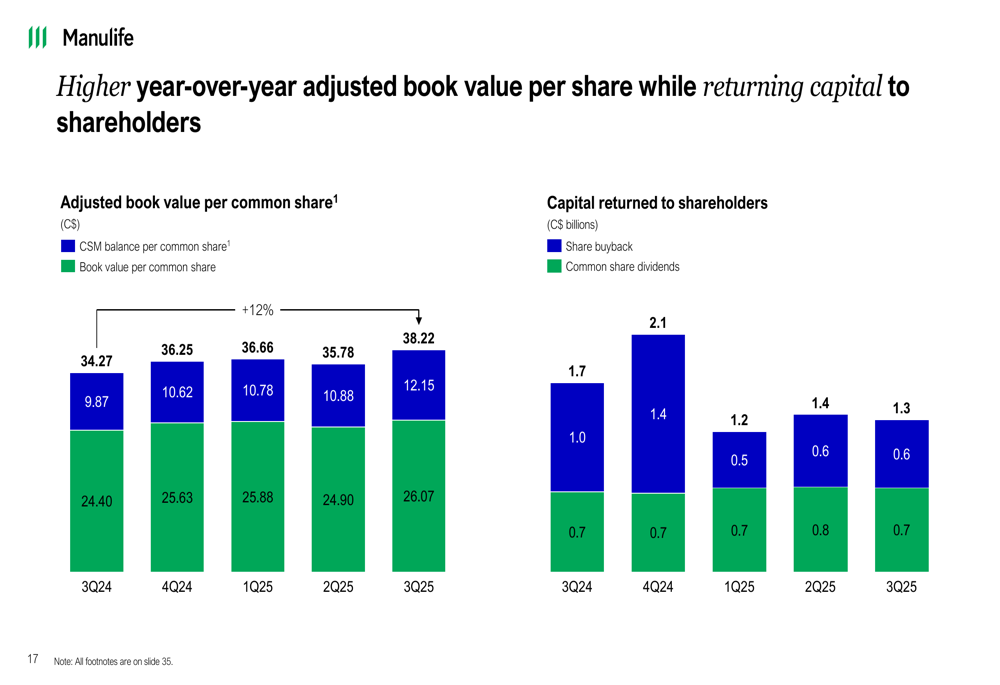

O valor contábil ajustado por ação da empresa aumentou 12% em relação ao ano anterior, atingindo C$ 38,22, enquanto manteve uma forte posição de capital com o índice LICAT da MLI em 138% e a alavancagem financeira melhorando para 22,7%.

Desempenho por segmento

A Ásia emergiu como destaque, com lucros core atingindo um recorde de C$ 550 milhões, representando crescimento de 29% em relação ao ano anterior. Este crescimento foi impulsionado por maiores volumes de vendas e contínua expansão dos negócios na região.

O gráfico a seguir ilustra a trajetória consistente de crescimento nos lucros core da Ásia e Global WAM:

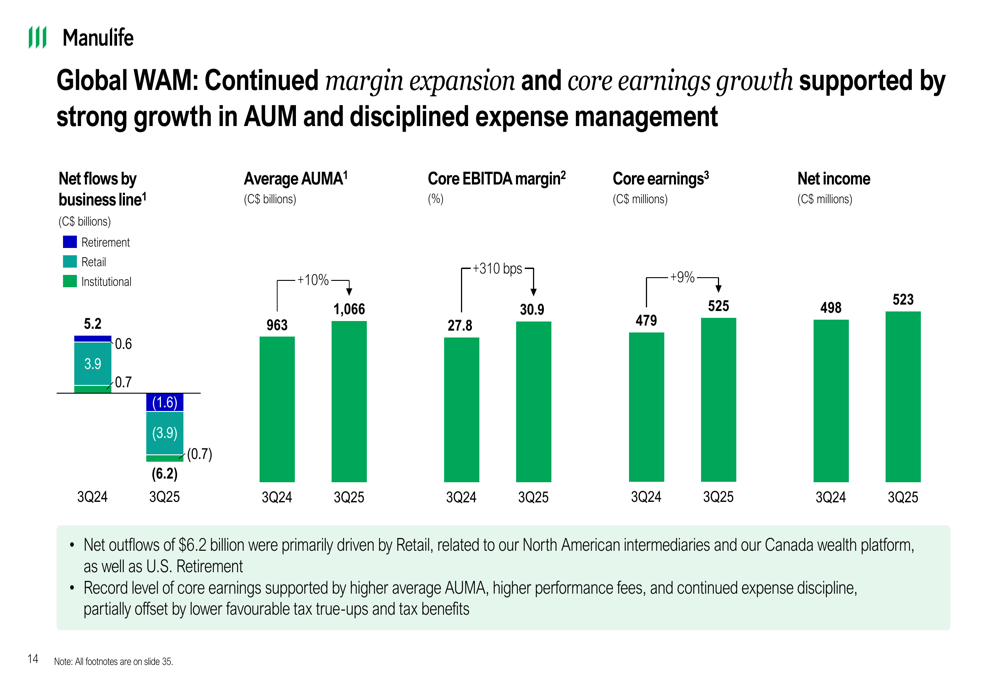

A Global WAM também apresentou resultados fortes, com lucros core aumentando para C$ 525 milhões. O segmento alcançou seu oitavo trimestre consecutivo de crescimento anual de dois dígitos antes dos impostos e expandiu sua margem EBITDA core para 30,9%, representando uma melhoria de 310 pontos base em relação ao ano anterior.

Conforme mostrado na seguinte análise de desempenho da Global WAM:

Apesar do desempenho geral positivo, a Global WAM experimentou fluxos líquidos negativos de C$ (6,2) bilhões no 3º tri de 2025, em comparação com os positivos C$ 5,2 bilhões no 3º tri de 2024, representando uma potencial área de preocupação.

O Canadá apresentou resultados sólidos com lucros core aumentando para C$ 430 milhões, refletindo maiores spreads de investimento e forte crescimento nas vendas de seguros individuais.

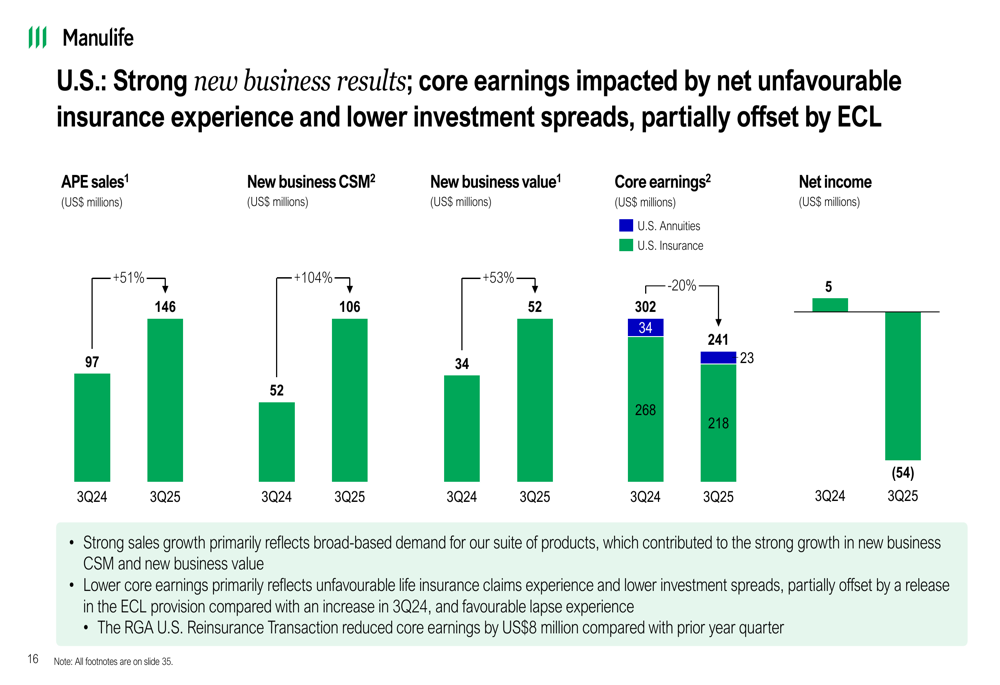

O segmento dos EUA apresentou um quadro misto com fortes resultados em novos negócios, mas lucros core mais baixos, principalmente devido à experiência desfavorável de sinistros de seguro de vida:

Iniciativas estratégicas

Durante o trimestre, a Manulife anunciou uma estratégia renovada focada no crescimento, centrada em se tornar a primeira escolha para os clientes. As prioridades estratégicas incluem:

1. Foco na Ásia e Global WAM como os negócios de maior potencial

2. Entrada no mercado de seguros da Índia através de uma joint venture com a Mahindra

3. Crescimento no Canadá e nos EUA através de iniciativas direcionadas

4. Transformação em uma organização impulsionada por IA

5. Capacitação da saúde, patrimônio e longevidade dos clientes

O CEO Phil Witherington enfatizou o compromisso da empresa em utilizar seus pontos fortes em "produto, inovação digital e parcerias para se tornar o parceiro mais confiável para a saúde, patrimônio e bem-estar financeiro de nossos clientes."

Balanço patrimonial e gestão de capital

A Manulife manteve um balanço robusto enquanto continuou a retornar capital aos acionistas através de dividendos e recompras de ações. O índice de alavancagem financeira da empresa melhorou para 22,7%, abaixo de sua meta de médio prazo de 25%, proporcionando flexibilidade financeira.

Como ilustrado no gráfico a seguir, mostrando o crescimento do valor contábil ajustado e o capital retornado aos acionistas:

A empresa retornou C$ 2,0 bilhões aos acionistas no 3º tri de 2025, incluindo C$ 1,3 bilhão em recompras de ações e C$ 0,7 bilhão em dividendos de ações ordinárias. O dividendo trimestral aumentou 10% em relação ao ano anterior para 44,0 centavos por ação.

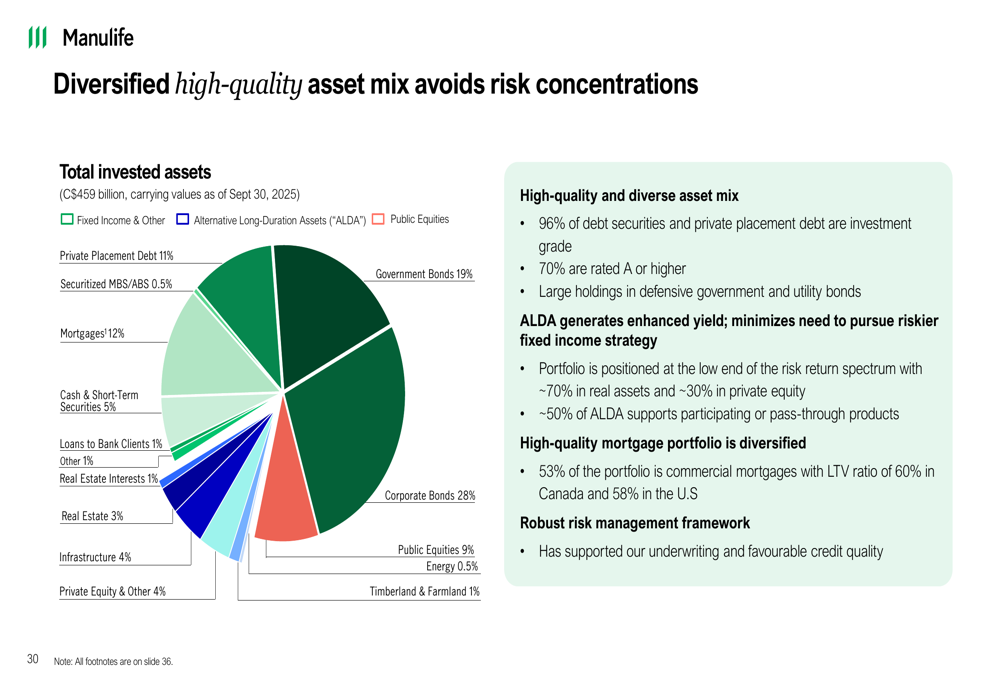

Os ativos investidos da Manulife permaneceram bem diversificados entre renda fixa e investimentos alternativos, apoiando a forte posição de capital da empresa:

Declarações prospectivas

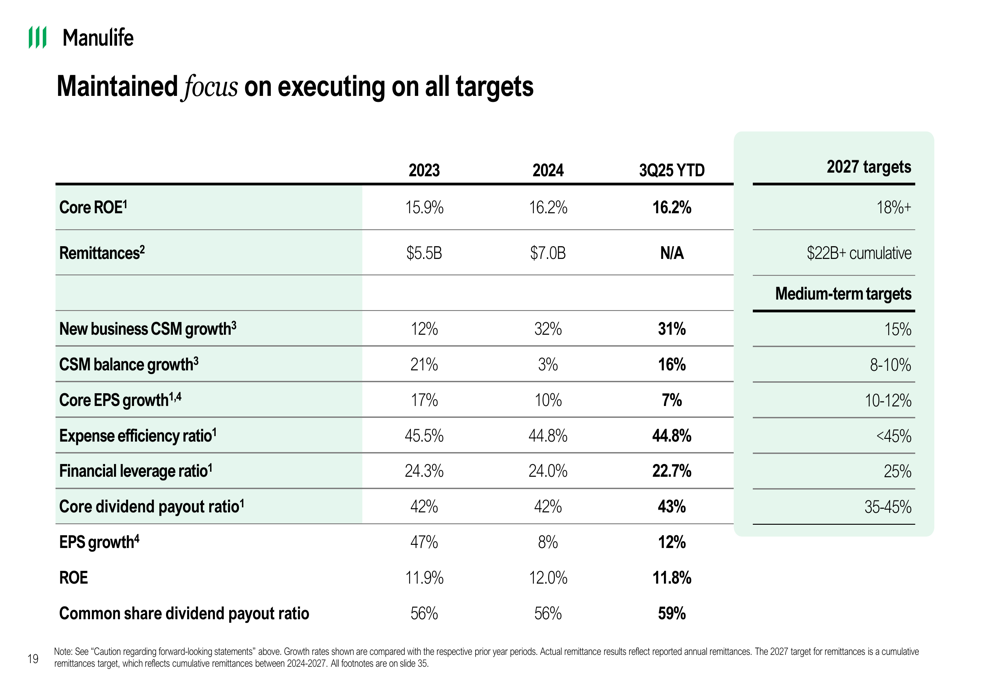

A Manulife relatou progresso em todas as suas metas para 2027, com várias métricas já se aproximando ou excedendo os objetivos de longo prazo. A empresa mantém-se confiante em alcançar seus objetivos financeiros de médio prazo, incluindo crescimento de 10-12% no LPA core.

Como mostrado no seguinte gráfico de progresso em relação às metas de 2027:

A empresa concluiu uma revisão abrangente de seus negócios de cuidados de longo prazo, resultando em um impacto líquido favorável de C$ 605 milhões da revisão anual de métodos e premissas atuariais. A administração observou que isso deve ter um "impacto moderadamente favorável nos lucros core a cada trimestre" daqui para frente.

Olhando para o futuro, a Manulife planeja uma injeção de capital de C$ 400 milhões em seu empreendimento na Índia ao longo da próxima década, refletindo seu foco estratégico na expansão em mercados de alto crescimento. A empresa espera crescimento de baixo a médio dígito no mercado dos EUA e crescimento ligeiramente maior no Canadá, enquanto a Ásia e a Global WAM permanecem os principais motores de crescimento.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: