Goldman lista 2 razões pelas quais o ouro pode ultrapassar sua previsão de US$ 4.000

Introdução e contexto de mercado

A Nokia (NYSE:NOK) divulgou seus resultados financeiros do 2º tri de 2025 em 24 de julho de 2025, revelando um desempenho misto entre segmentos de negócios e regiões. A fornecedora de equipamentos de telecomunicações apresentou resultados em meio a desafios cambiais contínuos e preocupações com tarifas, o que levou a uma revisão para baixo de suas perspectivas para o ano inteiro, apesar do sólido desempenho subjacente em áreas-chave de crescimento.

As ações da empresa enfrentaram pressão após o anúncio, com queda de 6,98% para €3,813, à medida que os investidores reagiram à redução das projeções. Isso ocorre após um 1º tri desafiador, quando a Nokia não atingiu as expectativas de lucros, continuando um período de volatilidade para o gigante finlandês das telecomunicações.

Resumo executivo

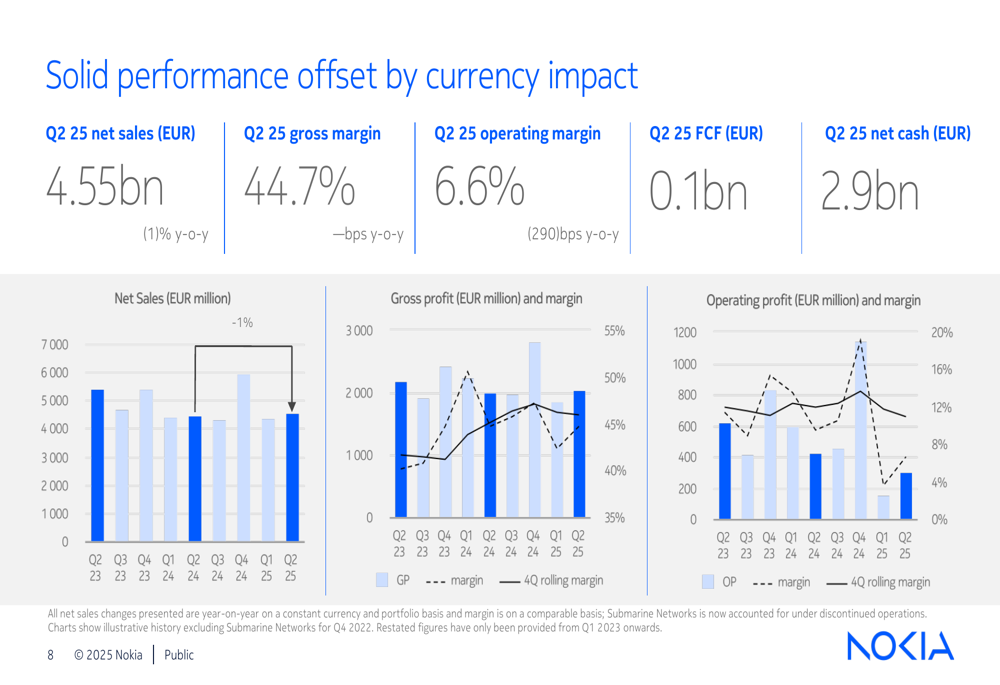

A Nokia reportou vendas líquidas de €4,55 bilhões no 2º tri de 2025, representando uma modesta queda de 1% em relação ao ano anterior. A margem de lucro operacional comparável da empresa contraiu para 6,6%, uma diminuição significativa de 290 pontos base em comparação com o mesmo período do ano passado. O fluxo de caixa livre permaneceu positivo em €0,1 bilhão, enquanto a empresa manteve uma forte posição de caixa líquido de €2,9 bilhões.

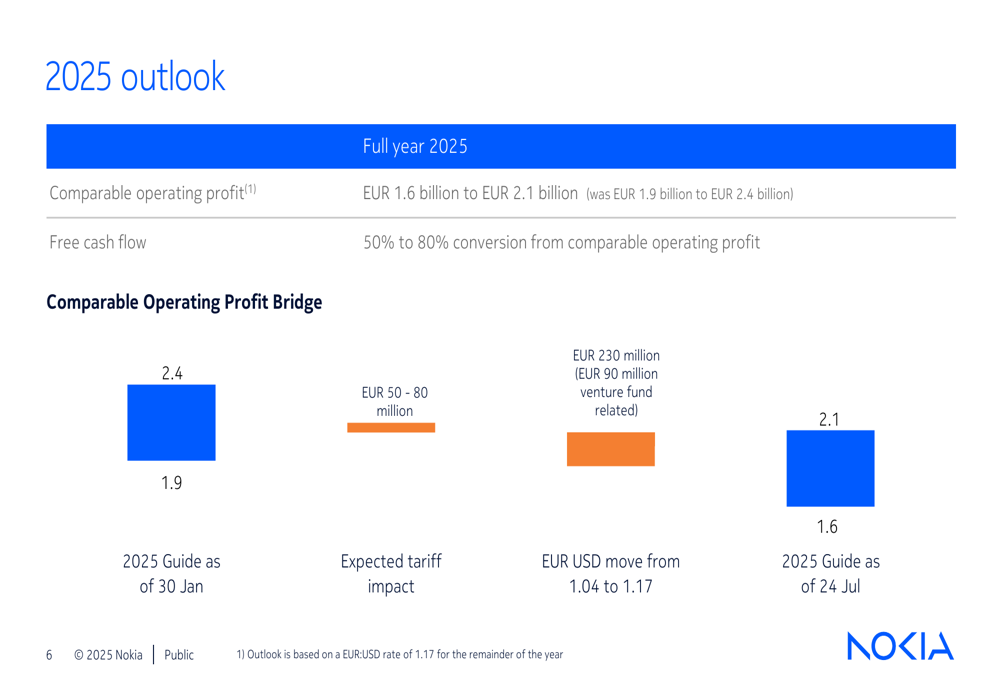

O CEO Justin Hotard enfatizou o posicionamento estratégico da Nokia para liderar em conectividade durante o que ele chamou de "superciclo da IA", enquanto reconheceu o impacto de fatores externos no desempenho financeiro. A empresa reduziu sua projeção de lucro operacional comparável para o ano inteiro para €1,6-2,1 bilhões, abaixo dos €1,9-2,4 bilhões anteriores, principalmente devido a flutuações cambiais e impactos tarifários.

Como mostrado no seguinte gráfico de visão geral financeira:

Destaques do desempenho trimestral

As unidades de negócios da Nokia apresentaram resultados divergentes no 2º tri de 2025, com Infraestrutura de Rede e Serviços de Nuvem e Rede mostrando forte crescimento, enquanto Redes Móveis experimentou um declínio significativo.

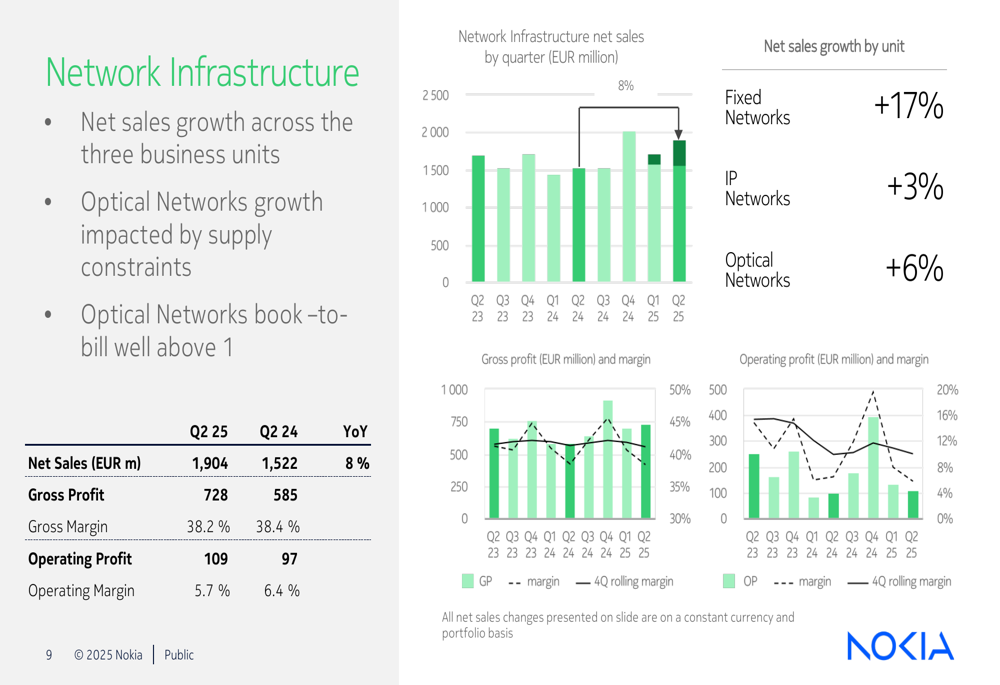

O segmento de Infraestrutura de Rede entregou crescimento de 8% em relação ao ano anterior, com Redes Fixas liderando com crescimento de 17%. Redes IP cresceram 3%, enquanto Redes Ópticas aumentaram 6%, apesar de serem impactadas por restrições de fornecimento. O segmento manteve uma sólida margem bruta de 38,2%.

O seguinte gráfico ilustra o desempenho da Infraestrutura de Rede:

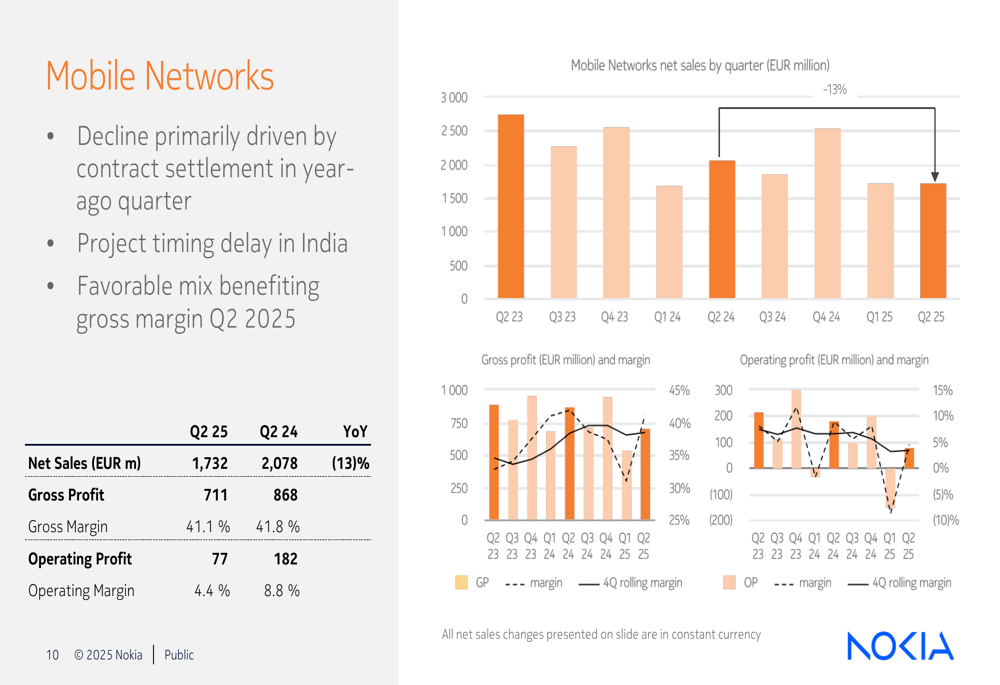

Redes Móveis experimentou um declínio de 13% nas vendas líquidas em relação ao ano anterior, o que a empresa atribuiu principalmente a um acordo contratual no trimestre do ano anterior e atrasos no cronograma de projetos na Índia. Apesar da queda na receita, o segmento manteve uma margem bruta relativamente forte de 41,1%, embora a margem operacional tenha caído para 4,4% de 8,8% um ano antes.

O desempenho de Redes Móveis é detalhado neste gráfico:

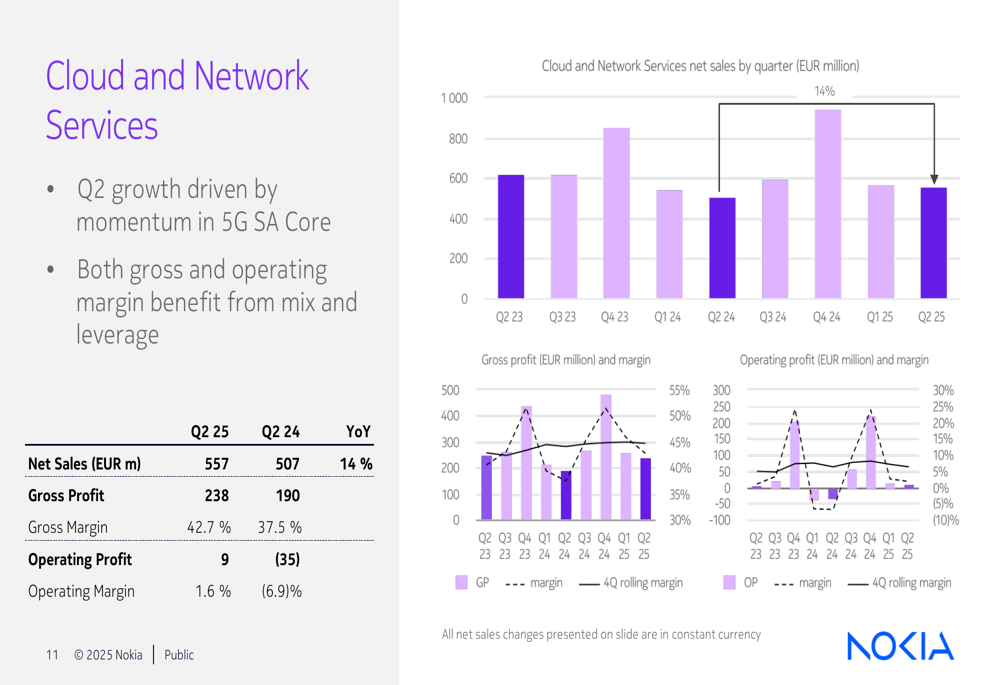

Serviços de Nuvem e Rede emergiram como um ponto positivo com crescimento de 14% em relação ao ano anterior, impulsionado pelo momento nas implantações de 5G SA Core. O segmento mostrou melhoria significativa na margem, com a margem bruta aumentando para 42,7% de 37,5% e a margem operacional tornando-se positiva em 1,6% em comparação com -6,9% no ano anterior.

O seguinte gráfico mostra o forte desempenho dos Serviços de Nuvem e Rede:

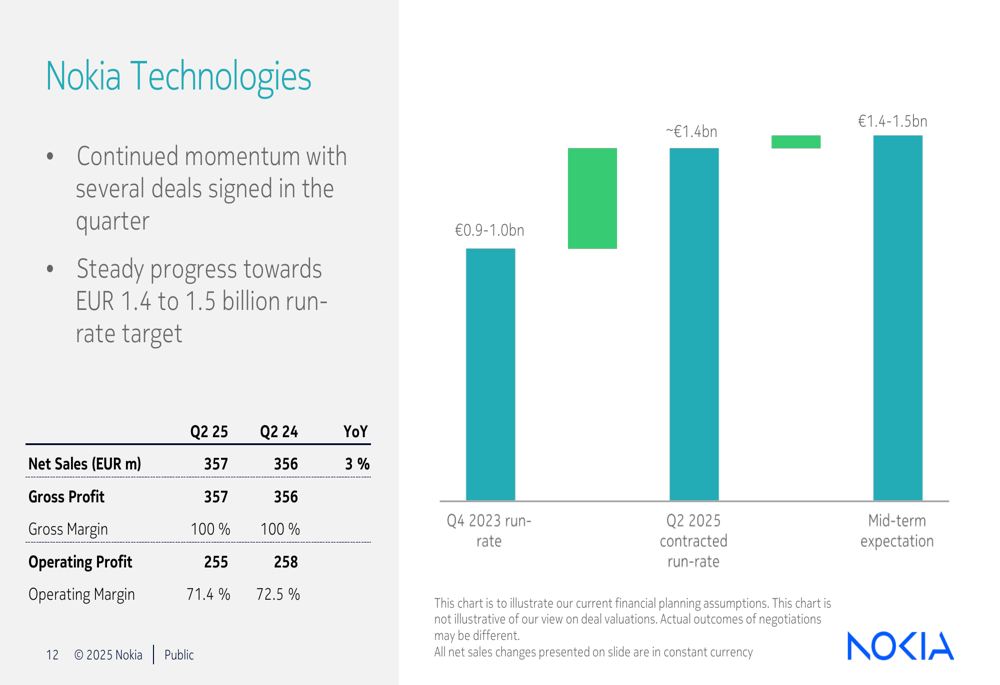

A Nokia Technologies, o braço de licenciamento da empresa, entregou crescimento estável de 3% com margem bruta de 100% e margem operacional de 71,4%. O segmento continua progredindo em direção à sua meta de médio prazo de €1,4-1,5 bilhão.

Como ilustrado neste gráfico mostrando o progresso da Nokia Technologies:

Análise financeira detalhada

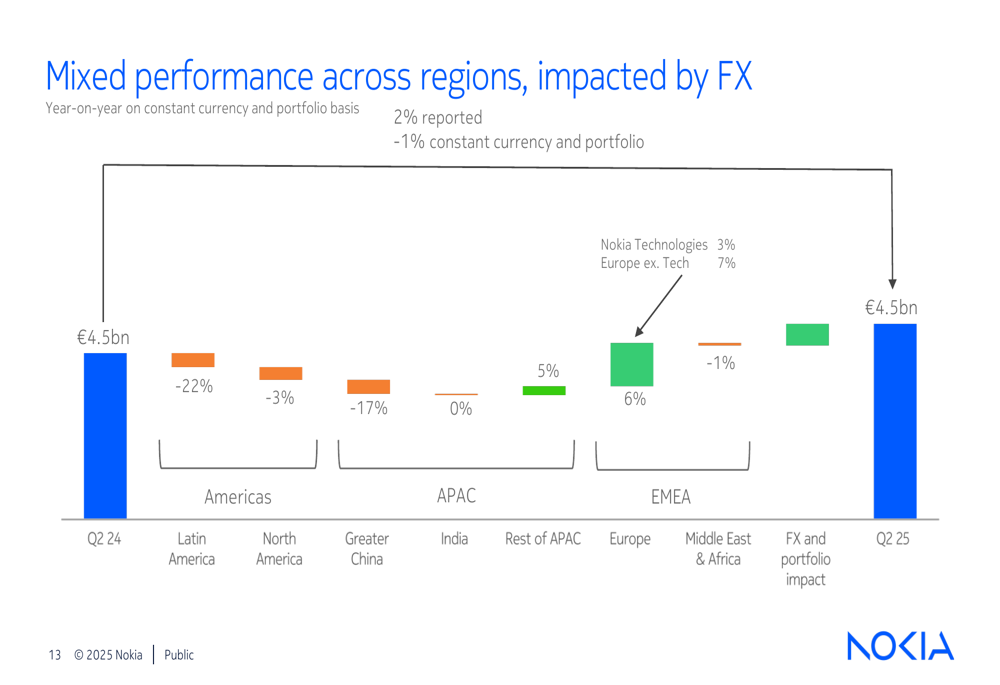

O desempenho regional revelou disparidades geográficas significativas. A Europa (excluindo Technologies) mostrou forte crescimento de 7%, enquanto as Américas caíram 22% e a Ásia-Pacífico caiu 17%. No geral, em uma base de moeda constante e portfólio, as vendas líquidas da Nokia diminuíram 1%.

A seguinte divisão regional ilustra essas tendências geográficas:

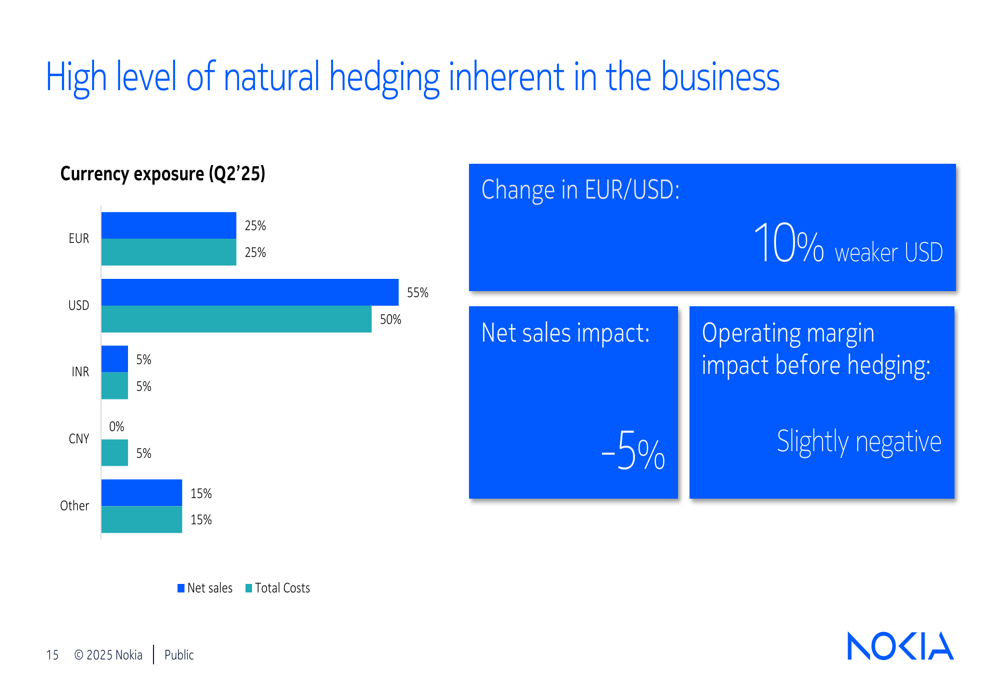

A exposição cambial continua sendo um fator significativo no desempenho financeiro da Nokia, com 55% da exposição da empresa em USD, 25% em EUR, 5% em INR e 15% em outras moedas. A empresa observou que um USD 10% mais fraco impactaria as vendas líquidas em aproximadamente -5% com um efeito ligeiramente negativo na margem operacional antes do hedge.

Este gráfico mostra a exposição cambial da Nokia e os potenciais impactos:

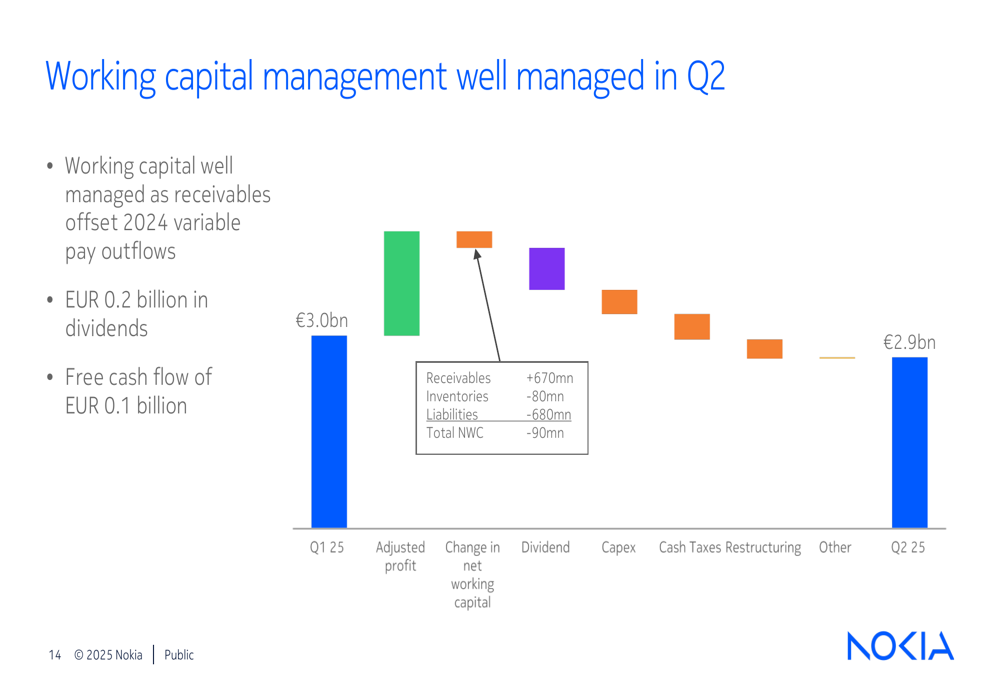

O capital de giro foi bem administrado durante o trimestre, com recebíveis compensando saídas de pagamento variável de 2024. A empresa pagou €0,2 bilhão em dividendos enquanto gerava €0,1 bilhão em fluxo de caixa livre. A posição de caixa líquido ficou em €2,9 bilhões no final do trimestre, ligeiramente abaixo dos €3,0 bilhões no 1º tri de 2025.

O seguinte gráfico em cascata detalha as mudanças na posição de caixa da Nokia:

Declarações prospectivas

A Nokia revisou suas perspectivas para o ano completo de 2025, reduzindo a projeção de lucro operacional comparável para €1,6-2,1 bilhões, abaixo dos €1,9-2,4 bilhões anteriores. Este ajuste reflete vários fatores, incluindo o impacto do movimento da taxa de câmbio EUR/USD de 1,04 para 1,17 (aproximadamente €230 milhões de impacto, incluindo €90 milhões relacionados a fundos de risco) e impactos tarifários esperados de €50-80 milhões.

Apesar desses ventos contrários, a empresa manteve sua orientação de conversão de fluxo de caixa livre em 50-80% do lucro operacional comparável. A administração expressou otimismo sobre o ambiente de demanda, projetando forte crescimento em Infraestrutura de Rede, crescimento em Serviços de Nuvem e Rede, e vendas líquidas amplamente estáveis em Redes Móveis.

O seguinte gráfico de ponte ilustra os fatores que afetam as perspectivas revisadas da Nokia:

A Nokia destacou várias vitórias comerciais em suas unidades de negócios, incluindo um prêmio de hiperscaler 800G ZR/ZR+ em Redes Ópticas, mantendo a posição #1 em SP Edge Routing e OLT, acordos 5G com Elisa e Optus, e vitórias de core com Bharti Airtel, Elisa, O2 República Tcheca e Vodafone Qatar.

A empresa também anunciou que seu próximo Capital Markets Day acontecerá em Nova York em 19 de novembro de 2025, onde espera-se que forneça mais detalhes sobre sua direção estratégica e metas financeiras.

À medida que a Nokia navega por esses desafios de moeda e tarifas, a capacidade da empresa de executar suas iniciativas de crescimento em Infraestrutura de Rede e Serviços de Nuvem e Rede será crucial para compensar os ventos contrários que provocaram essa revisão de orientação.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: