Goldman lista 2 razões pelas quais o ouro pode ultrapassar sua previsão de US$ 4.000

Introdução e contexto de mercado

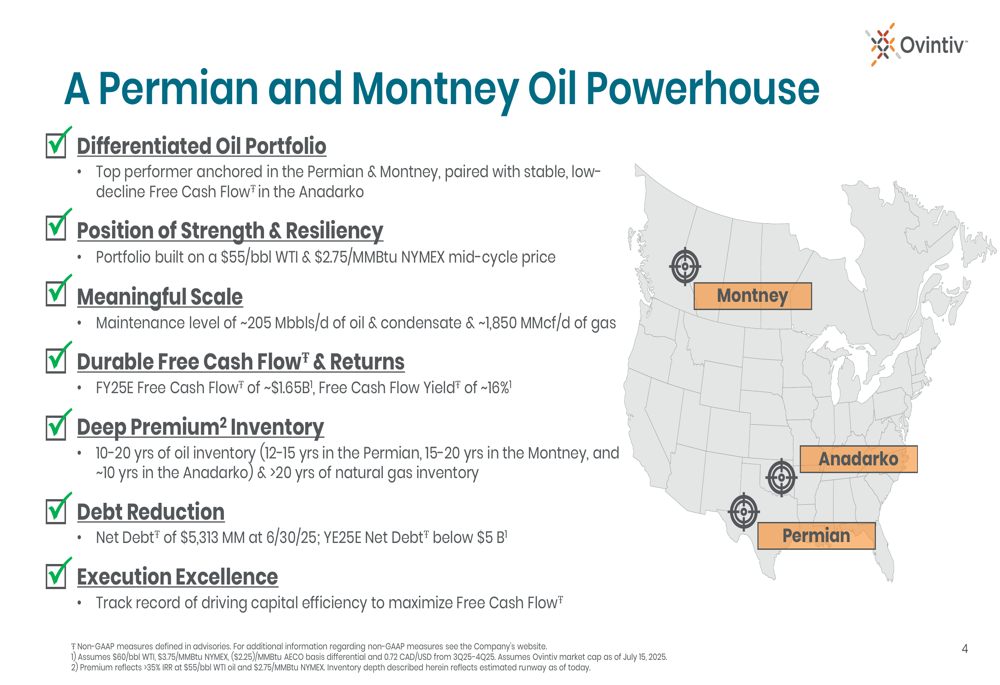

A Ovintiv Inc. (Nova York:OVV) apresentou resultados operacionais sólidos no segundo trimestre de 2025, superando as expectativas de produção enquanto gastou menos capital do que o previsto. A empresa, que se posiciona como "uma potência de petróleo nas bacias de Permian e Montney", relatou melhorias significativas na eficiência operacional e elevou sua perspectiva de produção para o ano inteiro, ao mesmo tempo em que reduziu as projeções de despesas de capital.

Os resultados surgem em um período de foco estratégico no equilíbrio entre retornos aos acionistas e redução de dívida, enquanto a Ovintiv continua a aproveitar seu portfólio multi-bacia nas regiões de Permian, Montney e Anadarko. O desempenho da empresa demonstra resiliência em um ambiente de preços de commodities onde eficiência e disciplina de capital permanecem fundamentais.

Destaques do desempenho trimestral

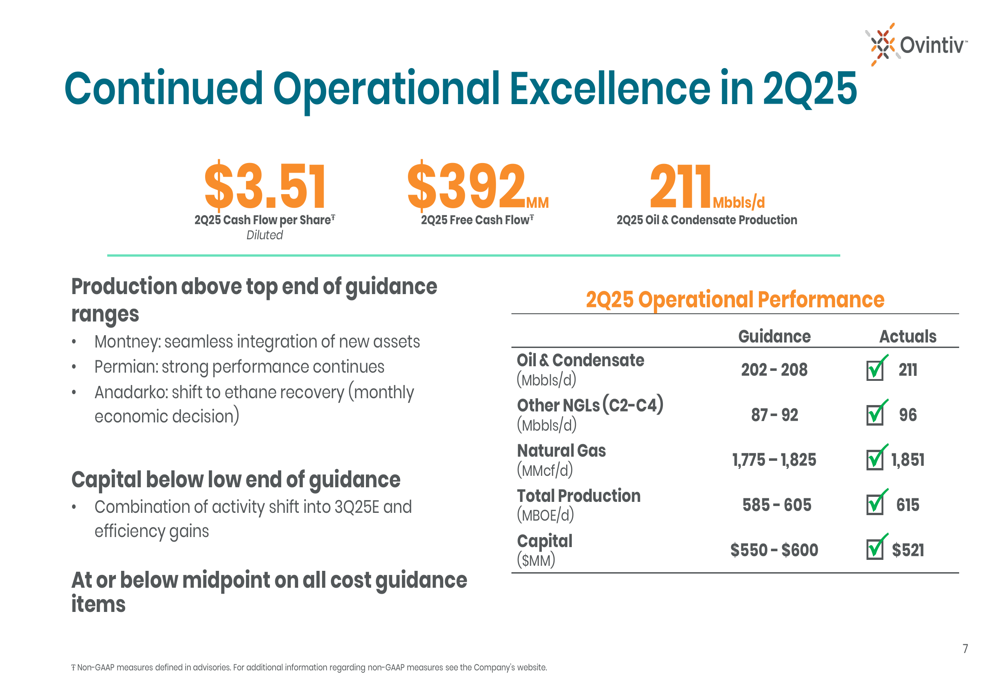

A Ovintiv superou significativamente suas projeções para o segundo trimestre em todas as métricas de produção, mantendo os gastos de capital abaixo do limite inferior da faixa prevista. A produção de petróleo e condensado atingiu 211 Mbbls/d, excedendo a faixa de orientação de 202-208 Mbbls/d, enquanto a produção total alcançou 615 MBOE/d, superando a projeção de 585-605 MBOE/d.

Como mostrado na seguinte comparação de desempenho operacional, a empresa alcançou esses ganhos de produção gastando menos do que o previsto em capital:

A empresa gerou US$ 392 milhões em fluxo de caixa livre durante o trimestre, com fluxo de caixa por ação atingindo US$ 3,51. Essa forte geração de caixa foi impulsionada pela excelência operacional, particularmente na bacia de Permian e nos ativos recentemente integrados de Montney, bem como por uma mudança para recuperação de etano na bacia de Anadarko.

Iniciativas estratégicas

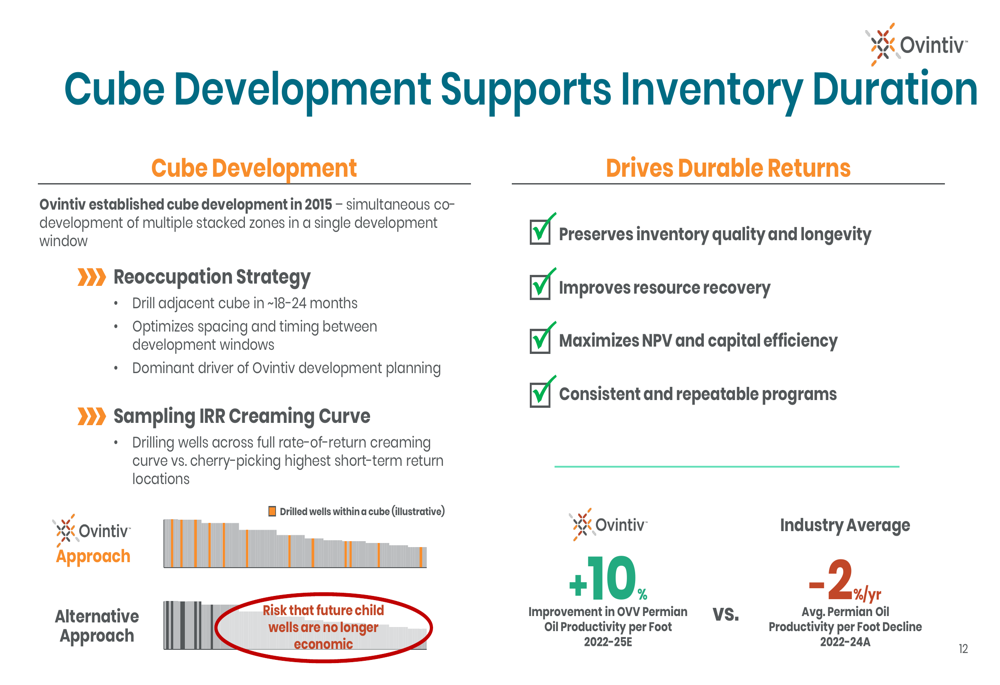

A estratégia de "desenvolvimento em cubo" da Ovintiv continua a entregar resultados superiores em comparação com as médias do setor. Essa abordagem envolve o co-desenvolvimento simultâneo de múltiplas zonas empilhadas em uma única janela, que a empresa vem implementando desde 2015.

A apresentação da empresa destaca como essa estratégia está gerando benefícios tangíveis na bacia de Permian, onde a Ovintiv alcançou uma melhoria de 10% na produtividade de petróleo por pé de 2022 a 2025, em comparação com um declínio médio da indústria de 2% ao ano:

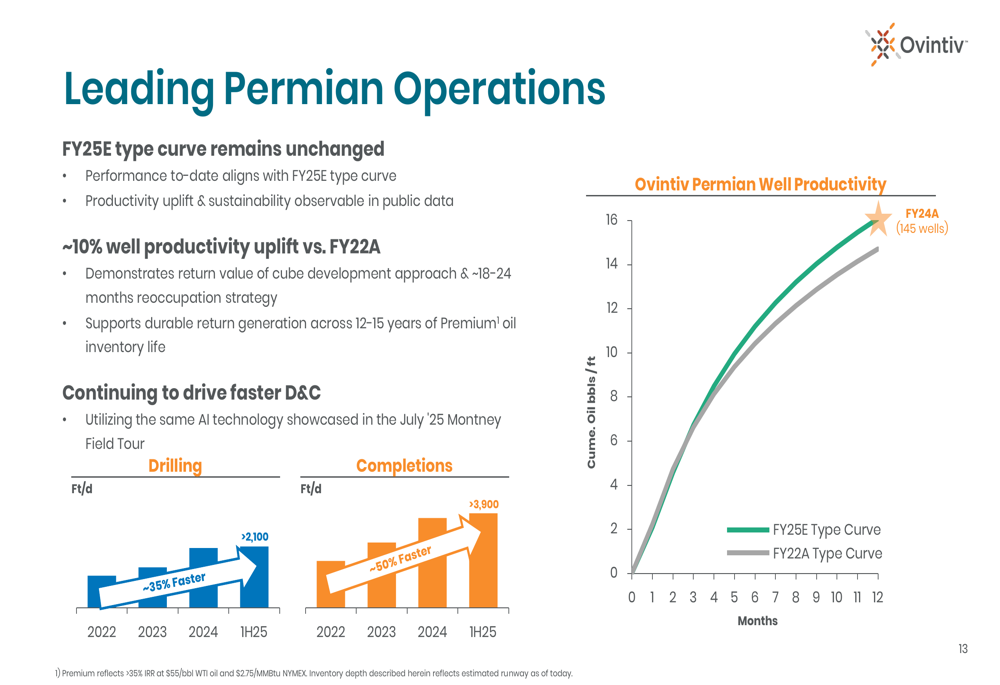

Em Permian, a Ovintiv fez avanços significativos na eficiência operacional, com velocidades de perfuração aproximadamente 35% mais rápidas do que no ano fiscal de 2022 e velocidades de completação 50% mais rápidas no mesmo período. Essas melhorias sustentam a afirmação da empresa de ter 12-15 anos de inventário premium de petróleo na região:

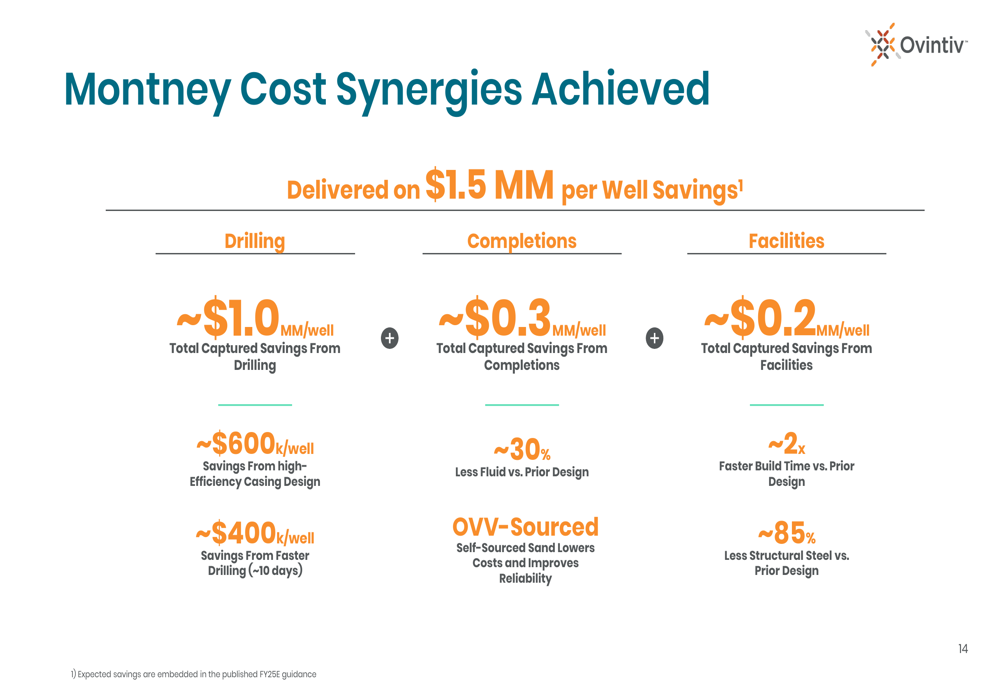

A integração dos ativos adquiridos em Montney está progredindo bem, com a empresa alcançando sua economia alvo de US$ 1,5 milhão por poço. Essas economias vêm de múltiplas áreas:

Perspectiva financeira

A Ovintiv atualizou sua orientação para o ano fiscal de 2025, aumentando as expectativas de produção enquanto reduz as previsões de despesas de capital. A empresa agora espera produzir 205-209 Mbbls/d de petróleo e condensado (acima dos 202-208 Mbbls/d anteriores) enquanto reduz sua faixa de gastos de capital para US$ 2.125-2.175 milhões (redução de US$ 50 milhões em relação ao ponto médio anterior).

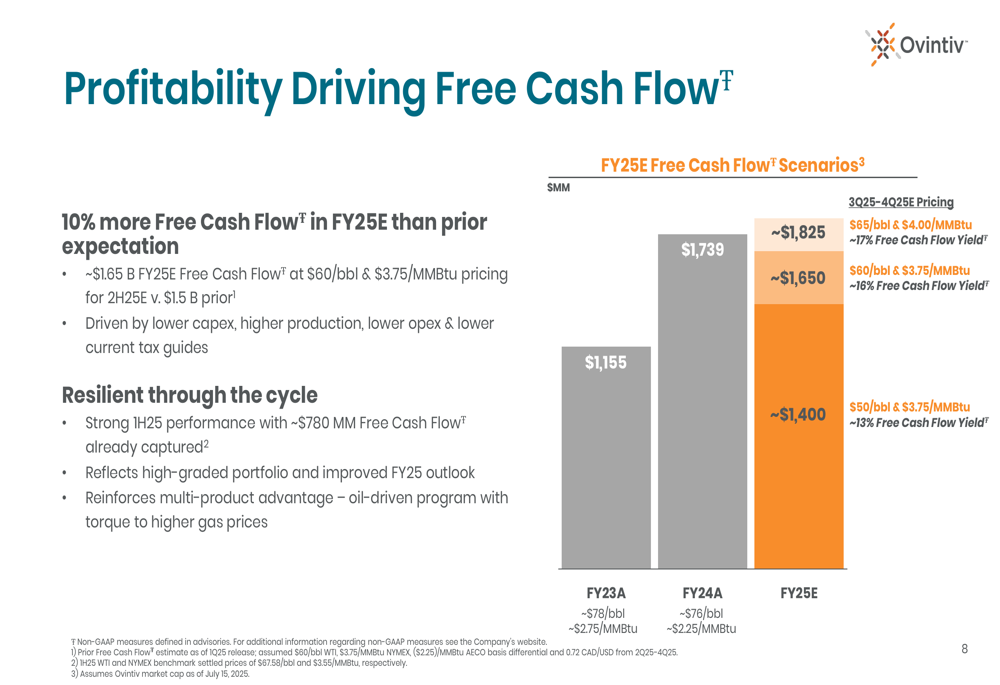

A empresa projeta um fluxo de caixa livre de aproximadamente US$ 1,65 bilhão para o ano fiscal de 2025, assumindo preços de US$ 60/bbl para WTI e US$ 3,75/MMBtu para gás natural NYMEX, representando um rendimento de fluxo de caixa livre de aproximadamente 16%. Essa perspectiva reflete uma melhoria de 10% em relação às expectativas anteriores, impulsionada por menores despesas de capital, maior produção e redução de despesas operacionais:

A Ovintiv também está trabalhando para diversificar sua exposição ao gás natural, particularmente na região de Montney. A empresa garantiu sua primeira exposição ao JKM (índice asiático de GNL) através de um contrato de dois anos para 50 MMcf/d, exposição adicional a Chicago através de um contrato de 10 anos para 100 MMcf/d, e acordos físicos aprimorados de AECO até o final de 2027. Esses acordos devem ajudar a melhorar os preços realizados para a produção de gás de Montney, que alcançou 177% do AECO ou 72% do NYMEX no primeiro semestre de 2025.

Retornos aos acionistas e redução de dívida

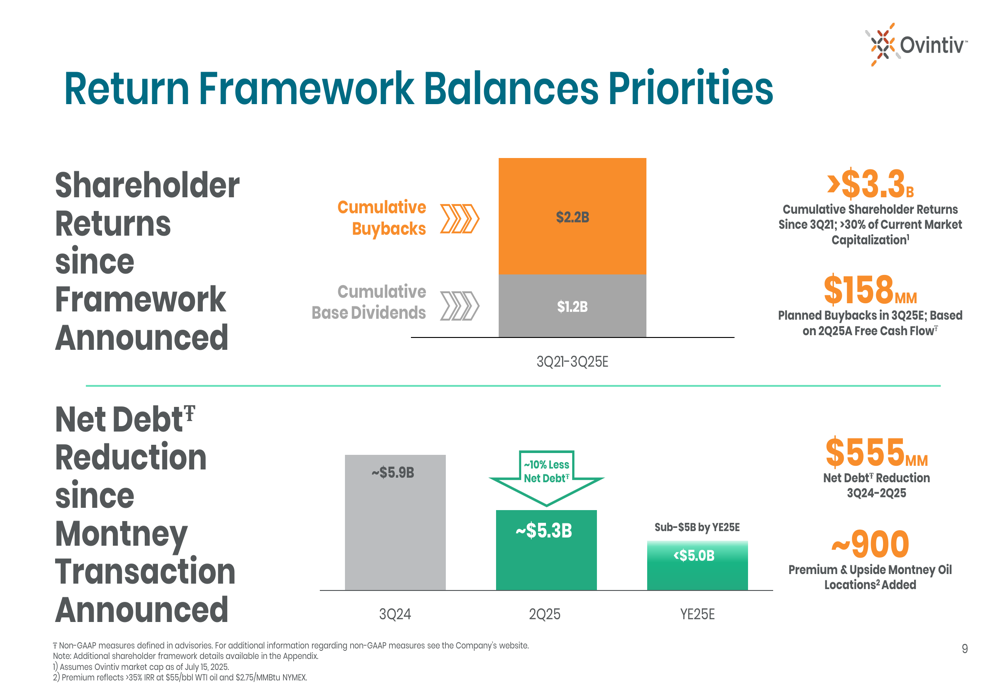

A Ovintiv continua a equilibrar retornos aos acionistas com redução de dívida como parte de sua estrutura de alocação de capital. Desde o terceiro trimestre de 2021, a empresa retornou mais de US$ 3,3 bilhões aos acionistas, representando mais de 30% de sua capitalização de mercado atual. Isso inclui US$ 2,2 bilhões em recompras de ações e US$ 1,2 bilhão em dividendos base.

Com base em seu forte fluxo de caixa livre no 2º tri, a empresa planeja executar US$ 158 milhões em recompras de ações durante o terceiro trimestre de 2025. Ao mesmo tempo, a Ovintiv mantém seu compromisso com a redução da dívida, tendo diminuído a dívida líquida em US$ 555 milhões do 3º tri de 2024 ao 2º tri de 2025, com o objetivo de reduzir a dívida líquida para menos de US$ 5 bilhões até o final de 2025:

Declarações prospectivas

A Ovintiv enfatiza a profundidade e qualidade de seu inventário de longo prazo como um pilar fundamental de sua estratégia de retornos duradouros. A empresa afirma ter 10-20 anos de inventário premium de petróleo e mais de 20 anos de inventário de gás natural em seu portfólio multi-bacia. Este inventário é sustentado por um ponto de equilíbrio inferior a US$ 40/bbl WTI com dividendo base.

O portfólio da empresa foi construído com base em premissas de preço de meio de ciclo de US$ 55/bbl WTI e US$ 2,75/MMBtu NYMEX, proporcionando resiliência através dos ciclos de preços de commodities. A Ovintiv mantém que seu nível de produção de manutenção é de aproximadamente 205 Mbbls/d de petróleo e condensado e 1.850 MMcf/d de gás natural.

Como ilustrado no slide de visão geral da empresa, a Ovintiv se posiciona como líder tanto nas regiões de Permian quanto de Montney, com geração estável de fluxo de caixa livre da bacia de Anadarko:

Olhando para o terceiro trimestre de 2025, a Ovintiv espera produzir 202-208 Mbbls/d de petróleo e condensado, 94-98 Mbbls/d de outros NGLs, e 1.875-1.925 MMcf/d de gás natural, com gastos de capital de US$ 525-575 milhões. A empresa antecipa um aumento nos volumes de gás natural no segundo semestre de 2025, à medida que as restrições dos sistemas de gás do oeste do Canadá diminuam com a aceleração do LNG Canadá.

A apresentação da Ovintiv demonstra um foco contínuo na excelência operacional, eficiência de capital e alocação equilibrada de capital entre retornos aos acionistas e redução de dívida, posicionando a empresa para entregar fluxo de caixa livre sustentável através de diversos ambientes de preços de commodities.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: