AO VIVO: Lula assina MP contra tarifaço de Trump

Introdução e contexto de mercado

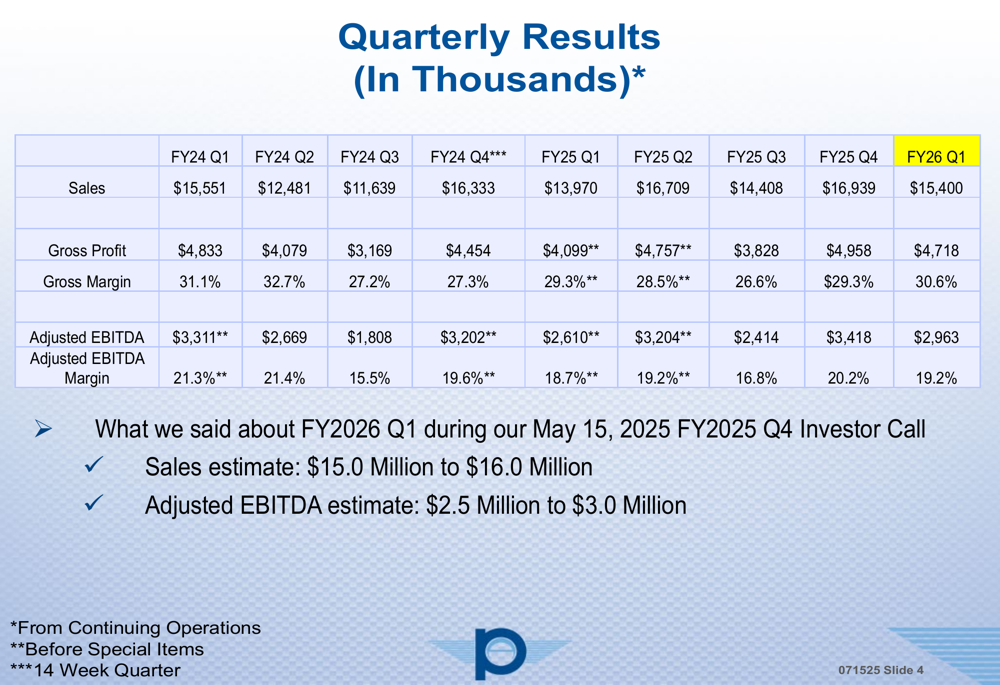

A Park Aerospace Corp (Nova York:PKE) apresentou sua teleconferência com investidores do 1º tri do ano fiscal de 2026 em 15 de julho de 2025, relatando vendas de US$ 15,4 milhões e EBITDA ajustado de US$ 3,0 milhões, atendendo ou superando as orientações anteriores da empresa. O fabricante de materiais aeroespaciais continua fortalecendo sua posição nos mercados comercial e militar, com um aumento notável nos negócios relacionados à defesa.

As ações da empresa mostraram movimento positivo após os resultados, subindo 1,26% para US$ 16,10 nas negociações após o fechamento do mercado, construindo sobre sua faixa de 52 semanas de US$ 11,96 a US$ 16,08. Este desempenho ocorre depois que a Park fechou o trimestre anterior com um ganho de 2,38%.

Destaques do desempenho trimestral

Os resultados do 1º tri do ano fiscal de 2026 da Park Aerospace demonstraram desempenho sólido em métricas-chave. A empresa relatou:

- Vendas de US$ 15,4 milhões, dentro da faixa previamente prevista de US$ 15,0-16,0 milhões

- Lucro bruto de US$ 4,72 milhões, representando uma margem de 30,6%

- EBITDA ajustado de US$ 2,96 milhões (margem de 19,2%), no limite superior da previsão de US$ 2,5-3,0 milhões

Como mostrado na tabela de resultados trimestrais a seguir, a empresa manteve um desempenho relativamente estável nos últimos trimestres:

A empresa destacou que seu desempenho no 1º tri incluiu US$ 1,1 milhão em vendas de tecido RAYCARB C2B, que a Park distribui na América do Norte através de sua parceria com a ArianeGroup. Além disso, a Park vendeu US$ 480.000 em materiais ablativos de maior margem fabricados com tecido C2B durante o trimestre.

Composição de receita e segmentos de mercado

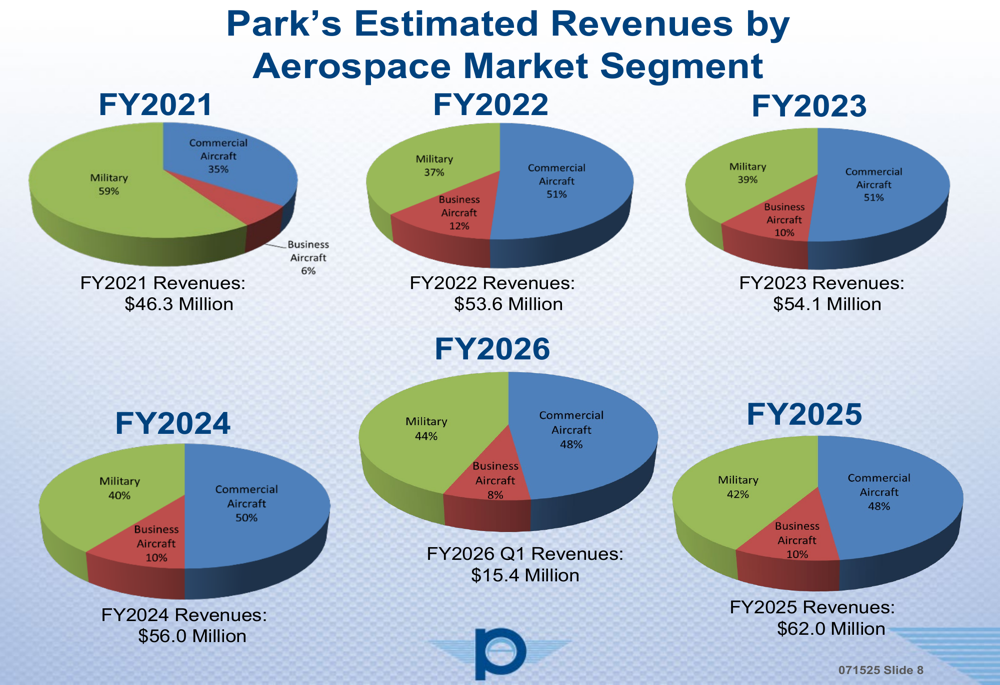

Os negócios da Park continuam a evoluir com uma ênfase crescente em aplicações militares. No 1º tri do ano fiscal de 2026, a composição da receita da empresa consistiu em:

- Militar: 44% (acima dos 42% no ano fiscal de 2025)

- Aeronaves comerciais: 48% (inalterado em relação ao ano fiscal de 2025)

- Aeronaves executivas: 8% (abaixo dos 10% no ano fiscal de 2025)

O gráfico a seguir ilustra essa evolução na composição dos negócios da Park nos últimos anos:

Dentro do segmento militar, que gerou aproximadamente US$ 6,8 milhões em receitas no 1º tri, a Park atende a vários nichos-chave:

- Estruturas de aeronaves: 40%

- Bocais de foguetes: 38%

- Drones: 18%

- Radomes: 4%

Como mostrado na seguinte divisão de receitas militares por segmento de mercado:

Os cinco principais clientes da empresa no 1º tri do ano fiscal de 2026 incluíram AAE Aerospace, Aerojet Rocketdyne, GKN Aerospace, Kratos Defense and Security Solutions, e Middle River Aerostructure Systems (MRAS) e seus subcontratados.

Iniciativas estratégicas e perspectivas de crescimento

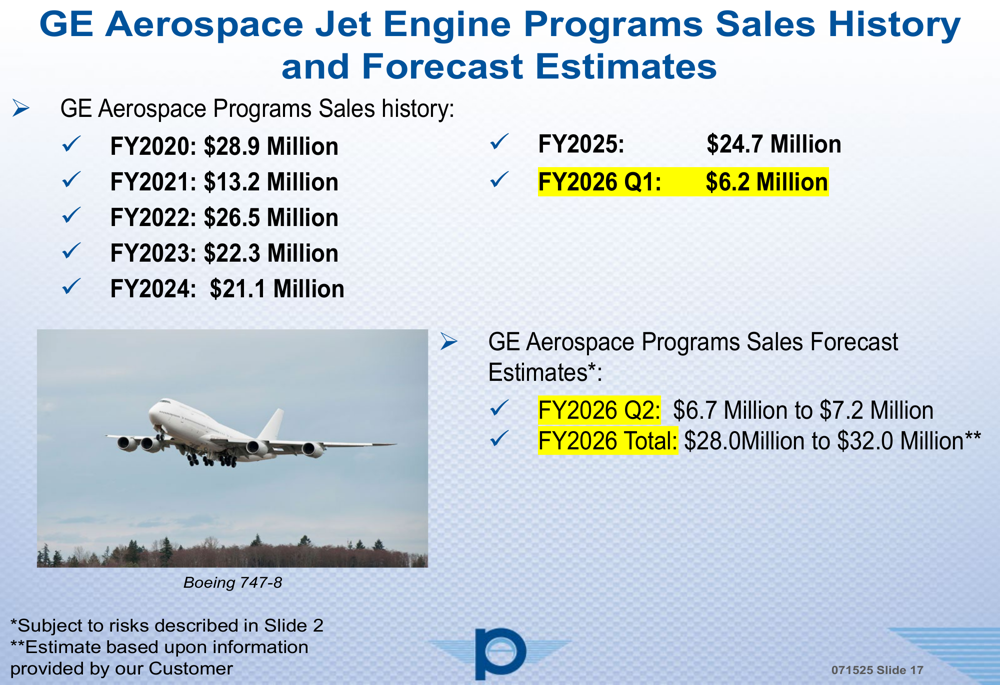

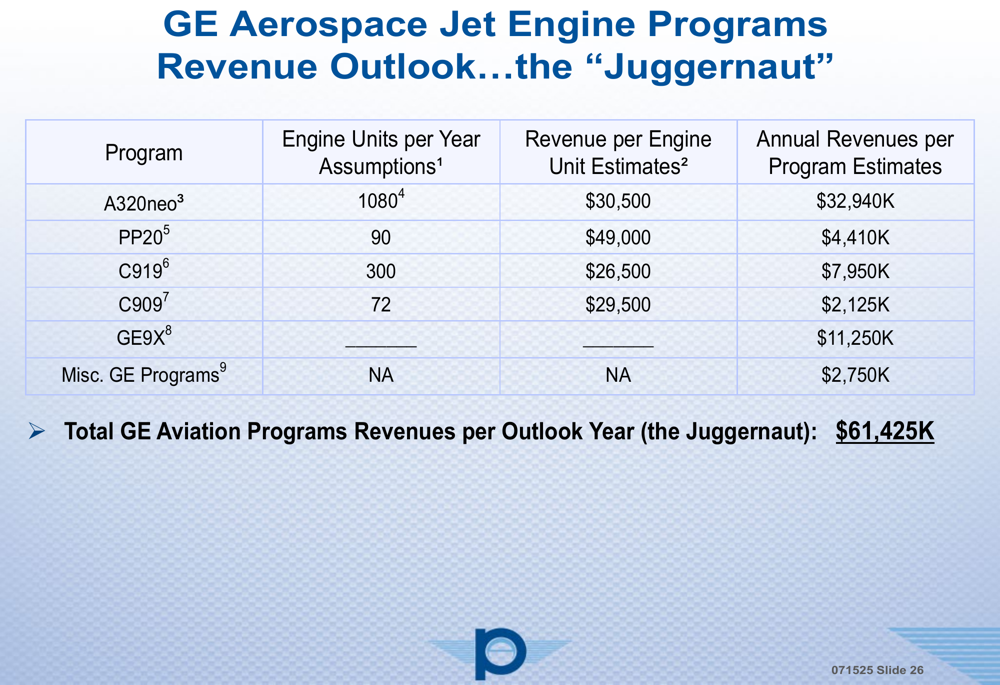

A Park Aerospace delineou várias iniciativas estratégicas durante a apresentação, com ênfase particular em seus Programas de Motores a Jato da GE Aerospace. Este segmento gerou US$ 6,2 milhões em vendas no 1º tri do ano fiscal de 2026, com uma previsão de US$ 6,7-7,2 milhões para o 2º tri e US$ 28,0-32,0 milhões para o ano fiscal completo.

O gráfico a seguir mostra o desempenho histórico e a previsão para este segmento crítico de negócios:

Um destaque significativo da apresentação foi o anúncio da Park de uma grande expansão de manufatura com um investimento de capital estimado em US$ 35 milhões. A expansão incluirá uma nova fábrica com capacidades de tratamento de soluções, filme de fusão a quente e fita de fusão a quente para apoiar a crescente demanda nos mercados de aeroespacial comercial e defesa.

A empresa também enfatizou seu posicionamento estratégico em sistemas de defesa antimíssil, particularmente observando seu papel como fornecedora para o Sistema de Mísseis Patriot PAC-3 com materiais ablativos especiais produzidos usando o tecido C2B da ArianeGroup. A Park indicou que a demanda global por esses sistemas está aumentando, criando oportunidades significativas de crescimento.

Posição financeira e retornos aos acionistas

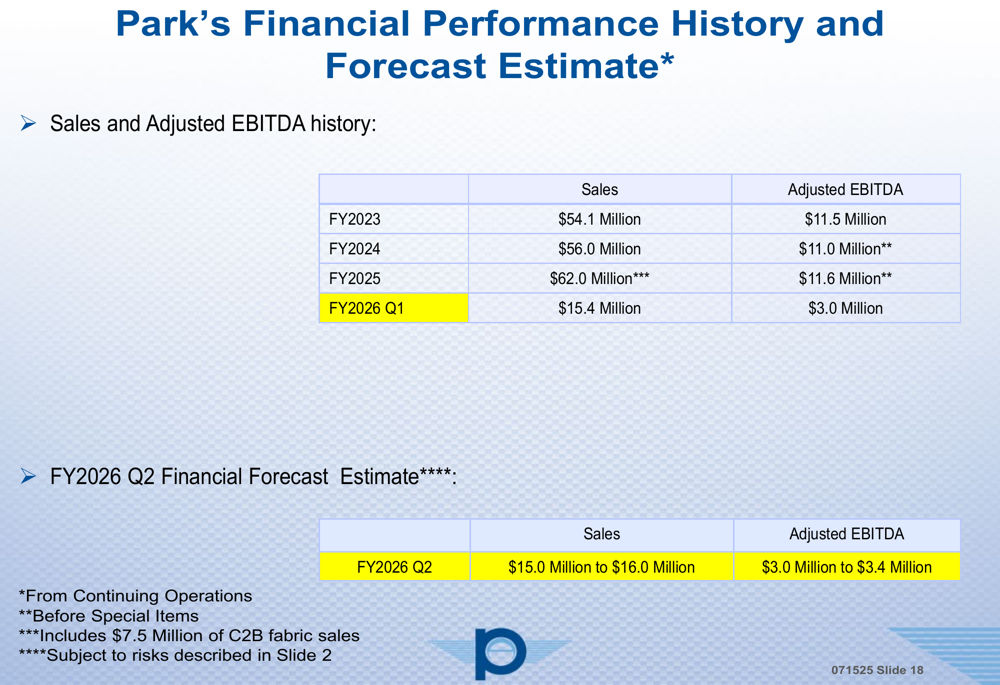

A Park mantém uma forte posição financeira sem dívidas de longo prazo e US$ 65,6 milhões em caixa e títulos negociáveis no final do 1º tri do ano fiscal de 2026. O desempenho financeiro geral da empresa tem mostrado melhoria consistente nos últimos anos, como ilustrado neste resumo histórico e de previsão:

A empresa continua a retornar valor aos acionistas através de seu programa de recompra de ações e dividendos. No 1º tri do ano fiscal de 2026, a Park comprou 166.955 ações a um preço médio de US$ 12,97 sob sua autorização de 1,5 milhão de ações. Até o momento, a empresa recomprou um total de 718.234 ações a um preço médio de US$ 12,94.

A Park também destacou seus 40 anos de história de dividendos trimestrais em dinheiro ininterruptos, observando que pagou US$ 603,6 milhões (US$ 29,475 por ação) em dividendos em dinheiro desde o início do ano fiscal de 2005.

Declarações prospectivas

Olhando para o futuro, a Park forneceu orientação para o 2º tri do ano fiscal de 2026, projetando:

- Vendas de US$ 15,0-16,0 milhões

- EBITDA ajustado de US$ 3,0-3,4 milhões

Para o longo prazo, a empresa apresentou uma perspectiva conceitual para seus Programas de Motores a Jato da GE Aerospace, projetando receitas anuais potenciais de US$ 61,4 milhões uma vez que as taxas de produção atinjam os níveis alvo. Isso inclui receitas projetadas de vários programas, incluindo:

A administração da Park enfatizou que, embora o cronograma permaneça incerto, a empresa está se posicionando para capitalizar oportunidades significativas nos mercados de aeroespacial comercial e defesa através de sua expansão de manufatura planejada e parcerias estratégicas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: