Lucrou com o recorde do Ibovespa? Desempenho dessas estratégias foi melhor

Introdução e contexto de mercado

A Pyxus International Inc (OTC:PYYX) reportou um declínio significativo na receita do primeiro trimestre do ano fiscal de 2026 e registrou prejuízo líquido, de acordo com a apresentação trimestral da empresa divulgada em 06.08.2025. Apesar dos resultados mais fracos, a administração manteve sua projeção para o ano inteiro, enquadrando o trimestre como parte de um retorno a um "ciclo normalizado" com negócios esperados para se concentrarem na segunda metade do ano fiscal.

A empresa agrícola, que negocia a aproximadamente US$ 5 por ação, reportou uma queda de 19,9% na receita ano a ano para US$ 508,8 milhões e registrou um prejuízo líquido de US$ 15,8 milhões em comparação com um lucro de US$ 4,6 milhões no mesmo período do ano passado.

Destaques do desempenho trimestral

A Pyxus atribuiu o declínio da receita à aceleração de remessas significativas no quarto trimestre do ano fiscal de 2025, criando uma comparação desafiadora. O lucro bruto da empresa caiu 21,8% para US$ 65,6 milhões, enquanto o lucro operacional diminuiu 48,1% para US$ 21 milhões.

"Começamos bem o ano fiscal de 2026, retornando a um ciclo mais normalizado com foco no primeiro semestre na compra de safras e remessas aos clientes concentradas mais fortemente no segundo semestre", afirmou o CEO Pieter Sikkel durante a apresentação.

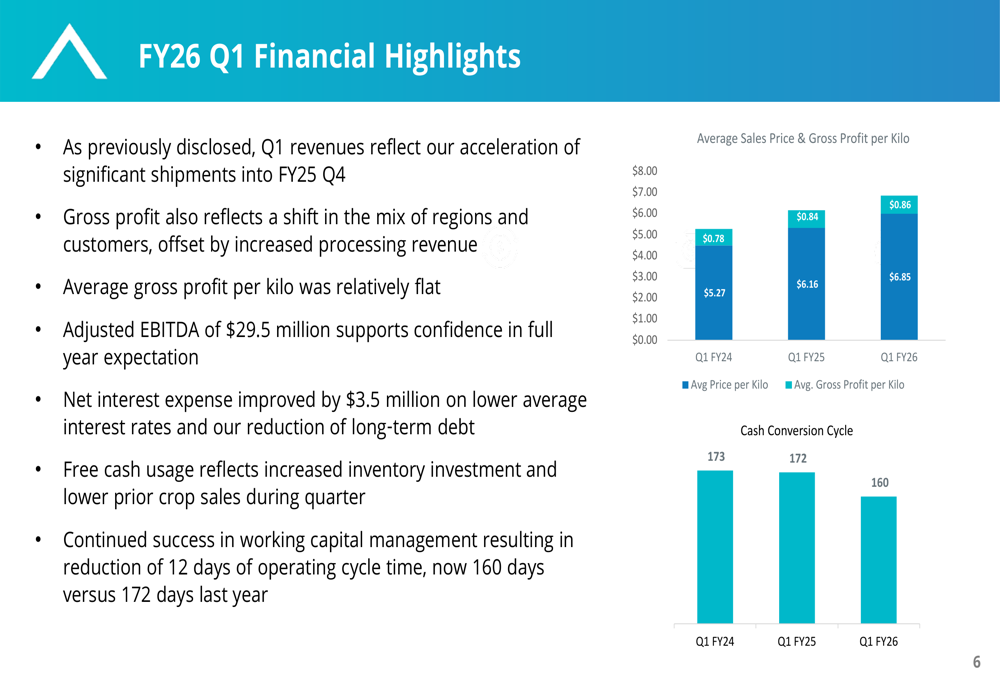

A empresa destacou que seu lucro bruto médio por quilo permaneceu relativamente estável em US$ 0,86 comparado a US$ 0,84 no período do ano anterior, apesar da queda geral na receita.

Como mostrado no seguinte gráfico de tendências de preço de venda e lucro bruto:

O ciclo de conversão de caixa melhorou para 160 dias, de 172 dias no período do ano anterior, refletindo melhor gestão do capital de giro apesar das condições desafiadoras do mercado.

Análise da saúde financeira

O balanço da empresa mostrou sinais mistos. Caixa e equivalentes de caixa aumentaram 17,6% ano a ano para US$ 96,4 milhões, enquanto os estoques cresceram 10,6% para US$ 1,12 bilhão, refletindo o foco da empresa na compra de safras durante o trimestre.

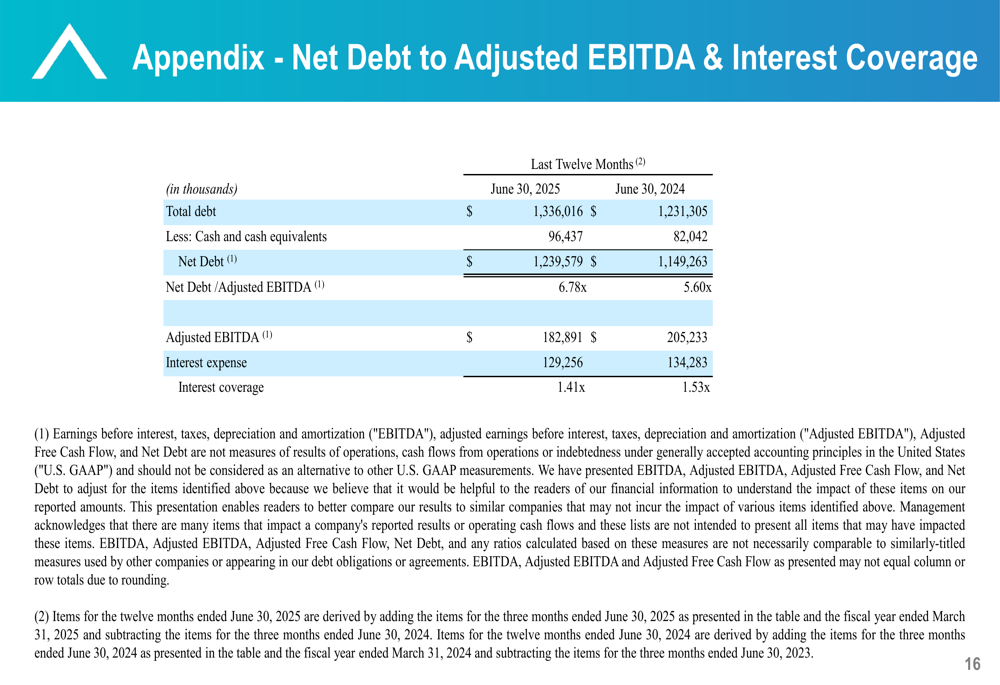

No entanto, as notas a pagar aumentaram significativamente em 29,7% para US$ 880,9 milhões, e as métricas de alavancagem da empresa se deterioraram. A relação Dívida líquida para EBITDA Ajustado piorou para 6,78x de 5,60x no ano anterior, enquanto a cobertura de juros diminuiu para 1,41x de 1,53x.

O slide a seguir ilustra essas métricas preocupantes de dívida:

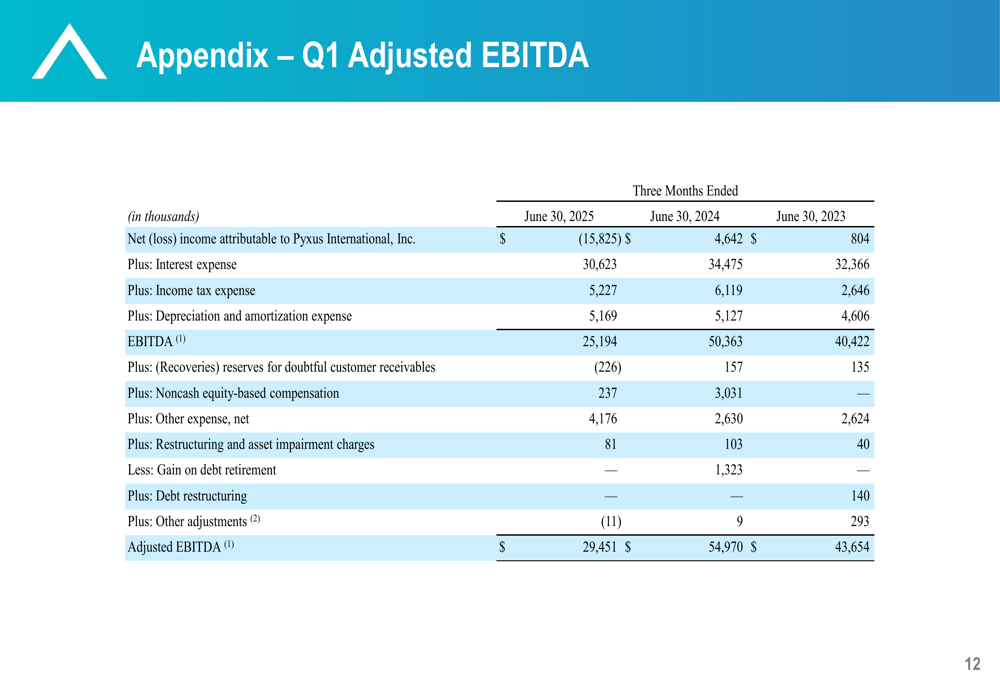

O EBITDA Ajustado para o trimestre foi de US$ 29,5 milhões, uma queda substancial dos US$ 55 milhões no primeiro trimestre do ano fiscal de 2025. A empresa observou que a despesa líquida com juros melhorou em US$ 3,5 milhões em comparação com o período do ano anterior.

O detalhamento dos componentes do EBITDA Ajustado revela:

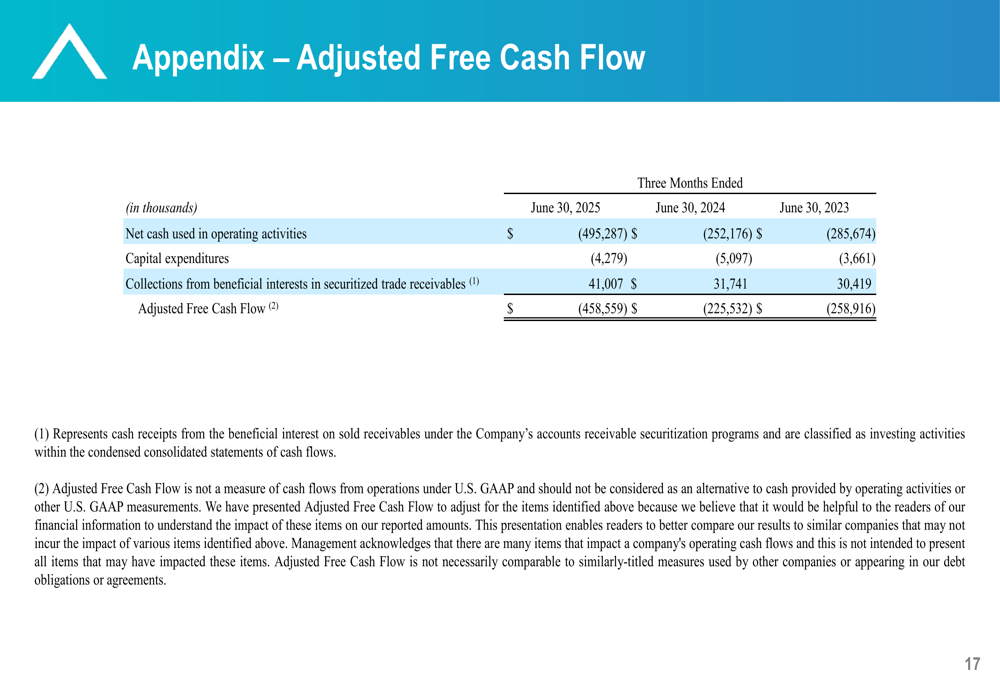

O Fluxo de Caixa Livre Ajustado deteriorou-se significativamente para negativo US$ 458,6 milhões, de negativo US$ 225,5 milhões no período do ano anterior, principalmente devido ao aumento do caixa utilizado nas atividades operacionais.

Iniciativas estratégicas

A Pyxus enfatizou suas conquistas ambientais durante a apresentação, destacando o reconhecimento como Líder de Engajamento de Fornecedores CDP em 2024. A empresa observou que esses esforços ambientais são "apenas alcançáveis com a participação de uma forte rede de agricultores ao redor do mundo".

A empresa também destacou sua estratégia bem-sucedida de reabastecimento de safras, com compras concluídas na América do Sul e a maioria concluída na África. A administração apontou sua capacidade de gerenciar o capital de giro de pico como evidência de força financeira, observando um aumento na capacidade de empréstimo sazonal de US$ 200 milhões sem saldo pendente, comparado a US$ 44 milhões no ano passado.

Declarações prospectivas

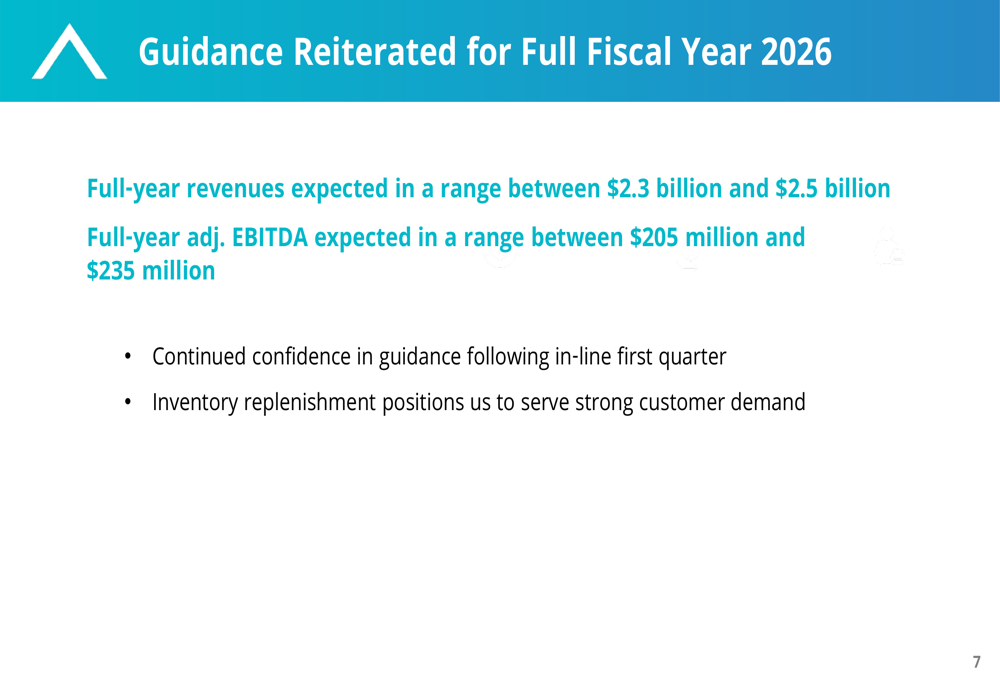

Apesar do desempenho mais fraco no primeiro trimestre, a Pyxus reiterou sua projeção para o ano fiscal de 2026, projetando receitas entre US$ 2,3 bilhões e US$ 2,5 bilhões e EBITDA ajustado entre US$ 205 milhões e US$ 235 milhões.

Essa projeção está alinhada com o desempenho do ano fiscal de 2025 da empresa, quando reportou vendas de US$ 2,5 bilhões e EBITDA ajustado de US$ 208,4 milhões. A administração expressou "confiança contínua na projeção após um primeiro trimestre em linha e reabastecimento de estoque".

A manutenção da projeção sugere que a administração espera uma melhora significativa nos próximos trimestres, particularmente na segunda metade do ano fiscal. Essa perspectiva contrasta com os declínios substanciais na receita e lucratividade do primeiro trimestre, levantando questões sobre a capacidade da empresa de atingir suas metas anuais, dado o agravamento das métricas de dívida e fluxo de caixa.

Para os investidores, a questão-chave continua sendo se a Pyxus pode navegar com sucesso em seu "ciclo normalizado" e entregar o desempenho projetado para o segundo semestre necessário para atingir sua projeção anual, particularmente à luz do aumento da alavancagem e do fluxo de caixa livre negativo demonstrado no primeiro trimestre.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: