Impacto econômico direto dos gastos com IA é "mais moderado do que frequentemente citado", diz BCA

Introdução e contexto de mercado

A Ryder System Inc (Nova York:NYSE:R) apresentou os resultados financeiros do segundo trimestre de 2025 em 24 de julho de 2025, destacando o progresso contínuo em sua transformação estratégica rumo a um modelo de negócio menos intensivo em ativos. A empresa de transporte e logística reportou um aumento de 11% no lucro por ação comparável, apesar das condições mistas do mercado, demonstrando a resiliência de seu modelo de negócio em evolução.

As ações da empresa fecharam a US$ 172,82 em 23 de julho, representando um aumento de 0,62%, e foram negociadas entre US$ 123,36 e US$ 177,40 nas últimas 52 semanas. Esse desempenho segue um pequeno resultado abaixo das expectativas no 1º tri de 2025, quando a Ryder reportou um LPA de US$ 2,46 contra uma expectativa de US$ 2,47.

Destaques do desempenho trimestral

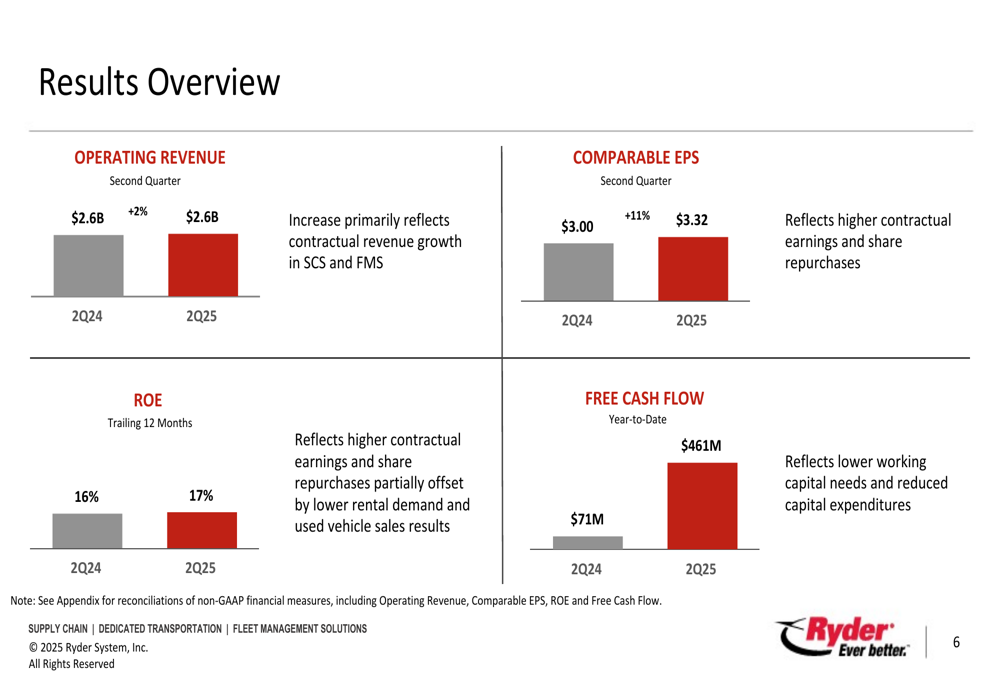

A Ryder reportou uma receita operacional de US$ 2,6 bilhões no 2º tri de 2025, um aumento de 2% em comparação com o mesmo período de 2024. O lucro por ação comparável subiu 11% para US$ 3,32, acima dos US$ 3,00 no 2º tri de 2024, enquanto o retorno sobre o patrimônio líquido melhorou para 17%, contra 16% no ano anterior. O fluxo de caixa livre apresentou uma melhora dramática, atingindo US$ 461 milhões no acumulado do ano, em comparação com apenas US$ 71 milhões no período anterior.

Como mostrado na visão geral dos resultados a seguir, os indicadores de desempenho da Ryder demonstraram melhoria sólida em todos os principais indicadores financeiros:

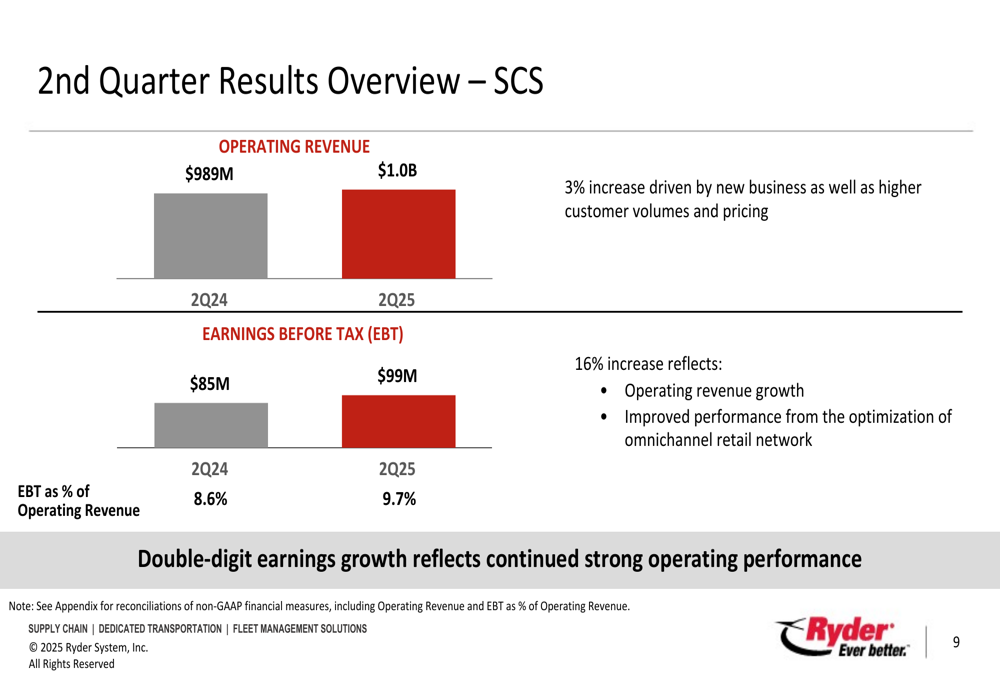

O segmento de Soluções de Cadeia de Suprimentos (SCS) foi um destaque, com lucro antes dos impostos aumentando 16% para US$ 99 milhões e margens operacionais melhorando para 9,7%, contra 8,6% no 2º tri de 2024. Esse forte desempenho reflete o crescimento da receita e a melhoria da eficiência na rede de varejo omnichannel da Ryder.

Enquanto isso, o segmento de Soluções de Gestão de Frota (FMS) enfrentou alguns obstáculos, com o lucro antes dos impostos diminuindo de US$ 133 milhões para US$ 126 milhões devido à queda nas vendas de veículos usados e pressão sobre os preços. O segmento de Soluções de Transporte Dedicado (DTS) manteve lucros estáveis apesar de uma queda de 3% na receita, com lucro antes dos impostos de US$ 37 milhões e margens melhoradas de 7,9%.

Progresso na transformação do negócio

A apresentação da Ryder enfatizou a transformação contínua da empresa, de um negócio de gestão de frota intensivo em capital para um modelo mais equilibrado, com maior ênfase em serviços de cadeia de suprimentos e transporte dedicado. Essa mudança foi projetada para entregar retornos mais altos e lucros mais estáveis ao longo dos ciclos econômicos.

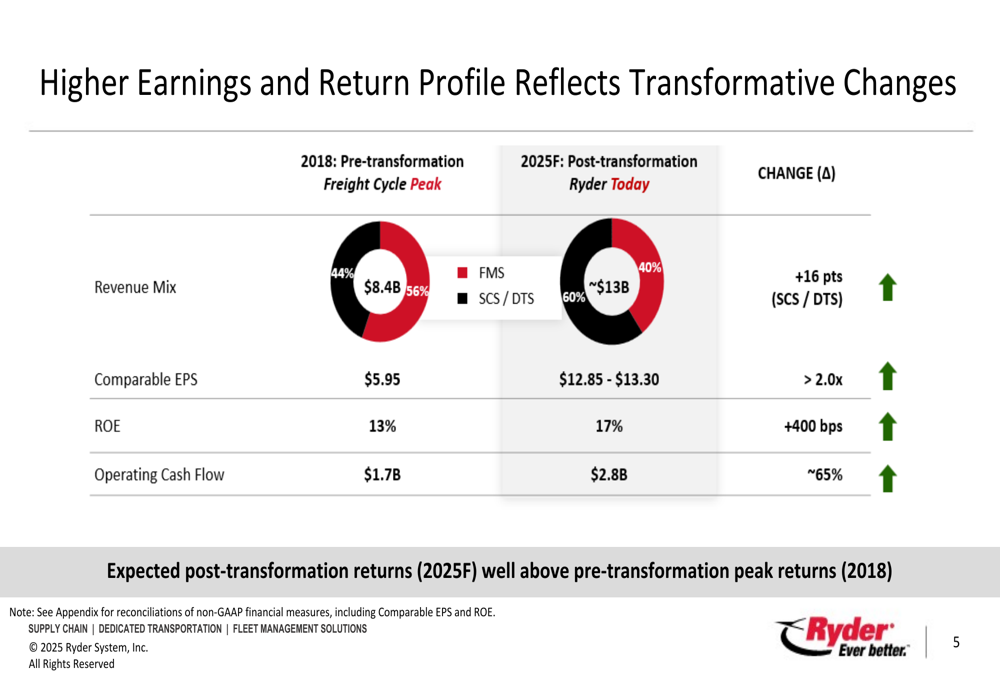

O gráfico a seguir ilustra a melhoria dramática no perfil financeiro da Ryder desde o início dessa transformação:

Como mostrado acima, a Ryder mudou seu mix de receita de 44% FMS/56% SCS+DTS em 2018 para uma projeção de 40% FMS/60% SCS+DTS em 2025, enquanto mais que dobrou o LPA comparável de US$ 5,95 para uma projeção de US$ 12,85-US$ 13,30. O retorno sobre o patrimônio líquido melhorou de 13% para 17%, e o fluxo de caixa operacional cresceu de US$ 1,7 bilhão para US$ 2,8 bilhões.

O segmento de vendas de veículos usados da empresa mostrou resultados mistos, com preços de tratores caindo 17% em comparação tanto com o 2º tri de 2024 quanto com o 1º tri de 2025, enquanto os preços de caminhões aumentaram 3% em relação ao ano anterior, mas caíram 10% sequencialmente. O estoque de veículos usados ficou em 9.600 unidades, ligeiramente acima da faixa-alvo de longo prazo da Ryder, de 7.000-9.000 unidades.

Alocação de capital e fluxo de caixa

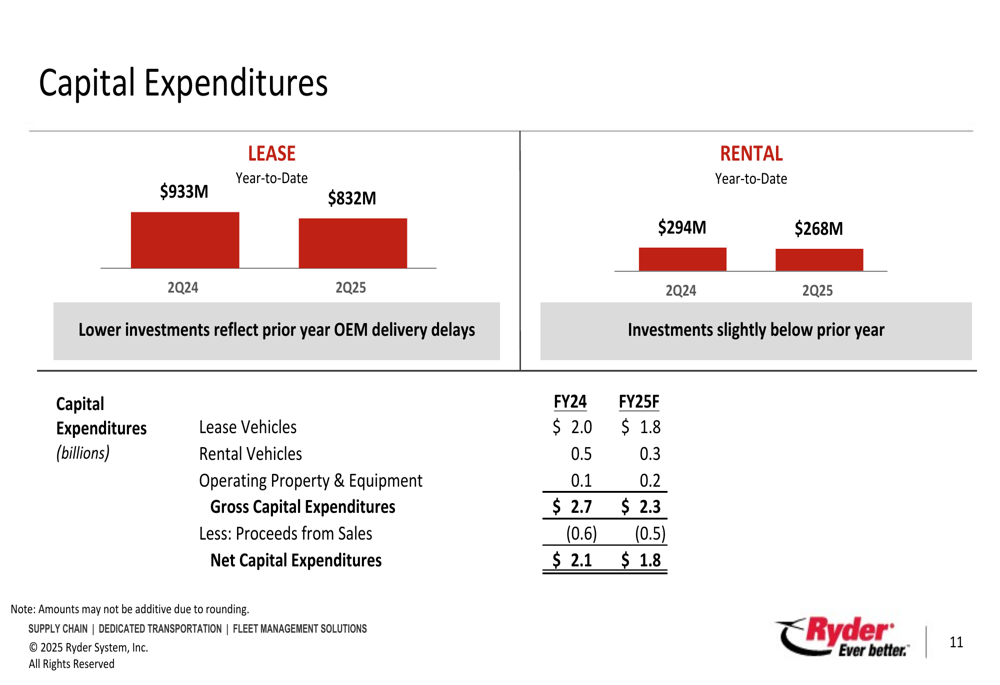

A Ryder destacou melhorias significativas na eficiência de capital e geração de fluxo de caixa. A empresa reduziu sua previsão de despesas de capital para 2025 para US$ 2,3 bilhões, abaixo dos US$ 2,7 bilhões em 2024, mantendo suas iniciativas de crescimento.

O slide a seguir detalha os planos de despesas de capital da Ryder:

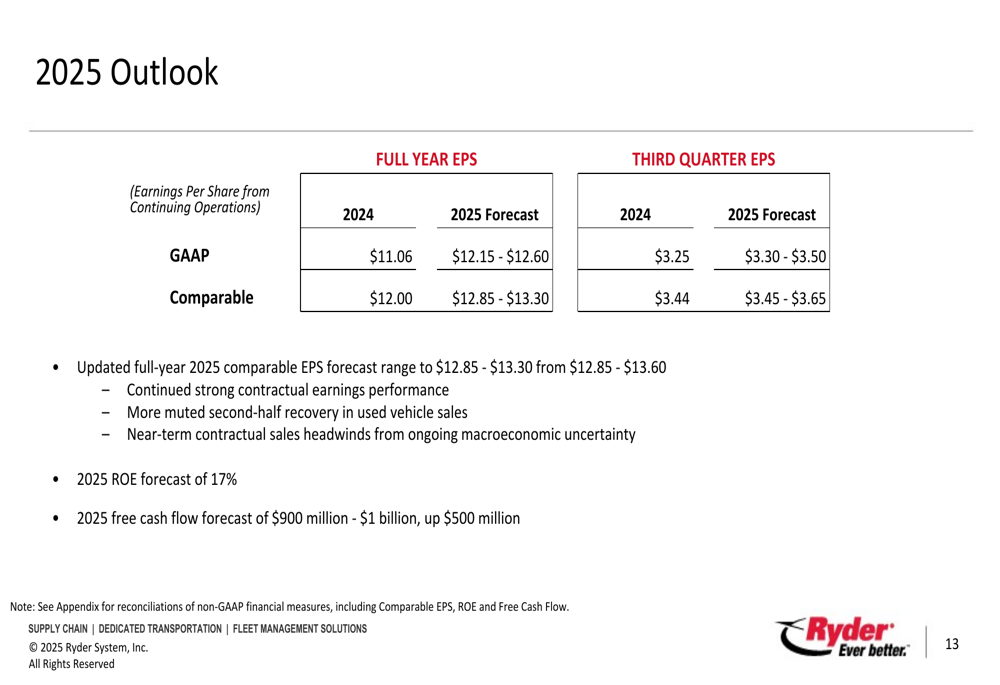

O fluxo de caixa melhorado permitiu à Ryder aumentar os retornos aos acionistas, com um aumento de 12% no dividendo trimestral e US$ 330 milhões devolvidos aos acionistas por meio de dividendos e recompras de ações. A empresa também elevou sua previsão de fluxo de caixa livre para o ano inteiro de 2025 para US$ 900 milhões a US$ 1 bilhão, um aumento de US$ 500 milhões em relação à orientação anterior.

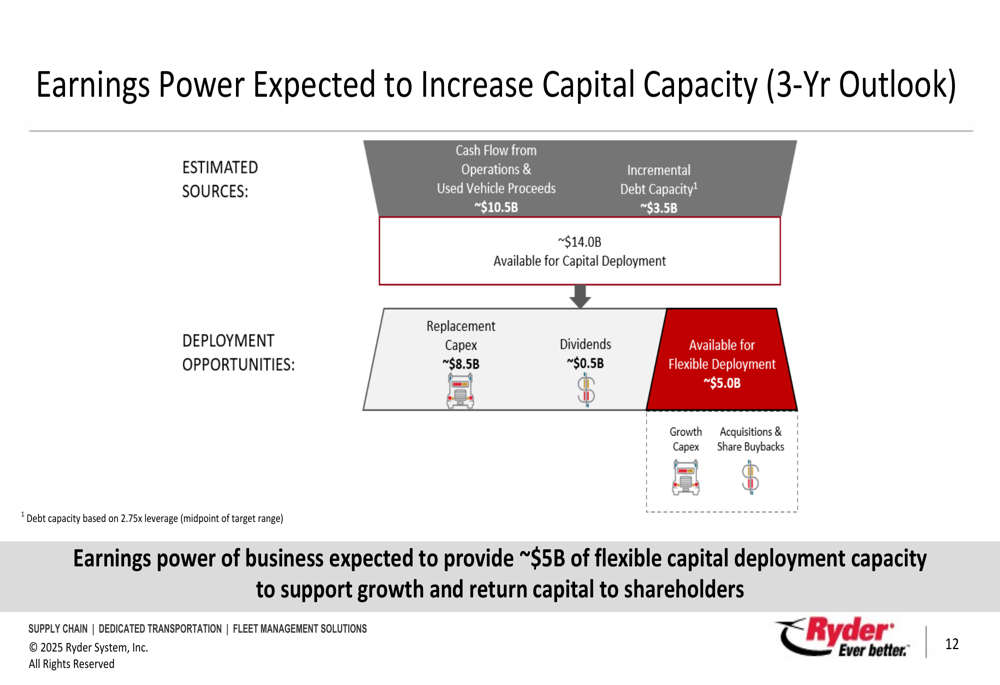

A perspectiva de implantação de capital de três anos da Ryder revela flexibilidade financeira substancial:

Esta projeção de capacidade de capital mostra aproximadamente US$ 14 bilhões disponíveis para implantação nos próximos três anos, com cerca de US$ 5 bilhões disponíveis para alocação flexível entre despesas de capital para crescimento, aquisições e recompras de ações, após contabilizar despesas de capital de substituição e dividendos.

Perspectivas e iniciativas estratégicas

A Ryder elevou sua orientação para o ano inteiro de 2025, projetando um LPA comparável de US$ 12,85-US$ 13,30, acima de sua previsão anterior. Para o terceiro trimestre, a empresa espera um LPA comparável de US$ 3,45-US$ 3,65.

A perspectiva detalhada é apresentada no slide a seguir:

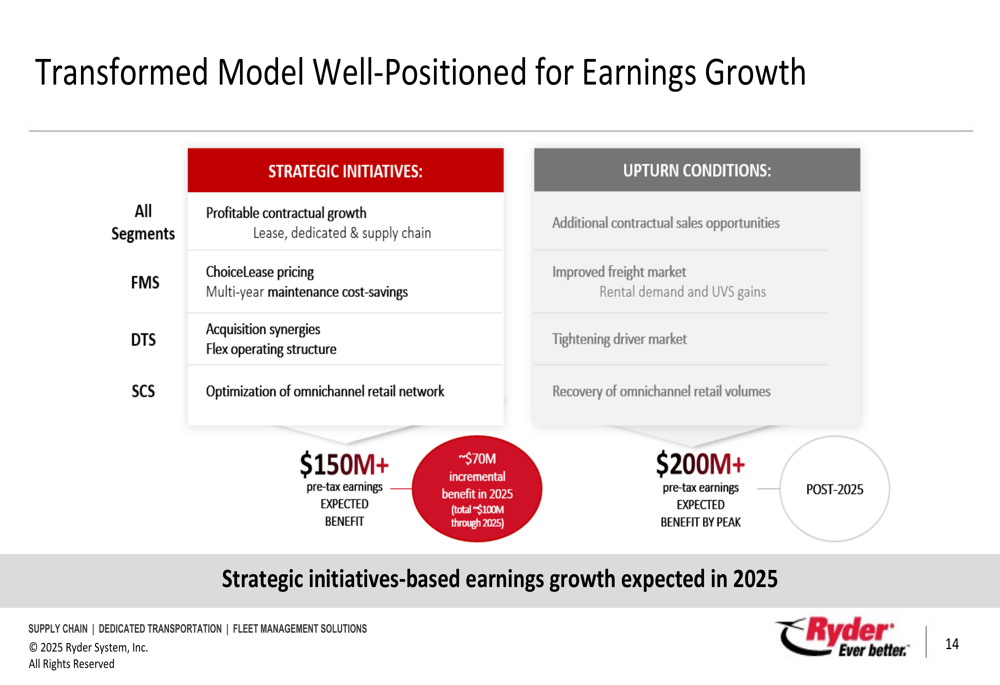

As iniciativas estratégicas da empresa devem gerar mais de US$ 150 milhões em benefícios de lucro antes dos impostos, com um benefício potencial adicional de mais de US$ 200 milhões durante condições de mercado em alta. Essas iniciativas incluem crescimento contratual lucrativo em todos os segmentos, melhorias de preços do ChoiceLease no FMS, sinergias de aquisição no DTS e otimização da rede de varejo omnichannel no SCS.

A Ryder enfatizou que seu modelo de negócio transformado foi projetado para alcançar retornos mais altos ao longo dos ciclos econômicos, mantendo oportunidades de crescimento. As metas de longo prazo da empresa incluem ROE na casa dos vinte por cento, crescimento da receita operacional em dígitos altos e EBT como percentual da receita operacional na casa dos baixos dois dígitos.

Em conclusão, os resultados do 2º tri de 2025 da Ryder demonstram progresso contínuo em sua transformação estratégica, com lucros melhorados, forte geração de fluxo de caixa e aumento dos retornos aos acionistas. Embora alguns segmentos enfrentem desafios de mercado, a mudança da empresa para um modelo de negócio mais equilibrado e menos intensivo em ativos parece estar entregando os benefícios pretendidos de retornos mais altos e lucros mais estáveis.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: