Ação escolhida por IA dispara +13% na semana na B3; veja qual é

Introdução e contexto de mercado

A Avnet Inc . (NASDAQ:AVT) apresentou seus resultados financeiros do quarto trimestre e do ano fiscal de 2025 em 6 de agosto de 2025, revelando um desempenho misto caracterizado por disparidades regionais e pressões nas margens. A distribuidora de componentes eletrônicos reportou um modesto crescimento de receita de 1% em relação ao ano anterior, alcançando US$ 5,6 bilhões, enquanto o lucro por ação ajustado diminuiu significativamente. As ações da empresa caíram 1,72% na pré-abertura do mercado para US$ 51,00, estendendo seu declínio em relação ao fechamento do dia anterior de US$ 51,89.

Os resultados surgem em meio a um ambiente desafiador para distribuidores de componentes eletrônicos, com a Avnet continuando a navegar por flutuações regionais de demanda e pressões nas margens. O desempenho da empresa segue um terceiro trimestre no qual superou as expectativas de lucros, mas enfrentou desafios semelhantes com vendas e lucratividade em declínio.

Destaques do desempenho trimestral

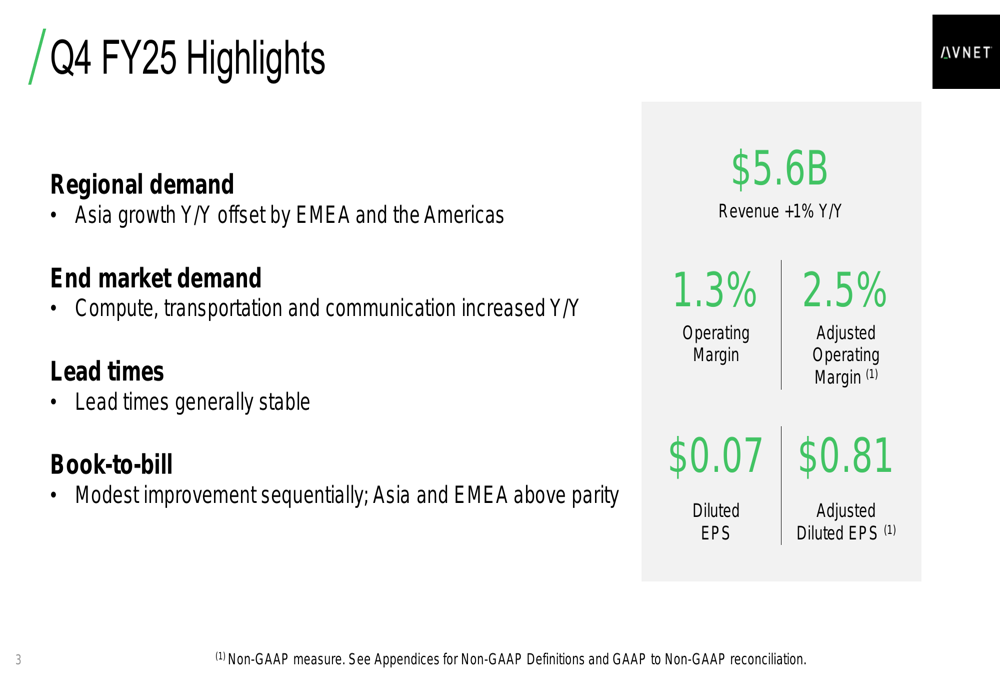

O quarto trimestre da Avnet mostrou um leve crescimento de receita de 1% em relação ao ano anterior, chegando a US$ 5,62 bilhões, com margem operacional de 1,3% e margem operacional ajustada de 2,5%. O lucro por ação diluído ficou em US$ 0,07, enquanto o LPA diluído ajustado alcançou US$ 0,81, representando uma queda de 34% em relação ao mesmo período do ano passado.

Como mostrado no slide de destaques trimestrais a seguir, a empresa viu aumento na demanda nos mercados de computação, transporte e comunicação em relação ao ano anterior, enquanto os prazos de entrega permaneceram geralmente estáveis:

O índice book-to-bill da empresa mostrou modesta melhora sequencial, com as regiões da Ásia e EMEA acima da paridade. Esse indicador, que compara pedidos recebidos a produtos enviados, sugere potencial crescimento futuro nessas regiões.

Análise de desempenho regional

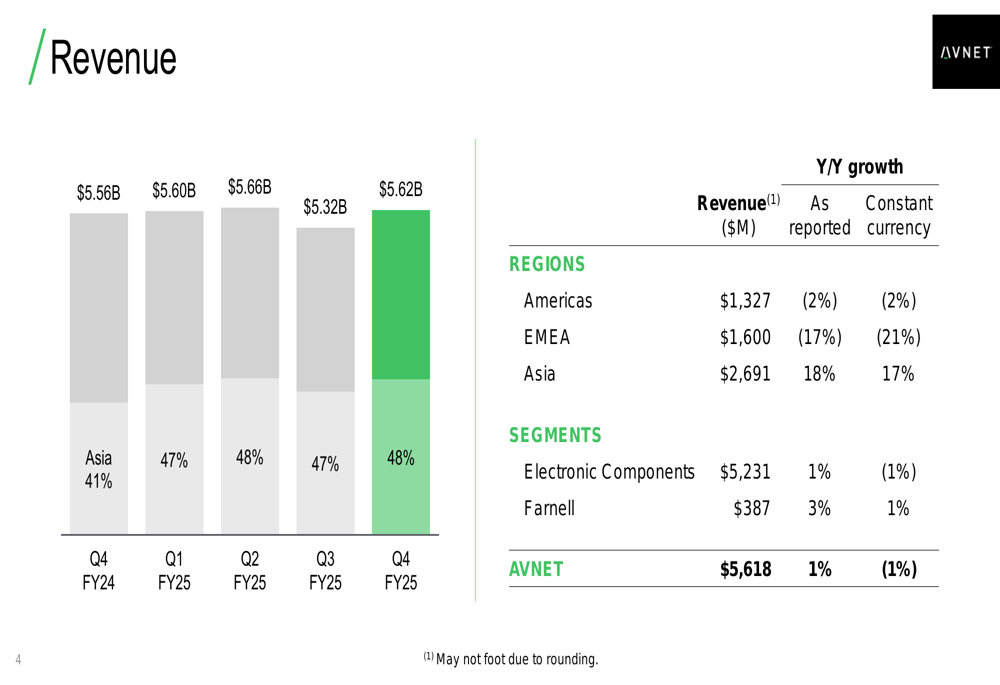

O desempenho da Avnet variou significativamente por região, com forte crescimento na Ásia compensando a fraqueza na Europa, Oriente Médio e África (EMEA) e nas Américas. A disparidade regional é claramente ilustrada na divisão de receita:

A Ásia liderou o crescimento com um aumento de 18% em relação ao ano anterior, chegando a US$ 2,69 bilhões, enquanto a EMEA registrou uma queda substancial de 17% para US$ 1,60 bilhão. A região das Américas experimentou uma diminuição mais modesta de 2% para US$ 1,33 bilhão. Esse desempenho regional representa uma continuação das tendências observadas no terceiro trimestre, onde a fraqueza da EMEA também foi destacada como uma preocupação.

Por segmento, a receita de Componentes Eletrônicos cresceu 1% para US$ 5,23 bilhões, enquanto a Farnell (negócio de distribuição de alto serviço da Avnet) aumentou 3% para US$ 387 milhões. A mudança geral no mix de receita da empresa em direção à Ásia impactou as margens brutas, que ficaram em 10,6% no trimestre.

Desafios de lucratividade e margens

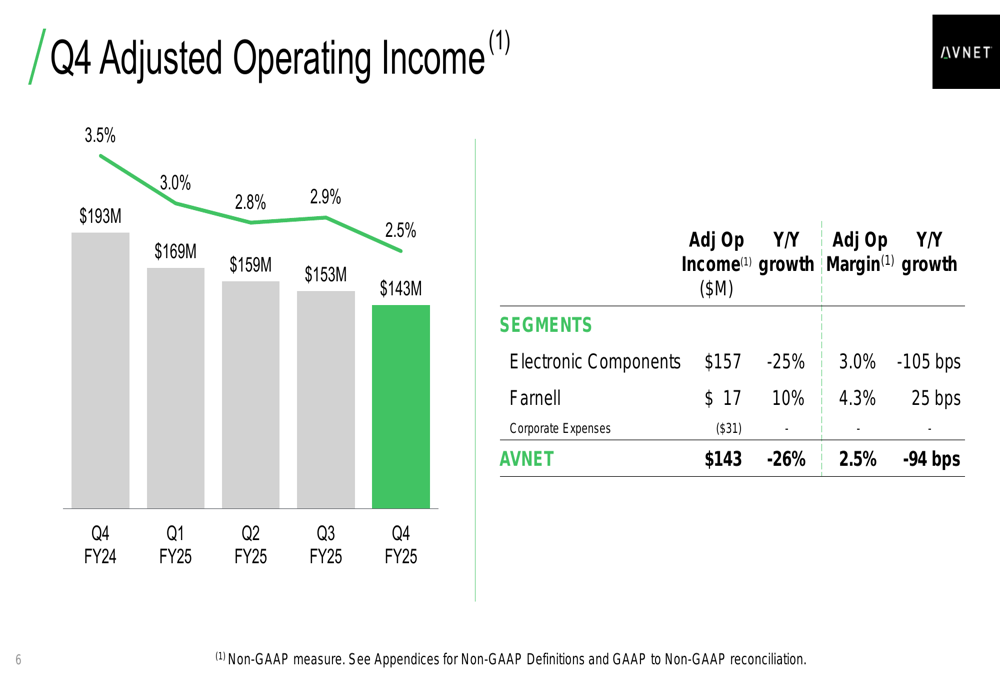

Apesar do leve crescimento da receita, os indicadores de lucratividade da Avnet mostraram pressão significativa. O lucro operacional ajustado diminuiu para US$ 143 milhões (margem de 2,5%) no 4º tri do AF25, abaixo dos US$ 193 milhões (margem de 3,5%) no mesmo período do ano passado, representando uma queda de 26% em relação ao ano anterior.

O gráfico a seguir ilustra a tendência de queda no lucro operacional ajustado nos últimos cinco trimestres:

Por segmento, Componentes Eletrônicos registrou uma queda de 25% no lucro operacional ajustado para US$ 157 milhões, enquanto a Farnell mostrou melhora com um aumento de 10% para US$ 17 milhões. As despesas de SG&A da empresa permaneceram relativamente estáveis em relação ao ano anterior em US$ 451 milhões, mas aumentaram 4% sequencialmente devido aos impactos de câmbio.

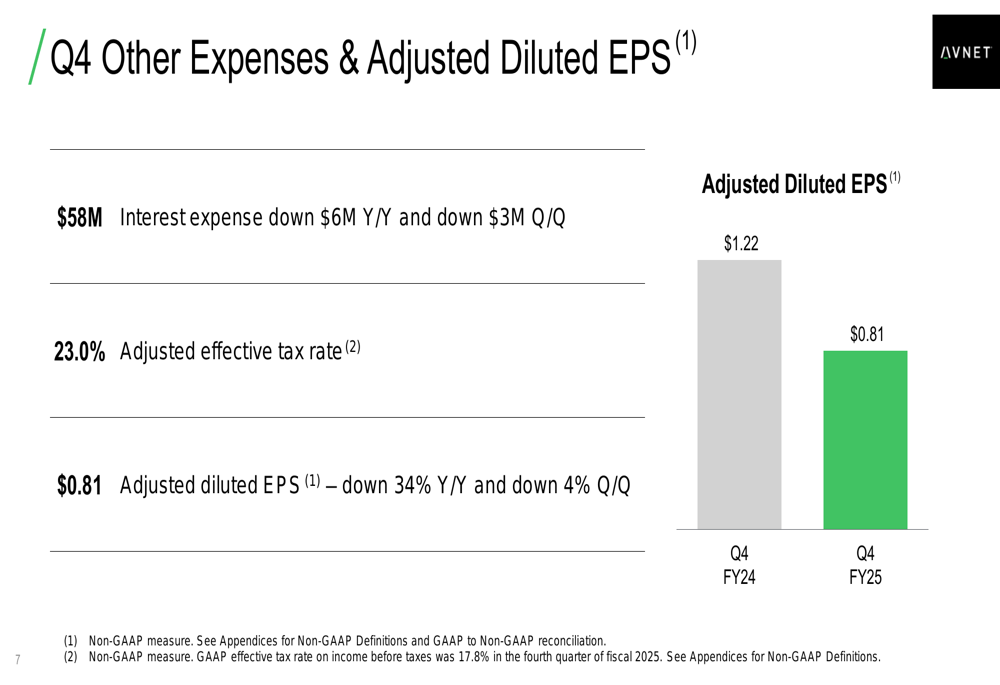

O LPA diluído ajustado caiu 34% em relação ao ano anterior para US$ 0,81, como mostrado no slide a seguir:

A despesa com juros diminuiu para US$ 58 milhões, uma redução de US$ 6 milhões em relação ao ano anterior e US$ 3 milhões sequencialmente. A taxa efetiva de imposto ajustada para o trimestre foi de 23,0%.

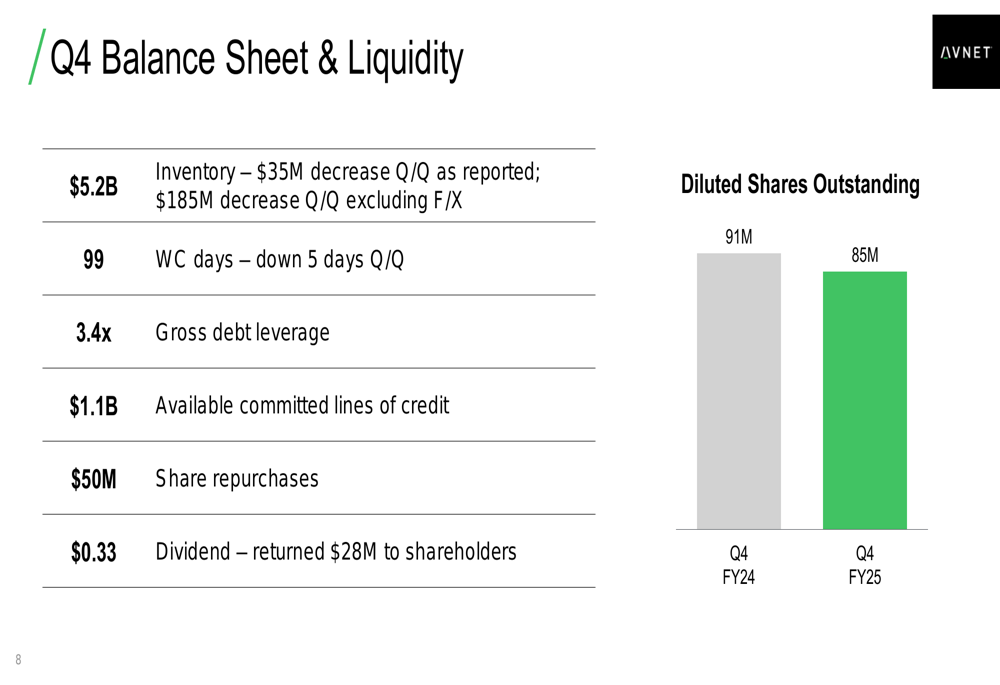

Balanço patrimonial e alocação de capital

A Avnet continuou a focar na gestão do balanço patrimonial e retornos aos acionistas durante o trimestre. Os níveis de estoque diminuíram para US$ 5,2 bilhões, uma redução de US$ 35 milhões sequencialmente conforme reportado, ou US$ 185 milhões excluindo impactos de câmbio. Os dias de capital de giro melhoraram para 99 dias, uma redução de 5 dias em comparação com o trimestre anterior.

A estratégia de alocação de capital da empresa incluiu US$ 50 milhões em recompra de ações e um dividendo de US$ 0,33, retornando um total de US$ 28 milhões aos acionistas. O programa contínuo de recompra de ações reduziu as ações diluídas em circulação de 91 milhões no 4º tri do AF24 para 85 milhões no 4º tri do AF25.

A Avnet manteve US$ 1,1 bilhão em linhas de crédito comprometidas disponíveis, enquanto sua alavancagem de dívida bruta ficou em 3,4x. Essa flexibilidade financeira proporciona à empresa opções para navegar no atual ambiente desafiador.

Orientação futura e perspectivas

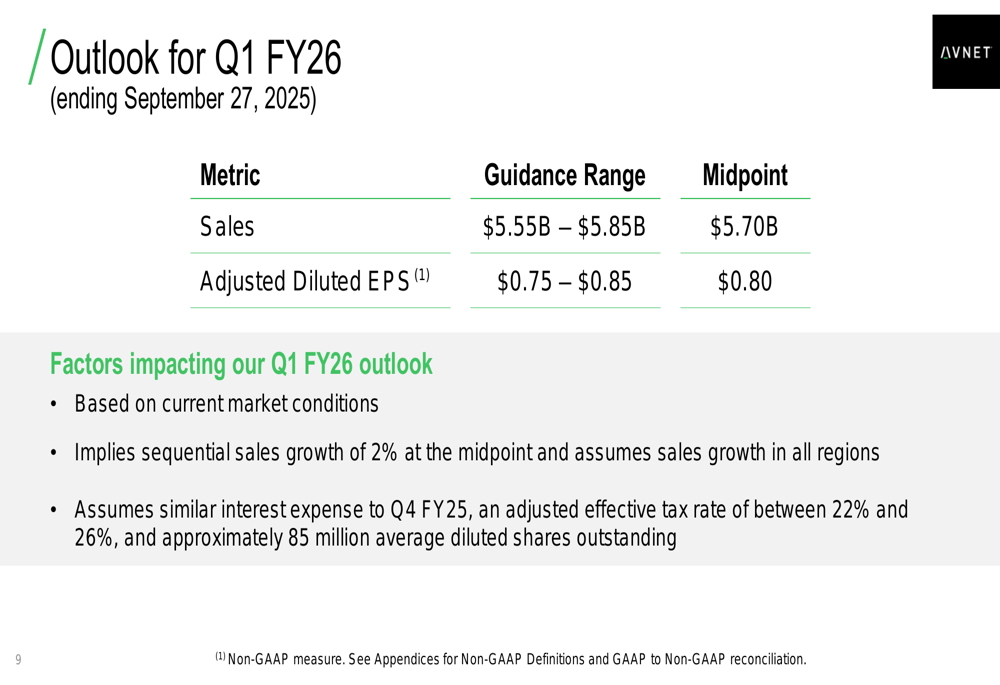

Olhando para o primeiro trimestre do ano fiscal de 2026, a Avnet forneceu orientações que sugerem uma modesta melhora sequencial. A empresa espera vendas entre US$ 5,55 bilhões e US$ 5,85 bilhões, com um ponto médio de US$ 5,70 bilhões, representando aproximadamente 2% de crescimento sequencial. O LPA diluído ajustado está projetado para ficar entre US$ 0,75 e US$ 0,85, com um ponto médio de US$ 0,80.

A orientação assume crescimento de vendas em todas as regiões, com despesa de juros similar ao 4º tri do AF25, uma taxa efetiva de imposto ajustada entre 22% e 26%, e aproximadamente 85 milhões de ações diluídas em circulação em média. Essa perspectiva indica que a Avnet espera que o atual ambiente desafiador persista, mas antecipa alguma estabilização e modesta melhora.

A orientação futura da empresa está alinhada com declarações feitas durante a teleconferência de resultados do 3º trimestre, onde a administração enfatizou a capacidade da Avnet de navegar pelas complexidades da cadeia de suprimentos e aproveitar sua escala global. No entanto, os investidores parecem continuar cautelosos, como refletido na pressão contínua sobre o preço das ações, apesar da capacidade da empresa de entregar resultados em linha ou superiores às expectativas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: