Impacto econômico direto dos gastos com IA é "mais moderado do que frequentemente citado", diz BCA

Introdução e contexto de mercado

A Core & Main Inc (Nova York:CNM) divulgou seus resultados do segundo trimestre fiscal de 2025 em 9 de setembro, mostrando um crescimento sólido nas vendas, mas reduzindo suas perspectivas para o ano inteiro. As ações da distribuidora de infraestrutura hídrica caíram 8,45% na pré-abertura do mercado para US$ 60,96, refletindo a preocupação dos investidores com a redução das projeções, apesar do desempenho trimestral ter superado as expectativas em vários indicadores-chave.

A apresentação da empresa revelou um aumento de 7% nas vendas líquidas em relação ao ano anterior, impulsionado pela força na demanda municipal e estabilidade nos mercados não residenciais, o que ajudou a compensar a demanda mais fraca no desenvolvimento de lotes residenciais. No entanto, a Core & Main reduziu sua projeção de EBITDA ajustado para o ano inteiro, citando as condições atuais do mercado e maiores despesas operacionais.

Destaques do desempenho trimestral

A Core & Main apresentou resultados financeiros sólidos para o 2º tri de 2025, com melhorias notáveis na maioria dos indicadores-chave em comparação com o mesmo período do ano passado.

"Observamos um crescimento sólido nas vendas, apoiado por mercados finais equilibrados e pela execução de nossas iniciativas de expansão de produtos, clientes e geografia", disse Mark Witkowski, Diretor Executivo, de acordo com os materiais da apresentação.

A empresa relatou melhorias significativas ano a ano nos indicadores de receita e lucratividade:

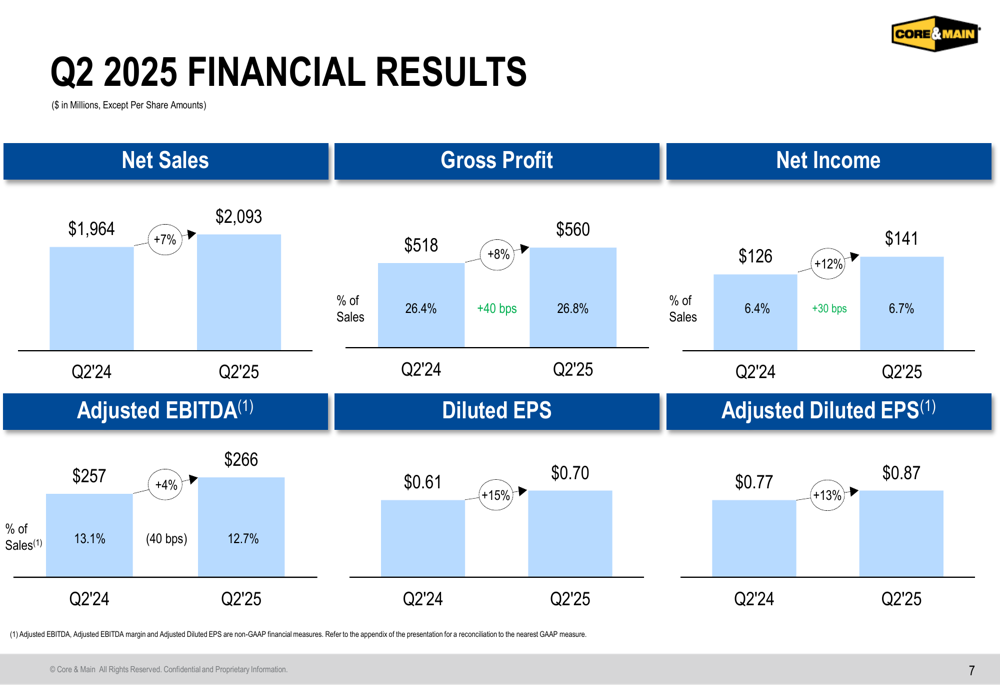

Como mostrado no seguinte gráfico de resultados financeiros trimestrais:

As vendas líquidas aumentaram 7% para US$ 2.093 milhões, acima dos US$ 1.964 milhões no 2º tri de 2024. O lucro bruto subiu 8% para US$ 560 milhões, com a margem bruta expandindo 40 pontos base para 26,8%. O lucro líquido cresceu 12% para US$ 141 milhões, com a margem de lucro líquido melhorando 30 pontos base para 6,7%.

O lucro por ação diluído aumentou 15% para US$ 0,70, enquanto o LPA diluído ajustado subiu 13% para US$ 0,87. O EBITDA ajustado cresceu 4% para US$ 266 milhões, embora a margem de EBITDA ajustada tenha contraído 40 pontos base para 12,7%.

Durante o trimestre, a Core & Main continuou sua expansão abrindo novas unidades em Kansas City, Kansas e Columbus, Wisconsin. A empresa também anunciou a aquisição da Canada Waterworks em 2 de setembro de 2025, avançando em sua estratégia de crescimento inorgânico.

Análise financeira detalhada

A posição de fluxo de caixa e balanço da Core & Main permaneceu sólida, embora o fluxo de caixa operacional para o 2º tri de 2025 tenha sido de US$ 34 milhões, refletindo os padrões sazonais típicos do negócio.

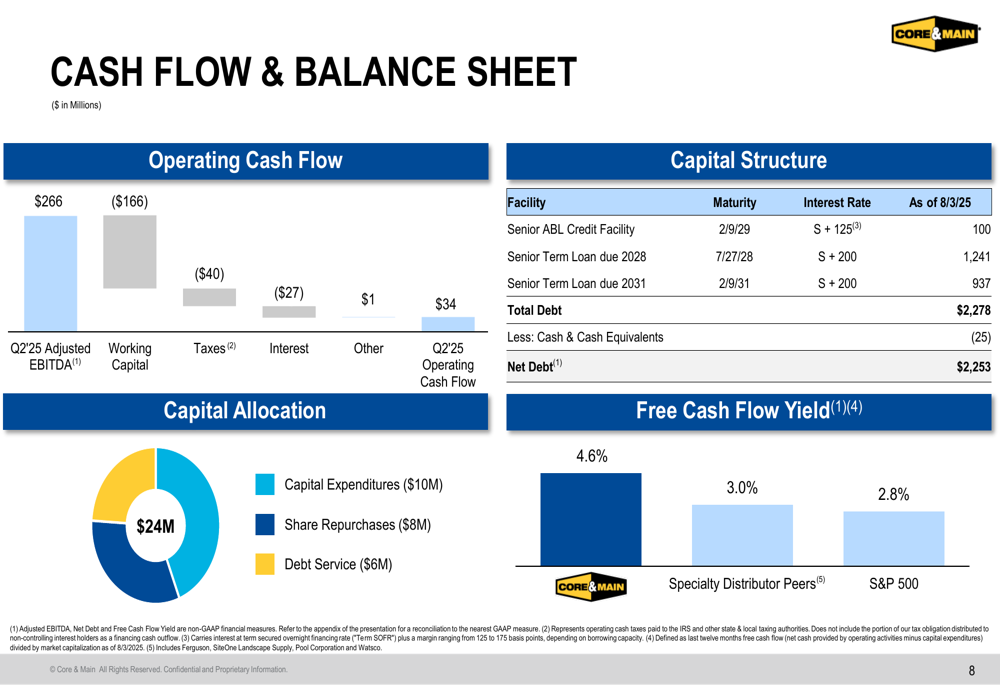

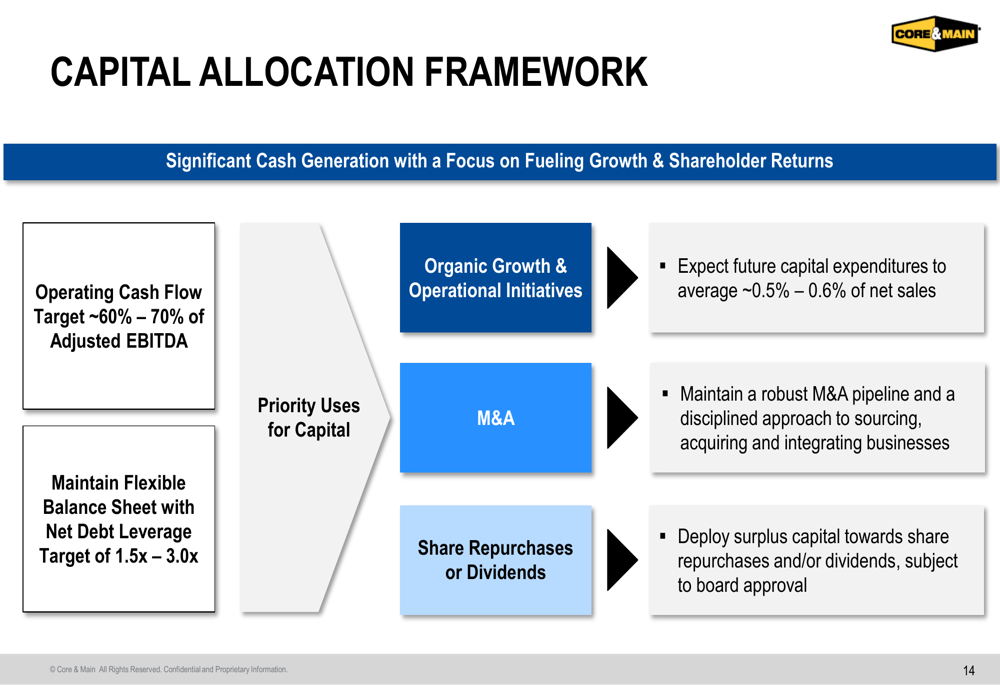

A estrutura de capital e alocação de fluxo de caixa da empresa são ilustradas no seguinte gráfico:

Em 3 de agosto de 2025, a Core & Main reportou uma dívida total de US$ 2.278 milhões, consistindo em uma Linha de Crédito ABL Sênior de US$ 100 milhões com vencimento em fevereiro de 2029, um Empréstimo a Prazo Sênior de US$ 1.241 milhões com vencimento em julho de 2028, e um Empréstimo a Prazo Sênior de US$ 937 milhões com vencimento em fevereiro de 2031. Com caixa e equivalentes de caixa de US$ 25 milhões, a dívida líquida ficou em US$ 2.253 milhões.

O rendimento de fluxo de caixa livre da empresa de 4,6% supera tanto os pares distribuidores especializados (3,0%) quanto o S&P 500 (2,8%), destacando as fortes capacidades de geração de caixa da Core & Main em relação à sua indústria e ao mercado mais amplo.

A alocação de capital durante o trimestre incluiu US$ 10 milhões para despesas de capital, US$ 8 milhões para recompra de ações e US$ 6 milhões para serviço da dívida, demonstrando a abordagem equilibrada da empresa para distribuir capital entre iniciativas de crescimento e retornos aos acionistas.

Declarações prospectivas

A Core & Main revisou suas perspectivas para o ano fiscal de 2025 para baixo, o que provavelmente contribuiu para a reação negativa das ações na pré-abertura:

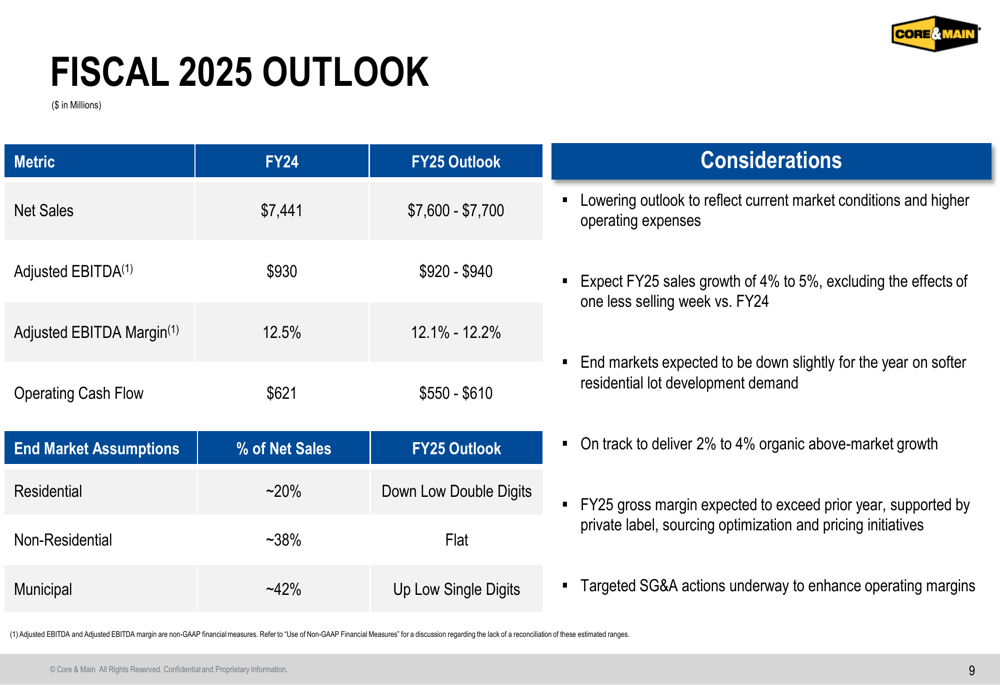

Como mostrado na seguinte tabela de orientação:

A empresa agora projeta vendas líquidas de US$ 7.600-US$ 7.700 milhões para o ano fiscal de 2025, em comparação com US$ 7.441 milhões no ano fiscal de 2024. Isso representa uma redução em relação à orientação anterior de US$ 7.600-US$ 7.800 milhões fornecida durante os resultados do 1º tri.

Mais significativamente, o EBITDA ajustado agora é esperado em US$ 920-US$ 940 milhões, abaixo da orientação anterior de US$ 950-US$ 1.000 milhões. A margem de EBITDA ajustada é projetada em 12,1%-12,2%, em comparação com 12,5% no ano fiscal de 2024.

O fluxo de caixa operacional está previsto em US$ 550-US$ 610 milhões, versus US$ 621 milhões no ano fiscal anterior.

A revisão das perspectivas reflete as condições atuais do mercado e maiores despesas operacionais, embora a empresa ainda espere um crescimento de vendas de 4%-5% para o ano fiscal de 2025 (excluindo os efeitos de uma semana de vendas a menos). Espera-se que os mercados finais caiam ligeiramente devido à demanda mais fraca no desenvolvimento de lotes residenciais, com os mercados residenciais (aproximadamente 20% das vendas líquidas) projetados para declinar em baixos dois dígitos. Espera-se que os mercados não residenciais (38% das vendas líquidas) permaneçam estáveis, enquanto os mercados municipais (42% das vendas líquidas) devem crescer em baixos dígitos únicos.

Iniciativas estratégicas

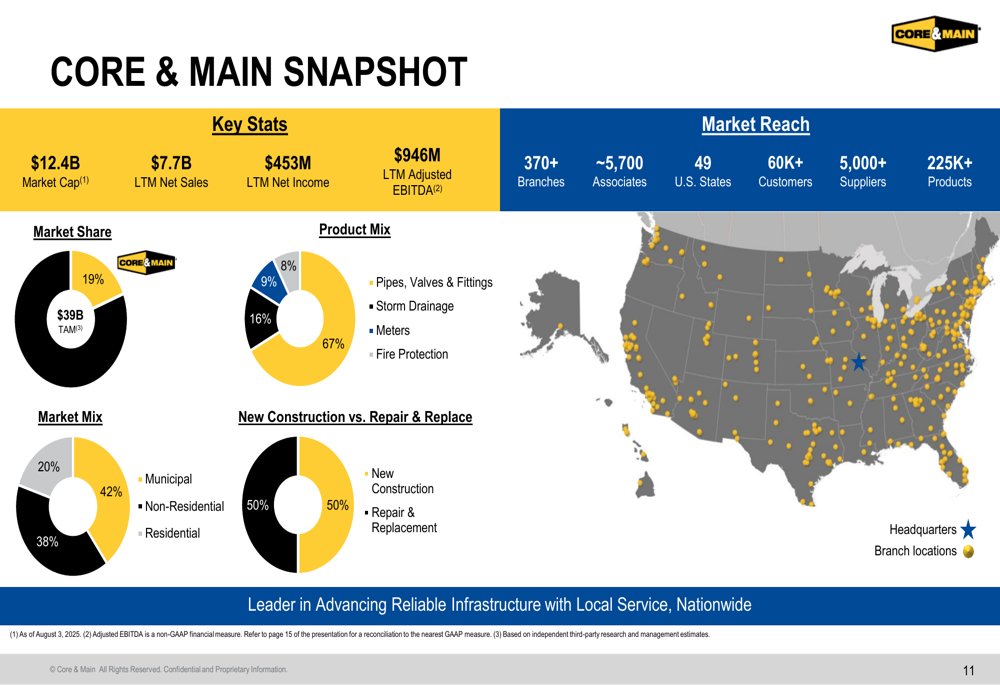

Apesar dos desafios de curto prazo, a Core & Main continua a executar suas iniciativas estratégicas de longo prazo e metas de criação de valor. A empresa mantém uma forte posição de mercado com 19% de participação em um mercado total endereçável de US$ 39 bilhões.

O seguinte instantâneo fornece uma visão geral da presença de mercado da Core & Main:

Com mais de 370 filiais em 49 estados dos EUA, aproximadamente 5.700 associados e relacionamentos com mais de 60.000 clientes e 5.000 fornecedores, a Core & Main se estabeleceu como uma distribuidora líder no espaço de infraestrutura hídrica. O mix de produtos da empresa é dominado por tubos, válvulas e conexões (67%), seguidos por drenagem pluvial (16%), medidores (9%) e proteção contra incêndio (8%).

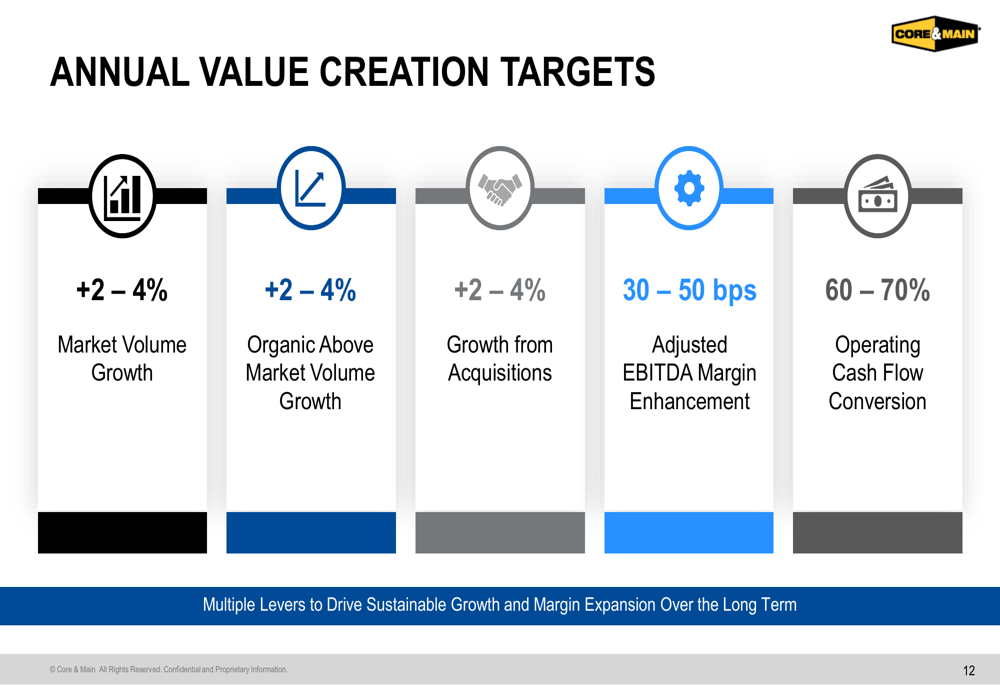

As metas anuais de criação de valor da Core & Main destacam sua estratégia de crescimento de longo prazo:

A empresa visa alcançar um crescimento de volume de mercado de 2%-4%, complementado por um crescimento de volume orgânico acima do mercado de 2%-4% e um crescimento adicional de 2%-4% proveniente de aquisições. A Core & Main também tem como meta um aumento anual da margem de EBITDA ajustada de 30-50 pontos base e uma conversão de fluxo de caixa operacional de 60%-70%.

A estrutura de alocação de capital da empresa enfatiza seu foco em crescimento e retornos aos acionistas:

A Core & Main mantém um balanço flexível com uma meta de alavancagem de dívida líquida de 1,5x-3,0x. Os usos prioritários para o capital incluem crescimento orgânico e iniciativas operacionais, com despesas de capital futuras esperadas para uma média de 0,5%-0,6% das vendas líquidas; fusões e aquisições, com uma abordagem disciplinada para originar, adquirir e integrar negócios; e recompras de ações ou dividendos para implantar capital excedente, sujeito à aprovação do conselho.

Embora a orientação revisada sugira alguns ventos contrários de curto prazo, a exposição diversificada da Core & Main ao mercado final e a abordagem equilibrada ao crescimento a posicionam para navegar nas condições atuais do mercado enquanto continua a executar seus objetivos estratégicos de longo prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: