Calendário Econômico: Fiscal, contas externas do Brasil, inflação nos EUA e Nvidia

Introdução e contexto de mercado

A Gentex Corporation (NASDAQ:GNTX) apresentou seus slides para investidores do 3º tri de 2024 em 25 de outubro, destacando a capacidade da empresa de manter o crescimento apesar dos desafios significativos na indústria automotiva. A apresentação, intitulada "Crescimento Acima do Mercado", enfatizou como a Gentex navegou em um ambiente de negócios caracterizado por declínios na produção de veículos leves, escassez de chips, problemas na cadeia de suprimentos, inflação recorde e escassez de mão de obra.

O fornecedor automotivo, mais conhecido por seus espelhos com escurecimento automático e outros componentes eletrônicos avançados, posicionou-se como resiliente em uma indústria que passa por transformações significativas. De acordo com a apresentação, o setor automotivo está experimentando múltiplas tendências disruptivas simultaneamente, incluindo digitalização, eletrificação e direção autônoma.

Resultados recentes de lucros sugerem que esses desafios estão tendo impacto. No 1º tri de 2025, a Gentex reportou um LPA de US$ 0,42, ligeiramente abaixo das expectativas dos analistas de US$ 0,43, com receita de US$ 576,8 milhões, ficando aquém da previsão de US$ 578,68 milhões. A ação está atualmente sendo negociada próxima à sua mínima de 52 semanas de US$ 20,28, com as ações caindo 1,21% após a divulgação dos resultados.

Desempenho financeiro e perspectivas

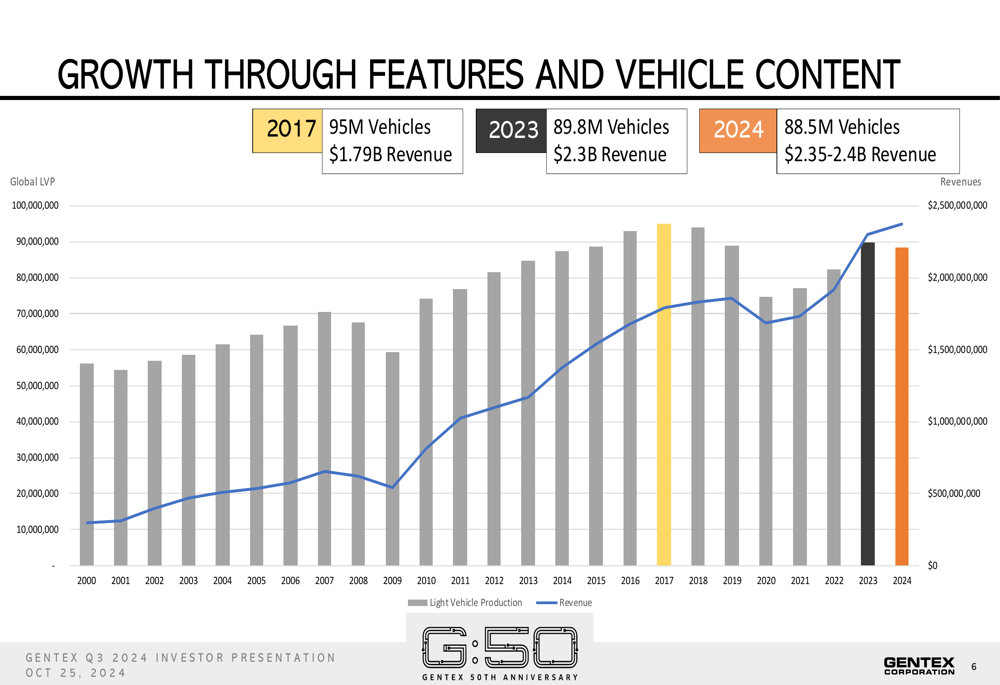

A Gentex reportou receita de US$ 2,3 bilhões em 2023 com margem bruta de 33,2%, enquanto as despesas operacionais totalizaram US$ 266,9 milhões. Para 2024, a empresa projeta receita entre US$ 2,35-2,4 bilhões e margens brutas melhoradas de 33,5-34%. Olhando mais adiante, a Gentex inicialmente previu receita de US$ 2,45-2,55 bilhões para 2025 em sua apresentação de outubro, embora orientações mais recentes na teleconferência de resultados do 1º tri de 2025 tenham revisado este valor para baixo, para US$ 2,1-2,2 bilhões.

Um destaque importante da apresentação foi a capacidade da Gentex de aumentar a receita apesar do declínio na produção global de veículos leves. Isso é ilustrado no gráfico a seguir, mostrando como a receita aumentou mesmo com a flutuação dos volumes de produção de veículos:

A margem bruta da empresa, embora esteja melhorando, permanece abaixo dos níveis pré-pandemia. Em 2019, a Gentex alcançou uma margem bruta de 37%, que caiu para 33,2% em 2023. A administração espera uma melhora modesta para 33,5-34% em 2024, embora os resultados recentes sugiram pressão contínua com a margem bruta do 1º tri de 2025 em 33,2%, abaixo dos 34,3% no mesmo período do ano anterior.

Estratégia de crescimento e portfólio de produtos

A estratégia de crescimento da Gentex se concentra em aumentar o conteúdo por veículo, em vez de depender exclusivamente do crescimento do volume de produção automotiva. A empresa manteve uma participação dominante no mercado de espelhos eletrocrômicos, mantendo consistentemente 80-90% do mercado desde 1995.

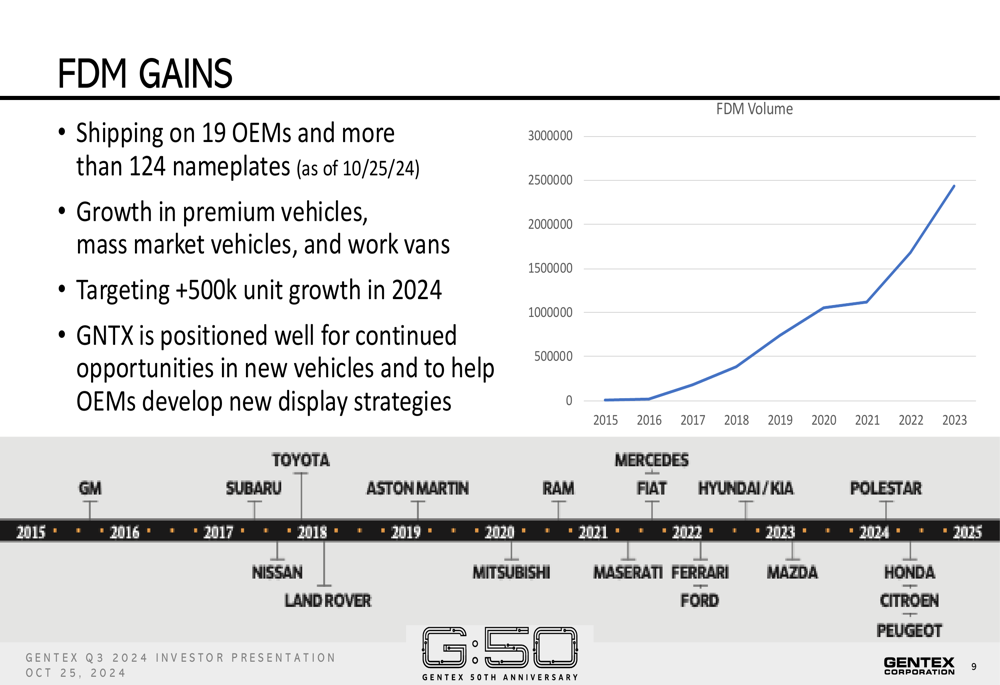

Um importante impulsionador do crescimento é o Espelho de Exibição Completa (FDM), que agora está sendo fornecido para 19 fabricantes de equipamentos originais em mais de 124 modelos de veículos. A empresa está visando mais de 500.000 unidades de crescimento do FDM apenas em 2024, como ilustrado neste gráfico:

A estratégia de produtos da Gentex se estende além dos espelhos para quatro plataformas tecnológicas principais:

1. Visão Digital - Incluindo Espelhos de Exibição Completa e sistemas de monitoramento por câmera

2. Vidro Escurecível - Para tetos solares, para-sóis e aplicações de privacidade

3. Conectividade - HomeLink e tecnologias veiculares transacionais

4. Sensoriamento - Biometria, monitoramento interno da cabine e sensoriamento químico

O portfólio de propriedade intelectual da empresa continua a expandir, com 449 marcas registradas, 190 patentes concedidas e 178 novos pedidos apresentados em 2023. As competências essenciais da Gentex abrangem múltiplas áreas:

Alocação de capital e retornos aos acionistas

A Gentex delineou uma estratégia abrangente de alocação de capital focada em equilibrar investimentos em crescimento com retornos aos acionistas. A empresa planeja despesas de capital de US$ 150-175 milhões em 2024, abaixo dos US$ 183,7 milhões em 2023. Expansões de instalações estão em andamento em vários locais, incluindo North Riley #3, State Street North e uma nova instalação de distribuição, todas programadas para abrir em 2024.

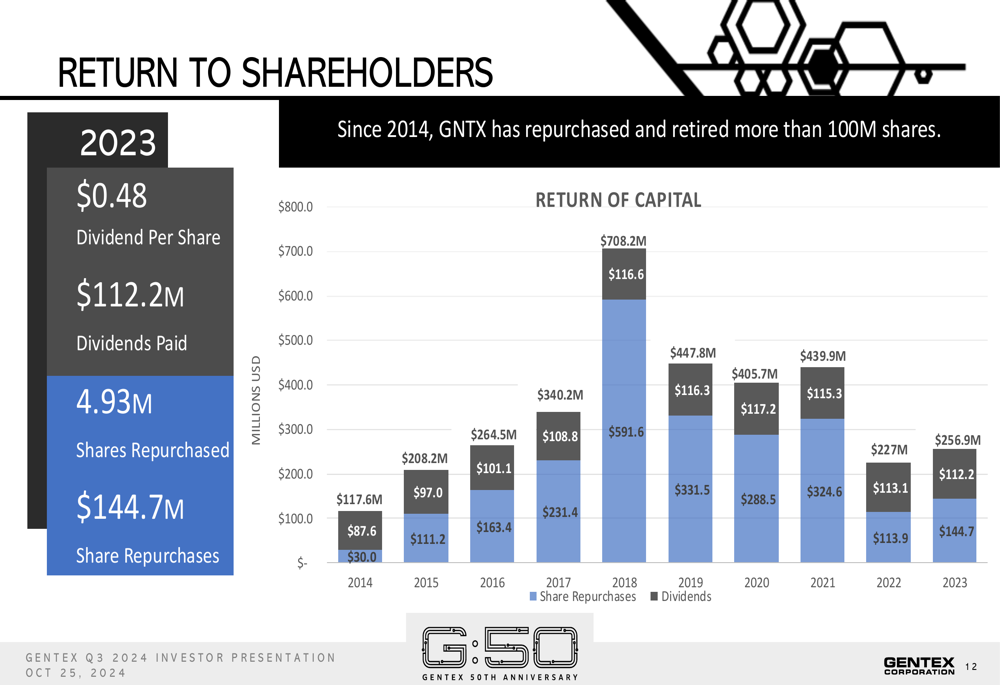

Para os acionistas, a Gentex mantém um dividendo anual de US$ 0,48 por ação (aproximadamente US$ 112 milhões por ano) e continua seu programa de recompra de ações com aproximadamente 10,1 milhões de ações disponíveis sob a autorização atual em 25 de outubro de 2024. Desde 2014, a empresa recomprou e retirou mais de 100 milhões de ações, demonstrando seu compromisso em retornar capital aos acionistas:

Posicionamento competitivo e base de clientes

A Gentex fornece para todos os principais fabricantes automotivos globalmente, sendo seus principais clientes a Toyota (18%), o Grupo Volkswagen (14%) e a General Motors (10%). Os produtos da empresa estão disponíveis em mais de 660 modelos de veículos em vários segmentos. Notavelmente, a Gentex se posiciona como "agnóstica em relação ao trem de força" e "agnóstica em relação ao motorista", o que significa que seus produtos são projetados para funcionar em todos os tipos de veículos e modos de condução, desde os tradicionais até os totalmente autônomos.

A principal concorrência da empresa não vem de outros fabricantes de espelhos, mas dos 64% dos veículos em todo o mundo que ainda usam espelhos de prisma convencionais, representando uma oportunidade significativa de crescimento. A penetração global de espelhos eletrocrômicos internos está em apenas 36%, sugerindo um espaço substancial para expansão.

Declarações prospectivas e desafios

Embora a apresentação da Gentex tenha pintado um quadro otimista de crescimento através do aumento de conteúdo por veículo, resultados recentes de lucros sugerem alguns ventos contrários. Na teleconferência de resultados do 1º tri de 2025, o CEO Steve Downing reconheceu desafios de tarifas e custos operacionais, mas manteve a confiança na trajetória de crescimento de longo prazo da empresa.

A orientação revisada de receita para 2025 de US$ 2,1-2,2 bilhões (abaixo dos US$ 2,45-2,55 bilhões mencionados na apresentação de outubro) indica que as condições de mercado podem ser mais desafiadoras do que inicialmente previsto. Riscos adicionais identificados incluem impactos de tarifas (particularmente no mercado da China), aumento de despesas operacionais, saturação de mercado e contínuas interrupções na cadeia de suprimentos.

Apesar desses desafios, a Gentex continua a diversificar seu portfólio de produtos e expandir para novos mercados além do automotivo, incluindo aplicações aeroespaciais, proteção contra incêndio e médicas, posicionando a empresa para potencial crescimento em múltiplos setores nos próximos anos.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: