PF vê articulação de Bolsonaro com advogado de empresa de Trump para interferir em processo no STF

Introdução e contexto de mercado

A Alphabet Inc. (NASDAQ:GOOG) apresentou os resultados financeiros do 2º tri 2025 em 23.07.2025, revelando forte crescimento de receita na maioria dos segmentos de negócios, enquanto aumentava significativamente seus investimentos de capital. O gigante da tecnologia reportou um aumento de 14% na receita ano a ano, atingindo US$ 96,43 bilhões, com o lucro líquido subindo 19% para US$ 28,2 bilhões.

As ações da empresa fecharam a US$ 192,11 no dia do anúncio e subiram ligeiramente no after-hours, com alta de 0,19% para US$ 192,47, sugerindo que os investidores responderam positivamente aos resultados.

Destaques do desempenho trimestral

A Alphabet entregou um sólido desempenho financeiro no segundo trimestre de 2025, mantendo margens operacionais consistentes enquanto crescia suas linhas de receita e lucro. A receita alcançou US$ 96,43 bilhões, um aumento de 14% em relação aos US$ 84,74 bilhões no mesmo trimestre do ano anterior. O lucro líquido cresceu em ritmo ainda mais acelerado, aumentando 19% ano a ano para US$ 28,2 bilhões, resultando em um lucro por ação diluído de US$ 2,31, uma melhoria de 22% em relação ao 2º tri 2024.

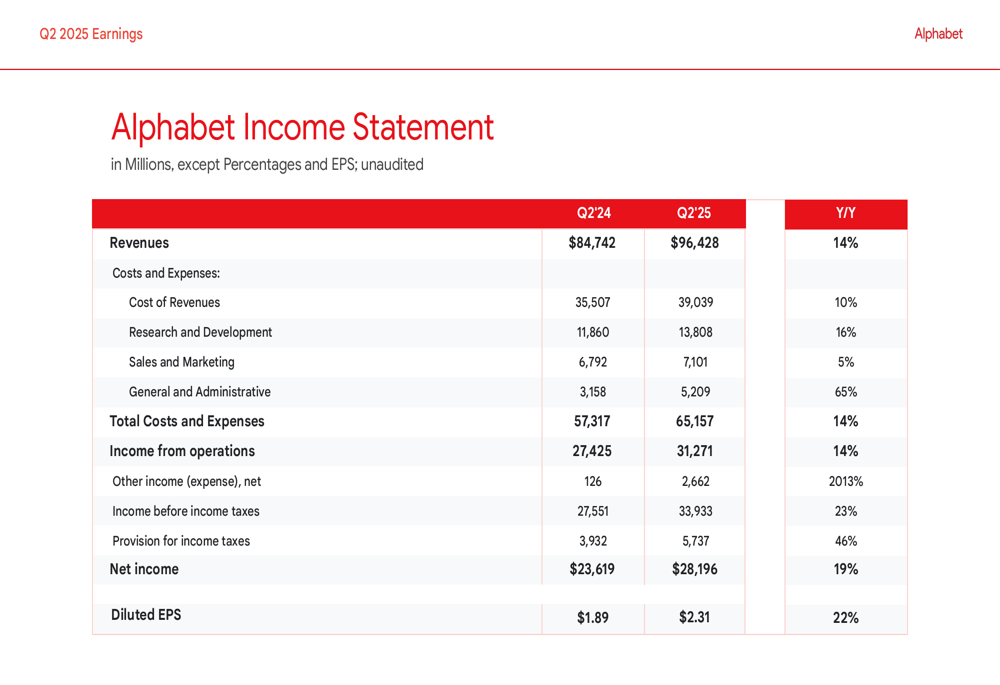

Como mostrado na seguinte demonstração de resultados da apresentação:

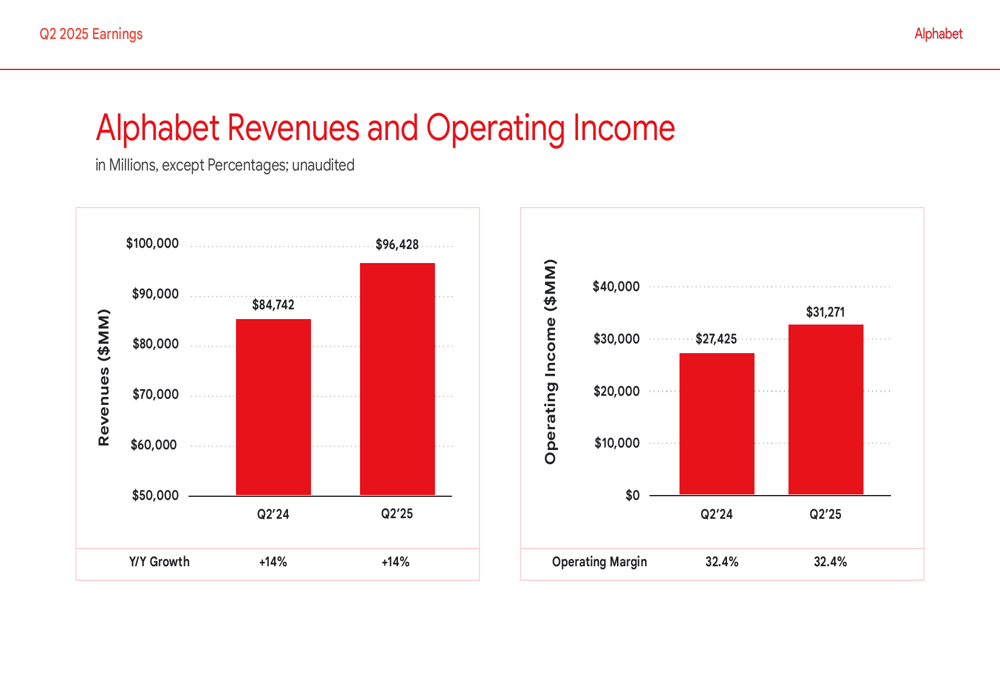

O lucro operacional subiu para US$ 31,27 bilhões, representando um aumento de 14% ano a ano, enquanto manteve uma margem operacional estável de 32,4%. Essa consistência na margem, apesar de investimentos significativos em pesquisa e desenvolvimento (aumento de 16%) e um substancial aumento de 65% nas despesas gerais e administrativas, demonstra a capacidade da Alphabet de equilibrar crescimento com lucratividade.

O crescimento da receita e do lucro operacional está claramente ilustrado neste gráfico:

Análise financeira detalhada

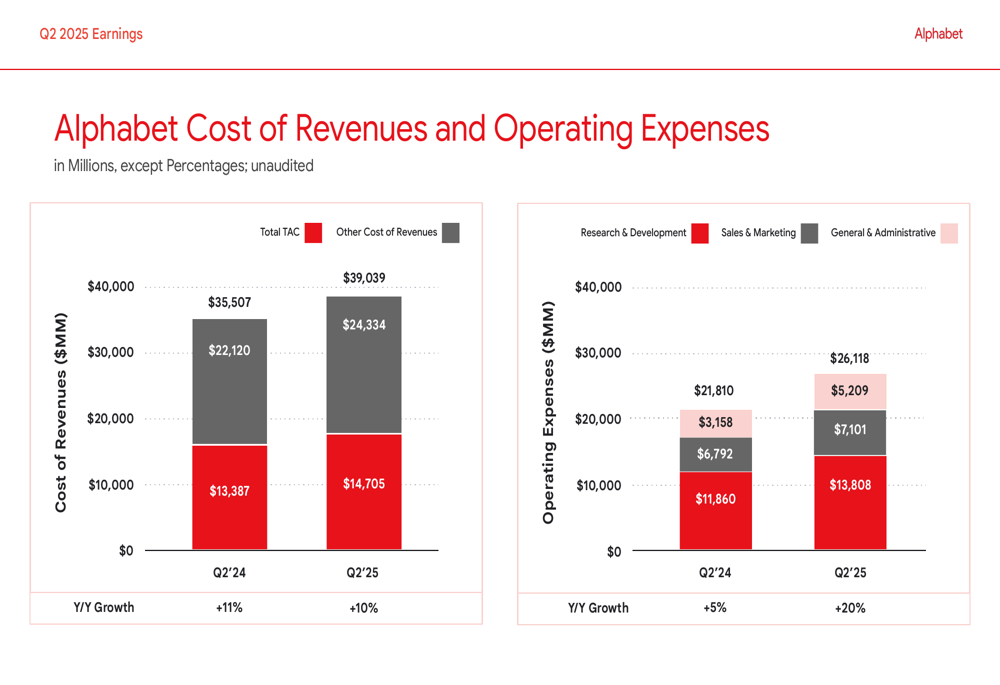

Analisando a estrutura de custos da Alphabet, observa-se que, embora a empresa tenha aumentado os gastos em todas as categorias, conseguiu manter o crescimento dos custos sob controle em relação à expansão da receita. O custo de receitas cresceu 10% ano a ano para US$ 39,04 bilhões, com os custos de aquisição de tráfego (TAC) aumentando 11% para US$ 14,71 bilhões.

As despesas operacionais da empresa apresentaram taxas de crescimento variadas, com despesas de pesquisa e desenvolvimento aumentando 16% para US$ 13,81 bilhões, refletindo o investimento contínuo em inovação. As despesas de vendas e marketing cresceram mais modestamente em 5% para US$ 7,10 bilhões, enquanto as despesas gerais e administrativas dispararam 65% para US$ 5,21 bilhões.

O gráfico a seguir detalha essas categorias de despesas:

Desempenho do Google Services

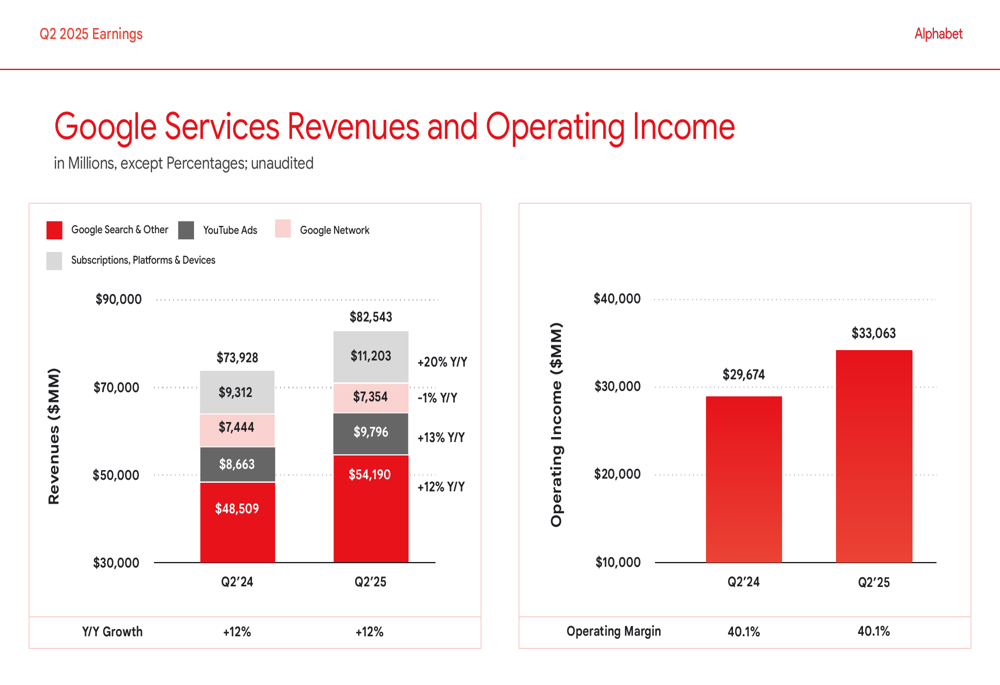

O Google Services, que inclui o negócio principal de publicidade da empresa, assinaturas e dispositivos, continuou a entregar resultados fortes. A receita do Google Search & Other cresceu para US$ 54,19 bilhões, acima dos US$ 48,51 bilhões no 2º tri 2024. A receita de publicidade do YouTube aumentou para US$ 9,80 bilhões, comparado a US$ 8,66 bilhões um ano antes, representando um crescimento de 13%.

O segmento de Assinaturas, Plataformas e Dispositivos mostrou um impulso particularmente forte, com receita crescendo para US$ 11,20 bilhões, comparado a US$ 9,31 bilhões, um aumento de 20%. No entanto, a receita do Google Network diminuiu ligeiramente para US$ 7,35 bilhões, comparado a US$ 7,44 bilhões no ano anterior.

Apesar do desempenho variado entre os segmentos, o Google Services manteve uma margem operacional consistente de 40,1%, gerando US$ 33,06 bilhões em lucro operacional, como mostrado nesta divisão:

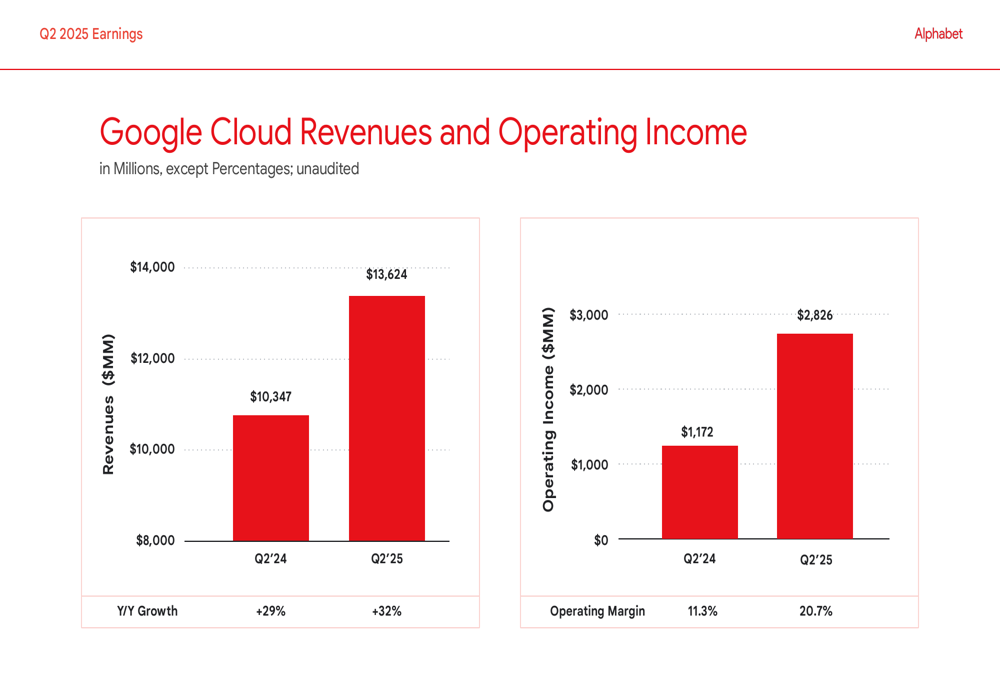

Crescimento impressionante do Google Cloud

O Google Cloud emergiu como um destaque no 2º tri 2025, com receita aumentando 32% ano a ano para US$ 13,62 bilhões. Ainda mais impressionante foi a melhoria na lucratividade do segmento, com o lucro operacional mais que dobrando para US$ 2,83 bilhões, comparado a US$ 1,17 bilhão um ano antes. Isso se traduziu em uma margem operacional de 20,7%, um aumento significativo em relação aos 11,3% no 2º tri 2024.

Esta melhoria dramática na lucratividade do Google Cloud sugere que o segmento está alcançando maior escala e eficiência operacional, potencialmente posicionando-o como um concorrente mais formidável para os líderes de mercado AWS e Microsoft Azure. O gráfico a seguir ilustra a impressionante trajetória de crescimento do Google Cloud:

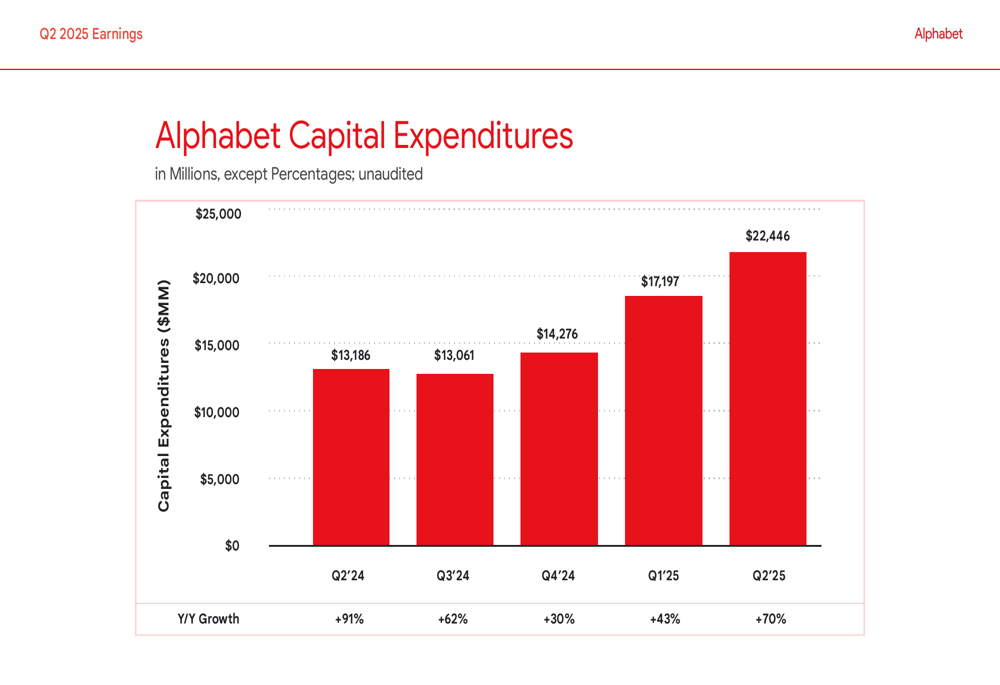

Análise de despesas de capital e fluxo de caixa

Talvez o aspecto mais marcante dos resultados do 2º tri 2025 da Alphabet tenha sido o aumento dramático nas despesas de capital, que dispararam 70% ano a ano para US$ 22,45 bilhões. Isso representa uma aceleração significativa em relação aos trimestres anteriores e sugere que a empresa está fazendo investimentos substanciais em infraestrutura, provavelmente para apoiar iniciativas de IA e expansão de serviços em nuvem.

A progressão trimestral das despesas de capital mostra uma clara trajetória ascendente:

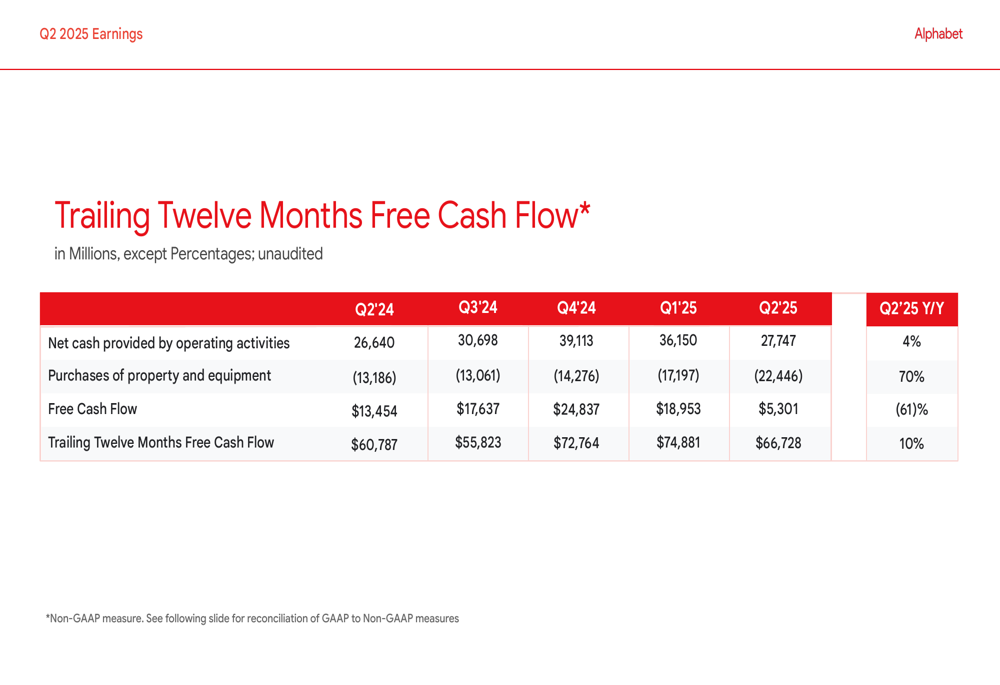

Esta estratégia agressiva de investimento teve um impacto notável no fluxo de caixa livre da Alphabet, que diminuiu 61% ano a ano para US$ 5,30 bilhões no 2º tri 2025. No entanto, considerando os últimos doze meses, o fluxo de caixa livre aumentou 10% para US$ 66,73 bilhões, indicando que as capacidades de geração de caixa de longo prazo da empresa permanecem fortes, apesar do impacto de curto prazo dos investimentos aumentados.

O gráfico a seguir detalha os componentes do fluxo de caixa livre da Alphabet:

Implicações futuras

Os resultados do 2º tri 2025 da Alphabet mostram uma empresa investindo fortemente no crescimento futuro enquanto mantém um forte desempenho atual. O aumento substancial nas despesas de capital, combinado com maiores gastos em P&D, sugere que a Alphabet está se posicionando para a próxima onda de avanço tecnológico, particularmente em IA e computação em nuvem.

O desempenho impressionante do Google Cloud, com sua aceleração no crescimento da receita e expansão das margens de lucro, indica que a estratégia de diversificação da Alphabet está dando frutos. À medida que o segmento de nuvem continua a escalar, pode se tornar um contribuinte cada vez mais importante para a lucratividade geral da empresa.

Embora o impacto de curto prazo no fluxo de caixa livre mereça atenção, as margens operacionais consistentes da Alphabet e o forte crescimento da receita na maioria dos segmentos sugerem que a empresa permanece em uma forte posição competitiva. Os investidores provavelmente se concentrarão em verificar se esses investimentos substanciais se traduzirão em crescimento sustentado e ganhos de participação de mercado nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: