Ação da Raízen desaba com prejuízo bilionário em meio a aumento da dívida

A Worthington Industries Inc (Nova York:WOR) divulgou sua apresentação de resultados do quarto trimestre do ano fiscal de 2025 em 25 de junho de 2025, destacando uma expansão significativa das margens e iniciativas estratégicas de crescimento, apesar da receita estável. As ações da empresa subiram 10,72% na pré-abertura do mercado após o anúncio, construindo sobre o ganho de 1,6% do dia anterior.

Destaques do desempenho trimestral

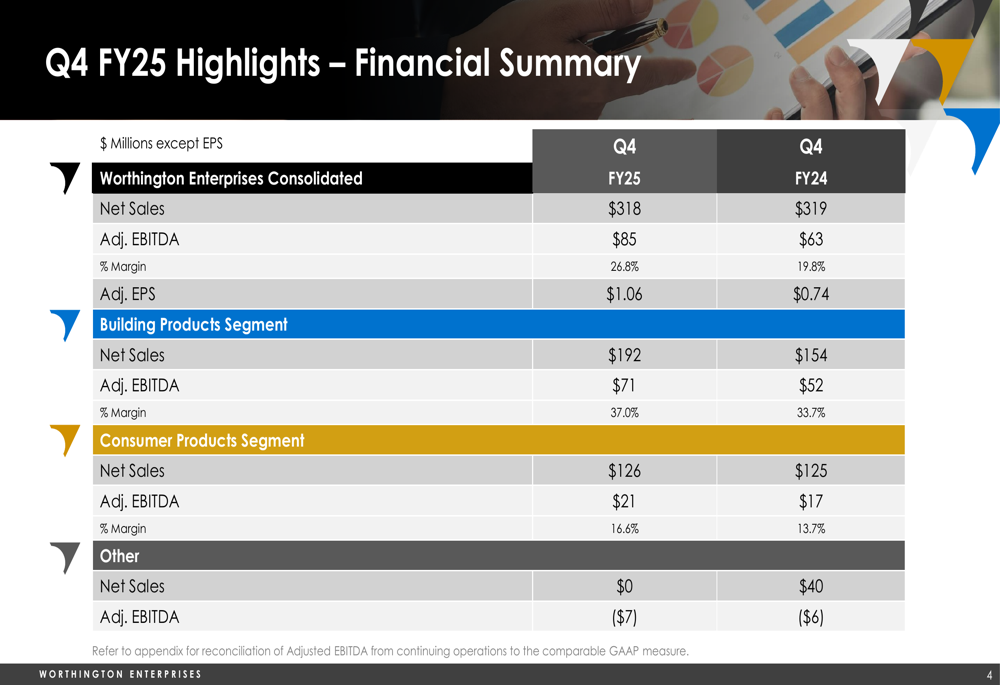

A Worthington reportou vendas líquidas consolidadas de US$ 318 milhões para o 4º tri do ano fiscal 2025, essencialmente estáveis em comparação com os US$ 319 milhões no mesmo período do ano anterior. No entanto, os indicadores de lucratividade mostraram melhoria substancial, com a margem bruta aumentando para 29,3% de 24,8% e a margem EBITDA ajustada subindo para 26,8% de 19,8% no trimestre do ano anterior.

O lucro por ação ajustado alcançou US$ 1,06, um aumento significativo em relação aos US$ 0,74 no 4º tri do ano fiscal 2024, refletindo o foco bem-sucedido da empresa na eficiência operacional e em produtos com margens mais altas. A empresa também reportou fluxo de caixa livre de US$ 49 milhões para o trimestre, com despesas de capital de US$ 13 milhões.

Como mostrado no seguinte gráfico de resumo financeiro, ambos os segmentos operacionais apresentaram forte melhoria nas margens, apesar do modesto crescimento nas vendas:

O lucro líquido ajustado da empresa proveniente de operações contínuas aumentou para US$ 53 milhões, comparado aos US$ 38 milhões no trimestre do ano anterior, apesar de encargos de redução ao valor recuperável de US$ 40 milhões relacionados ao ágio e ativos de longa duração.

Análise de desempenho por segmento

O segmento de Materiais de Construção, que inclui soluções de aquecimento, refrigeração, água e tetos, entregou vendas líquidas de US$ 192 milhões, acima dos US$ 154 milhões no 4º tri do ano fiscal 2024. O EBITDA ajustado para este segmento atingiu US$ 71 milhões com uma margem de 37,0%, comparado aos US$ 52 milhões e 33,7% no trimestre do ano anterior.

O segmento de Produtos de Consumo, que abrange ferramentas e produtos para vida ao ar livre, reportou vendas líquidas de US$ 126 milhões, ligeiramente acima dos US$ 125 milhões no 4º tri do ano fiscal 2024. O EBITDA ajustado deste segmento melhorou para US$ 21 milhões com uma margem de 16,6%, comparado aos US$ 17 milhões e 13,7% no trimestre do ano anterior.

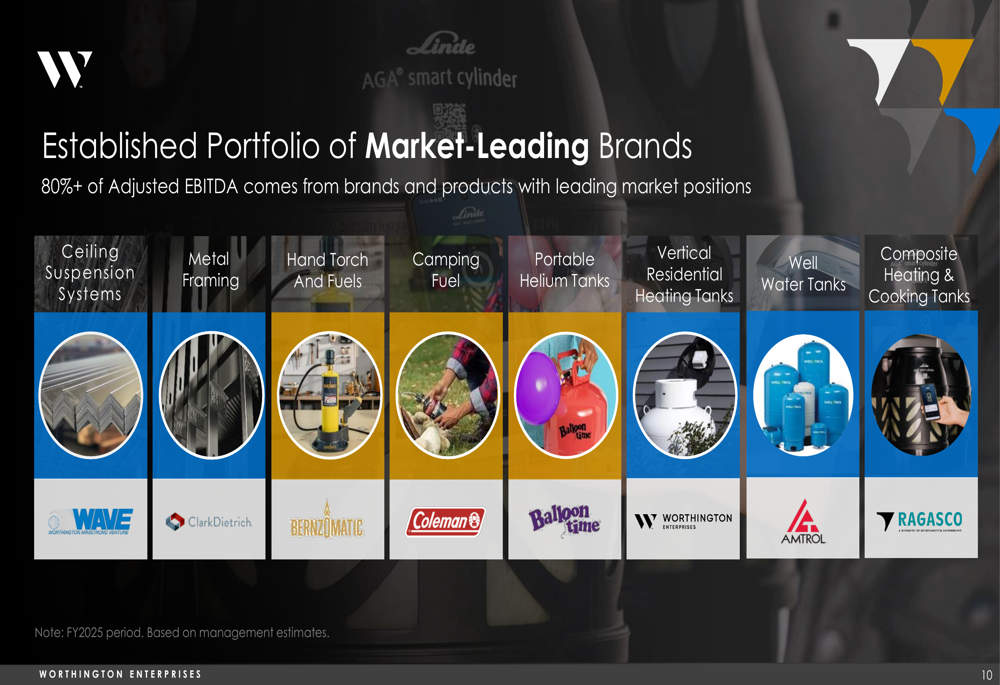

As joint ventures da Worthington continuam contribuindo significativamente para os resultados gerais. A joint venture WAVE com a Armstrong, que produz sistemas de suspensão de teto, gerou US$ 496 milhões em vendas líquidas e US$ 244 milhões em EBITDA para o ano fiscal 2025. A joint venture ClarkDietrich em estruturas metálicas reportou US$ 1.168 milhões em vendas líquidas e US$ 180 milhões em EBITDA para o ano fiscal.

Iniciativas estratégicas e aquisições

Em 19 de junho de 2025, a Worthington adquiriu a Elgen Manufacturing, uma empresa líder de mercado em design e fabricação de peças e componentes de HVAC, por aproximadamente US$ 93 milhões. Esta aquisição está alinhada com a estratégia da empresa de adicionar negócios líderes de mercado com altas margens ao seu portfólio.

O portfólio estabelecido de marcas líderes de mercado da empresa continua impulsionando um forte desempenho, com mais de 80% do EBITDA ajustado vindo de marcas e produtos com posições líderes no mercado:

A Worthington está focando no crescimento orgânico através de inovação e desenvolvimento de novos produtos. Inovações recentes incluem o sensor de nível de propano habilitado para IoT SureSense, o cilindro de spray resistente à corrosão PowerCore e um mini tanque de hélio Balloon Time. A empresa também garantiu vitórias estratégicas com parceiros varejistas, incluindo a colocação de ferramentas de drywall Level5 em 3.500 locais da Sherwin-Williams e ofertas expandidas na Tractor Supply.

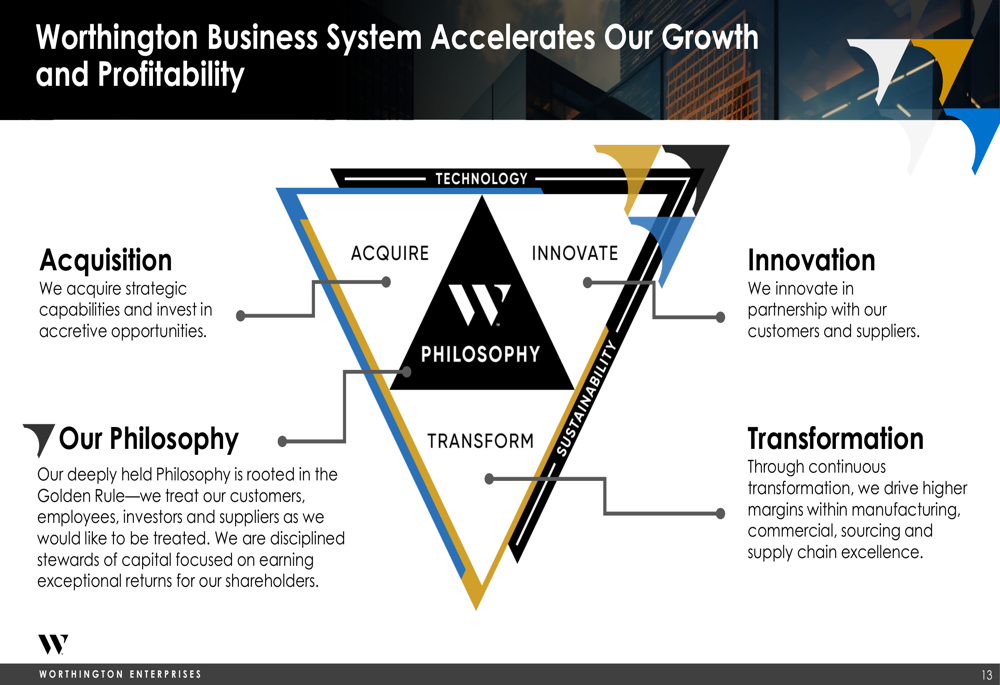

O sistema de negócios da empresa acelera o crescimento e a lucratividade através de uma abordagem equilibrada para aquisição, inovação e transformação:

Posição financeira e alocação de capital

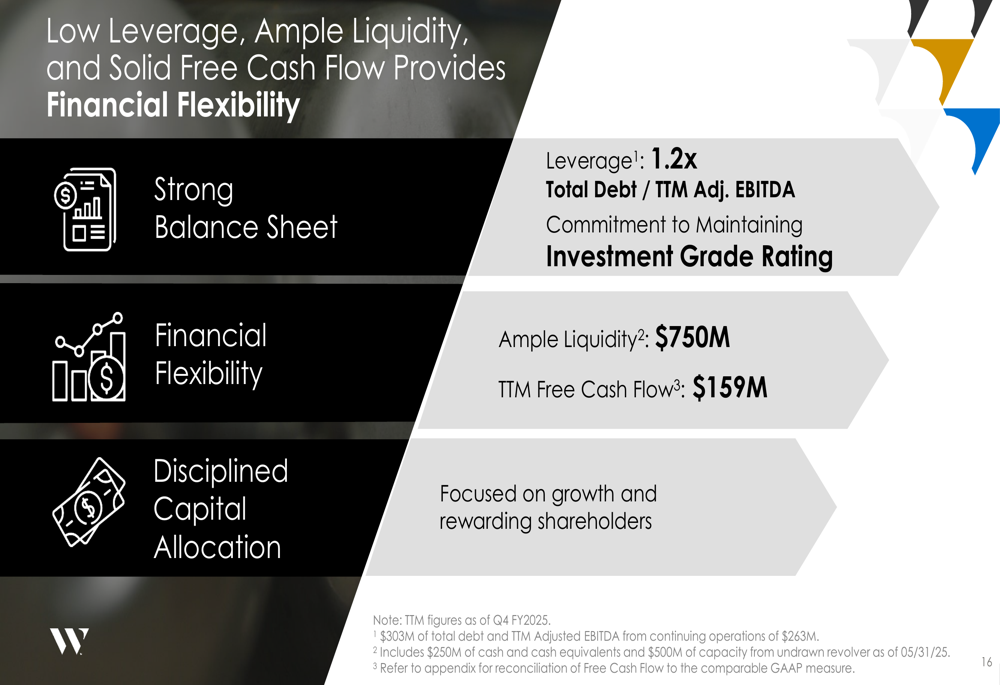

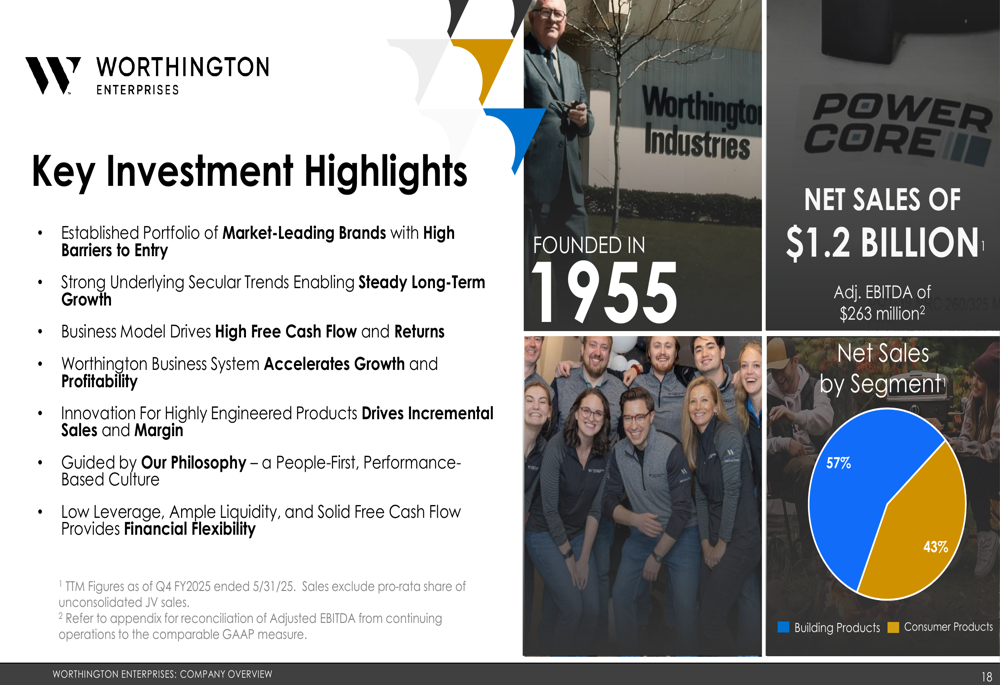

A Worthington mantém uma forte posição financeira com baixa alavancagem, ampla liquidez e sólida geração de fluxo de caixa livre. A empresa reportou uma dívida total de US$ 303 milhões e EBITDA ajustado de US$ 263 milhões, resultando em um índice de alavancagem de 1,2x. A liquidez disponível é de US$ 750 milhões, incluindo US$ 250 milhões em caixa e US$ 500 milhões em capacidade não utilizada de linha de crédito rotativo.

A flexibilidade financeira da empresa é ilustrada no seguinte gráfico:

Em termos de alocação de capital, a Worthington redirecionou US$ 211 milhões no ano fiscal 2025, com foco tanto em investimentos de crescimento quanto em retornos aos acionistas. A empresa aumentou seu dividendo trimestral em 12% para US$ 0,19 por ação, marcando a continuação dos pagamentos de dividendos desde que se tornou uma empresa pública em 1968. Adicionalmente, a Worthington recomprou 200.000 ações durante o 4º trimestre por US$ 10 milhões a um preço médio de US$ 49,16, com 5,4 milhões de ações restantes na autorização de recompra.

Declarações prospectivas

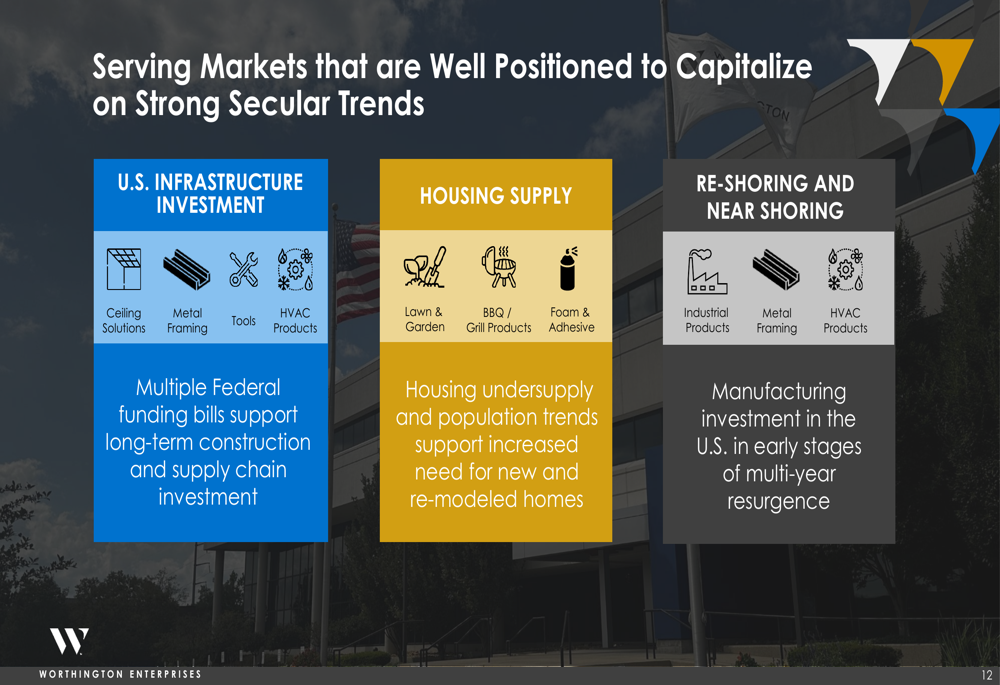

A Worthington está bem posicionada para capitalizar várias tendências seculares fortes, incluindo investimento em infraestrutura nos EUA, necessidades de oferta habitacional e reshoring de manufatura:

O fosso estratégico da empresa proporciona vantagens competitivas através de sua forte cultura, operações de manufatura, expertise regulatória, inovação de produtos e excelência comercial:

A administração destacou considerações-chave de investimento, incluindo o portfólio da empresa de marcas líderes de mercado, fortes tendências seculares subjacentes, modelo de negócio com alto fluxo de caixa livre e flexibilidade financeira:

Estes resultados constroem sobre o impulso visto no 3º tri do ano fiscal 2025, quando a empresa reportou um resultado acima das expectativas com LPA ajustado de US$ 0,91 contra expectativas de US$ 0,70. O desempenho consistente ao longo dos trimestres demonstra a capacidade da Worthington de executar suas iniciativas estratégicas enquanto melhora a lucratividade em um ambiente de mercado desafiador.

Com seu forte balanço patrimonial, portfólio diversificado de marcas líderes de mercado e foco em inovação e aquisições estratégicas, a Worthington parece bem posicionada para crescimento contínuo e criação de valor para os acionistas nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: