BBAS3: Saiba como usar análise SWOT para investir, ou não, em Banco do Brasil

Investing.com - Após os sinais dovish da conferência de imprensa do Presidente do Federal Reserve (Fed) dos EUA, Jerome Powell, após o anúncio da política monetária na última quarta-feira, juntamente com a fraca criação de empregos em outubro, os mercados financeiros parecem estar comemorando um presente de Natal antecipado, com os principais índices de ações no verde, incluindo o S&P/BMV IPC da Bolsa de Valores do México, e moedas como o peso mexicano registrando ganhos notáveis em relação ao dólar.

Assine o InvestingPro: Tenha 15% de desconto com cupom “investirmelhor”

Hoje de manhã, após a notícia de que 150.000 folhas de pagamento não agrícolas foram criadas nos EUA em outubro, uma queda acentuada em relação ao mês anterior e menos do que os 180.000 estimados, as chances de um novo aperto monetário pelo Fed despencaram.

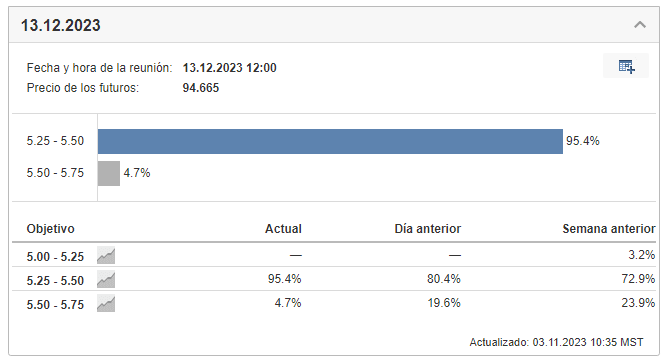

O Monitor da Taxa do Fed da Investing.com, com base nos preços futuros de 30 dias dos fundos do Fed, atribui menos de 5% de chance de que os formuladores de políticas aumentem as taxas em 25 pontos-base (bps) em dezembro, para um nível máximo de 5,75%, abaixo dos quase 20% do dia anterior.

"O sentimento positivo entre os investidores foi impulsionado por uma expectativa crescente de que o Fed não aumentará mais sua taxa e por uma postura mais cautelosa do governo dos EUA sobre como financiar sua dívida", explicaram os analistas do Grupo Financiero Actinver.

Fonte: Monitor da taxa do Fed da Investing.com.

Apesar da fraqueza dos dados de emprego divulgados na sexta-feira, alguns analistas não descartaram os avisos de Powell de que outro aumento adicional da taxa de juros pode ser necessário se a economia mostrar um crescimento persistente acima do potencial ou se o aperto no mercado de trabalho não estiver diminuindo.

Katia Celina Goya Ostos, diretora de economia internacional do Grupo Financeiro Banorte (BMV:GFNORTEO), disse que os dados mais recentes sugerem que o desequilíbrio entre a oferta e a demanda no mercado de trabalho está diminuindo, embora gradualmente, o que é benéfico na luta contra a inflação.

"Embora o equilíbrio entre a oferta e a demanda de mão de obra pareça estar mais próximo do equilíbrio, os salários continuam a contribuir para as pressões inflacionárias, mas em menor grau. O crescimento dos salários foi de 0,2% no mês a mês, abaixo dos 0,3% revisados para cima no mês anterior. A média de horas trabalhadas por semana caiu de 34,4 nos dois meses anteriores para 34,3. De modo geral, parece haver sinais de pressões mais baixas sobre os preços provenientes do mercado de trabalho, embora não sejam fortes", disse ela.

Embora a especialista tenha reconhecido que os dados divulgados na sexta-feira favorecem a posição de que as taxas de juros nos Estados Unidos já estão em seu nível terminal, ela também advertiu que "ainda há pressões".

"Esse é um dos números relevantes que o Fed terá antes de sua última reunião do ano e achamos que ele contribui para uma visão de que a taxa terminal já foi atingida. No entanto, ainda há muitas informações relevantes por vir, especialmente mais dois relatórios de inflação, que acreditamos que deixarão claro que as pressões inflacionárias permanecem", disse ele.

Dito isso, o Banorte mantém a expectativa de que ainda haverá um aperto final de 25 pontos-base (bps) no anúncio da política monetária de dezembro, "mas com menos convicção".

Os analistas do Barclays (LON:BARC) também mantêm a expectativa de que um aumento adicional de 25 pontos-base ainda está por vir, apesar do tom menos restritivo com que Powell se comportou na coletiva de imprensa de quarta-feira.

"Acreditamos que o FOMC acabará sendo forçado a aumentar as taxas em dezembro, devido aos fortes dados, e que precisará forçar uma leve desaceleração na atividade para quebrar o forte impulso da economia e conseguir trazer a inflação de volta para baixo. Depois de dezembro, nosso cenário base é que o FOMC deixe as taxas inalteradas até setembro de 2024", comentaram.

Mais adiante, os analistas preveem o início dos cortes nas taxas durante as três últimas reuniões de 2024, embora eles estejam condicionados à desaceleração da economia bem abaixo do crescimento potencial, à flexibilização do mercado de trabalho e ao retorno claro da inflação à meta de 2%.

"Em nossa opinião, os riscos para nossa trajetória de taxas permanecem inclinados para o lado positivo: se a economia não desacelerar conforme projetado, esperaríamos que a política seguisse uma trajetória de taxas mais altas", alertaram.