Weg amplia atuação em recarga de veículos elétricos e mira Europa

Investing.com – O Federal Reserve seguiu o roteiro esperado pelo mercado na última reunião de política monetária e decidiu manter as taxas de juros entre 5,25% e 5,50%.

A grande notícia, contudo, é que o presidente do banco central americano, Jerome Powell, sugeriu a possibilidade de um primeiro corte de taxas já em setembro, levantando questionamentos sobre se a medida vem tarde demais diante da desaceleração econômica vista recentemente nos EUA.

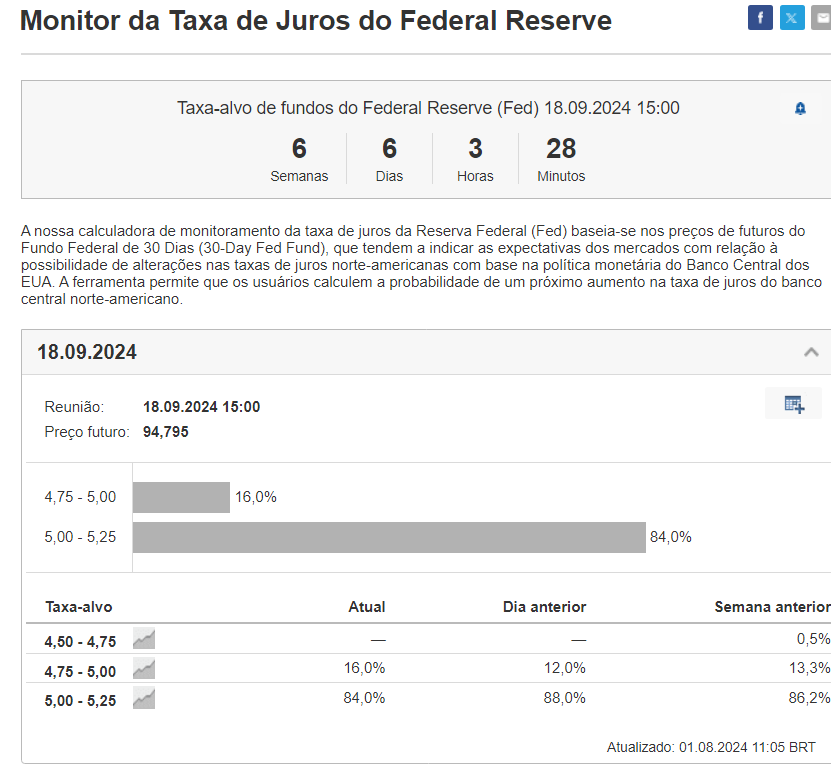

Neste momento, a ferramenta Monitor de Juros do Fed, fornecida pelo Investing.com, indica que o mercado atribui uma probabilidade de 84% de que o banco central americano reduza os custos do dinheiro em 25 pontos-base, enquanto há 16% de chances de um corte mais acentuado, de 50 pontos-base, ajustando as taxas para entre 4,75% e 5%.

Para uma melhor compreensão de como os mercados reagiram aos últimos desenvolvimentos, o Investing.com coletou comentários de analistas após o encontro do Federal Reserve em 31 de julho de 2024.

Provável corte em setembro

Richard Flax, diretor de Investimentos da Moneyfarm, destacou que, conforme amplamente antecipado pelo consenso, o Federal Reserve optou por manter as taxas estáveis, adotando uma postura cautelosa diante dos riscos econômicos e do mercado de trabalho. O banco central notou sinais de desaceleração econômica, mas ainda não está convencido de que a inflação está recuando de forma sustentável para a meta de 2%. Em junho, o índice PCE, o indicador preferido de inflação da Fed que mede os preços ao consumidor, registrou alta de 2,5%, ainda 0,5% acima do objetivo.

Wall Street, entretanto, já está antecipando um corte nas taxas para setembro, uma perspectiva que vem ganhando força. Contudo, figuras como Alan Blinder, ex-vice-presidente do Federal Reserve durante o governo Clinton, argumentam que, dada a fragilidade econômica atual, o momento de agir é agora.

Compromisso com duplo mandatado

Para Jeffrey Cleveland, economista-chefe da Payden & Rygel, o Fed reiterou seu compromisso em monitorar de perto os dois principais objetivos de seu mandato: não apenas a inflação, que mostrou alguns sinais de melhora, mas também a taxa de desemprego, que apesar de ter aumentado, ainda está controlada.

Segundo ele, o presidente Powell respondeu calmamente às perguntas sobre o possível atraso do Fed em responder às condições econômicas. Powell enfatizou que um corte prematuro nas taxas poderia prejudicar os avanços no controle da inflação, mas uma demora excessiva também poderia colocar a economia em risco. A decisão de julho foi tomada num contexto de grande incerteza.

Quanto ao mercado de trabalho, Cleveland afirma que Powell mencionou a conhecida Regra Sahm, que sugere uma recessão quando o desemprego cresce significativamente em um curto período, mas descreveu-a como uma tendência estatística, não uma regra econômica inflexível. Ele avaliou que o mercado de trabalho está equilibrado e forte, sem sinais de superaquecimento, e que mesmo os dados anedóticos, apesar de apontarem fragilidades, mostram que o crescimento é robusto comparado a outras regiões.

Na visão do economista, Powell descartou a ideia de um corte inicial de 50 pontos-base e disse que a decisão dependerá dos dados econômicos futuros.

“Ele não quis especular além de setembro, destacando a incerteza sobre os futuros movimentos das taxas de juros. A coletiva pós-reunião refletiu a preocupação pública de que o mercado de trabalho está se deteriorando e que o Fed deveria agir rapidamente para reduzir as taxas”.

Em sua avaliação, esse cenário já ocorreu em dezembro, quando após dados fracos de inflação, a imprensa pressionou por reduções nas taxas, que foram reconsideradas após um novo aumento da inflação.

“Vemos um corte de taxas em setembro como possível, mas estamos menos otimistas do que o mercado, que antecipa um corte de 25 pontos-base com 106% de certeza”, afirma, concluindo que:

“Esperamos que a taxa de desemprego termine o ano em 4% ou menos e estamos aguardando os dados de amanhã. O mercado já antecipa cerca de 3,5 cortes nas taxas até janeiro de 2025 e sete cortes até dezembro de 2025, sugerindo uma visão mais pessimista do mercado de trabalho do que a nossa.”

Progresso em direção à meta de inflação

Já para James McCann, vice-economista-chefe da abrdn, ninguém esperava um corte nas taxas na última reunião, pois o Fed havia declarado que precisava de mais evidências de uma desaceleração na inflação antes de poder considerar reduzir as taxas de juros; no entanto, essa possibilidade está se tornando cada vez mais iminente com os recentes aumentos de preços sendo mais moderados e o comunicado da reunião destacando progressos em direção à meta de inflação do Fomc.

Além disso, McCann declara que os sinais de uma desaceleração no crescimento e um enfraquecimento no mercado de trabalho reforçam a perspectiva de que o Fed deveria começar a relaxar suas políticas. Com isso, um corte nas taxas em setembro parece cada vez mais provável, a menos que ocorram grandes imprevistos.

“Este ajuste provavelmente iniciará uma série de cortes até 2025, cujo ritmo será influenciado pela administração na Casa Branca. As diferenças substanciais nos programas de políticas comerciais, fiscais e de imigração entre Democratas e Republicanos, e suas implicações para a inflação, adicionarão incerteza sobre as futuras taxas de juros”, conclui.

Desaceleração da inflação e da economia em foco

Andrea Delitala, diretor-chefe de Consultoria de Investimentos da Pictet Asset Management, pondera que a economia dos EUA oscilava nos últimos meses entre cenários de "pouso suave" e "não pouso". Recentemente, no entanto, uma moderação nos dados de inflação e a desaceleração do crescimento econômico têm inclinado as expectativas para um cenário de pouso suave, com inflação em retração e crescimento próximo ao potencial de 1,8%, evitando, por enquanto, uma recessão.

Delitala destaca que esse cenário tem sido positivo para o desempenho dos mercados, que enfrentaram volatilidade significativa no setor de títulos desde 2022, com impactos também no mercado de ações.

“Essa volatilidade, que ocorreu novamente em abril deste ano após um choque de correlação no outono de 2023, demonstra como os mercados são sensíveis às informações macroeconômicas. Na ausência de diretrizes claras do Banco Central, os mercados rapidamente ajustam suas expectativas às novidades sobre inflação e crescimento, cientes de que o Banco Central, que depende de dados, baseará suas decisões nesses indicadores.”

Ele também mencionou que o Federal Reserve enfrenta incertezas sobre o ciclo econômico atual, tendo elevado as taxas de juros para níveis considerados restritivos. O Fed descarta novos aumentos mas tem adiado o início dos cortes nas taxas, que Delitala antecipa para setembro, seguido por pelo menos mais 1% de redução até o final de 2025. Essa situação implica um risco de erro na política monetária, uma vez que os efeitos dos instrumentos de intervenção do Fed geralmente demoram entre 12 a 18 meses para se manifestarem.

“O risco maior é de agir tarde demais, especialmente se a desaceleração econômica ocorrer de forma abrupta. Powell tem adotado uma conduta adequada ao evitar aumentos excessivos nas taxas de juros e ao monitorar de perto as dinâmicas do mercado de trabalho, pois os salários, e consequentemente a inflação no setor de serviços, dependem dessas condições. Além disso, Powell reconheceu que a interrupção das cadeias de fornecimento, uma consequência da pandemia que afetou principalmente os bens, já se normalizou”, conclui.

Início do ciclo de cortes começará em breve

Martina Daga, macroeconomista da AcomeA SGR, informou que, durante a coletiva de imprensa recente, Jerome Powell indicou que o Fomc está perto de decidir sobre o primeiro corte de taxas de juros do ciclo atual.

Ela explicou que essa decisão ainda depende fortemente dos dados econômicos e destacou que, apesar de os sinais indicarem que o momento para o corte está se aproximando, ele ainda não chegou e são necessárias mais confirmações.

Daga acrescentou que o Fed está cauteloso em evitar ações precipitadas que possam reverter os progressos recentes na economia. Na última reunião, o Fomc considerou a possibilidade de um corte imediato nas taxas, mas optou por manter as taxas entre 5,25% e 5,50%.

A macroeconomista também mencionou que, para entender a posição do Fed, é crucial conhecer sua avaliação sobre a condição atual da economia dos EUA.

Segundo o comunicado à imprensa, o crescimento econômico continua sólido e a demanda interna está sustentada.

Powell esclareceu que, embora a economia não esteja fraca, também não está superaquecida como estava no ano anterior. Ele observou que houve progresso na inflação, que desacelerou em todas as componentes do índice, tanto em bens quanto em serviços.

“O cenário econômico atual parece ideal para começar a normalizar as taxas de referência, e o Fed está ciente disso. No entanto, o Fed deseja garantir que a economia continue se desenvolvendo conforme recentemente observado antes de considerar um corte nas taxas na próxima reunião de setembro, procurando um crescimento econômico sustentável e uma inflação em desaceleração”.

Por fim, ela ressaltou que, pela primeira vez, o comunicado à imprensa deu igual peso aos dois mandatos do Fed: a estabilidade de preços e o pleno emprego. Powell ressaltou a importância de agora focar tanto no pleno emprego quanto na inflação, que está se aproximando da meta de 2%.

“Durante a sessão de perguntas e respostas, emergiu uma divisão entre os analistas, com alguns vendo o recente enfraquecimento do mercado de trabalho e da economia como uma normalização após um período de superaquecimento, enquanto outros o interpretavam como um sinal de uma possível recessão. Powell, no entanto, pareceu inclinado a considerar a situação atual como uma normalização, enfatizando que o crescimento econômico ainda é sólido e o mercado de trabalho está estável, mas sem pressões inflacionárias excessivas”, concluiu.

***

NÃO FIQUE PRESO A AÇÕES PERDEDORAS!

No InvestingPro, você sabe com antecedência o potencial de alta ou de baixa de qualquer ação com um clique!

Comece a investir com ferramentas treinadas de IA, dados profissionais e recursos exclusivos no InvestingPro. Clique aqui e mude seu jeito de investir!