Calendário Econômico: Fed é centro das atenções por motivos econômicos, políticos

Por Anirban Sen

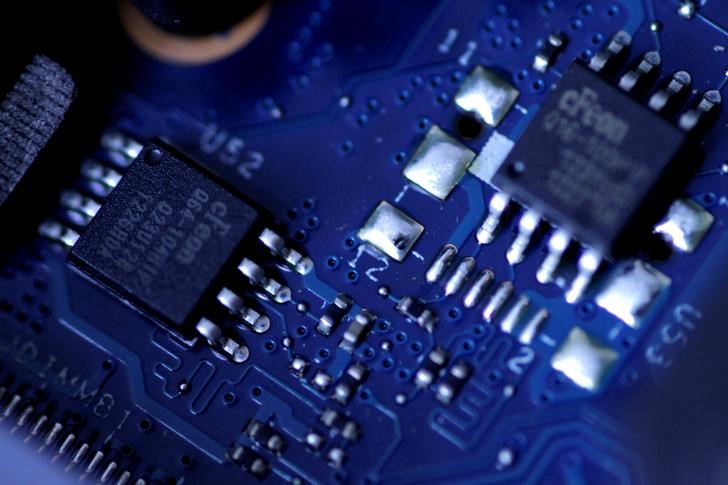

BANGALORE, Índia (Reuters) - A fabricante de chips GlobalFoundries, controlada apelo fundo soberano de Abu Dhabi, Mubadala Investment, visa uma avaliação de cerca de 25 bilhões de dólares em sua oferta pública inicial de ações (IPO) nos Estados Unidos.

O IPO, uma das listagens mais esperadas, deve coroar um ano recorde para IPOs, depois que vários grandes nomes como Robinhood Markets, Coinbase (NASDAQ:COIN) Global e Roblox pegaram carona no boom do mercado de ações ocorrido no início de 2021.

Os IPOs nos Estados Unidos já atingiram um recorde histórico de mais de 250 bilhões de dólares este ano, de acordo com dados da Dealogic.

No prospecto apresentado às bolsas de valores na terça-feira, a GlobalFoundries definiu uma faixa de preço entre 42 e 47 dólares por ação para o IPO. No limite superior da faixa, a empresa deve arrecadar cerca de 2,6 bilhões de dólares. Incluindo o "green shoe", que permite às empresas vender ações adicionais durante um IPO, a GlobalFoundries pode ser avaliada em cerca de 26 bilhões de dólares.

A Mubadala, que está vendendo 22 milhões de ações no IPO, terá uma participação de 89,4% na GlobalFoundries e controle de 89,4% do poder de voto, após a listagem e a colocação privada, de acordo com o prospecto.

A receita da GlobalFoundries estava em declínio desde 2018, mas nos últimos 12 meses o crescimento da empresa se recuperou à medida que a demanda mundial por chips disparou.

A fabricante de chips vem consolidando suas linhas de produtos e anunciou planos de expansão nos Estados Unidos e em Cingapura com novas fábricas. A companhia planeja construir uma segunda fábrica perto de sua sede em Malta, Nova York, e investir 1 bilhão de dólares para aumentar produção.

A GlobalFoundries foi criada quando a Mubadala comprou as instalações de fabricação da AMD em 2009 e, mais tarde, a fundiu com a Chartered Semiconductor Manufacturing, de Cingapura.

A empresa, que fabrica chips 5G, setor automotivo e outros semicondutores especializados, tem a AMD e Broadcom entre seus clientes.