Última chance de assinar o InvestingPro por menos de R$ 2 por dia

Investing.com – Analistas de mercado voltaram as atenções nesta semana para os títulos do Tesouro, diante de incertezas no cenário global, incluindo ajustes nas expectativas de juros nos Estados Unidos, e um afrouxamento da meta fiscal a nível doméstico.

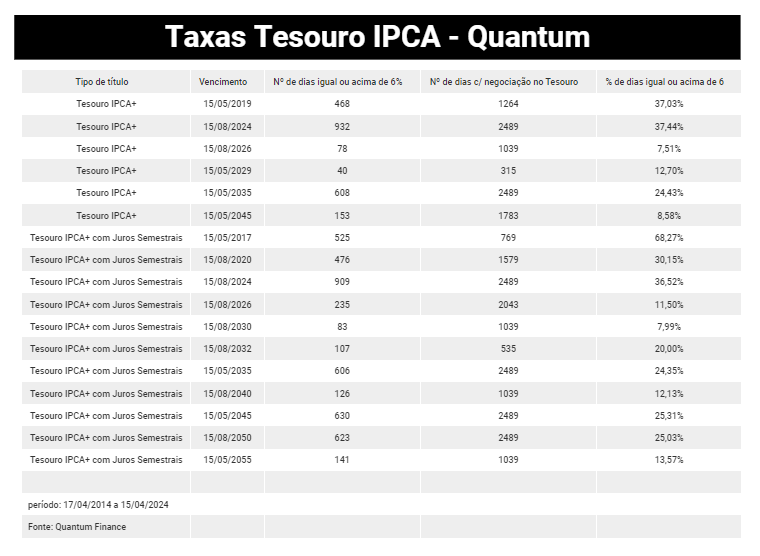

As taxas do Tesouro IPCA+ no Tesouro Direto chegaram a passar da rentabilidade de 6%, o que levou a Quantum Finance a levantar quantas vezes os títulos de IPCA+ ultrapassaram o rendimento de 6%. De acordo com a Quantum, é difícil que algo semelhante ocorra. Nos últimos dez anos, os títulos IPCA+ proporcionaram retornos reais iguais ou maiores a 6% em somente 24,3% das sessões, conforme o estudo.

“Nas últimas semanas, principalmente após dados de inflação nos EUA acima das expectativas do mercado, observamos uma forte pressão na curva de juros futura composta pelos títulos públicos emitidos pelo Tesouro americano. Esse fator somado à deterioração da nossa situação fiscal contribuiu diretamente para o aumento das taxas dos títulos de renda fixa brasileiros”, destaca Vinicius Romano, especialista de Renda Fixa na Suno Research.

Na visão de Romano, a abertura dos juros futuros traz maior volatilidade para o mercado, levando os investidores para ativos mais seguros, pois proporcionariam rendimento maior com risco mais baixo, mencionando as Treasuries americanas com 5% ao ano. “Porém, em momentos de maior incerteza, alguns títulos de renda fixa ficam mais atrativos, como é o caso dos papéis indexados à inflação (IPCA+) brasileiros”, conclui.

Em relatório divulgado aos clientes e ao mercado, o Inter Research aponta que o prêmio real está superior à média, "mesmo considerando as distorções anteriores, o que sugere um bom patamar de compra, até mesmo para os títulos mais longos, acima de 10 anos, que estão sendo precificados em IPCA +6%, aproximadamente". No entanto, o Inter pondera que, "assim como a maioria dos investimentos de longo prazo, a volatilidade acaba sendo maior".

Veja o levantamento da Quantum: