Última chance de assinar o InvestingPro por menos de R$ 2 por dia

Investing.com - Esta manhã, uma manchete foi divulgada como um trovão repentino no mundo financeiro: A agência de classificação de risco norte-americana Fitch rebaixou a classificação AAA dos Estados Unidos para AA+. Esse efeito de onda de choque varreu os mercados como uma tempestade e fez com que o Índice de Volatilidade (VIX), o termômetro dos temores dos investidores, subisse para 16,23 pontos em pouco tempo. Afinal, esse foi o primeiro sinal de vida do VIX desde o início de julho.

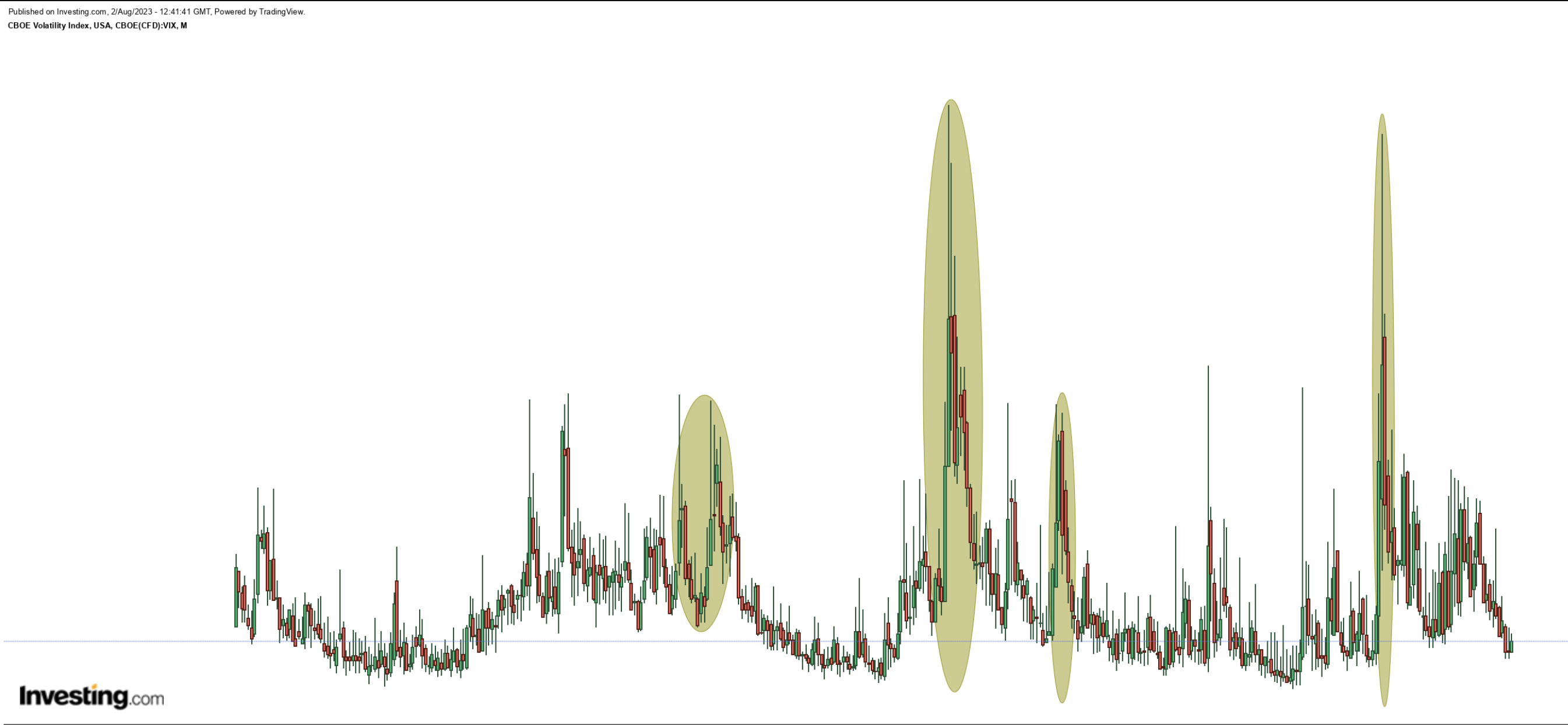

Mas será que devemos realmente selar os cavalos do ceticismo e vender a descoberto o mercado de ações só por causa desse rebaixamento? Alguns dos gurus do mercado de ações que estão apontando o dedo para supostas supervalorizações após a notável corrida deste ano certamente argumentariam que sim. Entretanto, uma olhada no histórico do VIX sugere o contrário, especialmente porque a Fitch já havia colocado a classificação de crédito dos EUA em "observação negativa" depois que os republicanos e democratas não conseguiram chegar a um acordo sobre a elevação do teto da dívida por um longo período de tempo. Visto dessa forma, o movimento certamente não foi totalmente surpreendente.

E, em Wall Street, o ditado "nunca venda a descoberto um mercado monótono" se aplica com frequência. E, de fato, o ambiente atual pode, sem dúvida, ser descrito como uma fase "monótona". Desde março, tudo tem sido muito pouco espetacular. E os investidores que se atreveram a vender o S&P a descoberto desde então não conseguiram exatamente lucrar com suas previsões, para dizer o mínimo.

Vamos examinar brevemente a natureza elementar dos mercados em baixa e em alta para podermos chegar a uma conclusão no final. Os primeiros são conhecidos por serem animais selvagens, sempre prontos para nos surpreender com uma volatilidade espetacular. Uma olhada no gráfico nos traz à mente os desempenhos de 2000-2002, 2008, 2020 e 2022 - todos eles marcados por uma volatilidade repentina e enorme no S&P. Durante a crise da dívida grega, embora também tenha havido um breve pico de volatilidade, o S&P 500 se manteve firme naquele ano e não despencou como muitos esperavam na época.

Mas vamos voltar nosso olhar para o outro lado do mercado, para os mercados em alta. Essas fases do mercado são sempre caracterizadas por uma volatilidade mais tranquila. Assim foi no final de 2003 a 2007, em grande parte de 2010 a 2019 e no abençoado ano do mercado acionário de 2021, e assim será em 2023.

Os mercados em baixa surgem quando os investidores estão no escuro, quando não conseguem sequer adivinhar o quanto o mundo econômico e as perspectivas de lucros das empresas podem se tornar obscuros. Muitas vezes, são os tremores geopolíticos, como o 11 de setembro, ou os trovões da guerra que alimentam essa incerteza. A confiança dos investidores evapora e, com esse êxodo, as avaliações de todos os setores caem, atingindo quase todas as ações.

Os mercados em alta, por outro lado, realizam esse espetáculo ao contrário, em câmera lenta. Aqui, os investidores dedicam mais tempo para mergulhar nas profundezas dos dados fundamentais de setores e empresas individuais. Nenhum demônio macroeconômico urgente rouba seus pensamentos. Essa calma leva a uma redução da volatilidade do índice.

O atual nível de volatilidade do S&P 500, de 15 pontos, parece uma terra de leite e mel para os touros. Na verdade, o mundo do mercado de ações tem se assemelhado a uma superfície de água parada desde abril. Durante essa fase, o S&P ganhou incríveis 11%. Mais uma razão para o lema: "Nunca opere a descoberto em um mercado monótono".

Conclusão: Um verdadeiro mercado em alta é caracterizado não apenas pelo aumento lento e constante dos preços, mas também pela diminuição das flutuações violentas de preços. Se o S&P subisse em tempos de grande volatilidade, isso seria um estímulo para os ursos, um sinal de alarme que denunciaria a fúria nos bastidores. Mas atualmente não estamos vendo esse drama sombrio, nem mesmo o rebaixamento da Fitch, que na verdade já estava em perspectiva, deve mudar isso. Em vez disso, estamos vendo um derretimento em câmera lenta dos preços das ações.

Os investidores não apenas internalizaram o credo de que os preços subirão. Eles estão convencidos de que vale a pena fazer apostas em nichos além dos pesos pesados do mundo da tecnologia. É claro que as avaliações podem preocupar a mente cética em tempos de altas taxas de juros, mas todos devem interpretar essa redução significativa na volatilidade como uma brisa suave que levanta as velas do mundo das ações - pelo menos por enquanto. Pequenos contratempos, como os que estamos observando atualmente, são simplesmente parte da vida cotidiana do mercado de ações. Portanto, operar vendido agora somente por causa do rebaixamento da Fitch ainda é um empreendimento arriscado no ambiente atual do mercado, que se caracteriza por uma volatilidade menor.