EUA compraram pesos argentinos e acertaram linha de swap de US$20 bi, diz Bessent

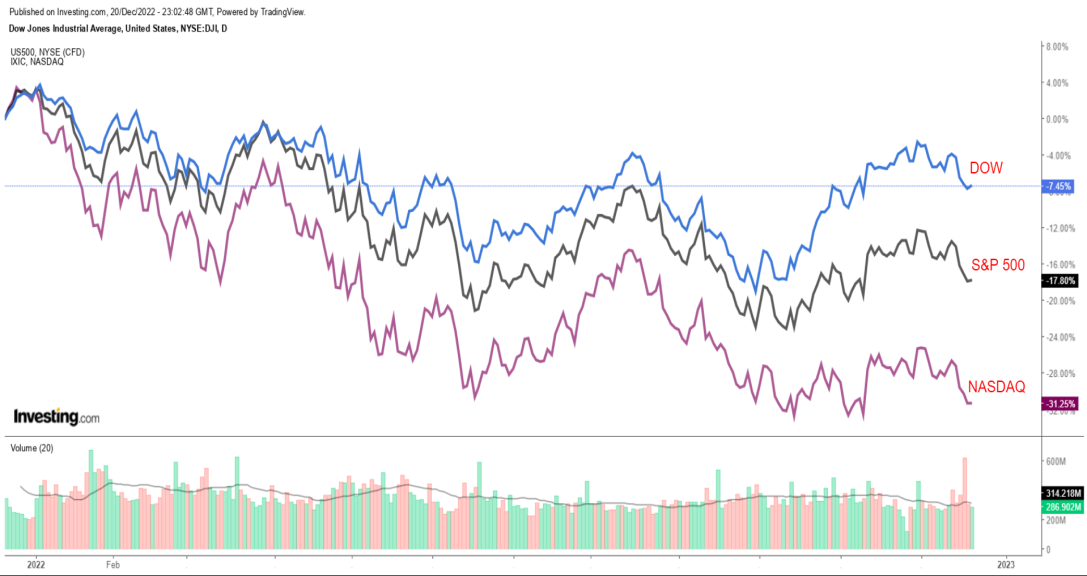

- O S&P 500 acumula uma queda de 19,9% em 2022 e deve registrar um dos piores anos da sua história.

- As preocupações com os aumentos de juros do Fed e a desaceleração econômica continuarão impactando negativamente o sentimento do mercado em 2023.

- Nesse cenário, os investidores devem ficar de olho em duas ações: Occidental Petroleum e Lockheed Martin, para reduzir a volatilidade do portfólio no ano que vem.

Faltando um pouco mais de uma semana para acabar o ano, já podemos dizer que os principais índices de Wall Street devem registrar um dos seus piores anos da história, devido às agressivas altas de juros do Federal Reserve para combater a inflação, podendo jogar a economia americana numa recessão.

O S&P 500 acumula uma queda de 19,9% no ano e de 20,7% desde a máxima histórica de 3 de janeiro. Já o Nasdaq Composite, com forte peso de tecnologia, ficou em “bear market” durante a maior parte do ano, com uma queda acumulada de 32,2% e de 35% desde o pico recorde de 19 de novembro de 2021.

Ao mesmo tempo, o índice Dow Jones Industrial, com empresas de grande capitalização, foi o que recuou menos, ao cair 9,6% no acumulado do ano e se afastar aproximadamente 11,1% do pico histórico alcançado em janeiro.

Apesar da correção deste ano, a produtora de petróleo e gás Occidental Petroleum (BVMF:OXYP34) (NYSE:OXY) e a fabricante de equipamentos de defesa Lockheed Martin (BVMF:LMTB34) (NYSE:LMT) conseguiram contornar a tendência de baixa e oferecer algum alívio aos investidores em condições desafiadoras de mercado.

Diante da perspectiva de mais turbulência em 2023, a OXY e a LMT apresentam sólidos fundamentos, valuations razoáveis nos patamares atuais, balanços saudáveis e grande disponibilidade de caixa.

1. Occidental Petroleum

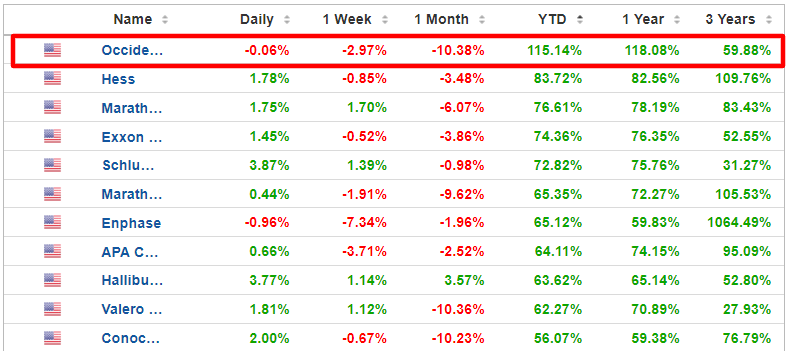

- Desempenho no acumulado do ano: +115,1%

- Capitalização de Mercado US$ 56,5 bilhões

Em um ano de péssimo desempenho para o S&P 500, as ações da Occidental Petroleum acabaram se beneficiando dos preços mais altos de energia, do aumento da demanda petrolífera mundial e de operações mais enxutas.

Apesar da correção do mercado mais amplo, as ações da empresa de exploração e produção de petróleo e gás sediada em Houston, Texas, dispararam impressionantes 115,1% no acumulado do ano, fazendo com que seja a melhor ação do S&P 500 em 2022, por larga margem.

Além da melhora dos fundamentos, o sentimento dos investidores também foi impulsionado por notícias de que a gestora de Warren Buffett, a Berkshire Hathaway (NYSE:BRKa), havia abocanhado uma grande participação na companhia De fato, a Berkshire é a maior acionista da OXY, com cerca de 195 milhões de ações, o que corresponde a uma participação de cerca de 21%. Em agosto, a autoridade reguladora concedeu ao conglomerado de Omaha, Nebraska, permissão para adquirir até 50% das ações ordinárias da Occidental.

Os papéis da companhia, que iniciaram o ano cotadas a US$ 28,99 e tocaram a máxima recorde de US$ 77,13 em 29 de agosto, encerraram o pregão de ontem a US$ 62,37, o que concede à empresa um valor de mercado de US$ 56,5 bilhões.

Em minha opinião, a OXY continua sendo uma das melhores ações para ter em carteira com a chegada do ano-novo, em vista dos atuais esforços da companhia em retorno capital aos acionistas, graças à robustez do seu balanço e ao seu elevado fluxo de caixa livre.

A produtora de petróleo e gás rica em caixa também possui um valuation relativamente barato. Com um índice P/L de 5,7, a OXY está bastante descontada em comparação com outros nomes notáveis no setor de produção e exploração de óleo e gás, como ConocoPhillips (BVMF:COPH34) (NYSE:COP), EOG Resources (BVMF:E1OG34) (NYSE:EOG) e Pioneer Natural Resources (BVMF:P1IO34) (NYSE:PXD), negociadas a 9,2 vezes, 11,1 vezes e 9,4 vezes seus resultados futuros, respectivamente.

A Occidental superou facilmente as estimativas de vendas de Wall Street nos últimos sete trimestres, e minha expectativa é que esse bom desempenho continue no ano-novo, graças ao crescimento das suas operações na Bacia do Permiano, bem como à valorização do petróleo e do gás natural.

Não é de surpreender que Wall Street tenha uma visão otimista para o longo prazo para os papéis da OXY, com 25 de 28 analistas pesquisados pelo Investing.com classificando a ação como compra ou manutenção em carteira. O preço-alvo médio dos analistas é de cerca de US$ 76, o que representa um potencial de alta de cerca de 22% em relação aos níveis atuais.

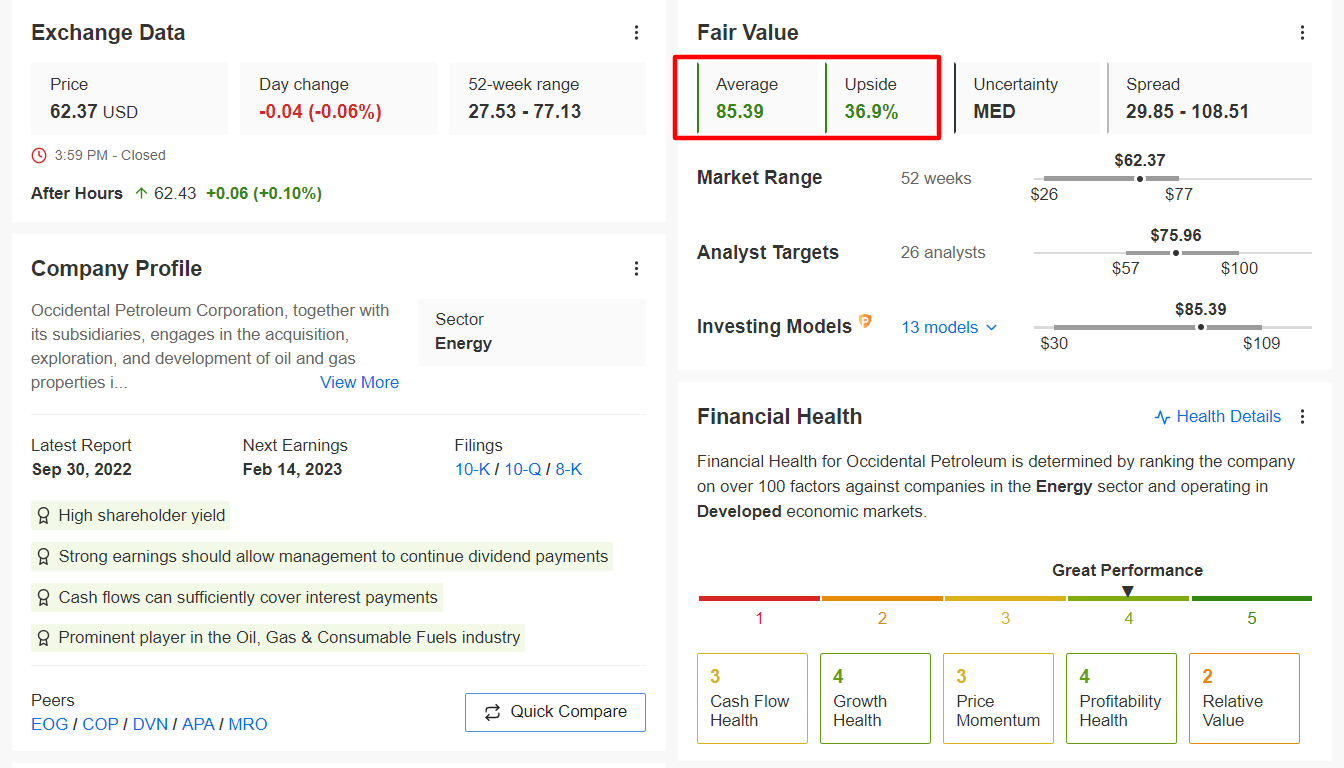

Os modelos quantitativos do InvestingPro indicam um potencial de alta de 36,9% nas ações da OXY em relação aos níveis atuais, nos próximos 12 meses, até o preço-justo de US$ 85,39.

Fonte: InvestingPro

2. Lockheed Martin

- Desempenho no acumulado do ano: +36,8%

- Capitalização de Mercado US$ 127,6 bilhões

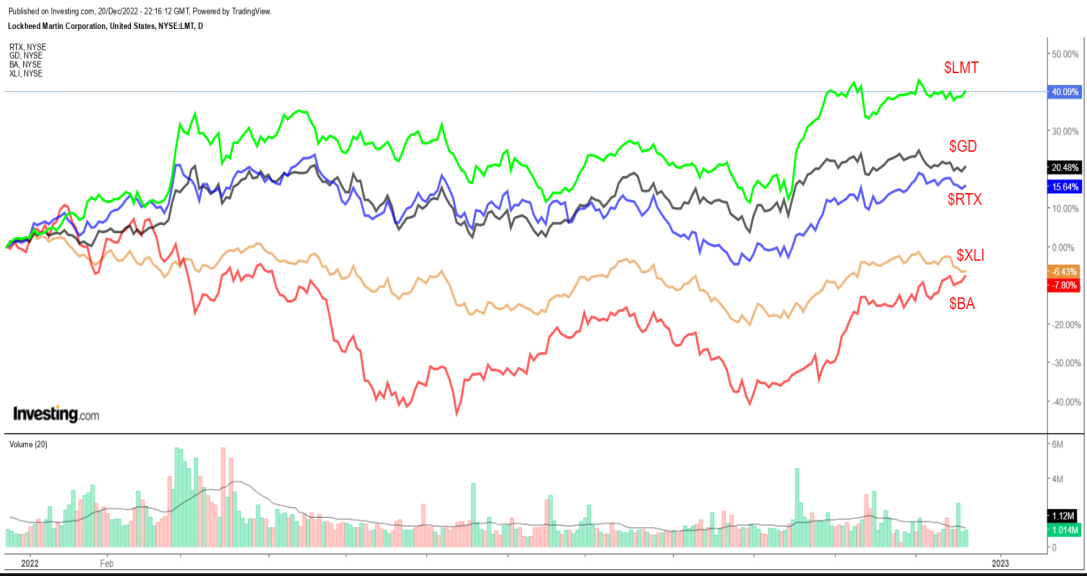

A Lockheed Martin vem registrando um ano espetacular, já que suas ações devem registrar seu melhor desempenho anual desde 2019. Embora o S&P 500 tenha ficado em bear market durante a maior parte do ano, as ações dessa gigante do setor aeroespacial e de defesa acumulam uma alta de 36,8% no ano, em meio à piora do cenário geopolítico global.

As ações da LMT iniciaram o ano cotadas a US$ 355,41 em 1 de janeiro de 2022 e encerraram o pregão de terça-feira avaliadas em US$ 486,15, bem perto do pico histórico de US$ 498,95 tocado em 2 de dezembro, devido à escalada das hostilidades entre os EUA, sua de Organização do Tratado do Atlântico Norte (OTAN) e a Rússia, sobretudo após a invasão na Ucrânia.

A Lockheed é uma das ações com melhor desempenho em 2022 no fundo Industrial Select Sector SPDR Fund (NYSE:XLI), superando pares proeminentes no setor, como Raytheon Technologies (NYSE:RTX) (+14,1% YTD), General Dynamics (NYSE:GD) (+18,3% YTD) e Boeing (NYSE:BA) (-6,5% YTD).

Nos níveis atuais, a Lockheed Martin tem uma capitalização de mercado de US$ 127,6 bilhões, o que faz com que seja a segunda maior empresa do setor aeroespacial e de defesa, atrás apenas da Raytheon.

Em minha visão, os papéis da Lockheed têm tudo para continuar subindo em 2023, na medida em que os investidores devem aumentar suas alocações em áreas de defesa do setor industrial, em meio a temores em relação à alta de juros e a desaceleração do crescimento econômico. A empresa de armamentos está bem posicionada para se beneficiar do crescimento dos orçamentos militares dos governos ao redor do mundo, em meio ao atual ambiente geopolítico.

Em um sinal de como seus negócios tiveram bom desempenho em um cenário macro desafiador, a Lockheed superou as expectativas de Wall Street em quatro dos últimos cinco trimestres, graças à robusta demanda por seus produtos militares e tecnologias avançadas, como caças, navios de combate, mísseis supersônicos e sistemas de defesa aérea.

A Lockheed Martin é uma das maiores empresas do setor aeroespacial e suporte, segurança e tecnologia militar. Ela é mais bem conhecida por ser desenvolvedora e fabricante de uma grande variedade de aeronaves militares, como os caças F-16, F-22 e F-35, cujos principais compradores são as forças armadas dos EUA e seus aliados da Otan. Ao mesmo tempo, a próspera unidade de controle de fogo e mísseis da Lockheed, responsável por fabricar sistemas de defesa por mísseis, como o Terminal High Altitude Area Defense (THAAD), foi uma das unidades com melhor desempenho no último trimestre.

Além disso, os esforços contínuos da Lockheed para retornar mais caixa aos acionistas na forma de dividendos mais altos e recompras de ações fazem com que ela possa melhorar seu desempenho no ano que vem. A fabricante de armamentos recentemente elevou seus dividendos em 7%, para US$ 3 por ação, seu 19º aumento anual consecutivo. Isso representa um dividendo anualizado de US$ 12 e um retorno de cerca de 2,49%.

Não é de surpreender que o preço-justo da LMT no InvestingPro, implique uma alta de 17,5% em relação aos níveis atuais nos próximos 12 meses, para US$ 571,08.

Fonte: InvestingPro

Aviso: No momento da publicação, Jesse mantinha uma posição vendida no S&P 500 e Nasdaq 100 através dos fundos ProShares Short S&P P500 e ProShares Short QQQ. O autor tem uma posição comprada nos fundos Energy Select Sector SPDR (NYSE:XLE) e Health Care Select Sector SPDR (NYSE:XLV).

As visões discutidas neste artigo correspondem exclusivamente à opinião do autor e não devem ser consideradas como uma recomendação de investimento.