Ambipar cita "descoberta de irregularidades" e pede recuperação judicial, ação derrete

-

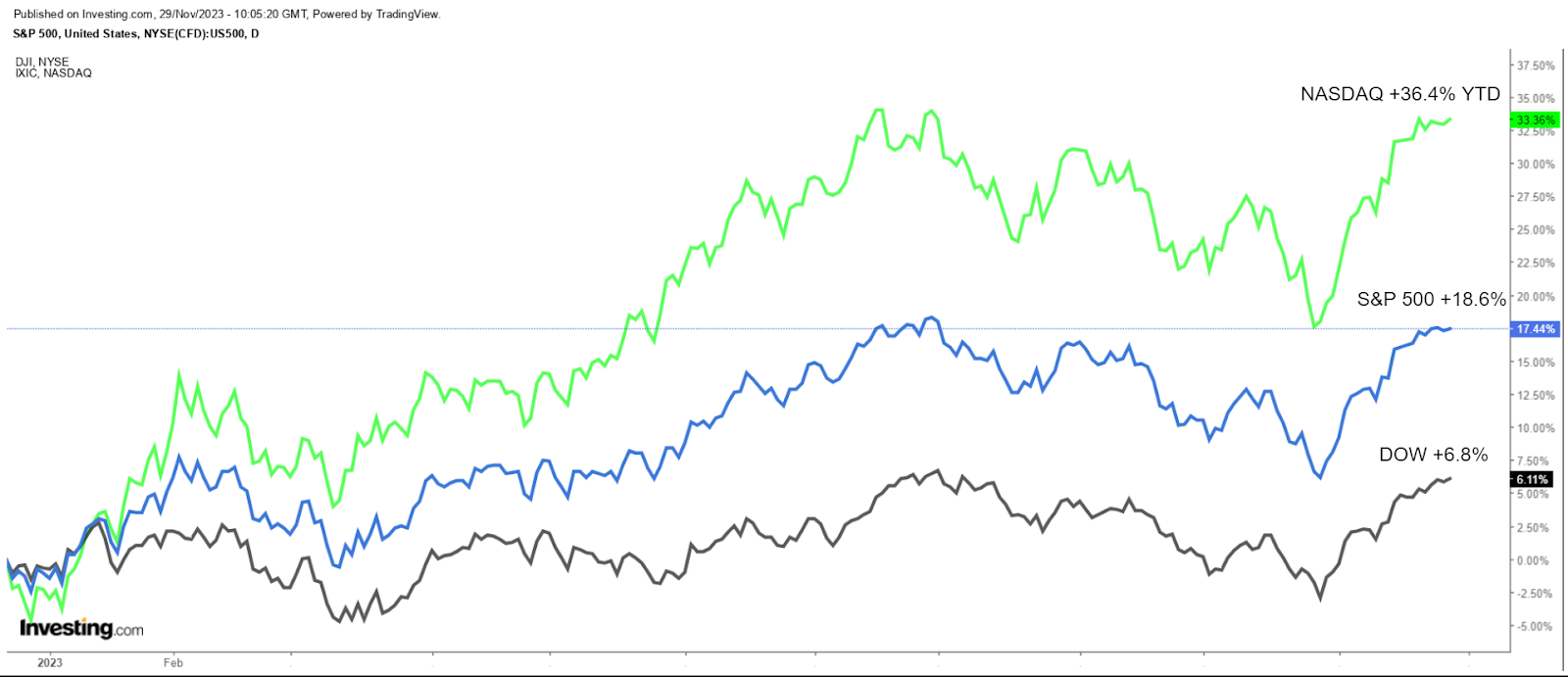

Wall Street se prepara para terminar o ano em alta.

-

A confiança de que o Federal Reserve e a inflação americana chegaram ao limite, aliada à expectativa de uma desaceleração controlada, deve sustentar o ânimo dos mercados em 2024.

-

Nesse cenário, os investidores podem ficar de olho em ações como Charles Schwab, PayPal e Dollar General, que têm alto potencial de valorização.

As ações em Wall Street estão se preparando para encerrar 2023 em alta, com os investidores cada vez mais confiantes de que o Federal Reserve pode ter encerrado o ciclo de alta de juros diante de uma inflação em queda e de uma economia mais resiliente do que o esperado.

CYBER MONDAY: Tenha mais desconto no plano bianual com cupom “investirmelhor”

O Nasdaq Composite, que concentra as ações de tecnologia, liderou a valorização no acumulado do ano, subindo 36,4%, enquanto o índice de referência S&P 500 e o Dow Jones de blue-chips avançaram 18,6% e 6,8%, respectivamente, no ano.

Com a política do Fed, inflação e as perspectivas de pouso suave provavelmente permanecendo no foco dos investidores em 2024, recomendo a compra de ações destas três empresas desvalorizadas que têm fundamentos sólidos e valorações atrativas.

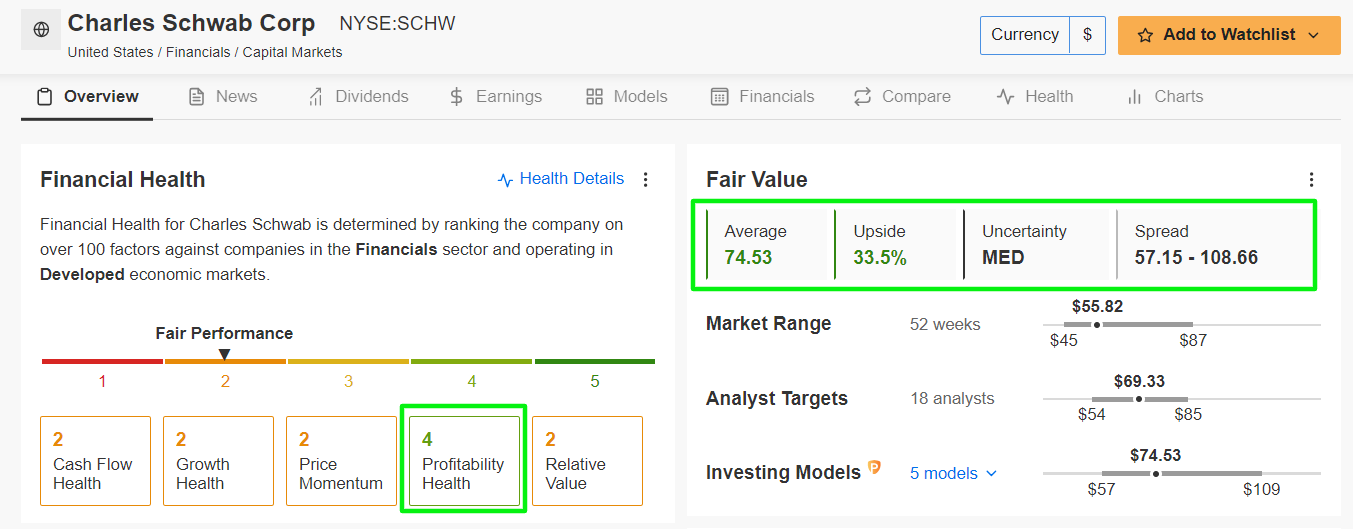

1. Charles Schwab

-

Desempenho até agora no ano: -33%

-

Capitalização de Mercado: US$ 101,7 bilhões

Como uma das instituições financeiras mais sensíveis às taxas de juros do país, a Charles Schwab (NYSE:SCHW) enfrentou preocupações sobre a saúde de seu balanço e o risco de taxas de juros mais altas. As ações da corretora de ações online - que estão próximas de seu menor nível desde novembro de 2020 - perderam 33% desde o início do ano por causa das dúvidas sobre a solidez do setor bancário.

No entanto, uma análise mais detalhada sugere que esses temores podem ser exagerados. As medidas proativas da Schwab para se adaptar a taxas de juros mais altas e maximizar a rentabilidade, juntamente com seu histórico impressionante de aquisição de clientes, indicam um potencial de recuperação em 2024.

Embora a empresa de serviços financeiros enfrente desafios devido ao ambiente operacional difícil, sua bem-sucedida integração da fusão com a TD Ameritrade ampliou significativamente sua base de clientes. A corretora de desconto sediada em Westlake, Texas, tinha 34,6 milhões de contas de corretagem ativas no final de outubro, 5,2 milhões de participantes de planos de aposentadoria corporativos, 1,8 milhão de contas bancárias e US$ 7,65 trilhões em ativos totais de clientes.

Embora os problemas com empréstimos de baixas taxas de juros e o impacto negativo dos custos de empréstimos mais altos tenham pesado, a avaliação atual das ações da Schwab parece descolada de sua força intrínseca. Para investidores dispostos a apostar na eventual melhora desses fatores, o status desvalorizado da Schwab se torna uma oportunidade interessante.

Segundo o InvestingPro, as ações da SCHW estão em oferta no mercado. O preço atual de US$ 55,82 representa uma oportunidade de valorização de 33,5%, caso as ações alcancem o seu preço-justo de US$ 74,53.

Fonte: InvestingPro

A Charles Schwab, que tem uma capitalização de mercado de US$ 101,7 bilhões, é a sexta maior instituição bancária dos EUA. No entanto, as suas ações estão muito desvalorizadas, cerca de 42% abaixo do seu recorde histórico de US$ 96,24, atingido em fevereiro de 2022.

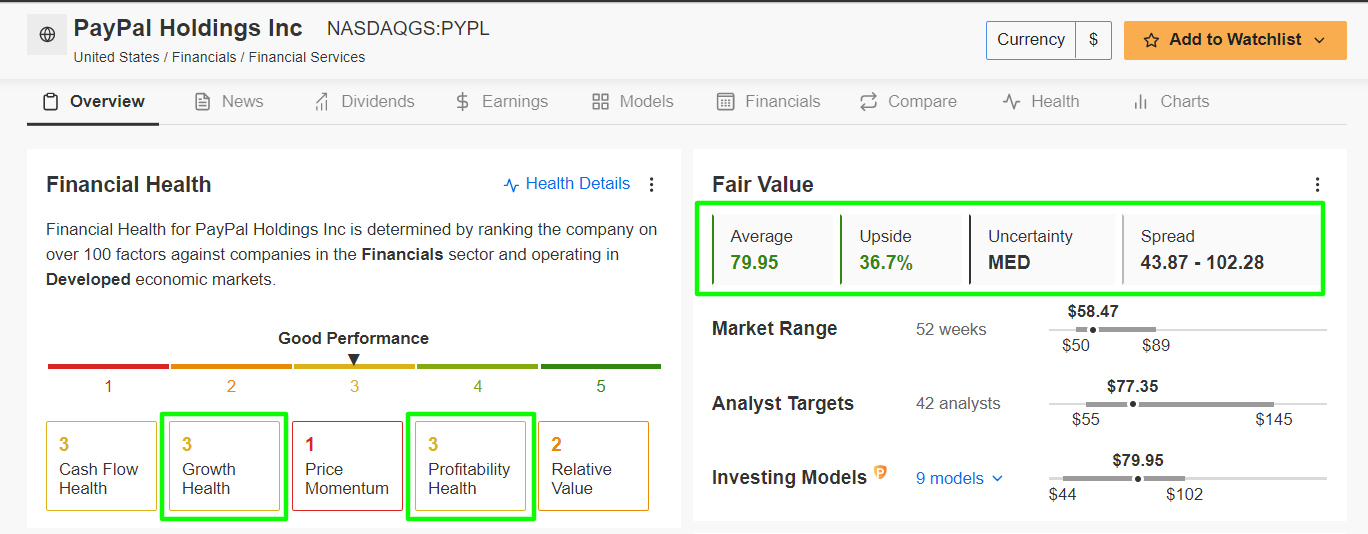

2. PayPal

-

Desempenho até agora no ano: -17,9%

-

Capitalização de Mercado: US$ 63 Bilhões

A PayPal (NASDAQ:PYPL) enfrentou um ano difícil, com a concorrência acirrada na indústria de pagamentos digitais de gigantes como Apple (NASDAQ:AAPL), Google (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN) e Block. As ações da empresa líder em fintech, sediada em San Jose, Califórnia, caíram para o seu nível mais baixo desde meados de 2017 e acumulam uma perda de quase 18% em 2023.

Mas nem tudo está perdido para a PayPal. A companhia continua mostrando força e resiliência em seus resultados financeiros, com crescimento nas receitas, lucros e volume total de pagamentos, mesmo em um cenário macroeconômico incerto. Além disso, a empresa está se adaptando às novas tendências do mercado, como as opções de comprar agora e pagar depois (BNPL), que ampliam a sua fonte de receita.

As ações da PayPal podem se recuperar em breve, sob o comando do novo CEO, Alex Chriss, que veio da Intuit (NASDAQ:INTU). O objetivo do novo líder é tornar o PayPal mais eficiente e otimizado, enquanto mantém a sua posição de destaque nos pagamentos digitais.

De fato, os números do terceiro trimestre da PayPal agradaram os investidores. O lucro por ação ajustado subiu 20% em relação ao mesmo período do ano anterior, para US$ 1,30, enquanto as vendas avançaram 8%, para US$ 7,41 bilhões. Um ponto positivo foi o salto de 15% no volume total de pagamentos, um indicador chave de desempenho para o negócio, que atingiu US$ 387,7 bilhões.

Segundo o InvestingPro, as ações da PYPL estão muito baratas no momento, negociadas a US$ 58,47 na terça-feira. O preço atual representa um potencial de alta de 36,7%, caso as ações cheguem ao seu preço-justo de US$ 79,95.

Fonte: InvestingPro

A PayPal, que tem uma capitalização de mercado de US$ 63 bilhões, está muito longe do seu recorde histórico de US$ 310,16, alcançado em julho de 2021, com uma queda de cerca de 80%.

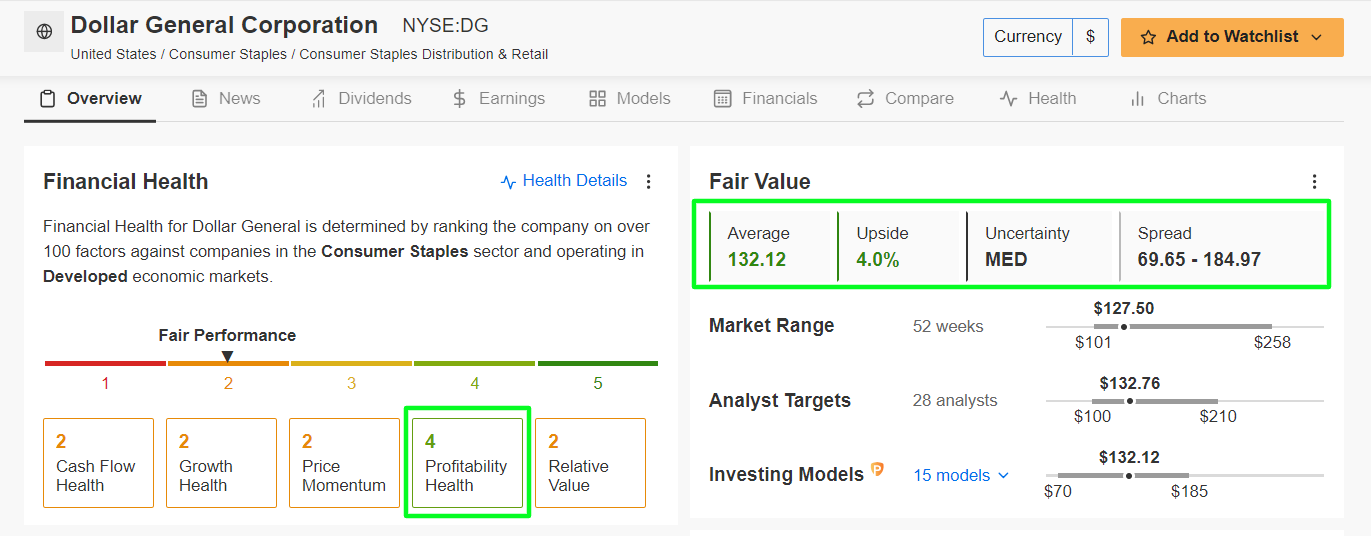

3. Dollar General

-

Desempenho até agora no ano: -48,2%

-

Capitalização de mercado: US$ 28 Bilhões

A Dollar General (NYSE:DG), líder no segmento de varejo, enfrentou dificuldades em 2023, devido à queda na demanda dos consumidores e à inflação persistente. As ações da empresa de desconto - que atingiram o menor patamar desde dezembro de 2018 - tiveram um desempenho bem inferior ao do S&P 500 no ano, com uma queda de cerca de 48%.

Apesar disso, a empresa se mantém como uma opção segura em tempos de recessão, graças à sua forte presença em áreas rurais e suburbanas. A Dollar General pode se beneficiar da busca dos consumidores por preços baixos em meio à incerteza econômica. A empresa, sediada em Goodlettsville, Tennessee, também tem investido em estratégias para aumentar sua competitividade, como ampliar sua oferta de produtos frescos e melhorar suas capacidades digitais.

Além disso, a Dollar General tem recompensado seus acionistas com dividendos crescentes, o que aumenta seu potencial de valorização nos próximos meses. A empresa elevou seu dividendo trimestral em dinheiro pelo quinto ano seguido para US$ 0,59 por ação. Isso equivale a um dividendo anual de US$ 2,36 e um rendimento de cerca de 1,9%.

A Dollar General tem demonstrado resiliência em cenários adversos e mantido sua posição de mercado, o que pode indicar uma recuperação em 2024.

De fato, as ações parecem estar subvalorizadas, segundo o modelo quantitativo do InvestingPro, que projeta uma alta de 4,0% do nível atual para US$ 132,12. Enquanto isso, Wall Street segue otimista sobre o crescimento de longo prazo da empresa de desconto, com 30 dos 32 analistas consultados pelo Investing.com recomendando 'compra' ou 'manutenção' das ações da DG.

Fonte: InvestingPro

Com seu preço atual de ação de US$ 127,50, a Dollar General tem uma capitalização de mercado de US$ 28 bilhões, sendo a maior loja de um dólar dos EUA e uma das maiores empresas de desconto do país.

***

Você pode saber facilmente se uma empresa atende o seu perfil de risco realizando uma análise detalhada dos seus fundamentos no InvestingPro, plataforma mais completa do mercado para gestão de portfólio e análise fundamentalista.

A boa notícia é que o InvestingPro ainda está com um desconto incrível de até 55%. Aproveite já a chance de assinar a plataforma pelo preço mais baixo do ano.

Aviso: Este artigo tem fins meramente informativos e não constitui qualquer oferta ou recomendação de investimento.