Câmara aprova retirada de pauta da MP da taxação e impõe derrota ao governo Lula

- O maior temor com a inflação, os planos de elevação agressiva de juros nos EUA e as preocupações com uma possível recessão estão prejudicando as ações.

- Mesmo nesse cenário, três empresas podem registrar bom desempenho, graças aos seus fortes fundamentos, valuations razoáveis e boa distribuição de dividendos.

- As três empresas devem estar no seu radar, são elas: British American Tobacco, Devon Energy e ConAgra Foods.

- Se você quer melhorar sua busca de novas ideias de investimento, confira o InvestingPro+

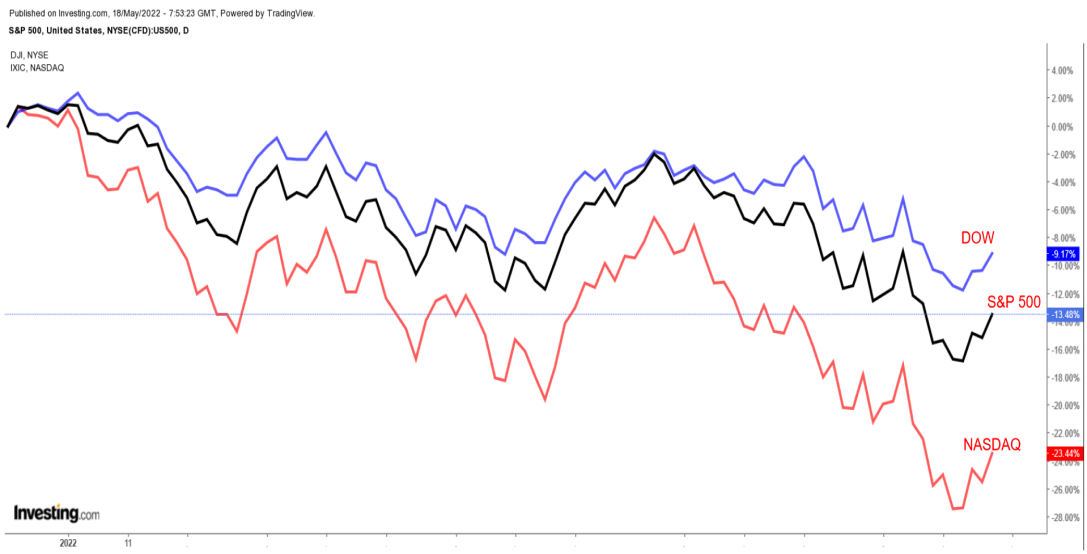

Os principais índices de Wall Street tiveram um dos piores inícios de ano da história, com os investidores preocupados com os planos do Federal Reserve de elevar os juros para combater a inflação persistentemente alta.

O índice Dow Jones Industrial acumula queda de 10% no ano, enquanto o S&P 500 e o Nasdaq Composite, repleto de ações de tecnologia, recuam 14% e 23%, respectivamente.

Enquanto as ações de empresas de tecnologia de alto crescimento e sem lucro registram declínios acentuados nos últimos meses, ações de valor de caráter defensivo estão indo na outra direção, valorizando-se bastante mesmo com toda a turbulência atual do mercado.

Isso fica evidente ao compararmos o desempenho do ETF de ações de valor iShares S&P 500 Value (NYSE:IVE) com o do ETF de ações de crescimento iShares S&P 500 Growth (NYSE:IVW), como mostra o gráfico abaixo. O IVE superou a performance do IVW por larga margem até agora no ano, com os investidores preferindo ações mais seguras às mais arriscadas.

Como nada indica que a volatilidade em Wall Street irá diminuir significativamente em breve, destacamos três ações de valor nas quais vale a pena ficar de olho nas atuais condições do mercado.

1. British American Tobacco (LON:BATS)

- Índice P/L: 12,0

- Retorno do dividendo (Yield): 6,74%

- Capitalização de Mercado US$ 99 bilhões

- Desempenho no acumulado do ano: +16,6%

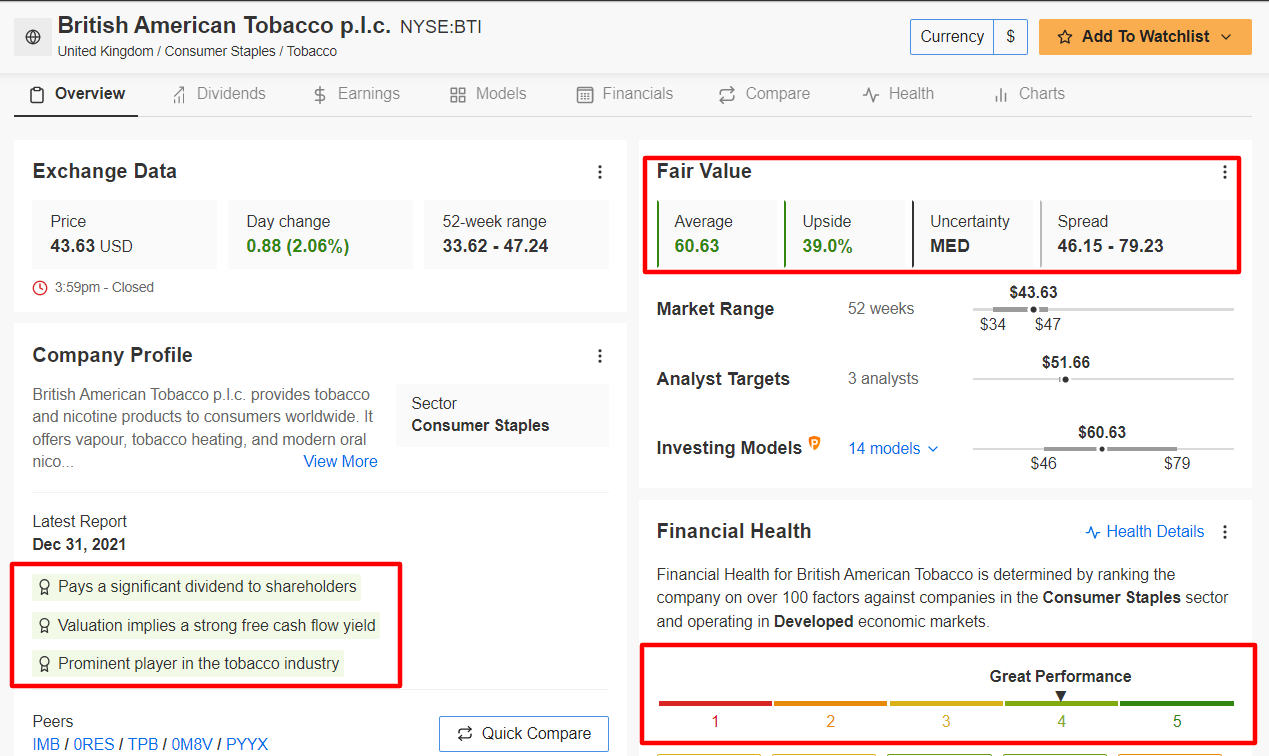

A British American Tobacco (NYSE:BTI) (SA:B1TI34) é a segunda maior empresa de tabaco do mundo com base em vendas líquidas. Entre suas marcas mais conhecidas estão Newport, Lucky Strike, Camel e Dunhill, e seus produtos são vendidos em mais de 180 países ao redor do mundo. Seu portfólio também inclui produtos de tabaco com risco reduzido, tais como Vype, Vuse e glo.

As grandes ações pagadoras de dividendos tendem a performar bem em um ambiente turbulento, haja vista que os players do mercado buscam empresas de consumo básico de caráter defensivo e cujos valuations sejam mais realistas.

Com um razoável índice P/L de 12,0, a British American – cujas ações acumulam alta de 16,6% até agora no ano – é negociada a preços extremamente descontados em comparação com seus concorrentes mais importantes, como Philip Morris (NYSE:PM) e Altria (NYSE:MO), que possuem índices P/L de 18,4 e 33,0, respectivamente.

A fabricante de tabaco e cigarros com sede no Reino Unido também é uma ação pagadora de dividendos de qualidade. A BTI distribui a cada trimestre US$ 0,7354 por ação atualmente, o que se traduz em um dividendo anualizado de US$ 2,94 e um retorno de 6,74%, um dos maiores do setor.

A BTI fechou o pregão de terça-feira cotada a US$ 43,63, bem perto do pico recente de quatro anos de US$ 47,24 tocado em 17 de fevereiro. No patamar atual, a British American, cujas ações estão listadas na Bolsa de Valores de Londres (LON:LSEG) e fazem parte do índice FTSE 100, possui um valor de mercado de US$ 99 bilhões.

Mesmo em um ambiente de maior inflação e desaceleração do crescimento, a BTI reportou métricas de lucro e vendas no 1º tri que facilmente superaram as expectativas consensuais, em 28 de abril.

A Big Tobacco vem se beneficiando da sua mudança recente para produtos não combustíveis e de risco reduzido, também confirmou suas projeções para todo o ano e disse que a receita das suas novas categorias deve crescer para 5 bilhões de libras esterlinas em 2025.

Em vista disso, as ações da British American podem registrar uma alta de cerca de 39% nos próximos 12 meses, de acordo com o modelo do InvestingPro, fazendo-as se aproximar do seu valor justo de US$ 60,63.

Fonte: InvestingPro

2. Devon Energy

- Índice P/L: 13,6

- Retorno do dividendo (Yield): 7%

- Capitalização de Mercado US$ 47,9 bilhões

- Desempenho no acumulado do ano: +64,7%

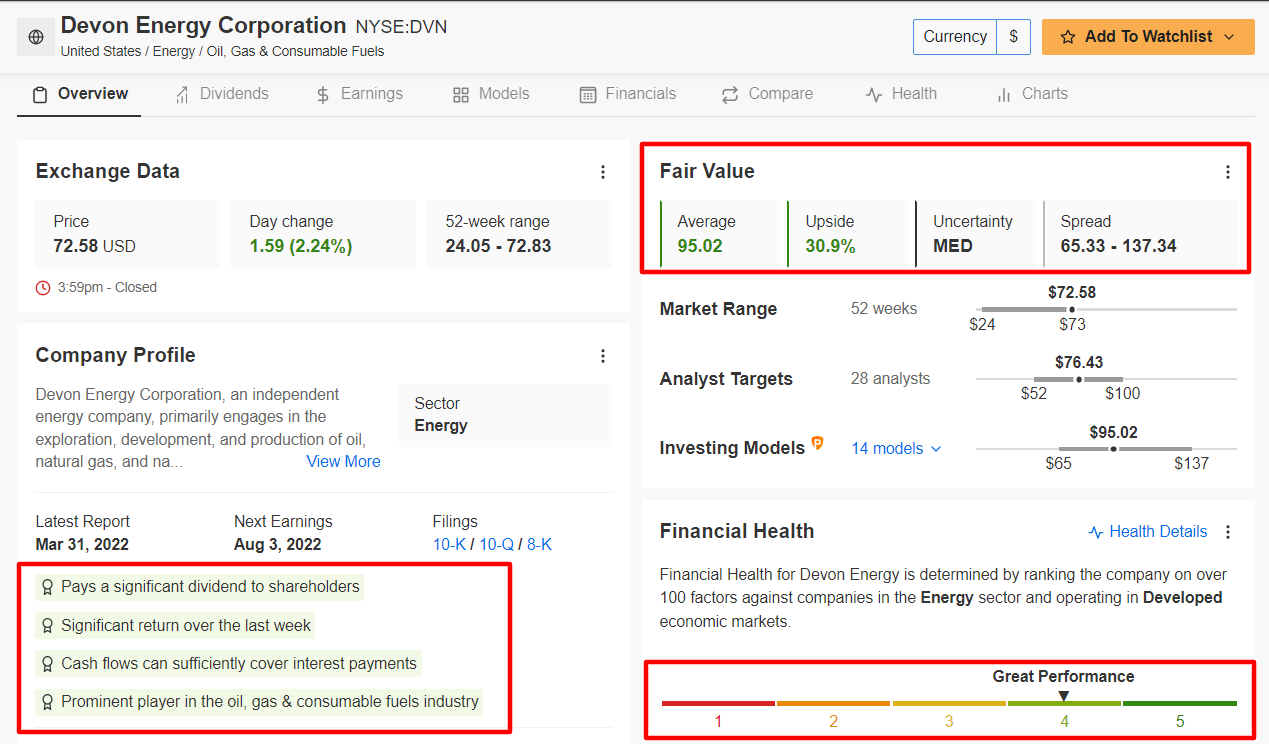

Uma das maiores produtoras independentes de shale oil e gás natural dos EUA, a Devon Energy (NYSE:DVN) (SA:D1VN34)está se destacando por seu bom desempenho no setor de energia neste ano, beneficiando-se dos preços maiores de energia e da melhora na demanda global.

As ações da empresa sediada na capital de Oklahoma saltaram quase 65% em 2022, superando em muito os retornos comparáveis tanto do Dow Jones Industrial quanto do S&P 500, fazendo com que seja uma das melhores ações do ano.

Apesar dos robustos retornos ano a ano, a Devon continua sendo um dos melhores nomes para se proteger da maior volatilidade, graças aos seus contínuos esforços para retornar mais caixa aos acionistas na forma de maiores distribuições de dividendos e recompra de ações.

A produtora de óleo e gás de baixo custo elevou recentemente seu dividendo trimestral em 27%, para US$ 1,27 por ação. Isso representa um dividendo anualizado de US$ 5,08 por ação e um rendimento de 7,0%, o que faz com que o investimento seja extremamente atraente no atual ambiente.

Para fins de comparação, o retorno do título referencial de 10 anos do Tesouro americano gira em torno de 3%, ao passo que o retorno implícito do S&P 500 está ao redor de 1,5%.

Além disso, as ações da Devon possuem um índice P/L comparativamente mais baixo, de 13,6, o que faz com que ela esteja mais barata do que outras ações do setor de óleo e gás, como EOG Resources (NYSE:EOG) e Pioneer Natural Resources (NYSE:PXD).

As ações da DVN fecharam a US$ 72,58 no pregão de ontem, nível que não era visto desde agosto de 2014. No atual patamar, a produtora de energia tem uma capitalização de mercado de US$ 47,9 bilhões.

A Devon deve continuar se beneficiando das suas excelentes operações no Permiano, ao mesmo tempo em que tira vantagem da forte cotação do petróleo, que ajudará a impulsionar o crescimento dos seus resultados.

A empresa registrou um crescimento de três dígitos nas suas métricas de lucro e receita em seu balanço do 1º tri, divulgado em 2 de maio. Ela também aumentou seu programa de recompra de ações em 25%, para US$ 2 bilhões, deixando claro que continuará focando em retornar caixa aos acionistas.

Não é de surpreender que os modelos quantitativos do InvestingPro indiquem um potencial de alta de 31% nas ações da Devon em relação aos níveis atuais, nos próximos 12 meses, até o valor justo de US$ 95,02.

Fonte: InvestingPro

3. ConAgra Foods

- Índice P/L: 16,4

- Retorno do dividendo (Yield): 3,54%

- Capitalização de Mercado US$ 16,9 bilhões

- Desempenho no acumulado do ano: +3,4%

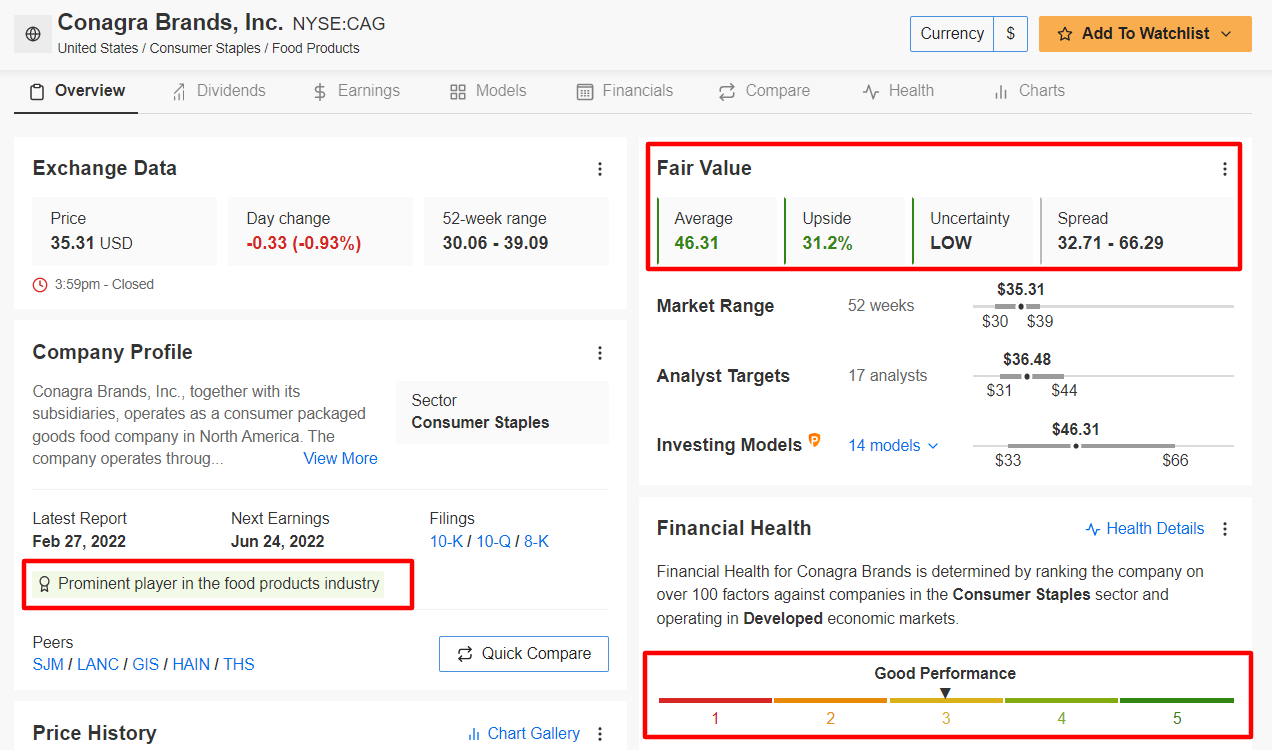

A ConAgra Foods (NYSE:CAG) (SA:C1AG34) é uma das maiores fabricantes de produtos alimentícios embalados do mundo, bastante conhecida nos EUA por marcas como o ketchup Hunt, os bolos Duncan Hines e o petisco Slim Jim.

Diante da preocupação cada vez maior com a inflação, a desaceleração econômica e a alta de juros, as ações da ConAgra podem entregar retornos robustos nos próximos meses, diante da preferência dos investidores por setores defensivos e de consumo básico.

Com um índice P/L de 16,4, a CAG – cujas ações acumulam alta de 3,4% no ano –, é negociada a um significativo desconto em comparação com outras gigantes do segmento de produtos alimentícios embalados, como Kraft einz (NASDAQ:KHC), e Hormel Foods (NYSE:HRL). A Kraft é negociada com um elevado P/L de 54,1, enquanto a métrica da Hormel é de 31,2.

Além disso, a ConAgra oferece um dividendo anualizado relativamente alto de US$ 1,25 por ação, com um rendimento de 3,54%, fazendo com que seja uma boa aposta nas condições atuais de mercado.

A CAG encerrou o pregão de ontem a US$ 35,31, distanciando-se da sua recente mínima de 52 semanas a US$ 30,06 tocada em 11 de março. Nos níveis atuais, a empresa de Chicago, Illinois, tem uma capitalização de mercado de US$ 16,9 bilhões.

A ConAgra divulgou métricas de lucro e vendas acima das expectativas em seu 3º tri fiscal, no dia 7 de abril, apesar do impacto negativo da disparada dos preços das matérias-primas e do frete.

Em um sinal positivo para o futuro, a empresa de alimentos embalados também elevou sua perspectiva de vendas para todo o ano, a fim de dar conta da alta da demanda e das elevações adicionais de preço.

Como podemos ver abaixo, as ações da ConAgra estão subvalorizadas no momento, de acordo com os modelos do InvestingPro e podem registrar uma alta de cerca de 31% nos próximos 12 meses até seu valor justo de US$ 46,31.

Fonte: InvestingPro

Está mais difícil do que nunca tomar as decisões certas no atual mercado. Pense nos desafios:

- Inflação

- Turbulência geopolítica

- Tecnologias disruptivas

- Aumento de juros

Para enfrentá-los, você precisa de ferramentas eficientes para organizar os dados e ter clareza do que tudo isso significa. É necessário tirar a emoção dos investimentos e focar nos fundamentos.

Para isso, existe o InvestingPro+, com todos os dados e ferramentas profissionais que você precisa para tomar as melhores decisões de investimento. Saiba mais »