Calendário Econômico: Fed é centro das atenções por motivos econômicos, políticos

Ao contrário das ações de tecnologia de alto crescimento, as ações de valor vêm apresentando excelente desempenho neste ano, com os investidores buscando empresas que possam se beneficiar da melhora na perspectiva econômica.

A atual volatilidade do mercado reflete a saída dos investidores de ativos de risco, como as ações de crescimento no ano passado, para ações mais defensivas, em razão da incerteza com a direção futura do mercado.

De fato, o fundo de valor iShares S&P 500 Value (NYSE:IVE) superou o desempenho do fundo de crescimento iShares S&P 500 Growth (NYSE:IVW) por larga margem desde o início do ano, em meio a apostas de que o ambiente de juros mais elevados prejudicará setores do mercado com horizontes mais longos de fluxo de caixa.

Em vista dessa mudança no apetite para o risco dos investidores, destacamos três empresas de valor líderes em seus segmentos, nas quais vale a pena ficar de olho, à medida que os participantes do mercado saem de ações arriscadas e apostam em ativos mais seguros.

1. British American Tobacco (LON:BATS)

- Divulgação do balanço do 4º tri: quinta-feira, 3 de fevereiro, antes da abertura do mercado

- Índice P/L: 12,1

- Retorno do dividendo (Yield): 7,89%

- Capitalização de Mercado US$98,3 bilhões

- Desempenho no acumulado do ano: +15,2%

A British American Tobacco (NYSE:BTI) é uma multinacional britânica que fabrica cigarros e tabaco. Entre suas marcas mais conhecidas estão Newport e Lucky Strike, e seus produtos são vendidos em mais de 180 países ao redor do mundo.

Com um índice preço/lucro de 12,1 e um dividendo anualizado de US$2,96 por ação, que gera um extraordinário rendimento de 7,89%, a British American parece ser uma boa opção para investidores que buscam se proteger do aumento da volatilidade nos próximos meses.

As grandes ações pagadoras de dividendos tendem a performar bem em um ambiente turbulento, haja vista que os players do mercado buscam empresas de consumo básico de caráter defensivo e cujos valuations sejam mais realistas.

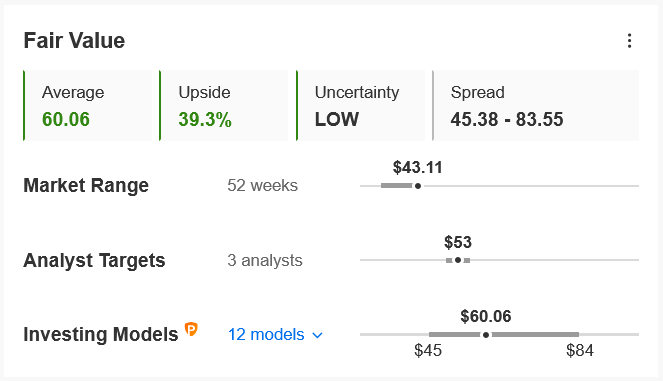

De fato, os modelos quantitativos do InvestingPro indicam um potencial de alta de 39% nas ações da BTI em relação aos níveis atuais, nos próximos 12 meses, até o valor justo de US$60,06.

Fonte: InvestingPro

A BTI alcançou seu melhor nível desde fevereiro de 2020 de US$43,90 na segunda-feira. O papel fechou o pregão de terça-feira cotado a US$43,11. No patamar atual, a British American, cujas ações estão listadas na Bolsa de Valores de Londres (LON:LSEG) e fazem parte do índice FTSE 100, possui um valor de mercado de US$98,3 bilhões.

A empresa de tabaco sediada em Londres está se aproveitando da sua recente mudança para produtos não combustíveis e de menor risco, o que fez com que sua ação saltasse cerca de 15% no acumulado do ano, superando em muito os retornos comparáveis do Dow Jones Industrial e do S&P 500.

2. Chevron

- Divulgação do balanço do 4º tri: sexta-feira, 28 de janeiro, antes da abertura do mercado

- Índice P/L: 24,6

- Retorno do dividendo (Yield): 4,57%

- Capitalização de Mercado US$255,5 bilhões

- Desempenho no acumulado do ano: +13%

A Chevron (NYSE:CVX) (SA:CHVX34) é uma das maiores empresas de energia do mundo. Sua atividade principal envolve explorar, produzir, refinar e transportar petróleo, gás natural e produtos relacionados.

À medida que o Fed aperta a política monetária e a inflação segue em alta, a expectativa é que as empresas de valor e de alta qualidade, sensíveis à melhora da perspectiva econômica, superem o desempenho do mercado mais amplo. Isso faz com que a gigante petrolífera sediada em San Ramon, Califórnia, que tem operações em aproximadamente 180 países, seja uma sólida escolha para os próximos meses.

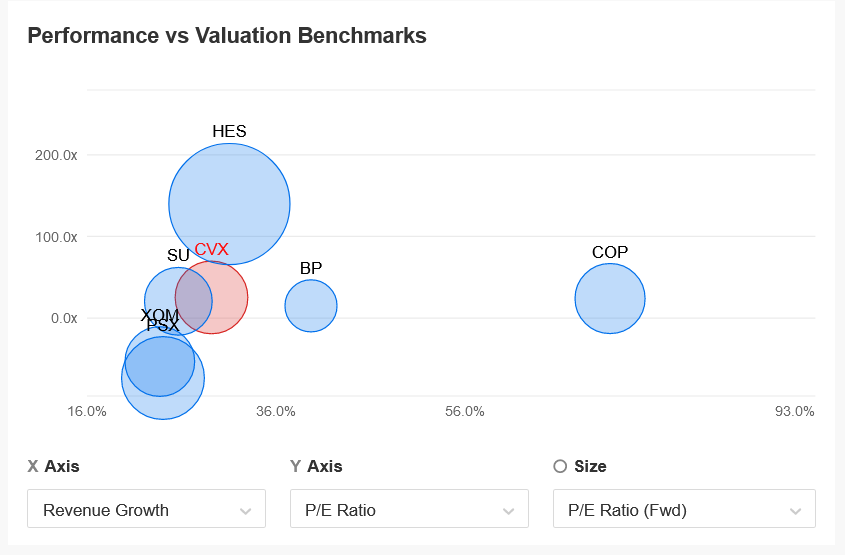

A ação da Chevron possui um índice P/L comparativamente baixo, de 24,6, o que faz com que seja mais barata do que outros nomes de destaque no setor de energia, como ConocoPhillips (NYSE:COP) (SA:COPH34), Schlumberger (NYSE:SLB) (SA:SLBG34), Pioneer Natural Resources (NYSE:PXD) (SA:P1IO34) e Devon Energy (NYSE:DVN) (SA:D1VN34).

Fonte: InvestingPro

Além disso, o dividendo relativamente elevado da Chevron, que paga atualmente US$1,34 por ação, gera um retorno anualizado de US$5,36 por ação, aumentando ainda mais a atratividade da companhia. O rendimento atual do seu dividendo é de 4,57%, mais do que o triplo do retorno gerado pelo S&P 500, de 1,39%.

A CVX valorizou 13% até agora em 2022. O papel encerrou o pregão de ontem cotado a US$132,59, seu melhor nível desde janeiro de 2018. No atual patamar, a Big Oil tem uma capitalização de mercado de US$255,5 bilhões.

A Chevron superou as expectativas no trimestre passado em termos de receita e resultados, e o consenso do mercado indica que seu LPA será de US$3,10 no quarto trimestre, melhorando significativamente em relação ao prejuízo de US$0,01 por ação registrado no ano anterior.

A receita teve um salto de quase 77% ano a ano, para US$44,7 bilhões. Além dos números de faturamento e lucro, os investidores ficarão de olho nos planos da companhia de retornar mais caixa aos acionistas na forma de distribuição de dividendos e recompras de ações.

3. Coca-Cola

- Divulgação do balanço do 4º tri: quinta-feira, 10 de fevereiro, antes da abertura do mercado

- Índice P/L: 29,5

- Retorno do dividendo (Yield): 3,08%

- Capitalização de Mercado US$258,3 bilhões

- Desempenho no acumulado do ano: +1,1%

A Coca-Cola (NYSE:KO) (SA:COCA34) é uma multinacional norte-americana que atua no setor de bebidas e é mais conhecida por fabricar e comercializar a marca de mesmo nome. Entre as suas outras marcas de refrigerantes mais conhecidas estão Sprite e Fanta, além de bebidas não carbonatadas, como o energético Powerade, o chá Nestea e a água Dasani.

Enquanto as ações de tecnologia de alto valor e sem lucro sofreram no início deste ano, áreas defensivas, como o setor de consumo básico, estão registrando fortes ganhos, com os investidores alocando mais recursos em grupos cíclicos que pode se sair bem em uma recuperação econômica.

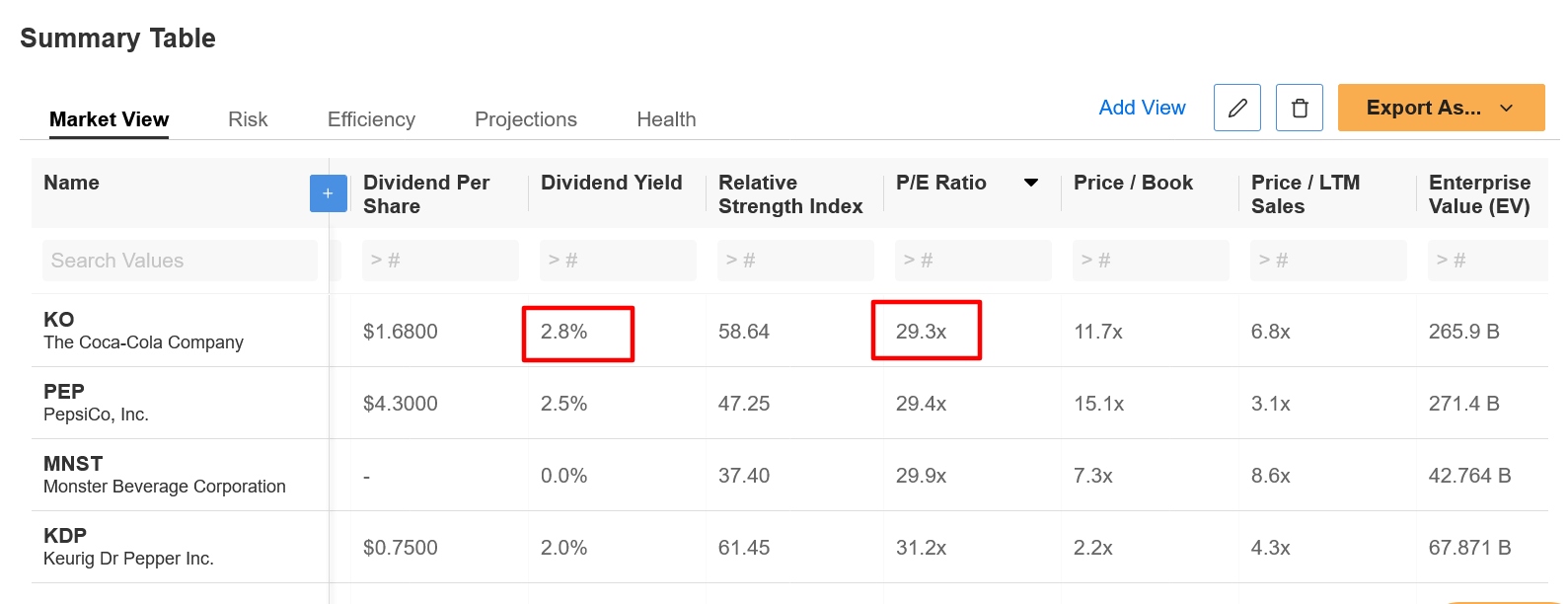

Com um índice P/L de 29,3, a ação da Coca-Cola é negociada com moderado desconto em relação a seus maiores concorrentes, como PepsiCo (NASDAQ:PEP) (SA:PEPB34), Keurig Dr. Pepper (NASDAQ:KDP), e Monster Beverage (NASDAQ:MNST) (SA:M1NS34).

A fabricante da emblemática marca Coca-Cola também é uma boa pagadora de dividendos. A KO oferece atualmente um dividendo trimestral de US$0,42 por ação, que corresponde a um dividendo anualizado de US$1,68 por ação, com um retorno de 3,08%.

Fonte: InvestingPro

Levando isso em consideração, nossa expectativa é que a Coca-Cola continue subindo no curto prazo, à medida que o Fed começa a elevar os juros e encerra seu programa de compra de títulos contra a pandemia.

A KO tocou o pico histórico de US$61,45 em 14 de janeiro e fechou a US$59,82 ontem, o que concede à gigante do setor de bebidas sediada em Atlanta, Geórgia, um valor de mercado de US$258,3 bilhões.

A Coca-Cola divulgou um balanço impressionante no 3º tri, no dia 27 de outubro, e forneceu projeções otimistas, graças ao ambiente de demanda favorável. Para seu próximo balanço, as estimativas consensuais preveem um LPA de US$0,41 sobre uma receita de US$8,99 bilhões.