Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

Nesta semana, serão divulgados diversos dados econômicos, e o evento mais importante talvez seja o pronunciamento da vice-presidente do Fed, Lael Brainard, na quinta-feira. Os pronunciamentos de Jerome Powell, presidente do banco central dos EUA, costumam ser os mais importantes entre os dirigentes da instituição. No entanto, Brainard está entre as autoridades mais flexíveis do comitê de política monetária.

Suas manifestações e a sessão de perguntas e respostas serão essenciais, já que justamente na quinta-feira se inicia o período de silêncio do Fed. Se ela sinalizar o mesmo posicionamento rígido de vários dos seus colegas e der indicativos de que os juros podem atingir 5%, permanecendo em um patamar elevado por mais tempo, isso possivelmente acabará com qualquer esperança que o mercado tem de que as projeções dos membros do Fed não serão cumpridas ou de que os juros serão cortados no fim de 2023. Se, entretanto, ela mostrar flexibilidade em seu discurso, considero grandes as chances de o mercado continuar em alta.

Se o rali terminar, isso acontecerá nesta semana, bastando para isso o tom empregado por Brainard. Outra razão para o fim do rali nesta semana é a expiração dos contratos de opções. Até sexta-feira, o grande nível gama estava em 4.000, patamar que também registrava o maior gama de calls.

Se o cenário permanecer assim, o índice S&P 500 provavelmente ficará preso no nível de 4000 pontos, sem se afastar muito dele. Ele pode alcançar 4025? Com certeza. É provável que suba muito mais? Não, a menos que o mercado de opções permita que o S&P 500 se valorize e, para que isso ocorra, o nível gama com a maior concentração de calls precisa subir para 4100.

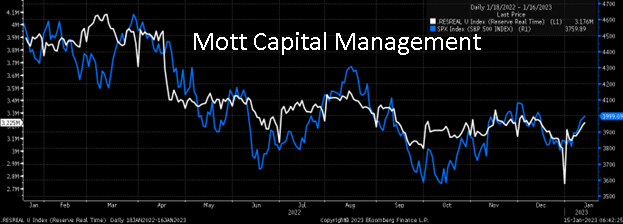

A Conta Geral do Tesouro (TGA) tem caído recentemente, adicionando liquidez ao mercado e permitindo o aumento dos saldos de reservas. Em geral, a TGA tende a aumentar no meio do mês após a liquidação dos leilões do Tesouro, o que pode levar ao seu aumento nesta semana, diminuindo as reservas bancárias e drenando a liquidez do mercado.

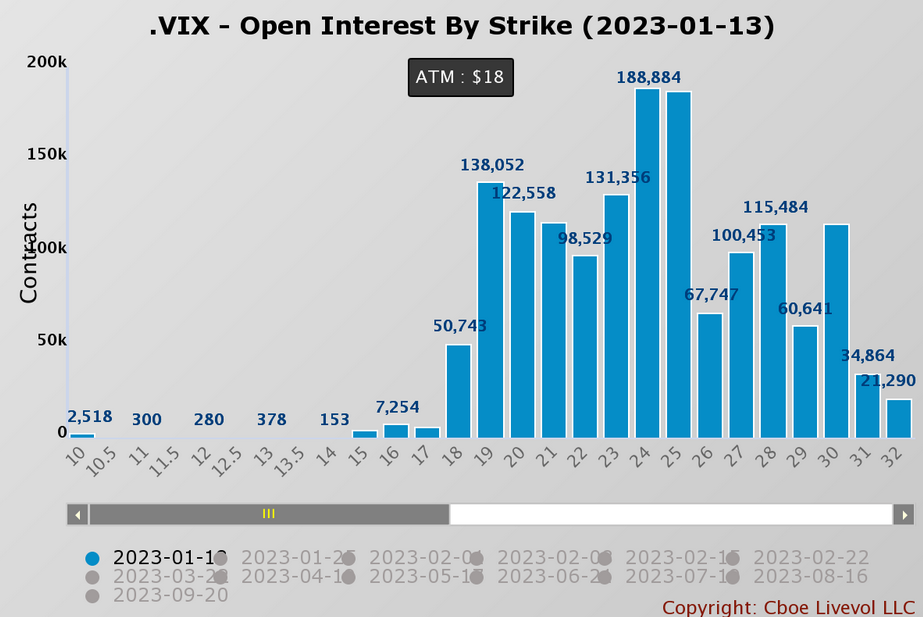

1. Índice de volatilidade

Haverá a expiração de opções de VIX nesta semana e não há muitas posições em aberto abaixo de 19 no índice. Isso significa que muitas opções de compra vão expirar sem valor, se o VIX permanecer na faixa de 18.

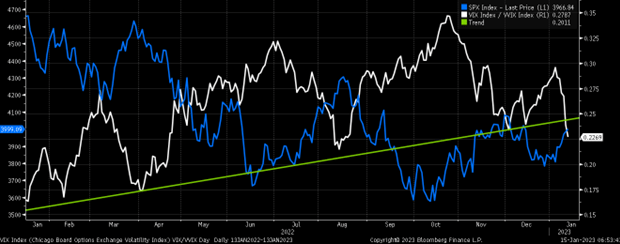

O mais importante é que começamos a ver o VVIX se valorizar novamente, à medida que o VIX se movimenta para baixo. Normalmente, quando a relação VIX-VVIX aumenta, o mercado recua, o mesmo valendo para o contrário. Nesse caso, a relação VIX-VVIX está perto de uma mínima, o que significa que o S&P 500 pode estar se aproximando de um topo.

2. S&P 500

Enquanto isso, o S&P 500 está dentro de um padrão de cunha maior, similar ao visto em agosto. O gap a 3995 foi preenchido. Todas as condições sugerem que podemos ver um resultado parecido com aquele de agosto. Novamente, essa é a semana em que o índice pode virar para baixo se ainda estiver em um bear market.

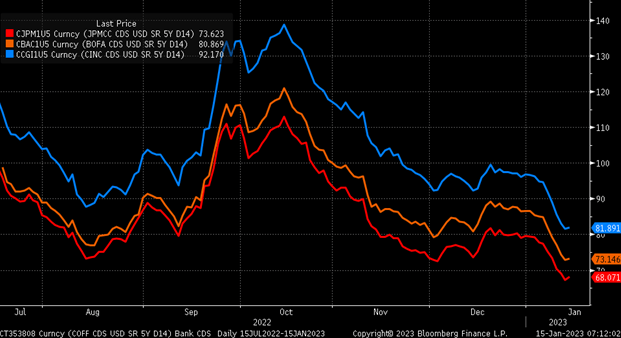

3. Bancos

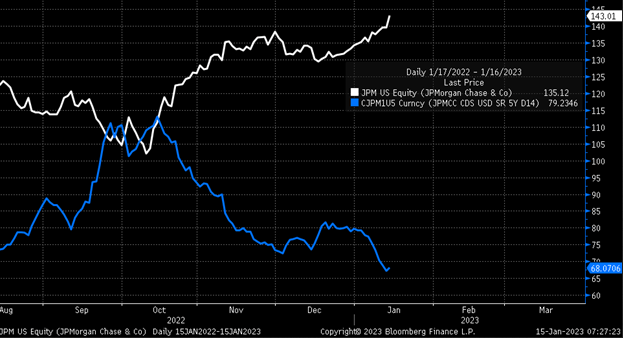

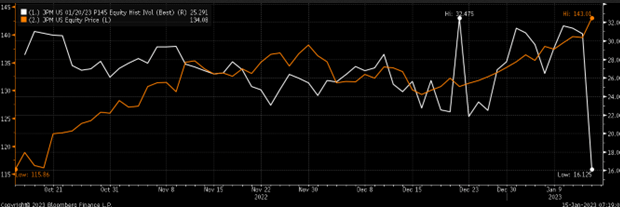

Os grandes bancos americanos divulgaram resultados na sexta-feira, e achei que os números não tiveram nada de especial. O mais significativo em relação à alta das ações americanas foi o comportamento dos swaps de crédito (CDS). Os CDS do JPMorgan (NYSE:JPM), Bank of America (NYSE:BAC) e Citigroup (NYSE:C) subiram levemente.

O mais comum é que os CDS e as ações se movimentam em direções opostas. Nesse caso, ambos se moveram na mesma direção na sexta-feira. Isso significa que um dos dois está errado e, na minha visão, seriam as ações.

A razão é que a volatilidade implícita caiu forte na sexta-feira nesses papéis, como ocorreu com o JPMorgan, provavelmente confirmando essa visão, caso a ação devolva os ganhos vistos na última sexta-feira ao longo desta semana.

4. Goldman Sachs

Será curioso, nesta semana, ver quais serão os números do Goldman Sachs (NYSE:GS), em vista da alta do papel nos últimos meses. O banco divulgará os resultados na terça-feira pela manhã e seus papéis estão se aproximando do nível sobrecomprado no IFR e da resistência de US$ 375, onde houve uma falha em 13 de dezembro. Além disso, o volume de vendas a descoberto subiu de forma constante nos últimos dias.

5. Procter & Gamble

A Procter & Gamble (NYSE:PG) apresentará seu balanço na quinta-feira pela manhã, revelando-nos muita coisa sobre a inflação e seu impacto nas margens da companhia, isto é, sobre a sua capacidade de repassar custos para seus clientes finais. O IFR da ação é baixista, pois está em tendência de baixa e parece estar formando um padrão triplo, com um movimento abaixo de US$ 148 abrindo espaço para um declínio até US$ 141. O volume de vendas a descoberto da PG vem subindo também nos últimos dias.

6. Netflix

A Netflix (NASDAQ:NFLX) divulgará seu balanço na quinta-feira, e não tenho uma visão clara em relação ao seu possível comportamento. Nunca esperava que a ação subisse tanto como ela subiu. O gap de abril de 2022 foi preenchido, e o IFR está sobrecomprado. Portanto, a alta do papel depende da força dos resultados da companhia para respaldar a tese de valorização. Se a tendência de baixa continuar intacta e o gap for preenchido, é provável haver uma reversão baixista. Se, no entanto, uma nova tendência de alta for estabelecida, é provável que alcance a marca de US$ 360.