Goldman lista 2 razões pelas quais o ouro pode ultrapassar sua previsão de US$ 4.000

- A Exxon administra um dos portfólios mais defensivos dentro de seu grupo de pares

- O último relatório de ganhos da Exxon forneceu fortes evidências para apoiar um argumento otimista para suas ações

- Outra grande diferença no último boom do petróleo é que a Exxon não está se desviando de sua disciplina de gastos

É um ótimo momento para investir em ações de energia. Após muitos anos de baixo desempenho que duraram até o crash do mercado de 2020, os produtores de petróleo e gás estão acelerando em todos os cilindros.

Ações ETF do Vanguard Energy Index Fund (NYSE:VDE)—cujas 10 principais participações incluem Exxon Mobil (BVMF:EXXO34) (NYSE:XOM) e Chevron (BVMF:CHVX34) (NYSE:CVX)— subiu 62% este ano, somando-se aos ganhos de 224% nos últimos dois anos. Durante esse período, o benchmark S&P 500 apresentou um retorno de 18%, enquanto o NASDAQ 100 Index, de alta tecnologia, está quase estável.

Depois de colher esses ganhos espetaculares, um dilema que muitos investidores como eu estão enfrentando é se este é o momento certo para tirar algum dinheiro da mesa. Embora seja impossível cronometrar o mercado, a lógica por trás desse pensamento é bastante clara.

O risco de uma recessão prolongada é real, dada a natureza pegajosa da inflação e a determinação do Federal Reserve de domá-la por meio de seu agressivo movimento de aperto monetário. O petróleo perdeu cerca de um quarto de seu valor desde junho em meio ao aumento das taxas de juros e ao enfraquecimento da demanda da China, onde as autoridades continuam a impor bloqueios rigorosos para impedir a propagação do COVID-19 .

Embora esses ventos contrários sejam reais e possam encerrar a festa abruptamente nos estoques de petróleo, não recomendo fechar totalmente esse comércio neste momento. E mantenho minha posição na Exxon, a maior produtora de petróleo e gás dos EUA. Suas ações, que atingiram uma alta histórica hoje, subiram mais de 80% este ano.

A dinâmica atual nos mercados de energia favorece super-majors como a XOM. Minha razão para manter a Exxon é que a empresa administra um dos portfólios mais defensivos dentro de seu grupo de pares. Ela tem a combinação certa de ativos, com exposição a gás internacional e gás natural liquefeito (GNL)—uma commodity que está em escassez de oferta devido ao conflito russo na Europa. A natureza diversificada de seus negócios a manterá bem apoiada, mesmo que a demanda por petróleo enfraqueça.

Lucro mais alto de todos os tempos

O mais recente balanço da Exxon, com sede no Texas, forneceu fortes evidências para apoiar um argumento otimista para o XOM. Mesmo quando os preços do petróleo caíram no trimestre anterior, a Exxon conseguiu o maior lucro em seus 152 anos de história com a força da demanda de gás natural. A Exxon, de acordo com um relatório da Bloomberg, tem previsão de lucro anual superior a US$ 50 bilhões – mais do que Amazon.com (BVMF:AMZO34) (NASDAQ:AMZN), Procter & Gamble (BVMF:PGCO34) (NYSE:PG) ) e Tesla (BVMF:TSLA34)(NASDAQ:TSLA) combinados.

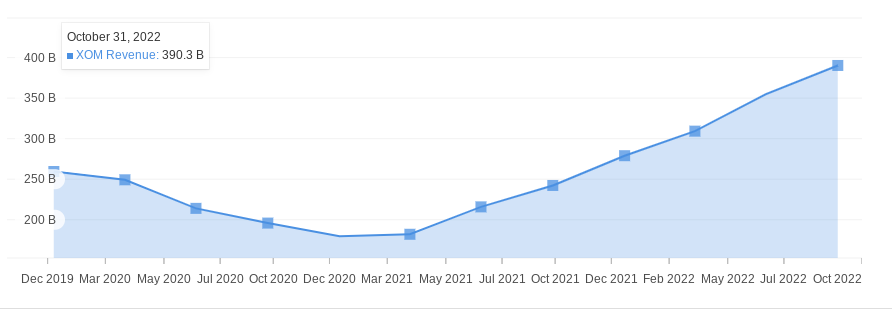

Fonte: InvestingPro

Fonte: InvestingPro

Outra grande diferença que sustentará esse rali pós-pandemia é que a empresa não está se desviando de sua disciplina de gastos. Essa é uma grande mudança em relação aos booms anteriores, quando o produtor de energia aumentou massivamente seu orçamento de desenvolvimento, deixando menos dinheiro para retornar aos acionistas.

A Exxon, em sua orientação recente, disse aos investidores que bloqueou os gastos de longo prazo em cerca de US$ 22,5 bilhões por ano – 30% abaixo dos níveis pré-COVID – com o crescimento da produção da Guiana e da Bacia do Permiano compensando amplamente as vendas de ativos e os declínios de campos naturais em outros lugares. A disciplina de gastos e os cortes de custos feitos durante a pandemia ajudarão o produtor a atingir um custo de equilíbrio mais baixo de cerca de US$ 30 o barril até 2027, abaixo dos US$ 41 em 2021.

Destacando essa força, Jefferies disse em uma nota aos clientes que a Exxon está posicionada para superar seus pares nos próximos cinco anos, devido à sua forte posição financeira.

“A XOM está ‘na frente’ e vemos risco/recompensa atraente, principalmente para generalistas que precisam de exposição à energia”, disse a nota, citando oportunidades em seus negócios upstream e downstream.

A nota acrescenta ainda:

“Orientação de crescimento do fluxo de caixa alcançável, impulsionada pela redução de custos e alta classificação do portfólio, mesmo no ambiente de commodities atrasado e com ganhos a jusante abaixo do consenso.”

Outra razão para permanecer otimista com as perspectivas da XOM é o sólido programa de dividendos e recompra de ações da empresa, que oferece um grande incentivo para investidores de longo prazo manterem esse nome em seus portfólios. A Exxon agora paga dividendos trimestrais de US$ 0,91 por ação, o que se traduz em um rendimento anual de dividendos de 3,29%.

A Exxon pagou mais dividendos nos últimos 12 meses do que a Apple (NASDAQ:AAPL) para se tornar a segunda maior no S&P 500 Index. Além dos pagamentos, a Exxon também está gastando US$ 15 bilhões este ano para recomprar suas ações, uma das maiores entre as empresas bluechip.

Resultado final

Talvez seja um bom momento para cortar algumas de suas reservas de energia depois de colher grandes benefícios durante os últimos dois anos. Mas para investidores de longo prazo, manter alguma exposição a esse segmento crucial do mercado não é uma má ideia. As ações da XOM são minhas favoritas neste grupo devido à natureza defensiva da empresa e sua preferência em devolver dinheiro aos acionistas existentes.

Isenção de responsabilidade: No momento da redação deste artigo, o autor está comprado em ações da Exxon. As opiniões expressas neste artigo são apenas a opinião do autor e não devem ser tomadas como conselhos de investimento.