‘Tempestade perfeita’ derruba estas ações em mais de 10% hoje; é hora de comprar?

- A gigante de semicondutores NVIDIA perdeu mais de 10% desde janeiro

- Restrições nas cadeias de fornecimento devem persistir, gerando obstáculos

- Os investidores de longo prazo podem considerar comprar a baixa, especialmente se as ações caírem para US$ 250.

Até agora, em 2022, os investidores da gigante de semicondutores NVIDIA (NASDAQ:NVDA) (SA:NVDC34) não tiveram muito para comemorar. As ações perderam cerca de 10,3% desde o início do ano e caíram cerca de 24,5% desde que atingiu o recorde histórico de US$ 346,47 em novembro de 2021.

Em comparação, o Philadelphia Semiconductor Index registra queda de 17,1% no ano até agora, e empresas concorrentes, como Intel(NASDAQ:INTC) e Advanced Micro Devices(NASDAQ:AMD) estão em queda de 6,2% e 24,9% respectivamente, YTD.

Métricas recentes

A Deloitte destaca que o setor global de chips de semicondutores deve "crescer 10% em 2022 para mais de US$ 600 bilhões". Com um valor de mercado de US$ 659,5 bilhões, a NVIDIA é a empresa de semicondutores mais valiosa.

A administração divulgou robustas métricas financeiras do quarto trimestre e do exercício de 2022 no dia 16 de fevereiro. Os resultados foram melhores que o consenso de estimativas.

A receita foi de US$ 7,6 bilhões, alta em relação aos US$ 5 bilhões verificados há um ano. A fornecedora de semicondutores com sede em Santa Clara, na Califórnia, gerou US$ 3,42 bilhões de receitas provenientes de jogos, um aumento de 37% no ano a ano. A linha superior de data center foi de US$ 3,26 bilhões, um aumento de 71%.

Enquanto isso, os dois outros segmentos, ou seja, a visualização profissional e automóveis e robótica, geraram receitas de US$ 643 milhões e US$ 125 milhões, respectivamente. Ela relatou LPA diluído de US$ 1,32 no quarto trimestre, contra US$ 0,78 por ação, um ano atrás.

Atualmente, a administração espera gerar receitas de US$ 8,1 bilhões (mais ou menos 2%) no primeiro trimestre do ano fiscal de 2023.

Sobre os resultados, a CFO, Colette Kress, comentou:

"Tivemos um trimestre excelente, com uma alta de 53% no ano a ano nas receitas, para US$ 7,6 bilhões. Estabelecemos recordes para receitas totais, bem como para jogos, data centers e visualização profissional. A receita anual total foi um recorde de US$ 26,9 bilhões, aumento de 61%, somando-se ao crescimento de 53% registrado no ano anterior".

Antes da divulgação dos resultados do quarto trimestre, as ações da NVDA mudavam de mãos a cerca de US$ 263. No momento da publicação, as ações estão a US$ 262,60.

O que esperar das ações da NVIDIA

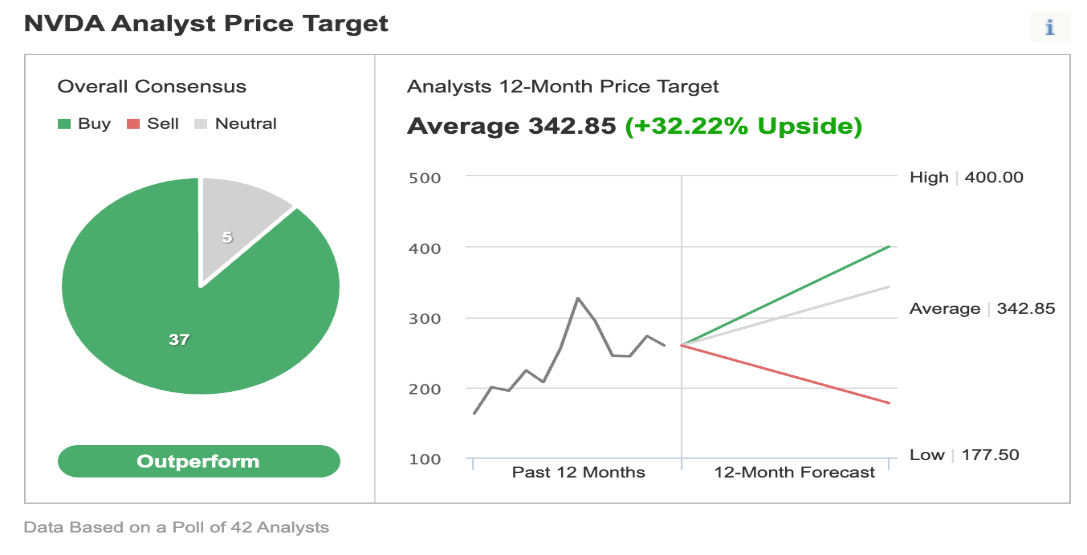

Entre os 42 analistas indagados via Investing.com, as ações da NVDA têm uma classificação de "outperform". Wall Street também tem uma mediana de preço-alvo de 12 meses de US$ 342,85 para as ações, o que implica um aumento de mais de 30% em relação aos níveis atuais. A faixa de preços de 12 meses situa-se atualmente entre US$ 177,50 e US$ 400.

Fonte: Investing.com

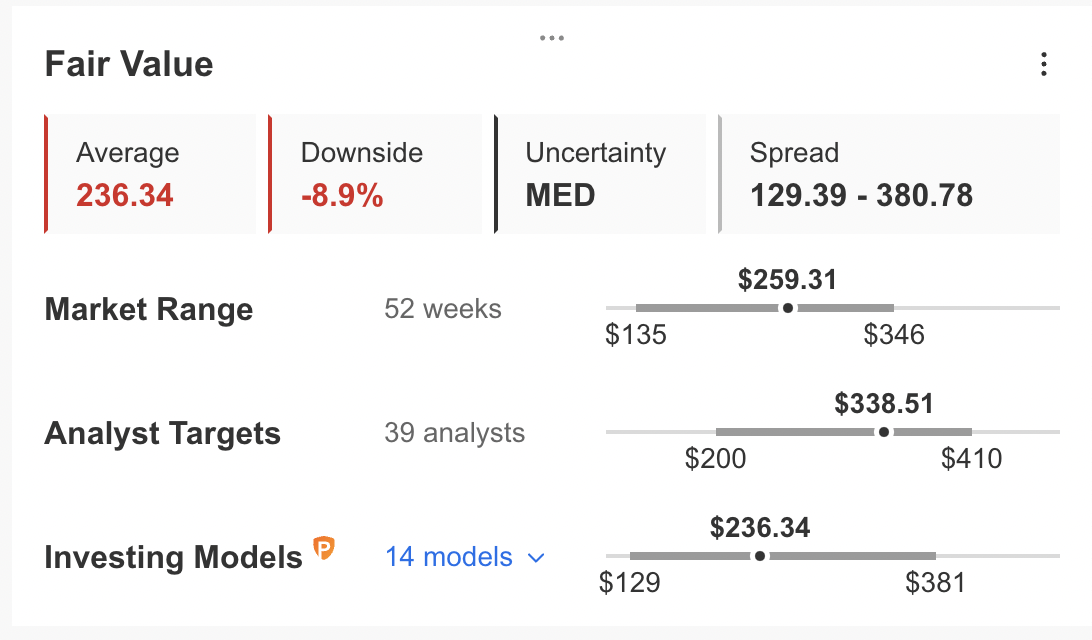

No entanto, de acordo com uma série modelos de valuation, incluindo P/E, P/S ou valores terminais, o valor justo médio noInvestingPro é de US$ 236,34.

Fonte: InvestingPro

Em outras palavras, a avaliação fundamental sugere que as ações devem recuar cerca 10%.

No momento, as relações P/E, P/B e P/S da NVDA são de 68,5x, 25,1x e 24,8x, respectivamente. Métricas comparáveis para pares no setor de tecnologia da informação estão em 25,6x, 8,7x e 7,6x.

Nossa expectativa é que as ações negociem dentro de um vasto intervalo, entre US$ 230 e US$ 270, para construírem uma base nas próximas semanas e podendo, em seguida, começar uma nova perna e alta.

Adicionando as ações da NVDA aos portfólios

Os touros da NVIDIA, que acreditam que a queda do ativo provavelmente chegará ao fim, podem considerar investir agora. O seu preço-alvo seria de US$ 342,85 ou a previsão dos analistas.

Embora os investidores possam querer comprar ações da NVDA para as suas carteiras de longo prazo, também podem ficar nervosos com maior volatilidade nas próximas semanas. Portanto, alguns podem preferir, em vez disso, reunir um "call coberto de pobre" para a ação.

Assim, hoje, introduzimos uma distribuição diagonal da dívida da NVIDIA usando opções LEAP, onde tanto o potencial de lucro quanto o risco são limitados.

A maioria das estratégias de opções não são apropriadas para todos os investidores de varejo. Assim, a discussão a seguir sobre a ação da NVDA só se destina para fins educacionais e não como uma estratégia real a ser seguida pelo investidor de varejo médio.

Distribuição diagonal da dívida para as ações da NVDA

Preço no momento da publicação: US$ 262,60

O trader compra primeiramente um call de longo prazo com um preço de strike menor. Ao mesmo tempo, o trader vende um call de curto prazo com um preço de strike mais alto, criando uma distribuição diagonal longa.

Assim, as opções de call para o ativo subjacente têm strikes e datas de vencimento diferentes. O trader entra numa opção em long e em short na outra, a fim de fazer uma distribuição diagonal.

A maioria dos traders que entram numa estratégia assim seriam moderadamente bullish quanto ao ativo subjacente. Em vez de comprar 100 ações da NVDA, o trader compraria um call de LEAPS dentro do preço (ITM), sendo que esse call LEAPS atua como um "substituto" para se possuir a ação.

Para a primeira perna desta estratégia, o trader pode comprar um call LEAPS ITM, como a opção de call da NVDA para 19 de janeiro de 2024, com strike de 210. Esta opção está atualmente disponível a US$ 94,25. Custaria ao trader US$ 9.425 dólares para possuir esta opção de call, que expira em menos de dois anos, em vez de US$ 26.260 para comprar as 100 ações de forma definitiva.

O delta desta opção está próximo de 80. O delta mostra o valor esperado para a movimentação do preço de uma opção com base em uma alteração de US$ 1 no ativo subjacente.

Se as ações da NVDA subirem US$ 1 para US$ 263,60, espera-se que o preço atual da opção, de US$ 94,25, aumente cerca de US$ 0,80, com base num delta de 80. Entretanto, a mudança real pode ser ligeiramente maior ou menor dependendo de vários outros fatores, que estão além do escopo deste artigo.

Para a segunda perna desta estratégia, o trader pode vender um call de curto prazo ligeiramente fora do preço (OTM), como a opção de call da NVDA de 20 de maio de 2020, com strike de 270. O prêmio atual desta opção é de US$ 14,05. O vendedor das opções receberia US$ 1.405, excluindo as comissões de negociação.

Existem duas datas de vencimento na estratégia, tornando muito difícil dar uma fórmula exata para um ponto de equilíbrio. Corretores diferentes podem oferecer "calculadoras de lucros e prejuízos" para uma configuração comercial deste tipo.

Potencial máximo de lucro

O potencial máximo é concretizado se o preço das ações for igual ao preço de strike do call short em sua data de vencimento. Assim, o trader deseja que o preço das ações da NVDA permaneça o mais próximo possível do preço de strike da opção curta (isto é, US$ 270) ao vencimento (em 20 de maio), sem ir além dele.

Aqui, o retorno máximo, em teoria, seria de cerca de US$ 1.859 a um preço de US$ 270 ao vencimento, excluindo-se as comissões e os custos de negociação. Chegamos a esse valor usando uma calculadora de lucro e prejuízo de opções. Sem o uso de uma calculadora assim, também poderíamos chegar a um valor aproximado. Vejamos mais de perto:

O vendedor das opções (ou seja, o trader) recebeu US$ 1.405 para a opção vendida. Enquanto isso, as ações subjacentes da NVIDIA aumentaram de US$ 262,60 para US$ 270, uma diferença de US$ 7,40 por ação, ou US$ 740 por 100 ações.

Como o delta da opção de LEAPS longo é tomada como 80, o valor da opção longa irá, na teoria, aumentar em US$ 740 X 0,8 = US$ 592.

No entanto, na prática, pode ser mais ou menos que este valor. Há, por exemplo, o elemento de declínio do tempo que diminuiria o preço da opção longa. A mesmo tempo, mudanças na volatilidade podem aumentar ou diminuir também o preço das opções.

A some de US$ 1.405 e US$ 592 alcança US$ 1.997. Embora não seja o mesmo de US$ 1.859, podemos considerá-lo como um valor aproximado aceitável.

De forma compreensível, se o preço de strike da nossa opção longa tivesse sido diferente (ou seja, não fosse de US$ 210), o seu delta teria sido também diferente. Nesse caso, precisaríamos usar esse valor de delta para chegar ao valor final aproximado do lucro ou do prejuízo.

Aqui, ao não investir inicialmente US$ 26.260 em 100 ações da NVIDIA, o retorno potencial do trader é alavancado.

No mundo ideal, o trader espera que o call curto da NVDA expire fora do dinheiro, ou sem valor. Então, o trader pode vender um call após o outro, até que o call LEAPS longo da NVIDIA expira em um ano e meio.