Wall Street dispara com comentários de Trump sobre a China e Broadcom sobe

As ações da Alper Consultoria e Corretora de Seguros (SA:APER3) já subiram mais de 35 por cento no ano. Será que ainda vale a pena?

A empresa

A Alper (APER3) é uma consultoria especializada em gestão de seguros corporativos, benefícios, massificados, seguro auto e transporte com presença nacional.

A receita da Companhia é gerada a partir das comissões recebidas na comercialização das apólices de seguros. Atualmente, a Companhia conta com 5 divisões: i) benefícios e previdência; ii) riscos corporativos; iii) automóveis; iv) transportes e v) massificados.

Histórico

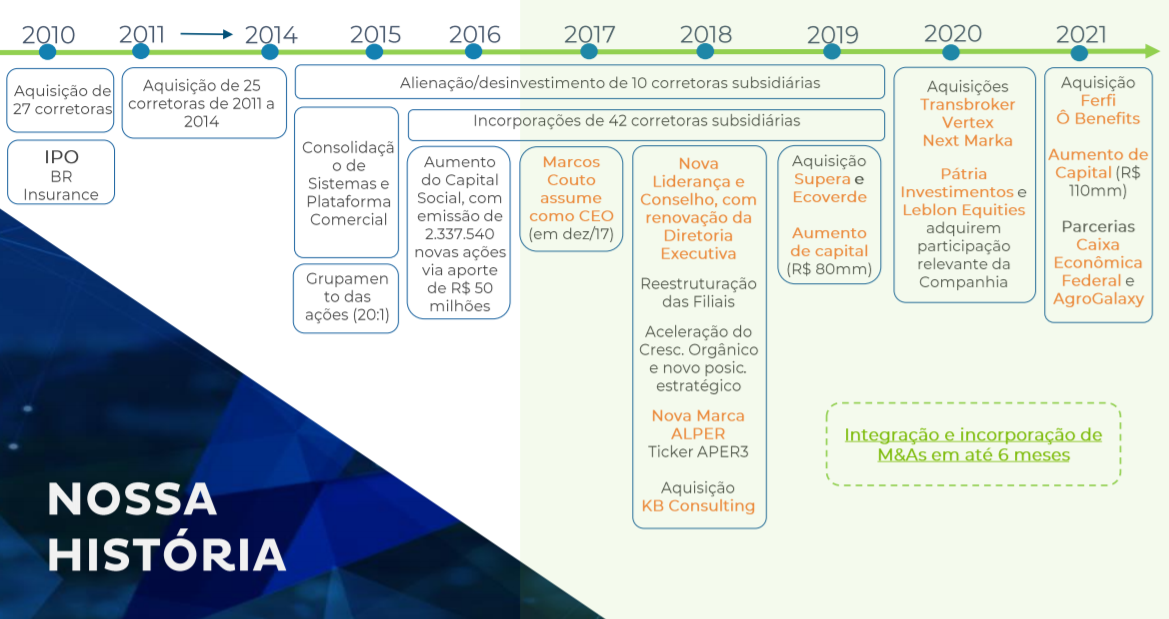

A Alper, antiga Brasil Insurance, foi fundada em 2008, como uma holding que serviria como base para consolidar as aquisições e capturar as sinergias tanto de cross-selling quanto de redução de custos.

Entre 2008 e 2014, foram feitas mais de 50 aquisições e tudo parecia transcorrer como o previsto. Porém, em determinado momento, a Companhia percebeu que os objetivos do modelo de negócio não estavam sendo refletidos e nem alcançados com a operação.

Assim, em 2015, o management iniciou um plano de reestruturação, revisitando todas as aquisições feitas e a estratégia de integração dos negócios dentro do grupo. Em 2018, o processo foi finalizado e a Companhia passou a se chamar Alper Consultoria em Seguros.

O processo deixou marcas nos resultados, como é de se esperar em qualquer processo de reestruturação.

Desempenho Financeiro Recente

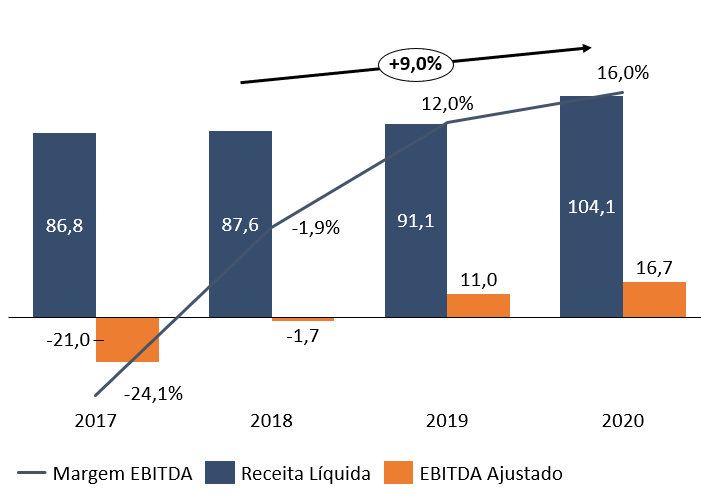

Entre 2017 e 2018, período final da reestruturação, podemos observar que as receitas ficaram praticamente estáveis (em 87 milhões de reais) e o EBITDA ajustado chegou a ser negativo (-21,0 milhões de reais).

Porém, com a casa arrumada, voltamos a observar um crescimento de receitas (9 por cento a.a.) e, principalmente, reversão do EBITDA.

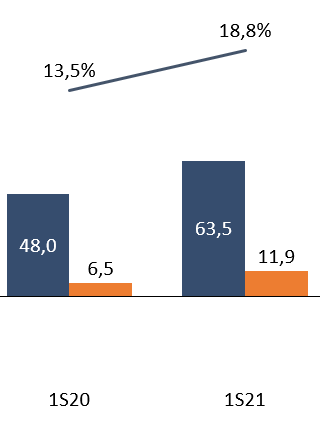

Ao mesmo tempo, é possível notar um crescimento de margens, mostrando que a Companhia vem se tornando cada vez mais eficiente. Em 2019, a margem era de 12,0 por cento, já no primeiro semestre de 2021, apenas 18 meses depois, a margem já está próxima a 20 por cento.

Riscos

O principal risco da Alper se concentra em problemas de execução, principalmente das aquisições, que voltaram a ser o foco para expansão do negócio.

Dentre os riscos, os destaques ficam por conta de:

i) operacionais: dificuldade em integrar as operações, contabilidade, sistemas, pessoas, etc.

ii) culturais: com as aquisições, o quadro de funcionários com formações culturais diferentes aumenta, o que pode levar a Companhia a não conseguir que todos os funcionários mantenham o bom relacionamento construído ao longo dos anos; e

iii) negócios: riscos relacionados à entrada em novos mercados, como baixa eficiência operacional, dificuldade em vendas e prospecção de clientes.

A principal diferença entre a Alper de hoje e a Brasil Insurance é que após os erros do passado, a Companhia criou uma expertise maior e hoje consegue colocar para dentro empresas que contribuem positivamente para o negócio.

Prova disso é que a Companhia segue absorvendo as sinergias das transações mais recentes, como também ganhando novos contratos e parcerias, chegando a desbancar empresas que até então eram tidas como favoritas.

Oportunidades de crescimento

O modelo e a estratégia da Alper seguem os mesmos: alavancagem operacional e consolidação via aquisições. Assim, as principais vias de crescimento são:

i) cross-selling: ao aumentar seu portfólio de produtos e serviços, a Alper poderá oferecer mais opções aos seus clientes, bem como atuar em diversas frentes;

ii) alavancagem operacional: o negócio não é intensivo em pessoas, ou seja, é possível aumentar o faturamento sem aumentar os custos operacionais. Ao longo do tempo, isso se traduzirá em maiores margens de lucro para a Companhia;

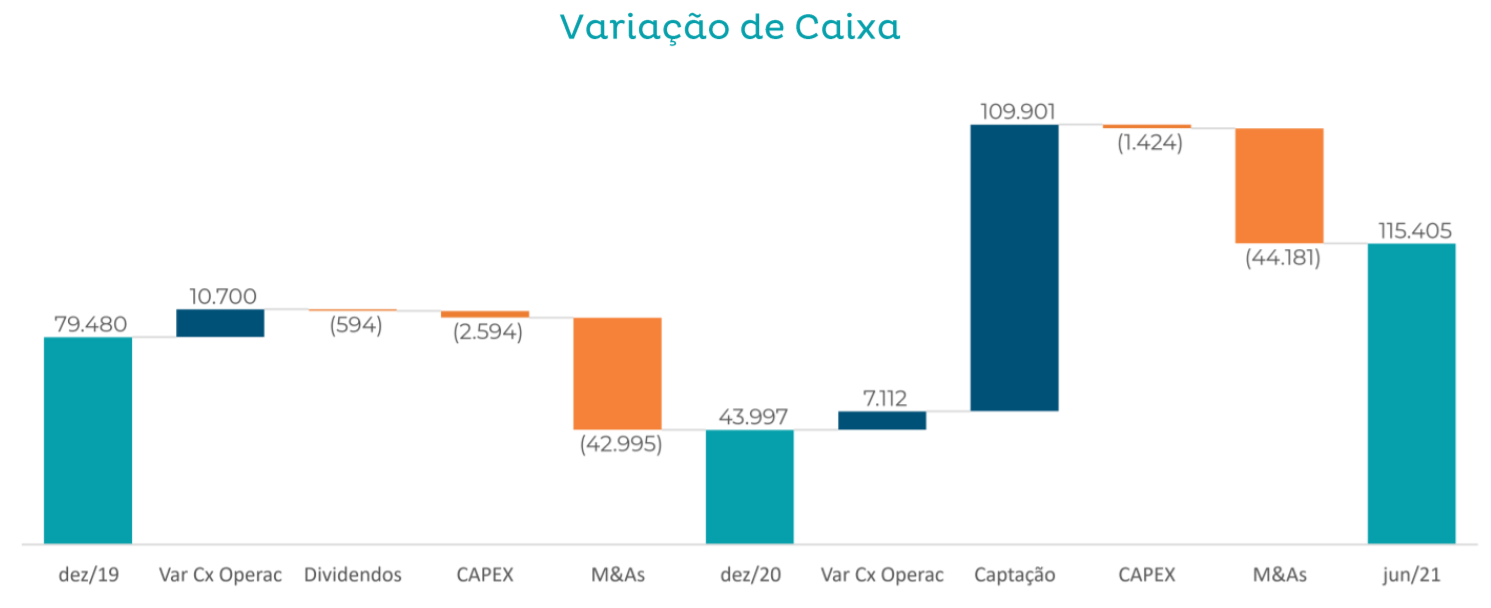

iii) fusões e aquisições (M&A): com 110 milhões de reais em caixa devido ao aumento de capital, a Alper planeja seguir com suas aquisições estratégicas. Em 2020, foram feitas 3 aquisições que já começam a trazer impactos positivos no resultado e, neste ano, foram feitas mais duas aquisições, totalizando 5 nos últimos 18 meses; e

iv) parcerias estratégicas: a Alper foi selecionada pela Caixa para atuar na comercialização de seus produtos nos segmentos de Saúde e Odonto, desbancando a amplamente favorita Wiz (WIZS3 (SA:WIZS3)). Paralelamente, a Companhia negocia com a Agrogalaxy (SA:AGXY3). A ideia é que a Alper explore, em caráter exclusivo, todos os canais de distribuição da empresa e forneça inteligência de seguros.

Em 2021, a Companhia já havia feito 44,2 milhões de reais em 5 aquisições e ainda conta com 115 milhões de reais, o que demonstra que ainda há muito espaço para novas aquisições e crescimento.

Fonte: Alper