Queda de alimentos acelera e IPCA sobe menos que o esperado em julho apesar de energia elétrica

- Disney está 43,5% abaixo do preço de fechamento mais alto em 12 meses.

- Resultados do 2º tri ficaram abaixo das expectativas.

- Disney+, Hulu e ESPN+ continuam crescendo a uma taxa saudável.

- Classificação consensual em Wall Street é altista.

- Se você quer melhorar sua busca de novas ideias de investimento, confira o InvestingPro+

Lançado em novembro de 2019, o serviço de streaming Disney+ estava bem posicionado para disparar durante a Covid. O Disney+ ultrapassou o número de 130 milhões de assinantes no mundo no início de 2022. A Walt Disney Company (NYSE:DIS) (SA:DISB34) também é dona do Hulu e ESPN+, fazendo com que seu número total de assinantes de streaming fosse de quase 200 milhões no fim de 2021. Embora as gigantes do streaming tenham registrado um crescimento fenomenal durante a pandemia, as outras linhas de negócios da Disney, como parques temáticas e resorts, enfrentaram desafios sem precedentes, em grande parte devido aos bloqueios sanitários e ao acesso restrito às instalações e às linhas de cruzeiro.

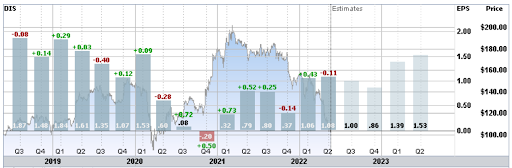

A DIS divulgou seu balanço do 2º tri em 11 de maio, ficando abaixo das expectativas de resultados, mesmo com o crescimento contínuo nas assinaturas de streaming.

Fonte: Investing.com

Desde que tocou a máxima de 12 meses a US$ 185,91 em 9 de setembro de 2021, as ações já recuaram 43,5%. A DIS ficou abaixo das estimativas de LPA no 4º tri, divulgado em 20 de novembro de 2021, o que serviu de catalisador para a liquidação dos seus papéis.

Apesar de os resultados do 1º tri, apresentados em 9 de fevereiro, terem superado bastante as expectativas, a liquidação do mercado mais amplo e as preocupações dos investidores sobrepujaram qualquer aspecto positivo. Os preços elevados dos combustíveis no verão norte-americano, juntamente com o repique da Covid, são uma preocupação em relação às receitas da Disney com suas atrações.

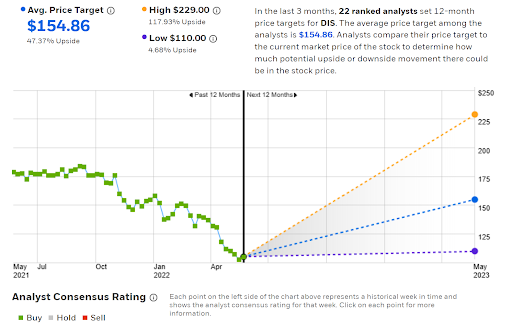

Fonte: E-Trade

A DIS suspendeu seus dividendos em maio de 2020 para preservar caixa diante do colapso gerado pela pandemia em suas receitas. Ainda não se sabe quando os dividendos voltarão a ser pagos.

A DIS possui um P/L de 12 meses de 69,3, mas o P/L prospectivo é de 24,8. O desafio de atribuir uma classificação para a ação está na dificuldade de estimar diversos fatores que influenciam a rapidez com que seus resultados vão se recuperar do colapso provocado pela pandemia. Em vez de tentar elaborar meu próprio valuation de baixo para cima, tomo como base duas formas de perspectivas consensuais para a DIS. A primeira é a bem conhecida classificação e o preço-alvo consensual dos analistas de Wall Street. A segunda é a perspectiva implícita de mercado, que representa a visão consensual do mercado de opções.

Para os leitores que ainda não estão familiarizados com a perspectiva implícita de mercado, é necessário fornecer uma breve explicação. O preço de uma opção sobre uma ação representa a estimativa de consenso do mercado quanto à probabilidade de que a cotação da ação-objeto subirá (opção de compra, ou call) ou cairá (opção de venda, ou put) abaixo de um nível específico (preço de exercício, também chamado de strike) até a data de vencimento. Ao analisar os preços das opções em uma faixa de strikes e uma data comum de expiração, é possível calcular a projeção probabilística de retornos de preço que reconcilia os preços das opções. Ela se chama perspectiva implícita de mercado. Para uma discussão mais aprofundada, confira esta monografia publicada pelo CFA Institute.

Em um artigo publicado em 27 de setembro de 2021, eu atualizei a classificação do papel para alta. Naquele momento, os resultados estavam em uma sólida trajetória ascendente após a crise sanitária, e a classificação consensual de Wall Street e a perspectiva implícita de mercado eram altistas. As ações recuaram 40% desde aquela publicação, devido, em grande parte, à grande frustração com os resultados do 4º tri e o declínio geral dos mercados globais de ações.

Eu calculei a perspectiva implícita de mercado para a DIS para o início de 2023 e a comparei com a perspectiva consensual de Wall Street para revisar minha classificação.

Perspectiva consensual de Wall Street para DIS

A E-Trade calcula a perspectiva consensual de Wall Street combinando as visões de 22 analistas ranqueados que publicaram suas classificações e preços-alvo para a DIS nos últimos três meses. A classificação consensual para a DIS é altista, como durante todo o ano passado. O preço-alvo consensual de 12 meses está 47,4% acima do preço atual da ação. Uma preocupação com a perspectiva consensual é a ampla dispersão nos preços-alvo individuais, já que o mais alto é duas vezes maior que o mais baixo. A alta dispersão nos preços-alvo dos analistas reduz o valor preditivo do consenso. Via de regra, eu desconto a significância do preço-alvo consensual quando a diferença entre os alvos máximos e mínimos excede 2X, como é o caso aqui.

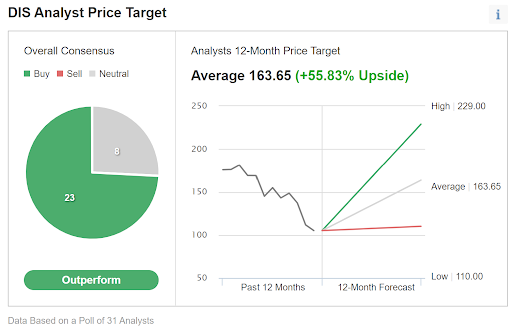

Fonte: E-Trade

A versão do Investing.com para a perspectiva de consenso de Wall Street agrega classificações e preços-alvo de 31 analistas. A classificação consensual é altista e o preço-alvo para 12 meses está 55,8% acima da cotação atual. Os preços-alvo individuais dos analistas exibem a mesma ampla dispersão dos resultados obtidos pela E-Trade.

Fonte: Investing.com

Em setembro, o preço-alvo consensual de 12 meses era de cerca de US$ 215, que estava cerca de 22% acima do preço da ação naquele momento. Hoje, o preço-alvo consensual é de cerca de US$ 160, ou seja, quase 57% abaixo da cotação atual do papel. O preço da ação recuou mais rápido do que o preço-alvo consensual, de modo que a valorização esperada para o preço aumentou. Os atuais preços-alvo sugerem que a DIS está bastante sobrevendida.

Perspectiva implícita de mercado

Eu calculei a perspectiva implícita de mercado da DIS para o período de 7,9 meses a partir de agora até 20 de janeiro de 2023, usando os preços de opções de compra e venda que expiram nessa data. Eu selecionei essa data específica de vencimento, a fim de fornecer uma visão do fim de 2022 e porque as opções que expiram em janeiro tendem a ser as mais negociadas, o que aumenta a confiança na perspectiva.

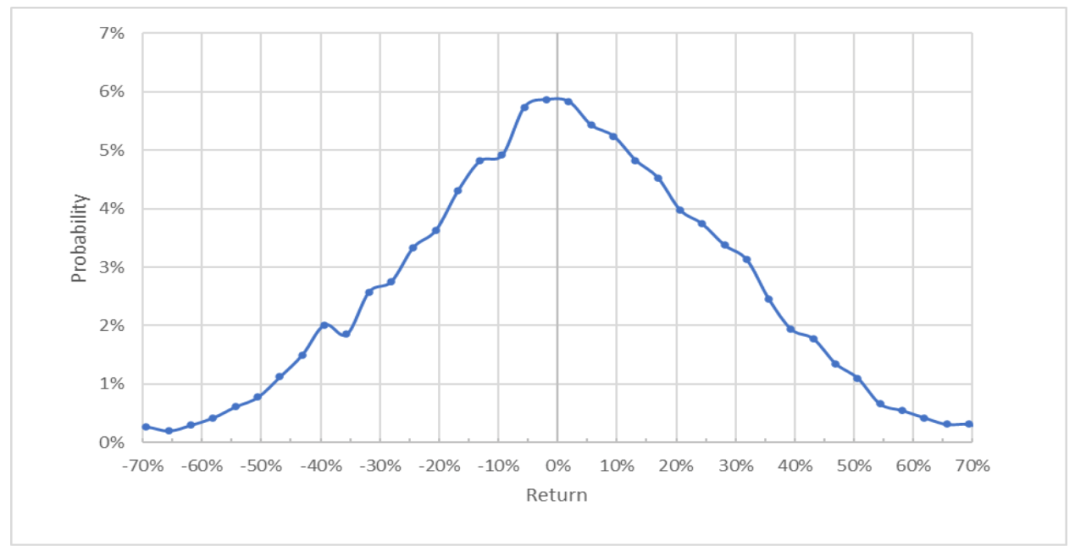

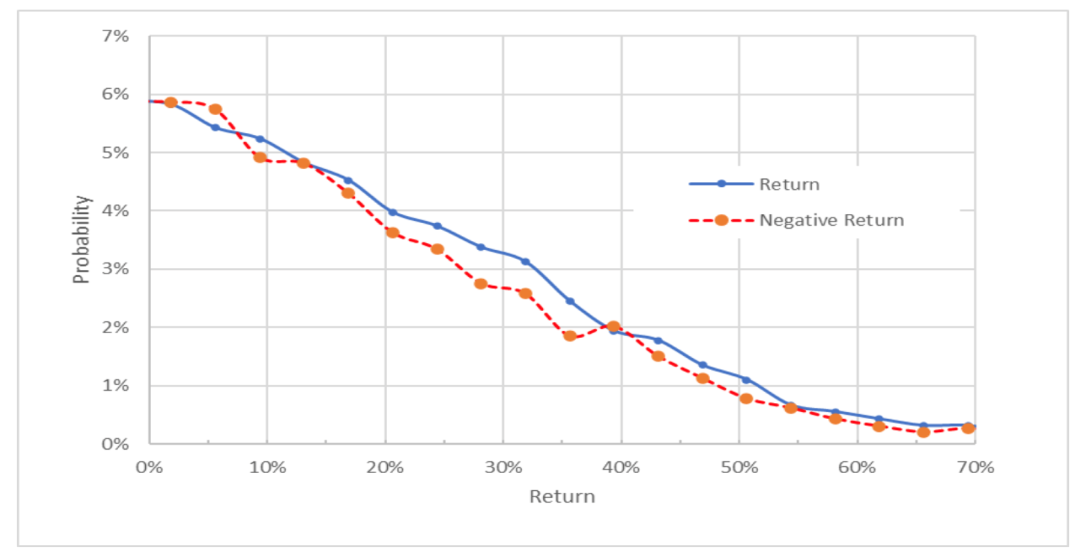

A apresentação-padrão da perspectiva implícita de mercado se dá na forma de uma distribuição de probabilidades de retornos de preço, com a probabilidade no eixo vertical e o retorno no eixo horizontal.

Fonte: cálculos do autor usando cotações de opções no eTrade

A perspectiva implícita de mercado para o início de 2023 é bastante simétrica, com probabilidades comparáveis de retornos positivos e negativos. O pico da probabilidade é de um retorno de 0%. A volatilidade anualizada calculada a partir dessa distribuição é de 35%. Para fins de comparação, o E-Trade calcula uma volatilidade implícita de 34% para as opções de janeiro de 2023. A volatilidade esperada da análise de setembro era um pouco menor, de 28%.

Para facilitar a comparação direta de probabilidades de retornos positivos e negativos, rotaciono o lado negativo do retorno da distribuição em relação ao eixo vertical (abaixo).

Fonte: cálculos do autor usando cotações de opções no eTrade

Essa visão mostra que as probabilidades de retornos positivos são consistentemente maiores do que as probabilidades de retornos negativos da mesma magnitude, ainda que levemente, já que a linha sólida azul está acima da linha tracejada vermelha quase durante todo o gráfico acima. Essa é uma visão levemente altista para a perspectiva implícita de mercado.

A teoria indica que a perspectiva implícita de mercado esperada tem viés negativo, porque os investidores, de forma agregada, são avessos ao risco e, por isso, tendem a pagar mais do que o valor justo para ter uma proteção contra quedas (p. ex. opções de venda). Não existe uma forma de medir se esse efeito está presente, mas a expectativa de um viés negativo reforça a interpretação altista da perspectiva implícita de mercado.

Resumo

A análise da DIS apresenta desafios únicos, em razão dos choques sem precedentes registrados por suas linhas de negócios durante a pandemia e a incerteza com sua trajetória de recuperação. Os negócios de streaming da Disney prosperaram, mas as receitas de parques, cruzeiros e cinemas foram para zero durante os bloqueios sanitários.

A pandemia ocorreu em meio a uma transição histórica na produção e entrega de mídia. A classificação consensual de Wall Street continua altista, com o preço-alvo para 12 meses cerca de 50% acima da cotação atual. Mas a dispersão dos preços-alvo individuais leva-me a descontar esse fator.

Com uma volatilidade esperada de 35%, um retorno projetado de metade do sugerido pelo preço-alvo consensual (p. ex. 25%) seria bastante atraente. A perspectiva implícita de mercado para a DIS é levemente altista. Eu mantenho minha classificação de alta para a DIS.

******

Está mais difícil do que nunca tomar as decisões certas no atual mercado. Pense nos desafios:

- Inflação

- Turbulência geopolítica

- Tecnologias disruptivas

- Aumento de juros

Para enfrentá-los, você precisa de ferramentas eficientes para organizar os dados e ter clareza do que tudo isso significa. É necessário tirar a emoção dos investimentos e focar nos fundamentos.

Para isso, existe o InvestingPro+, com todos os dados e ferramentas profissionais que você precisa para tomar as melhores decisões de investimento. Saiba mais »