Ibovespa avança acompanhando exterior; Fleury cai mais de 4%

- A empresa de mídia social Snap perdeu seu atrativo para os investidores, em meio a diversos obstáculos macroeconômicos e fundamentalistas.

- Os papéis da SNAP acumulam queda de 77,5% no ano e de 87,3% a partir do pico recorde de setembro de 2021.

- Minha expectativa é que os investidores da Snap sintam mais dor pela frente, já que o balanço de 3º tri deve revelar mais prejuízos e o encolhimento da receita.

A Snap (NYSE:SNAP) está enfrentando um ano difícil. A empresa californiana já perdeu dois terços do seu valor, em meio a uma combinação tóxica de temores de recessão, desaceleração dos gastos com publicidade digital e aumento da concorrência de empresas como o TikTok.

A companhia de mídia social depende de anúncios e foi uma das grandes vencedoras da pandemia, mas vem enfrentando dificuldades com a medidas de privacidade da Apple (BVMF:AAPL34)(NASDAQ:AAPL) nos aplicativos de iOS, impedindo o rastreamento da atividade dos usuários, bem como com o impacto da atual guerra na Ucrânia.

Após atingir a máxima recorde de US$ 83,34 em setembro de 2021, a SNAP entrou em queda livre, atingindo a mínima de US$ 9,34 em 28 de julho. Desde então, os papéis da Snap ensaiaram um modesto repique, fechando a US$ 10,58 na quinta-feira, porém, ainda assim, continuam 88% abaixo da máxima histórica e acumulam uma impressionante desvalorização de 77,5% no ano.

Nos níveis atuais, a empresa de Santa Monica, Califórnia, tem uma capitalização de mercado de US$ 17,5 bilhões. Em seu pico, o valuation da companhia atingiu US$ 136 bilhões.

Apesar da forte queda no valor de mercado, acredito que a SNAP ainda está vulnerável a mais perdas nas próximas semanas, quando a empresa pode vir a atingir a mínima pré-pandemia.

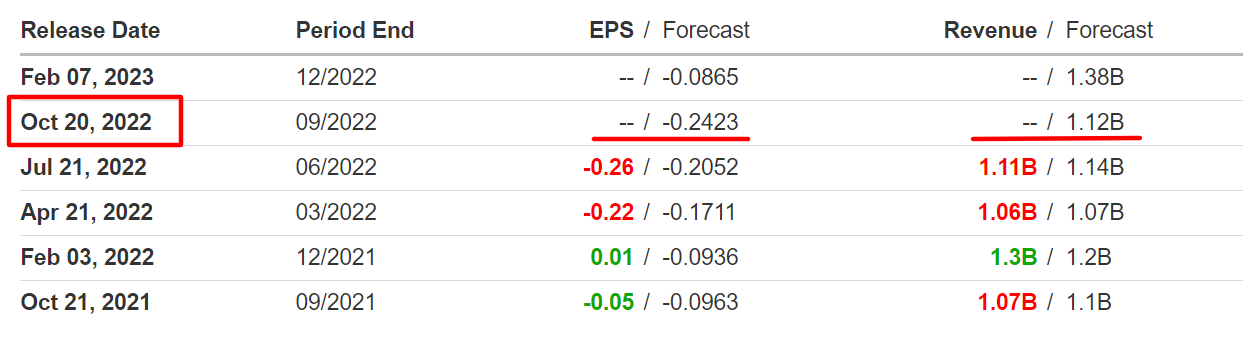

O próximo grande catalisador de baixa deve acontecer quando a Snap divulgar seus resultados financeiros após o fechamento do mercado americano, em 20 de outubro.

As estimativas consensuais indicam que a empresa controladora do Snapchat, que só conseguiu registrar lucro uma vez desde que abriu seu capital em 2017, deve registrar um prejuízo de US$ 0,24 por ação. Isso se compara ao prejuízo por ação de US$ 0,05 no mesmo trimestre do ano passado.

A receita deve subir apenas 4,6% ano a ano, para US$ 1,12 bilhão, na medida em que grandes e pequenas empresas continuam cortando custos com publicidade. Se confirmado, isso marcaria o mais lento ritmo de crescimento anualizado das vendas na história da empresa.

A Snap ficou bastante aquém das expectativas de lucro e vendas quando divulgou seu balanço do 2º tri em julho, diante do fraco desempenho dos seus negócios centrais e da crescente concorrência do aplicativo chinês de compartilhamento de vídeo TikTok.

Além disso, a gerência se absteve de fornecer uma projeção de resultados, alegando que “a visibilidade futura continua incrivelmente desafiadora".

No fim de agosto, a empresa de mídia social fez um anúncio de que pretende demitir cerca de 20% dos seus 6.400 colaboradores, a fim de reduzir seus custos operacionais.

A unidade de vendas publicitárias da Snap também foi abalada pela saída da diretora-geral de negócios, Jeremi Gorman, que implementará o serviço de anúncios na Netflix (BVMF:NFLX34)(NASDAQ:NFLX). O diretor de vendas de anúncios para as Américas, Peter Naylor, também deixou a companhia como parte de uma reestruturação, juntando-se a Gorman na gigante do setor de streaming de vídeo.

Gorman, que ingressou na Snap em 2018, é uma executiva muito respeitada e passou os seis anos anteriores na Amazon.com (BVMF:AMZO34) (NASDAQ:AMZN). Sua contratação buscou dar credibilidade aos negócios de vendas de anúncios da Snap. Naylor foi vice-presidente sênior de vendas de anúncios da Hulu por seis anos, antes de se juntar à Snap em 2020.

A saída de dois altos executivos da unidade de anúncios da companhia é vista como negativa e aumenta a preocupação dos investidores com o futuro dos negócios publicitários da empresa de mídia social.

Conclusão

Minha expectativa é que os obstáculos existentes no mercado de publicidade persistam ao longo do resto do ano e no início de 2023, com os anunciantes mudando os gastos para canais com desempenho mais elevado, em meio a um ambiente econômico desafiador.

Isso não é nada bom para os esforços de monetização da Snap, o que deve prolongar seu caminho para a lucratividade e elevar seu risco de execução.

Apesar dos vários meses de queda, as ações da Snap ainda estão sobrevalorizadas, já que são negociadas com um múltiplo de 28 vezes suas vendas neste ano, o que a faz ser uma opção menos atraente diante do atual cenário de mercado.

Aviso: No momento da publicação, Jesse não detinha qualquer posição nos ativos mencionados. As visões discutidas neste artigo correspondem exclusivamente à opinião do autor e não devem ser consideradas como uma recomendação de investimento.