Wall Street dispara com comentários de Trump sobre a China e Broadcom sobe

O Banco Central aprovou a compra de 40 por cento do C6 Bank pelo JPMorgan Chase (NYSE:JPM) (SA:JPMC34) e pôs o gigante banco dos EUA no páreo digital. O negócio foi anunciado em junho do ano passado e contava com o aval do Cade (Conselho Administrativo de Defesa Econômica).

O volume da operação girou em torno de 10 bilhões de reais, elevando o valuation do C6 para cerca de 25 bilhões de reais — valor de mercado próximo aos bancos digitais, Inter (SA:BIDI11) e aproximadamente 10 por cento do Nubank (SA:NUBR33) (Nubank) (NYSE:NU) na cotação de 11,09 dólares.

Indústria bancária

O segmento de bancos digitais está crescendo no país, e a concorrência na área está cada dia mais forte.

Nomes como Inter, BTG Pactual (SA:BPAC11) digital, XP Investimentos (SA:XPBR31) (NASDAQ:XP), Nubank e Banco Pan (SA:BPAN4) já marcam presença no cenário.

Para contextualizar a indústria bancária, decidimos atualizar nossa cobertura dos bancos digitais com um mergulho profundo no setor e nos resultados reportados no quarto trimestre do ano passado.

Sobre o C6

O C6 Bank, fundado em 2019 por ex-sócios do BTG Pactual, atualmente conta com mais de 11 milhões de clientes, sendo um dos bancos digitais que mais vêm crescendo e ganhando participação no mercado brasileiro. Apesar de atender diversos tipos de público, seus serviços são focados em clientes de alta renda. Acreditamos que essa característica chamou a atenção do JP Morgan, que possui uma estratégia global de crescimento no varejo, mas mantendo seu posicionamento “premium”.

Destacamos que o C6 havia participado de uma rodada de investimentos que teve o Credit Suisse (SIX:CSGN) (SA:C1SU34) como agente financeiro, em dezembro de 2020, quando recebeu aporte de 1,3 bilhão de reais de 40 investidores privados, sendo avaliado em mais de 11 bilhões de reais, tornando-se, assim, o 13° unicórnio (empresa que vale mais de 1 bilhão de reais) do Brasil.

Agora, com mais de 10 bilhões de reais disponíveis em caixa, o C6 poderá quitar parte de suas dívidas e alocar grande parte desses recursos para acelerar seu crescimento, consolidando-se como um dos maiores bancos digitais do Brasil.

O valor captado reduz também a necessidade da empresa em realizar um IPO em um futuro próximo. Nesse sentido, não veremos um concorrente direto para o Inter ou o Nubank na bolsa de valores nos próximos anos.

No nosso entendimento, como o C6 já tem um posicionamento no mercado de investimentos, além de possuir uma série de escritórios autorizados que auxiliam os clientes a abrirem conta corrente e oferecem produtos e serviços financeiros disponíveis no portfólio do C6 Bank, o JP Morgan também enxergou uma oportunidade de expansão dentro do varejo brasileiro.

A estratégia dos players digitais

Mesmo adotando estratégias parecidas com o que o BTG Pactual vem desenvolvendo e com o que a XP Investimentos já fazia há tempos, acreditamos que o mais provável é que o C6 acirre a competição entre os bancos digitais no Brasil.

Apesar de “jovem”, notamos que o C6 se mostra um banco maduro e possui um ecossistema mais completo do que players com mais tempo de mercado, como o Nubank.

Em competição, precisamos destacar que grande parte dos 11 milhões de clientes do C6 veio da parceria bem-sucedida com a TIM Brasil (SA:TIMS3). Os usuários da operadora conseguem usufruir de um pacote extra de internet e também melhores opções de investimentos por meio da plataforma do banco.

Outro ponto é que a fintech tem conseguido acelerar o aumento da base e monetizar melhor ao oferecer produtos e serviços que vão além do cartão de crédito.

Já no aplicativo, o C6 vem mostrando sua capacidade de agregar valor, oferecendo marketplace (C6 Store), plataforma de investimentos, conta global (em dólar e em euro), tag de pedágio (C6 Tag), maquininha de cartão para empreendedores, entre outros produtos.

Nesse ponto, comparamos mais uma vez com Nubank, que possui quase 5 vezes mais clientes do que o C6, além de mais tempo dentro desse mercado de bancos digitais.

É visível como o C6, em menos tempo, já oferece mais soluções aos clientes em comparação ao banco do cartão roxo. Mesmo que ainda seja cedo para falar de números e não tenhamos acesso às informações financeiras atualizadas (por ainda não estarem listados em bolsa de valores), é possível ver a importância da diversificação de receitas do C6 a fim de reduzir a dependência dos cartões de crédito.

Talvez, a comparação mais justa seja entre o C6 e o Inter, que oferece o maior e mais completo ecossistema do Brasil entre os bancos digitais atualmente.

De um lado, o Inter, com mais experiência, tendo dobrado a sua base de clientes no último ano e sabendo comprovadamente monetizar essa base com um enorme leque de produtos e serviços. Do outro, o C6, com maior foco na população de mais alta renda e que tem sido criativo em explorar parcerias estratégicas — além de ter a modelo Gisele Bündchen como garota-propaganda.

Acreditamos que o Inter é capaz de gerar mais receita de serviços porque, além de oferecer praticamente tudo o que o C6 oferece, o banco laranja ainda tem uma operadora de celular própria, oferece financiamento imobiliário, consórcio e seguros, possui planos de assinatura de games e vários outros serviços no Super App.

Resultados dos bancos digitais no 4T21

Por fim, incorporamos nossa visão sobre os resultados operacionais dos bancos digitais no quarto trimestre do ano passado.

Esclarecemos que como o Inter ainda não divulgou seus resultados, consideramos a seguir o reportado em sua prévia operacional do 4T21.

BIDI11

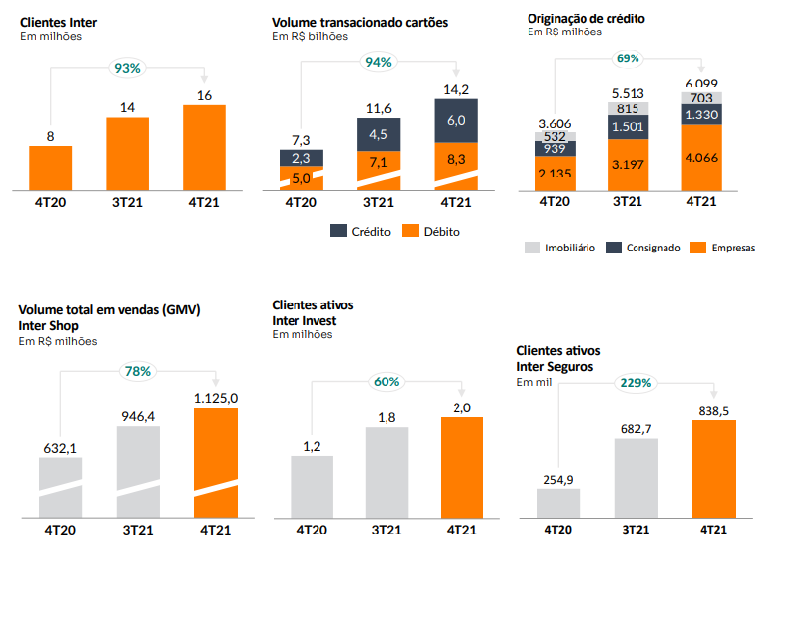

O Inter vem mostrando que segue em plena expansão, com a adição de 2,5 milhões de novos clientes no trimestre (+89 por cento vs. 4T20) e adicionando 8 milhões de novos clientes em 2021. Com isso, a empresa chega a 16,3 milhões de clientes, praticamente dobrando a sua base no período de um ano. Além disso, o Inter encerrou o ano de 2021 com um NPS de 83 pontos, mais uma vez na zona de excelência.

No Inter Bank, a empresa encerrou dezembro com o saldo médio em conta por cliente de 1,26 mil reais e o volume transacionado nos cartões foi de 14,6 bilhões de reais no 4T21 (+94 por cento vs. 4T20), totalizando 42,9 bilhões de reais no ano. Vale ressaltar o crescimento no número de cartões utilizados, atingindo 5,4 milhões (+83 por cento) e também a superação da marca de 679 milhões de transações no PIX em 2021, 8,5 por cento de todas as transações do Brasil.

No crédito, a originação no trimestre foi de 6,1 bilhões de reais (+69 por cento vs. 4T20) e 20,1 bilhões de reais foram originados em 2021. A produção do Crédito Empresas foi mais uma vez destaque, alcançando 4,1 bilhões de reais (+90 por cento), enquanto a originação do Crédito Consignado foi de 1,3 bilhão de reais (+42 por cento), e do Crédito Imobiliário de 703 milhões de reais (+32 por cento).

No Inter Shop, a empresa atingiu 1,1 bilhão de reais em GMV (volume total em vendas), crescimento de +78 por cento na comparação com o mesmo período do ano anterior, que foi impulsionado pela Orange Friday (Black Friday do Inter) e pelo Natal. O Inter realizou mais de 6,9 milhões de vendas no 4T21 (+80 por cento) e trouxe 474 mil novos clientes no trimestre, sendo que 72 por cento foram clientes recorrentes.

Na vertical de investimentos, o Inter recebeu o prêmio de melhor corretora digital do Brasil, pelo iBest, na avaliação dos usuários, e a companhia atingiu cerca de 2 milhões de investidores no 4T21 (+60 por cento), o que representa cerca de 12 por cento de sua base total de clientes. Além disso, o Inter ultrapassou 438 mil clientes com ações sob custódia, superou 410 fundos disponíveis para investimentos aos seus clientes e segue expandindo sua atuação no mercado de capitais, tendo finalizado o ano com 27 ofertas (sendo 11 somente no 4T21).

Finalmente, o Inter Seguros atingiu 838 mil clientes ativos (+229 por cento vs. 4T20) e 189 mil vendas no trimestre (+82 por cento). Vale (SA:VALE3) o destaque para o lançamento do seguro celular, que se integra às vendas de aparelho realizadas pelo Inter Shop e para o seguro de vida, que foi remodelado com uma nova experiência simplificada para seus clientes.

BPAC11

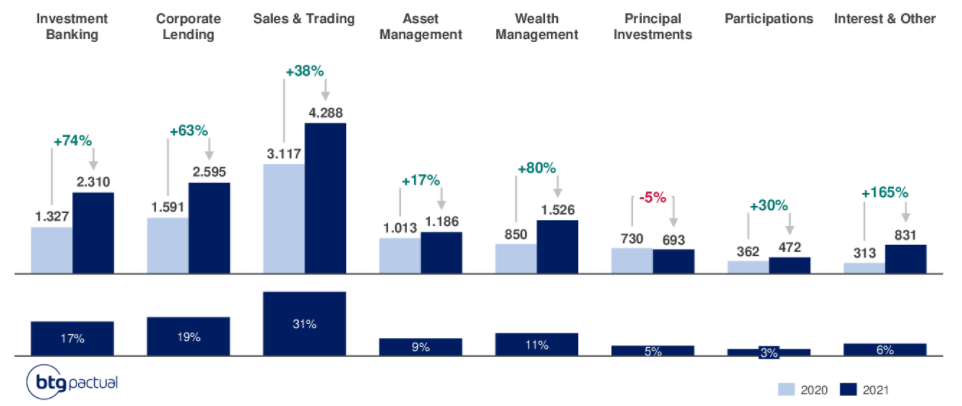

Mesmo sem a ajuda de não recorrentes, o BTG Pactual conseguiu manter seu lucro no mesmo patamar do trimestre passado e entregou um excelente resultado no 4T21. Na comparação com o 4T20, a receita do banco cresceu +23,5 por cento, enquanto o lucro saltou +42 por cento. O ROE (retorno sobre o patrimônio) anualizado cresceu para 19,4 por cento e fechou acima dos 20 por cento quando olhamos para o acumulado do ano.

Ainda que algumas áreas de negócio do BTG, como Investment Banking e Sales & Trading, tenham sido afetadas no último trimestre (por um menor nível de atividade no mercado de capitais), a receita de todas as áreas, com exceção de Principal Investments, apresentou um forte crescimento em 2021.

O banco vem colhendo os frutos do avanço no varejo digital e registrou captação total de 64 bilhões de reais no trimestre, fechando o ano com 980 bilhões de reais de ativos sob gestão e administração (AuM + AuA + WuM) – a empresa já comunicou que ultrapassou a marca de 1 trilhão de reais agora em fevereiro.

XPBR31

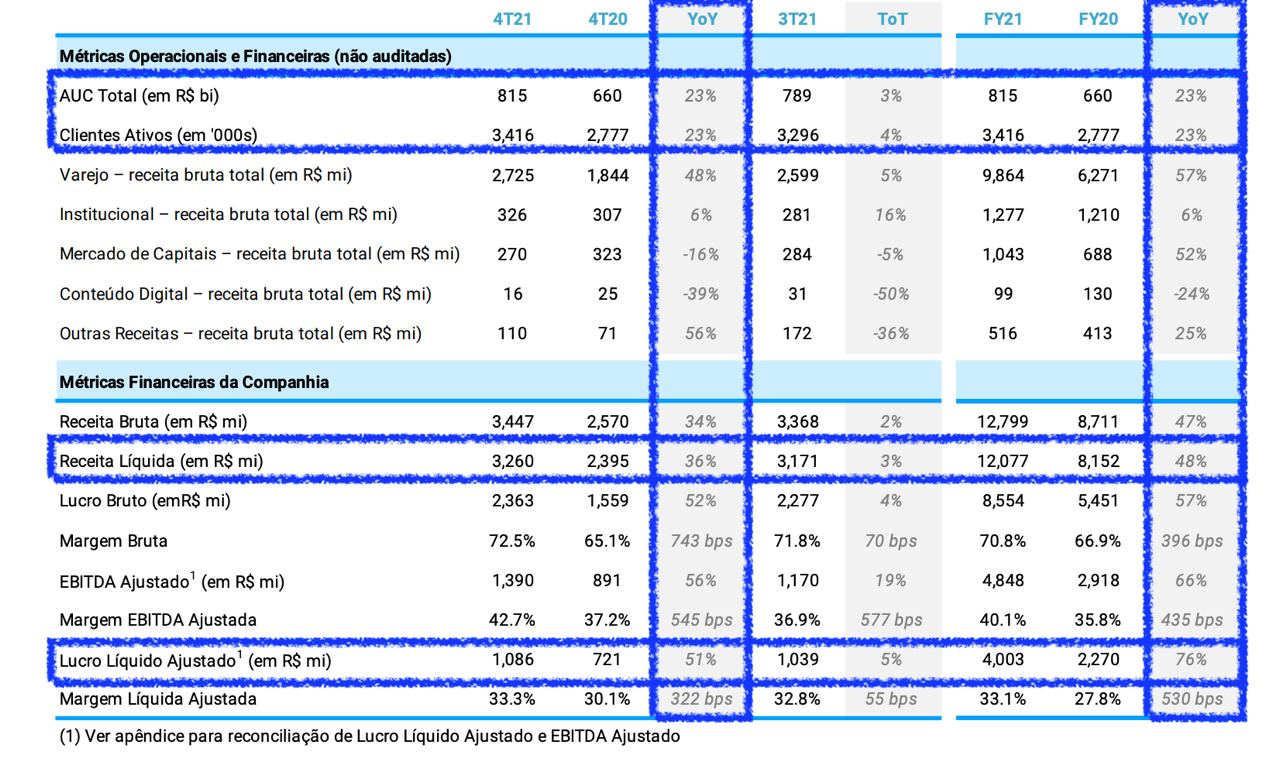

A XP Investimentos reportou excelentes resultados, com crescimento de +36 por cento na receita e de +51 por cento no lucro na comparação com o 4T20.

Já no acumulado durante o ano, vimos a receita aumentar +48 por cento e o lucro +76 por cento.

Mesmo em um cenário ruim para renda variável, os produtos de renda fixa, estruturados e Floating mais do que compensaram a performance na receita e mostraram a resiliência do negócio da XP em momentos desfavoráveis para a bolsa.

Para o nosso analista, os resultados da XP foram principalmente impulsionados pelo crescimento dos ativos sob custódia e da base de clientes ativos. O total de ativos sob custódia chegou a 815 bilhões de reais, um crescimento de +23 por cento na comparação com o 4T20.

A captação líquida no trimestre foi de 48 bilhões de reais, crescimento de +29 por cento vs. o 3T21. Esse número mostra a resiliência da rede de AAIs e dos canais diretos (XP, Clear e Rico) mesmo com o cenário macroeconômico ruim.

A base de clientes ativos aumentou em +23 por cento vs. o 4T20, totalizando 3,4 milhões.

O varejo continua sendo a principal linha de negócios da XP, representando 79 por cento da receita no trimestre. Com o cenário desfavorável para a renda variável, a média de negociação diária caiu -5 por cento na comparação trimestral, mas mostrou um crescimento de +9 por cento contra ano devido à maior base de clientes ativos.

Mesmo com a renda variável desfavorável, a receita do varejo cresceu +48 por cento vs. o 4T20 e +57 por cento na comparação anual, reflexo do seu bom mix de produtos.

Com cerca de 80 por cento dos ativos dos clientes nas mãos dos grandes bancos, a XP vem abrindo novas verticais de crescimento. Com serviços de previdência, cartão, crédito, seguro e empresas, a companhia está conseguindo aumentar seu share of wallet dos clientes (parcela da carteira dos clientes na XP).

Conclusão

É visível como o C6 vem expandindo o seu negócio e aprimorando a quantidade e a qualidade das verticais de seu ecossistema. Com isso, a empresa está ganhando espaço em um mercado extremamente competitivo dos bancos digitais e trazendo diferenciais em relação à grande parte de seus concorrentes.

Porém, mesmo com esse crescimento e agora capitalizada após o investimento do JP Morgan, ainda assim vemos o Inter melhor posicionado e em processo mais avançado para se tornar uma companhia global, podendo concluir a sua reorganização societária e migrar suas ações para a bolsa americana ainda neste ano. Destacamos nossas preferências também para empresas como o BTG e a XP, que estão ganhando cada vez mais força no varejo digital brasileiro.