A maior queda da história acaba de começar, segundo Kiyosaki: Como reagir?

Este artigo foi escrito exclusivamente para o Investing.com

O presidente do Federal Reserve, Jerome Powell, ganhou novamente as manchetes nesta semana, depois de se pronunciar em um fórum do Banco Central Europeu (BCE) em Sintra, Portugal. Deve ser bom ter um orçamento de viagem tão generoso, sobretudo quando você está realizando um péssimo trabalho. Na cidade turística portuguesa, Powell soltou esta pérola memorável:

“Eu vivi em um mundo em que a inflação não era um problema. Acho que agora entendemos melhor quão pouco entendemos de inflação”.

Se por “nós” ele se refere ao “Fed”, está coberto de razão. Claramente, as pessoas que conduzem o Federal Reserve e outros grandes bancos centrais não têm a menor ideia de como funciona a inflação. De certa forma, é surpreendente que ele tenha sido tão sincero em admitir sua inaptidão, na medida em que ouvimos o tempo todo como é importante que os investidores e consumidores confiem no Fed e na sua forma de conduzir o jogo.

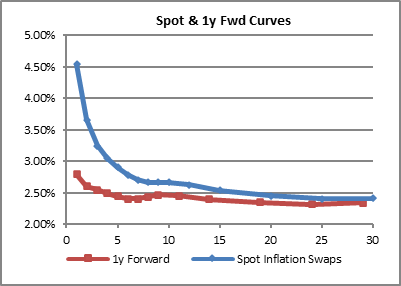

No entanto, quanto ao segundo ponto, o chairman do Fed provavelmente se sente bastante confiante no momento. A grande história da semana passada foi sobre o total colapso das expectativas de inflação, sem que houvesse qualquer evidência de desaceleração nos aumentos dos preços (exceto o leve recuo dos preços da gasolina e uma fraqueza em algumas outras commodities). Os swaps de inflação para 10 anos caíram 18 pontos-base na semana. Os swaps de inflação para dois anos caíram 40 pontos-base. E o mais notável é que a curva de inflação futura de 1 ano mostra que os investidores acreditam que iremos superar isso daqui um ano (ver gráfico, fonte: Bloomberg com cálculos da Enduring Investments).

O swap de inflação de 1 ano caiu de 5,15% para 4,55%. Isso parece não fazer muita diferença no momento em que a mediana da inflação ainda está subindo, sem levar em conta as negociações de curto prazo na inflação. A inflação futura está a 2,75% e, depois disso, a curva fica plana em torno de 2,25%. Em outras palavras, a precificação do mercado sugere que o Fed manterá firme a aterrissagem, apesar de o seu presidente reconhecer que, na verdade, não tem qualquer ideia de como a inflação funciona.

Se tais curvas fornecerem uma leitura confiável das expectativas de inflação e se esta estiver ancorada às expectativas, pode ser que tenhamos sorte e o avião baixe suavemente sobre a pista, apesar de os pilotos revelarem que não sabem o que estão fazendo.

Muita benevolência.

É possível extrair uma interpretação diferente. Há duas razões para que o cabo-de-guerra não esteja se movendo em determinado momento. A primeira é que todos concordam que o cabo-de-guerra não tem sentido, portanto ninguém o está puxando. A outra é a possibilidade de que há forças muito fortes em ambos os lados, que se neutralizam. Talvez – e não tenho qualquer forma de avaliar se isso está realmente acontecendo – tenhamos dois campos diametralmente opostos que, de repente, entraram em equilíbrio.

De um lado estão as pessoas (como eu) que pensam que a taxa de inflação provavelmente cairá no restante deste ano e em 2023, mas sem se aproximar da meta do Fed. Do outro lado estão pessoas que reconhecem que já entramos em recessão ou o faremos em algum momento do ano que vem e que a inflação média cairá rapidamente de volta para o normal ou até mesmo nos ameace com uma deflação.

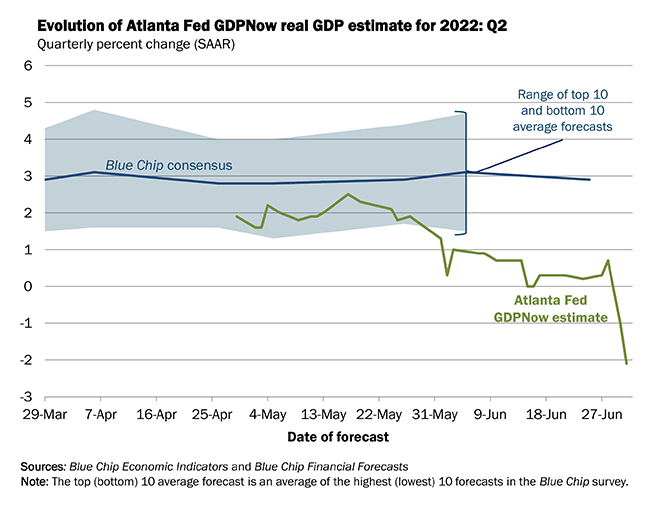

Quem acredita na recessão teve muitos dados ultimamente para defender sua tese a respeito do crescimento, ainda que não tenham tido qualquer dado que respalde a ideia de que os preços irão desacelerar (ou mesmo recuar). As vendas de imóveis sofreram uma queda abrupta, e os índices de atividade industrial e de confiança do consumidor estão se enfraquecendo a um ritmo alucinante, sem falar no indicador GDP Nowcast, do Fed de Atlanta, divulgado na sexta-feira, que recuou para uma estimativa de -2,1% para o PIB americano no trimestre que acabamos de encerrar.

Eu estou no grupo daqueles que acreditam que a inflação permanecerá aderente e desconfortável, mas tenho sido bastante claro no sentido de que é praticamente certo que enfrentaremos uma recessão diante do rápido aumento dos preços de energia e das taxas de juros.

Como eu posso sustentar ambas as visões?

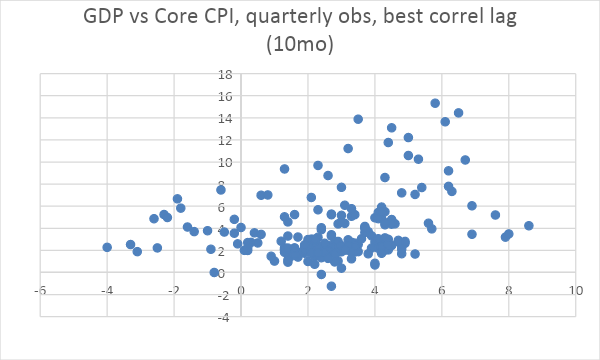

Bem, porque não há uma ligação incondicional entre o crescimento e a inflação, e as pessoas que entendem muito de inflação sabem disso.

Eu conheço pessoas que acreditam que o crescimento excessivo provoca inflação. E também conheço modelos ensinados em universidades que assumem que isso seja verdade. Mas aqui está a evidência. Observações trimestrais desde 1970, usando a defasagem mais favorável do crescimento (PIB real) em relação ao núcleo da inflação (núcleo do IPC). O R ao quadrado é 0,075. Se você olhar apenas para 1970-1992, o R ao quadrado dispara para 0,121. Observe que há vários períodos em que o crescimento foi, digamos, de 0,5% anualizado ou abaixo, mas o núcleo da inflação foi igual ou superior a 4%. De fato, o núcleo da inflação em todos esses trimestres de crescimento lento ou negativo foi de 3,5%. Hmmmm.

Dando um passo atrás...

Vamos jogar um jogo chamado “O que fazer se você sabe que não sabe como funciona”.

Imaginemos que você esteja diante de uma máquina grande e complexa. No entanto, só existem dois ou três controles nela, e uma coisa que você sabe com certeza é que “não sabemos como isso funciona”. A máquina está operando de forma muito rápida, e tudo indica que ela está superaquecendo e você precisa pará-la. O que você faria?

Se você realmente não sabe como ela funciona, qualquer ação que fizer pode tanto piorar quanto melhorar a situação. Mas, se você não fizer nada, a máquina irá superaquecer!

O mais recomendado nessa situação é que você pergunte a alguém que sabe o que está fazendo. Mas, se essa pessoa não estiver disponível, outra estratégia razoável seria tentar fazer algo pequeno, avaliar o efeito e, então, aumentar ou reduzir a dose. Se houver um seletor, vire-o um pouco para a direita e depois, com base no que acontecer, vire-o mais para a direita ou reverta-o para a esquerda. O menos recomendado seria virar o seletor violentamente para um dos lados e continuar virando-o antes de saber o que está acontecendo.

Isso é o que o Fed está fazendo, na prática. Recentemente, escrevi que a política monetária é experimental, porque nunca antes o banco central tentou conter uma inflação considerável apenas com taxas de juros. Parece-me insensato que autoridades tenham escolhido acelerar de forma agressiva em uma estrada desconhecida. O que quero dizer é que não acredito que o Fed realmente pense que não sabe das coisas. Pode ser que estejam dizendo “não entendemos a inflação” para que seus erros passados (“inflação transitória”, p.ex.) não pareçam tão graves, mas estão se comportando como se tivessem plena confiança no que estão fazendo.

Se esse for o caso, qual é a mensagem que eles tiram das últimas semanas? Os mercados de ativos associados ao crescimento caíram (8,5% para ações, 10,4% para commodities), o crescimento econômico parece estar se enfraquecendo e as expectativas de inflação (pelo menos as medidas baseadas em mercado) sinalizam fortemente que a inflação está sob controle. Os banqueiros centrais podem concluir que esses são sinais de que o combate à inflação está mais perto de acabar do que imaginavam e que, por isso, podem desacelerar ou apertar as condições financeiras mais devagar. O mais interessante é que essa também é a abordagem correta se as autoridades reconhecerem que não compreendem realmente a máquina, portanto querer ver o que acontece em decorrência de ações anteriores possui certo valor inerente.

De qualquer forma, o mais provável é que estejam errados – o combate à inflação não está perto de terminar. Mas se eles, de fato, estiverem indo na direção errada, é melhor que errem de forma bem devagar.