Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

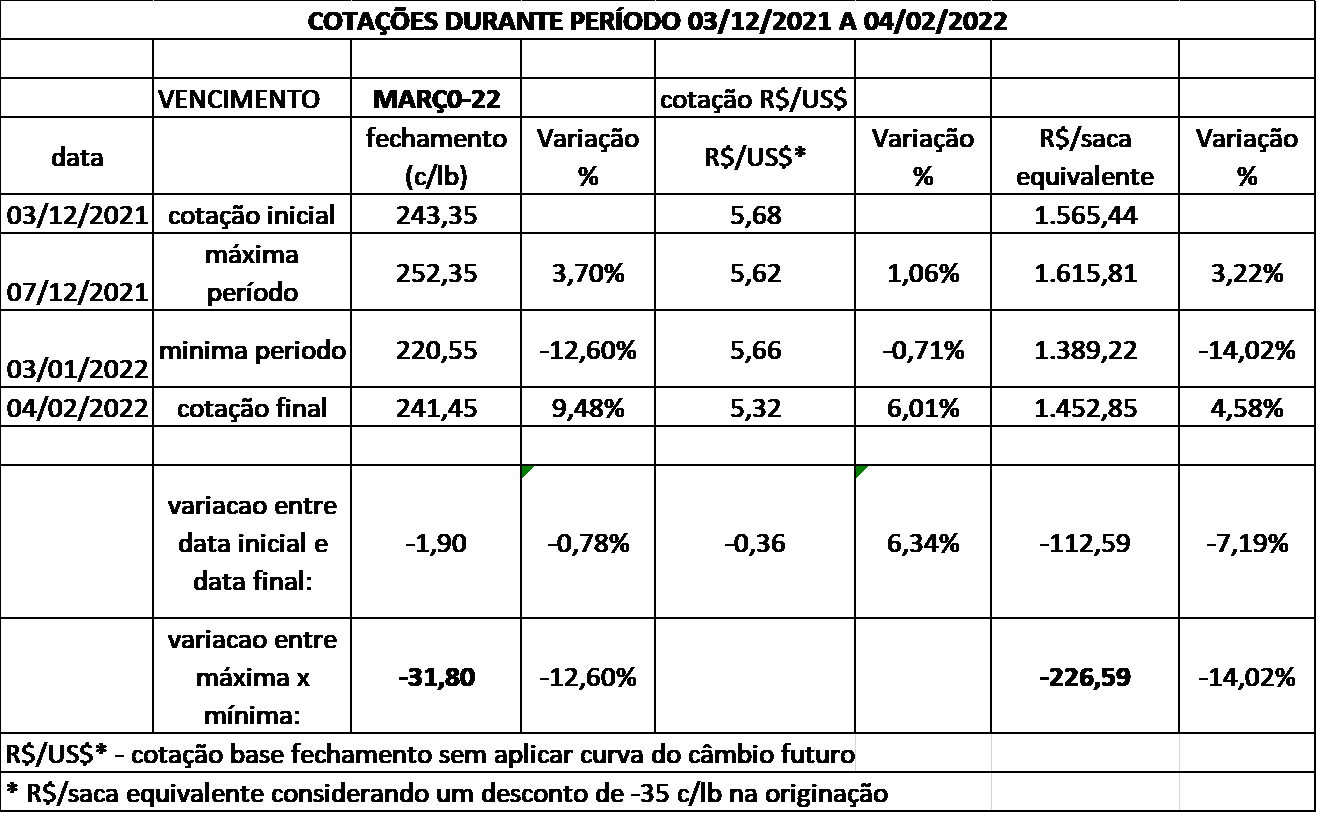

Fazendo uma breve retrospectiva dos últimos 60 dias o contrato Março-22 iniciou o período (iniciando em 03/12/21) cotado @ 243,35 c/lb*. Negociou na máxima do contrato (no dia 07 de dezembro) @ 252,35 c/lb* (valorizando +3,70%). Em seguida recuou até a cotação mínima (no primeiro pregão do ano) @ 220,55 c/lb* (desvalorizando -12,60%). Desde então as cotações voltaram a valorizar terminando o período (no dia 04/01/22) @ 241,45 c/lb* (voltando a valorizar +9,48%).

Já o R$ iniciou o período cotado @ 5,68 R$/US$. Negociou na máxima (no dia 21 de dezembro) @ 5,7560 R$/US$ (desvalorizando -1,33%) e recuou até a cotação mínima (no dia 01/02/22) @ 5,2660 R$/US$. Terminou o período @ 5,32 R$/US$ (valorizando +7,57%).

Já o contrato Setembro-22 iniciou o período cotado @ 239,55 c/lb* (também atingindo a máxima do ano no dia 07 de dezembro) @ 246,90 c/lb* (valorizando +3,07%). Na sequência recuou até a cotação mínima do período (no primeiro pregão do ano) @ 219,50 c/lb* (desvalorizando -11,10%). Desde então as cotações voltaram a subir, terminando o período no dia 04/01/22 @ 240,15 c/lb* (valorizando +9,41%).

*todas as cotações acima em centavos de dólar por libra-peso

As tabelas acima servem para mostrar aos produtores a importância do acompanhamento diário do mercado e a importância em aproveitar as oportunidades que o mercado proporciona. E, a influência do R$ junto com a “curva da taxa de juros” na composição do preço final da compra/venda do produto.

Resumindo, para vendas spot contra o contrato Março-22, se o produtor apenas acompanhou o mercado e não fez nada durante os últimos 2 meses e precisou vender sua safra na última sexta-feira, vendeu “perdendo” – 112,59 R$/saca (-7,19%) ou -162,96 R$/saca (-10,09%) entre a “cotação máxima x a cotação do fechamento” da última sexta-feira.

Já contra o contrato Junho-22, se o produtor apenas acompanhou o mercado e não fez nada durante os últimos 2 meses e decidiu vender parte da sua safra na última sexta-feira, vendeu “perdendo” – 95,66 R$/saca (-5,91%) ou -136,98 R$/saca (-8,23%) entre a “cotação máxima x a cotação do fechamento” da última sexta-feira.

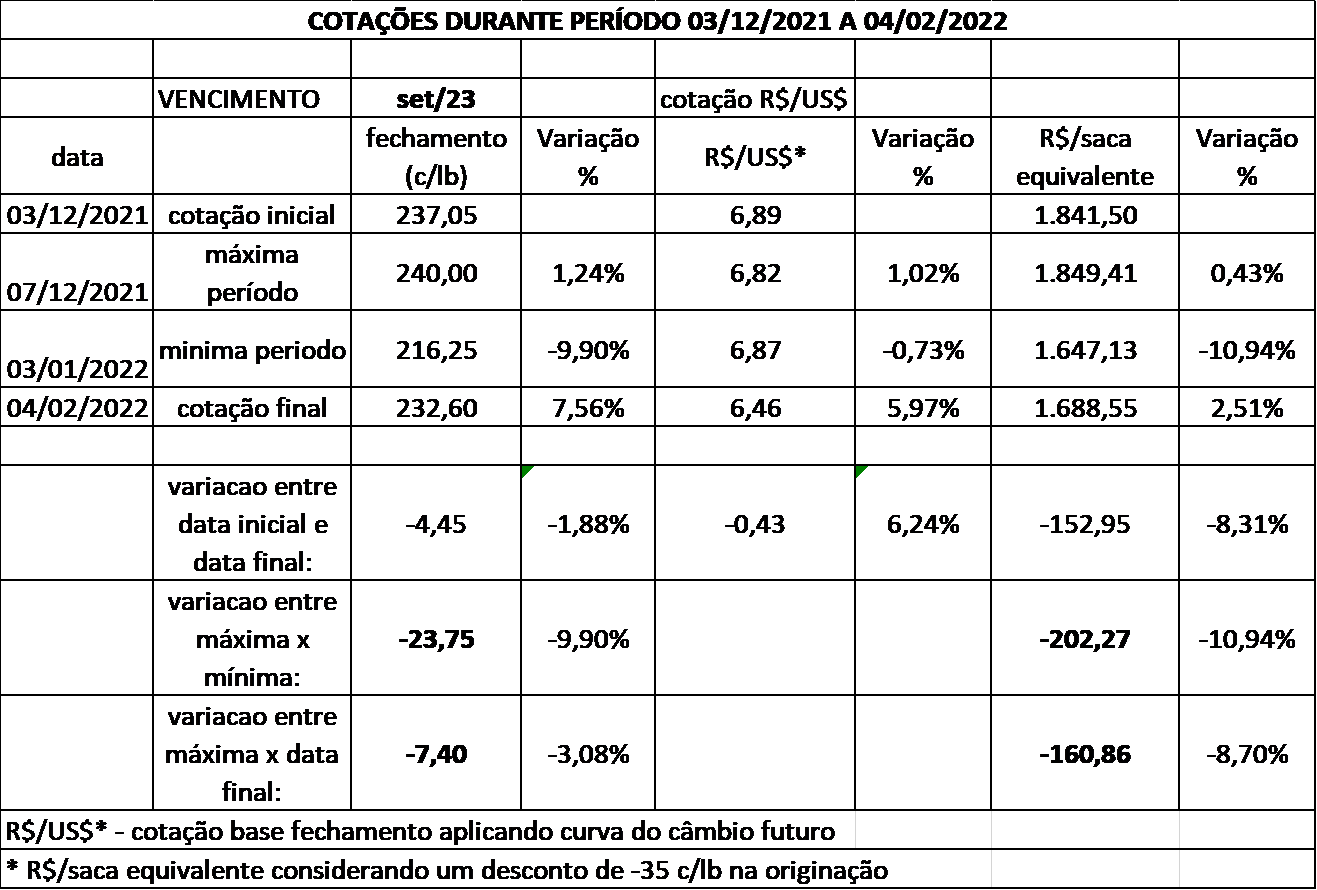

A tabela abaixo demonstra as oportunidades para o produtor “profissional” em condições para realizar as operações de hedge contra o vencimento Setembro-23 (protegendo as safras futuras e nesse caso com produto para entrega entre junho-agosto-23):

Contra o contrato Setembro-23, durante os últimos 2 meses, o produtor teve oportunidades para realizar vendas futuras entre 1.600-1.849 R$/saca (enquanto o mercado comprador apresentava propostas para as “travas” para o mesmo período sempre abaixo dos valores acima).

Durante os últimos 2 meses as principais dúvidas entre os produtores e os agentes do mercado tem sido o fechamento da produção efetiva para a safra 21/22 e as estimativas para a próxima safra 22/23.

As estimativas para a safra 21/22 variaram entre 43-57.500 milhões de sacas (previsão Conab*: 47,716 milhões de sacas). Já para a safra 22/23 as estimativas estão variando entre 37.65 – 64.20 milhões de sacas (previsão Conab*: 55.743 milhões de sacas).

Falando em Conab* até o momento ela ainda não publicou o estoque de passagem da safra 20/21 para a safra 21/22. Será que irão publicar o estoque de passagem da safra 21/22 para a safra 22/23? Qual o motivo para esses dados não serem publicados?

Como já mencionado várias vezes neste comentário semanal, acredito que o mercado terá condições em “zerar” as estatísticas passadas e recomeçar um novo acompanhamento a partir da safra 22/23.

Com base no número da Conab* para a safra 21/22 em 47,70 milhões de sacas e um consumo interno estimado em 22,50 milhões de sacas, então o Brasil teria condições para exportar durante o período Julho-21/Junho-22 no máximo 25,20 milhões de sacas (-44,86% em comparação com as exportações do período Julho-20/Junho-21). Uma redução em -20.50 milhões de sacas!

Até o momento, segundo dados da Cecafé, o Brasil já exportou entre Julho-21/Janeiro-22 aproximadamente 22.471.740 sacas!

O Brasil, segundo a previsão de “oferta x demanda” acima, então ainda tem para exportar APENAS 2.800.000 sacas até dia 30 de junho-22! Na média dos próximos 5 meses esse valor representa apenas 560.000 sacas por mês!

Segundo a Cecafé, até a última sexta-feira já foram emitidas solicitações para embarque em +469.819 sacas. Se em fevereiro de 2022 o Brasil conseguir manter as exportações acima de 2.800.000 sacas, então poderemos assumir que: a) estoque de passagem era grande; b) a produção da Conab está errada; c) o consumo interno diminuiu; d) as três opções acima!

No médio prazo acredito que mercado continuará firme. Tanto a quantidade de café disponível até a entrada da próxima safra nas mãos dos produtores / cooperativas e tradings e o tamanho da safra 22/23 continuam sendo um mistério!

Os estoques certificados do café tipo arábica estão reduzindo dia após dia. Terminaram a semana com apenas 1.110.084 sacas (atingindo um dos menores valores durante os últimos 10 anos),

Os “fundos + especuladores”, nos últimos 60 dias, continuaram aumentando a posição “comprada” saindo de +47,275 para +50,948 lotes (segundo dados do CFTC* publicados na última sexta-feira.

No próximo dia 10 de fevereiro teremos o vencimento das opções do contrato com vencimento em Março-22. A quantidade de opções de compra “Call” em aberto poderá ser o estopim para os próximos 3 pregões. Com base na última sexta-feira a posição em aberto entre os “strikes” 235-250 centavos de dólar por libra-peso estava em +15.788 lotes. Respectivamente +2.864 / +2.366 / e +7.175 lotes nos “strike” 240 / 245 / 250 centavos de dólar por libra-peso!

Entre os “strikes” 252.50 e 270,00 centavos de dólar por libra-peso temos +9.873 lotes em aberto!

Semana q vêm promete! Se os “comprados” conseguirem disparar algum “stop” contra os “vendidos” poderemos voltar a testar os 252.35 centavos de dólar por libra-peso.

Dependendo do comportamento do mercado poderá ser uma excelente oportunidade para os produtores venderem o restante da safra 21/22 contra o Set-22 e/ou analisarem oportunidades para a safra 23/24 contra o Set-23!

Caso algum produtor decidir realizar “travas” para a próxima safra 22/23 e/ou 23/24 muita atenção! Protejam-se comprado as famosas “Call-Spreads”. Ainda teremos 2 invernos pela frente!

Ótima semana a todos!