Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

A semana começou positiva com notícias vindas do Vietnam (notícias sobre a falta de conteiners e eventuais atrasos no início das operações de colheita em função das chuvas) impulsionando as cotações em Londres e contribuindo para a alta em NY. Nos 2 primeiros pregões da semana o Dez-21 chegou a subir 1.305 pontos e nos 2 dias seguintes voltou a “devolver” -975 pontos (negociando quinta-feira na mínima da semana @ 198,60 centavos de dólar por libra-peso).

Aparentemente os “fundos+especuladores” trabalharam ativamente procurando encontrar “stops”, tanto de compra como de venda. O volume diário negociado voltou a ficar acima dos 43.000 lotes/dia. O mercado voltou a ver amplitudes diárias variando entre 500/900 pontos. Na sexta-feira o Dez-21 voltou a fechar com +400 pontos, terminando a semana cotado @ 203,95 centavos de dólar por libra-peso – uma valorização em US$ positiva em +2,05%.

No vencimento Set-22 o movimento foi similar, chegando a atingir novamente os 213,95 centavos de dólar por libra-peso na terça-feira e 202,85 centavos de dólar por libra-peso na sexta-feira, e encerrando a semana cotado @ 207,75 centavos de dólar por libra-peso (valorização na semana em US$ positiva em +1,81%.

Segundo o CFTC* a posição dos “fundos+especuladores” teve uma redução no período em -635 lotes, terminando com a posição comprada no período em +49.294 lotes.

Os estoques certificados continuam caindo, com os estoques de arábica encerrando a semana em +1.879.864 sacas e os estoque de robusta em +1.945.833 sacas.

Mais uma semana terminando, mais um mês acabou, e a Conab segue sem divulgar o estoque de passagem da safra 20/21 para 21/22. Segundo boatos, a Conab não divulgou os dados pois “eram muito baixos e poderia gerar pânico no mercado”. Infelizmente essa omissão apenas gera desconfiança e descredito nos próximos números. Ou seja, “quando os números forem interessantes para alguns vamos publicar, quando for desfavorável não”.

O Brasil continua sendo o foco das atenções. Mesmo com a volta das chuvas nas últimas semanas a florada aparentemente não “pegou” como esperado.

Segundo Alysson Fagundes, pesquisador da Fundação Procafé, “a florada não vingou e as chances de uma boa safra de arábica fica cada vez mais distante do produtor. Com déficit hídrico muito acentuado, as chuvas chegaram tarde no parque cafeeiro. Segundo a Fundação Procafé, voltou a chover nas principais áreas de produção no dia 1º de outubro, aliviou as condições de seca, mas não recuperou o potencial produtivo da planta – cenário que já era previsto pelo setor cafeeiro no Brasil. Ainda de acordo com a Procafé, apenas os cafés plantados nos pontos mais altos das lavouras e os cafés irrigados são os únicos que apresentam condições mais favoráveis para o ano que vem”.

Ainda segundo Alysson “o problema não é a época que choveu, é o déficit que se acumulou antes da chuva. A hora que veio chuva é lógico que a gente estava esperando que seria uma super florada porque as flores que deveriam ter aberto no final de agosto/setembro/início de outubro, aguardaram para aquela chuva e toda aquela florada foi sendo uniformizada. Porém quando o botão floral espera muito tempo, a coisa não fica legal e quando nós tivemos a chuva e aquela super florada, o cafeicultor ficou super animado e nós da Fundação Procafé sabíamos que seria um problema grave. Florada muito visível quer dizer que a planta não está muito enfolhada.

A situação para o ano que vem é irreversível, e a planta não terá tempo para se recuperar para 2023. “Se nada der errado, 2024 é a maior safra de arábica do Brasil. 2022 é péssima, 2023 também nada de positivo e 2024 é recorde absoluto a não ser que aconteça mais algum problema. Ninguém no pior cenário imaginava seca, geada e geada”.

Novo relatório da OIC* voltou a indicar uma produção mundial na safra 20/21 em +169,6 milhões de sacas e um consumo global em +167,3 milhões de saca. Com base no nosso quadro de “oferta x demanda”, e com as primeiras projeções para as próximas safras 21/22 até 25/26, considerando as seguintes premissas:

– aumento no consumo mundial em +2% ao ano

– aumento na produção nos demais países produtores em 3% ao ano

– Brasil produzindo +54,70 / +49,00 / +68,00 / +61,00 milhões de sacas nas safras 22/23, 23/24, 24/25 e 25/26 respectivamente (futurologia pura), então, alguma coisa deverá acontecer!

O índice “estoque x consumo” poderá atingir níveis críticos nos próximos anos!

Com relação ao artigo da semana passada quando mencionei a possibilidade do Brasil importar café verde do Perú e que os primeiros conteiners estariam chegando em 45 dias, o stress foi geral. Porém, creio que precisamos analisar friamente essa possibilidade e “quebrarmos paradigmas”.

Segundo dados da Comex Stat, hoje o Brasil já é um importador de café. “No período entre janeiro/setembro de 2021, o Brasil importou 3.761,26 toneladas de café torrado, extratos, essências e concentrados de café. O número representa 0,04% de participação nas importações totais no período, e com receita de US$ 60,21 milhões”.

Ora, esse volume equivale aproximadamente a 75.500 sacas de café verde. E, essa “andorinha não vai fazer verão” (essa quantidade importada representa aproximadamente 8.500 sacas/mês). Porém, são US$ 60,21 milhões que poderiam ter ficado no Brasil e repassado ao setor (via impostos, empregos, investimentos).

Infelizmente o Brasil acostumou a exportar matéria prima e a importar produtos “acabados”, deixando as margens de lucro no exterior, no meio da cadeia.

Os líderes do setor deveriam rever as leis, e implementar regras claras e transparentes para atrair investimentos para o Brasil e repassar os ganhos reais para os produtores. Não faz sentido o Brasil exportar café em grãos para países que não plantam, não produzem sequer 1 kg de café e depois importar cápsulas ou produtos/blends que poderiam ser produzidos em território nacional.

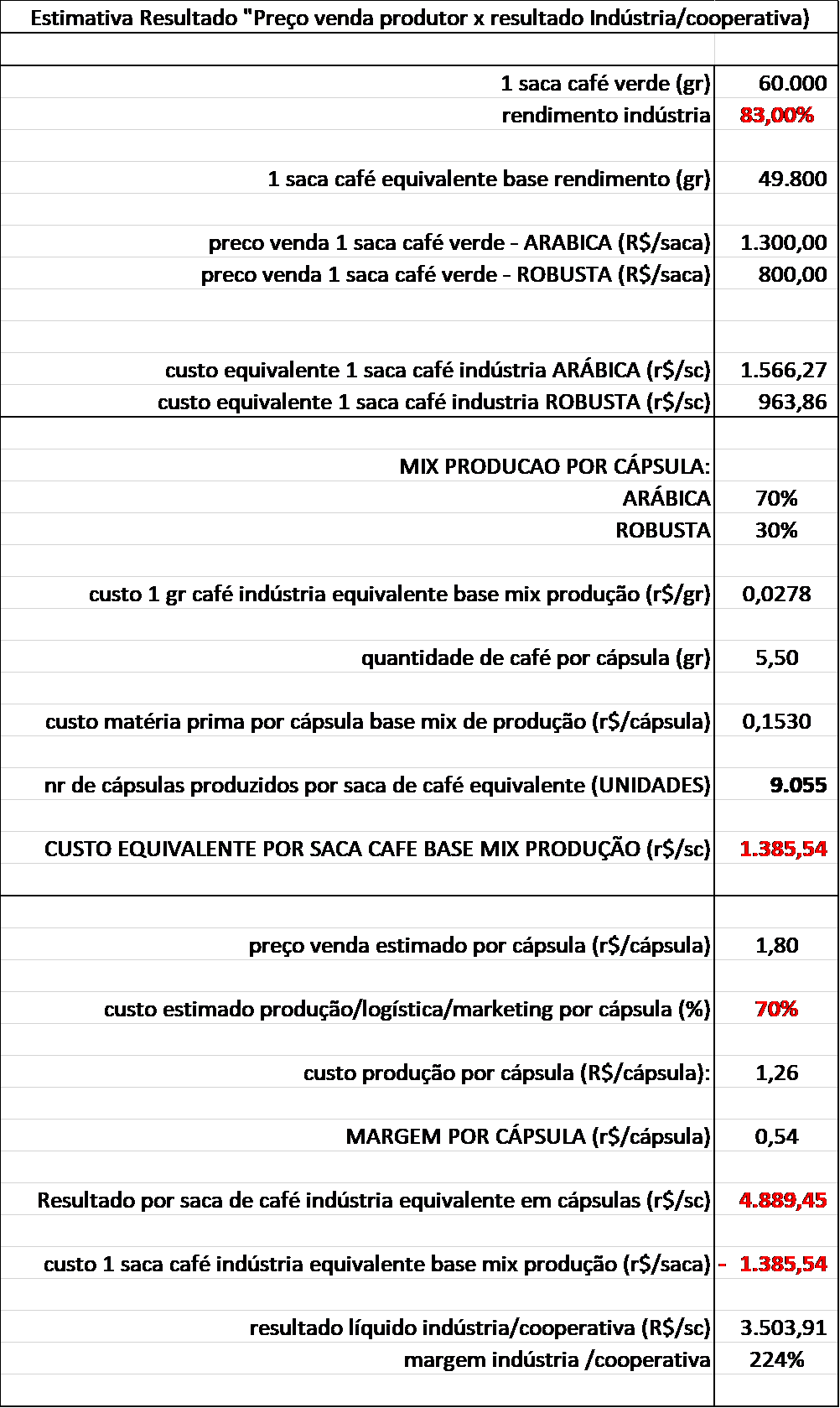

Com base na simulação do quadro abaixo, se uma cooperativa brasileira (respeitando o estatuto básico de uma cooperativa procurando maximizar a receita para seus associados) investir em uma fábrica, e trabalhar em um mercado “livre”, através do sistema de “draw-back”, os produtores poderiam estar recebendo um “bônus” considerável sobre o valor que estão recebendo hoje.

Além de vender as cápsulas no mercado interno o Brasil poderia/poderá voltar a ser o principal polo exportador de café solúvel para o mundo, dobrando, triplicando suas receitas. Claro, não estamos afirmando que o Brasil vai parar de exportar café verde, em grãos. Mas poderia entrar no mercado internacional “fazendo a diferença”. Hoje temos países na América Central, Europa, e agora Emirados Árabes Unidos importando café verde de diversas origens, processando, produzindo todos os tipos de “blends” possíveis e re-exportando para os principais destinos.

E com margens excelentes, como pode ser visto no último balanço publicado pela Starbucks (A Starbucks relatou lucro líquido fiscal no quarto trimestre de US$ 1,76 bilhão, ou US$ 1,49 por ação, acima dos US$ 392,6 milhões, ou US$ 0,33 centavos por ação, um ano antes. A receita líquida aumentou 31%, para US$ 8,1 bilhões, ficando aquém das expectativas de US$ 8,21 bilhões. As vendas globais nas mesmas lojas aumentaram 17%, perdendo as estimativas da StreetAccount de 18,3%. As vendas nas mesmas lojas nos EUA aumentaram 22% no trimestre e 11% em uma base de dois anos. Os clientes gastaram 3% a mais em transações, em média. O programa de fidelidade da empresa registrou 24,8 milhões de membros ativos, um aumento de 28% em relação ao ano anterior).

No quadro acima o custo de produção por cápsula estimado em 70% está bem “puxado”. Se alguém tiver um trabalho sobre o comparativo e puder compartilhar e divulgar agradecemos.

Por que deixar esse resultado nas mãos das multinacionais? Exportamos matéria prima e depois compramos/importamos cápsulas da Nespresso (e outros fornecedores) pagando 1,80/2,00/3,00 R$/cápsula nas lojas/supermercados e “5/8 R$/cafezinho” nos restaurantes…

Próximos suportes e resistência no Dez-21 @ 201,30 / 195,50 / 190 e @ 211,30 centavos de dólar por libra-peso respectivamente.

“Sugestões para próxima semana”:

Mercado Spot: Seguir vendendo apenas o necessário para pagar as contas do dia/semana, com preço mínimo @ 1.350-1.500 R$/saca para o café tipo arábica e 1.650/1.700 R$/saca para “cereja descascado” e @ 800/850 R$/saca para o café tipo robusta.

Para a safra 22/23:

No Set-22: quem já tiver comprado proteção, através das compras de opções de venda “Put”, sugerimos manter a posição e aguardar para “rolar pra cima”.

Para quem tiver vendido opções de compra “Call”, caso o mercado realize na próxima semana considerar comprar uma nova opção de compra “Call” (acima do strike da opção de compra “Call” vendida) para montar uma estrutura “Call-Spread” e se proteger contra uma eventual explosão nos preços!

– Para quem ainda tem posição em aberto, aguardem para vender, mas protejam-se contra eventuais baixas! Analisem a compra de opções de venda “Put” strike +200/+190 centavos de dólar por libra-peso ou comprando estruturas “Put-Spread” strike +200/-160 centavos de dólar por libra-peso vendendo a opção de compra “Call” strike -230!

Sugerimos realizar as operações para a safra 22/23 e 23/24 em diante em dólares por saca! O R$ deverá permanecer volátil!

– Para aqueles que estão realizando “travas” para a safra 22/23 e 23/24 em diante não se esqueçam em fazer o seguro contra eventual quebra na safra e seguros contra novas altas no mercado (comprando opções de compra “Call” ou “Call-Spreads” fora do dinheiro.

Seguimos positivos com NY podendo negociar acima dos 2,50 centavos de dólar por libra-peso. Seguimos sugerindo o hedge contra a baixa do mercado para as safras 22/23 em diante, garantindo remuneração “hoje” acima dos 1.400 R$/saca. Uma hora o mercado vai “acordar” e se os fundos decidirem “virar a mão”, alguma legislação local ou em algum país mudar, alguma nova crise vier a ocorrer, mesmo com uma quadro de “oferta x demanda” apertado, os preços poderão derreter -500/-700 R$/saca!

Ótima semana a todos!