Trump vai impor tarifa de 100% sobre a China a partir de 1º de novembro

Há momentos em que você deve comprar, momentos em que deve vender e momentos em que deve sair para pescar.

Diante da disparada da inflação e da mudança de postura do Federal Reserve, os mercados de títulos foram abalados e geraram grandes perdas aos investidores durante a maior parte do ano passado – hora de vender.

Desde outubro de 2022, vimos as pressões inflacionárias arrefecerem em certa medida, mas com a economia dos EUA se mantendo firme. Nesse cenário, as taxas dos títulos de 10 anos do Tesouro americano oscilaram entre 3,50% e 4,00% – hora de sair para pescar.

Com o rendimento dos títulos mais longos se aproximando de 4%, será que chegou a hora de comprar?

Neste artigo, iremos:

- Analisar a história e identificar quando surgiram as condições ideais para comprar títulos (você vai se surpreender);

- Focar no presente e avaliar se essas condições estão presentes neste momento.

Digamos que você deseja obter um retorno de mais de 10% comprando títulos do Tesouro americano e, para tanto, está disposto a ficar posicionado por 12 meses.

Seu objetivo é embarcar no forte movimento inicial de mais de 100 pontos-base nas treasuries de 10 anos.

Agora, imagine que alguém lhe pergunte o seguinte:

“Nas últimas três décadas, quais foram as condições predominantes para que a compra de títulos gerasse um retorno de mais de 10% nos 12 meses seguintes?”

Sem trapaças.

Você provavelmente disse: “Quando o Fed anunciou a flexibilização quantitativa” ou “Logo no início da recessão de 2001 ou 2008”.

Embora esses períodos tenham sido positivos para os títulos, não entregaram o forte retorno que você está buscando.

Os melhores períodos para comprar títulos do governo americano foram quando:

- Ninguém os queria ou achava que precisava deles;

- Alguns trimestres antes de as empresas começarem a perder dinheiro, e as pessoas, a perder seus empregos.

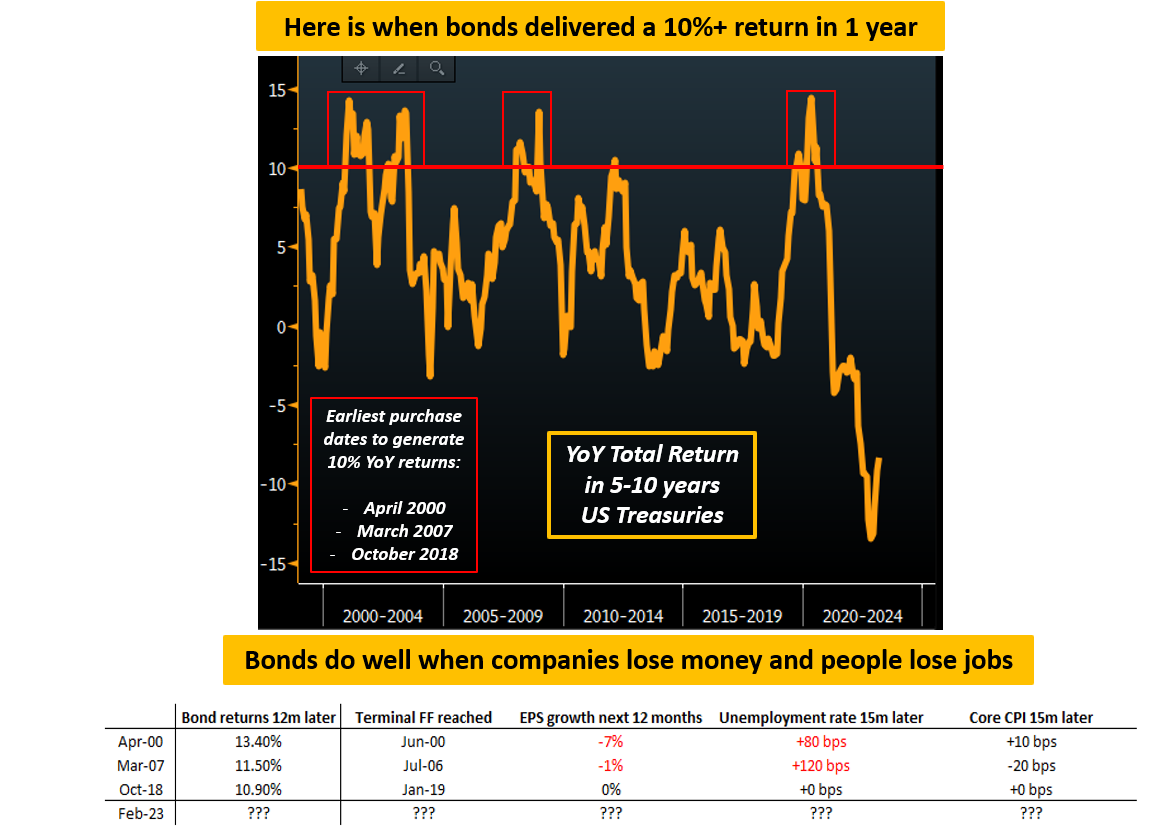

Vejamos o que nos diz o gráfico e a tabela acima.

Ao comprar treasuries de 5-10 anos em abril de 2000, março de 2007 e outubro de 2018, o investidor teve um retorno de 10% nos 12 meses seguintes. Para papéis de longo prazo, estamos falando de um retorno muito bom.

Observe o seguinte: nenhuma flexibilização quantitativa havia sido anunciada nesses momentos e tampouco estávamos em uma recessão.

Na verdade, a primeira característica comum desses períodos é que ninguém queria saber de títulos americanos.

Em abril de 2000, o Fed ainda estava elevando os juros, diante da alta da inflação básica, os espíritos animais ainda estavam à flor da pele com as empresas “ponto com”, e a economia estava indo bem, ou seja, ninguém precisava de títulos.

Em março de 2007, estávamos em meio ao milagre do mercado imobiliário dos EUA (leia-se: bolha), com a taxa de desemprego nas mínimas do ciclo e o S&P 500 em um movimento de alta incessante. De novo, quem precisava de títulos nesse momento?

E você se lembra de outubro de 2018? Estava sendo realizado o aperto quantitativo, o presidente do Fed, Jerome Powell, mencionava taxas neutras mais altas e o mercado de trabalho estava forte. Ninguém precisava de títulos.

A segunda característica comum era o rápido aumento das chances de um crescimento negativo do lucro por ação (LPA) e de uma rápida elevação do desemprego.

Basicamente, ninguém queria títulos, mas, pouco tempo depois, todos se deram conta de que precisavam deles.

Nos 4-5 trimestre posteriores a todos esses períodos, os resultados corporativos não cresceram de forma satisfatória, o mercado de trabalho arrefeceu e a inflação básica se estabilizou. Os dados macro evidenciavam inequivocamente uma desaceleração do crescimento nominal que, em dois dos três casos, se transformou em uma recessão (2001, 2008).

A história mostra que a melhor hora para comprar títulos americanos é no momento em que ninguém quer tê-los em carteira, mas os dados macro sinalizam que, em breve, os investidores vão precisar deles.

***

Aviso: Este artigo foi publicado originalmente em Macro Compass (BVMF:PASS3).