Bitcoin retoma nível de US$ 89 mil impulsionado por fluxo institucional

Defender um aumento das alocações em ações no momento em que os juros estavam perto de zero era fácil. Depois de um ano de elevações de juros pelo Federal Reserve, o cálculo ficou mais complicado.

Alguns analistas consideram que o momento atual favorece os títulos, principalmente em uma estratégia de longo prazo (buy-and-hold) com treasuries, isto é, títulos do Tesouro americano. Jim Bianco, da Bianco Research, destacou nesta semana a compra de treasuries para aproveitar os rendimentos mais elevados representa uma oportunidade que há anos não se via.

“Você vai obter dois terços da valorização de longo prazo do mercado acionário sem qualquer risco”, afirmou Bianco.

Faz sentido, mas decidir se e como aumentar o peso em títulos – especialmente treasuries – requer uma análise mais detida. A taxa de 3,88% do título de 10 anos do Tesouro americano (em 23 de fevereiro) está perto do nível mais alto em mais de uma década. Como não gostar?

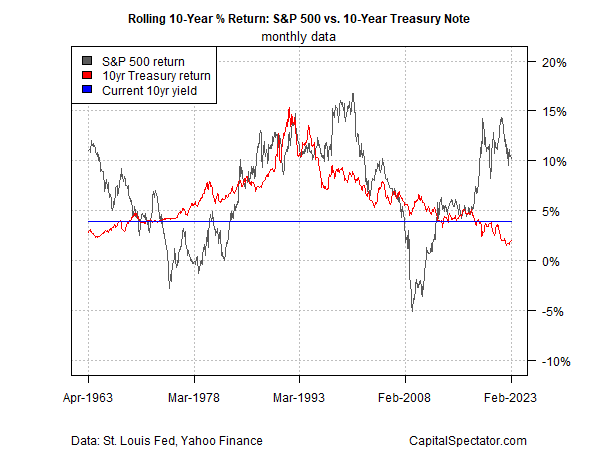

Mas decidir quanto alocar em treasuries requer uma análise para além dos rendimentos. Também requer levar em consideração o horizonte de tempo, a tolerância ao risco, entre outras variáveis específicas ao seu caso. É importante ainda avaliar qual será o retorno potencial das ações em um horizonte relevante de tempo, em comparação com o vencimento do título de sua preferência. Um bom começo é avaliar como o mercado acionário americano (S&P 500) se compara, em um prazo de 10 anos, com a compra de uma nota de 10 anos do Tesouro americano. Resumimos isso no gráfico abaixo, considerando resultados desde o início da década de 1960.

Para fazer uma aproximação do retorno de uma nota de 10 anos, utilizarei o rendimento atual para a treasury de 10 anos. Para exemplificar, considere que você adquiriu uma nota de 10 anos há uma década, quando o rendimento era de apenas 2%. A manutenção desse título em carteira implica um retorno de 2% na década seguinte, como mostra o último ponto na linha vermelha do gráfico acima. Para fins de comparação, o S&P 500 entregou um retorno anualizado de 10,2% no mesmo período (linha preta). A linha azul marca o atual rendimento da Treasury de 10 anos: 3,88% (23 de fevereiro), que serve de previsão confiável de retorno esperado para uma nota de 10 anos para a década à frente.

Principal lição: o retorno do S&P em 10 anos varia enormemente em relação ao retorno implícito da nota de 10 anos mantida em carteira no longo prazo. Isso não é de surpreender, mas é um lembrete de que o prazo de investimento de uma Treasury lança uma longa sombra sobre o desempenho do investimento.

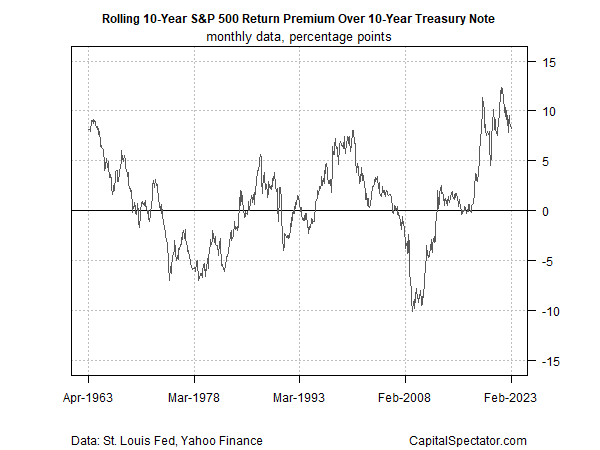

Para maior clareza em relação a como a performance do S&P se compara com uma posição em uma nota de 10 anos no longo prazo, o próximo gráfico rastreia o prêmio do mercado acionário sobre o título do Tesouro americano. Claramente, a história recente favoreceu bastante uma alocação pesada em ações.

Chegou a hora de fazer o contrário, ou seja, fazer uma alocação pesada em treasuries? Talvez, mas a resposta requer mais do que uma comparação simples das taxas atuais no mercado de títulos, embora esse seja um bom começo para a análise.