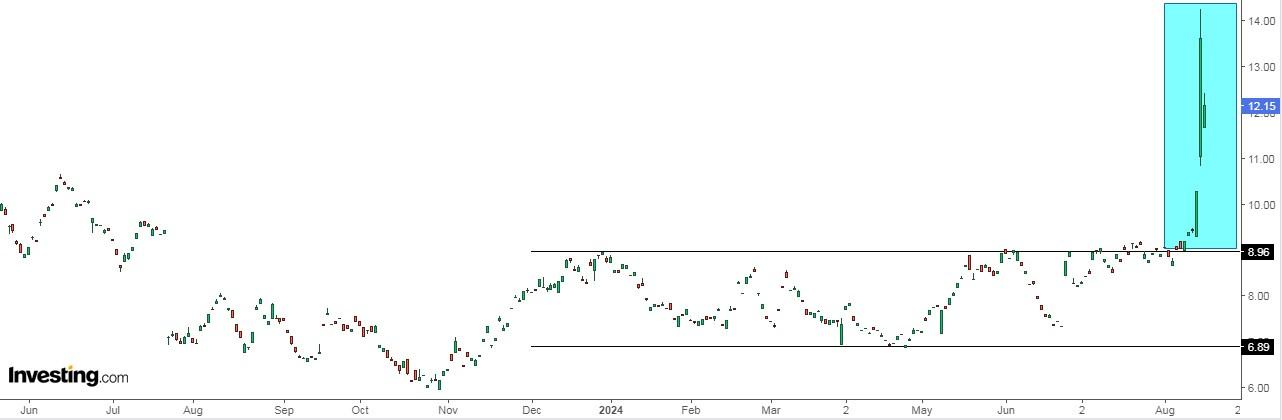

BHIA3: Otimismo e risco no gráfico com alta de 11% das Casas Bahia

- Na semana passada, os fundos de hedge compraram ações dos EUA no ritmo mais rápido desde março.

- Apesar disso, o foco dessas negociações pode estar mudando.

- Grandes fundos saíram da Nvidia após sua valorização de 730%, enquanto o Pershing Square de Bill Ackman (NYSE:SQ) comprou ações da Nike (NYSE:NKE), com o objetivo de reverter sua queda de 27%.

Em meu último artigo, expliquei por que a recente queda do mercado não deveria causar alarme e apresentei alguns motivos.

Enquanto investidores novatos desfaziam suas posições, os fundos de hedge compravam ações dos EUA no ritmo mais rápido desde março.

Historicamente, desde 1980, o S&P 500 apresentou um retorno médio de 6% nos três meses seguintes após uma queda de 5% de uma alta recente.

Esse padrão se confirmou mais uma vez. O S&P 500 iniciou a semana em 5.351 e encerrou em 5.543, com uma expressiva valorização de 3,9%.

Contribuindo para o otimismo no panorama macroeconômico, o Governador do Fed, Bostic, minimizou os temores de recessão, declarando:

"Um corte na taxa de juros está a caminho e, se a economia evoluir como espero, todos estarão sorrindo mais até o fim do ano. Não prevejo uma recessão; a economia ainda tem bastante ímpeto."

No entanto, olhando para frente, essa visão positiva não garante que manter investimentos nas mesmas ações continuará sendo vantajoso.

Relatórios recentes de grandes fundos revelam que alguns já começaram a realizar lucros na posição superlotada da NVIDIA Corporation (NASDAQ:NVDA), mudando o foco para ações com melhores valorações.

Com isso em mente, vamos explorar três negociações chave que estão moldando os mercados agora.

1. Grandes fundos realizaram lucros na Nvidia após a alta

Indiscutivelmente, a Nvidia foi uma das ações de maior desempenho em 2023 e 2024, subindo 730% desde 2023, impulsionada pelo boom do setor tecnológico e pelo avanço da inteligência artificial.

Dado esse aumento rápido, era inevitável que a ação eventualmente desacelerasse para uma pausa merecida, o que ocorreu de meados de julho a 8 de agosto, permitindo alguma consolidação e novas oportunidades de compra.

Os fundos de hedge aproveitaram a oportunidade para capitalizar nos recordes históricos da Nvidia durante o segundo trimestre deste ano.

Entre os vendedores das ações da Nvidia estavam figuras proeminentes como o Duquesne Family Office de Stanley Druckenmiller, a Appaloosa Management de David Tepper, a Soros Capital e a Maverick Capital de Lee Ainslie.

A Maverick Capital fez apenas uma redução modesta, diminuindo sua posição na Nvidia em 2,866% após comprar 464 mil ações no primeiro trimestre de 2023.

Por outro lado, a Appaloosa Management desfez-se de 83% de sua participação na empresa, enquanto a Fundação Bill & Melinda Gates saiu completamente de sua posição no quarto trimestre de 2023.

A Tiger Global Management também vendeu suas participações na Nvidia, e a Soros Capital, que vinha acumulando ações desde 2019, vendeu no segundo trimestre após a última compra no primeiro trimestre de 2024.

A Nvidia divulgará seu próximo relatório de lucros em 28 de agosto, com o mercado de olho em um possível preço-alvo de US$ 140,67, acima do fechamento de quinta-feira em US$ 122,86.

2. Investidores institucionais compraram na queda da Nike

A Nike recebeu um impulso notável após o anúncio de que o fundo hedge Pershing Square, liderado por Bill Ackman, adquiriu uma nova participação na empresa.

A Pershing Square agora possui aproximadamente 3 milhões de ações, representando uma participação de cerca de 0,19%.

Ackman investiu pela última vez na Nike no final de 2017, durante um período em que a empresa estava perdendo participação de mercado na América do Norte para a Adidas (OTC:ADDYY). Ele saiu de sua posição alguns meses depois, em 2018.

Os investidores estão esperançosos de que o retorno de Ackman como acionista possa ajudar a reverter a sorte da Nike, já que a empresa enfrentou desafios com erros estratégicos e concorrência intensa. As ações da Nike caíram 27% até agora este ano.

A empresa pagará um dividendo de US$ 0,37 por ação em 1º de outubro, com a data ex-dividendo marcada para 3 de setembro. O rendimento anual do dividendo é de 1,79%.

O índice preço/lucro (P/L) da Nike para os próximos 12 meses é de 24,26, comparado a 36,75 para a Adidas. O mercado estabeleceu um preço-alvo de US$ 91,27 para as ações da Nike.

3. Bavarian Nordic (CSE:BAVA) dispara

A declaração da Organização Mundial da Saúde de uma emergência internacional de saúde devido à varíola dos macacos impulsionou significativamente as ações da Bavarian Nordic, uma empresa de biotecnologia dinamarquesa renomada por suas vacinas contra varíola e poliomielite.

A Bavarian Nordic produz a única vacina aprovada para varíola dos macacos tanto na Europa quanto nos Estados Unidos — Imvanex na UE e Jynneos nos EUA.

A saúde financeira da empresa, estimada pelo InvestingPro, é excepcional, garantindo-lhe uma classificação máxima de 5.

Seu desempenho no mercado de ações já era forte antes dos eventos da semana passada:

- Últimos 10 anos: +83,70%.

- Últimos 5 anos: +53,09%.

- Último ano: +68,28%.