Trump é a cola que mantém os BRICS unidos?

Semana passada ocorreu a suspensão das exportações brasileiras de carne bovina para a China, por um caso de encefalopatia espongiforme bovina (EEB, ou BSE, na sigla em inglês) em uma fazenda no Pará, que deve ter a tipificação confirmada como atípica, nos próximos dias.

Um caso atípico ocorre de maneira espontânea, em uma frequência muito baixa na população, em animais mais erados (velhos) e não tem relação com outros animais (não foi transmitida), nem como a ingestão do príon (agente causador, uma proteína defeituosa).

A outra forma de BSE seria a clássica, que nunca foi registrada no Brasil e está relacionada ao consumo de produtos de origem animal contaminados por ruminantes (como farinha de carne, o que é proibido no Brasil). A forma clássica gerou uma grave crise sanitária no Reino Unido na década de 90.

O Brasil suspendeu as vendas de carne bovina à China até a resolução do assunto. Há um protocolo em vigor que preconiza essa interrupção em caso de BSE atípica. A retomada, no entanto, depende da China. Em 2019 foram 13 dias e em 2021 pouco mais de cem dias.

O Ministério da Agricultura tem sido ativo nas tratativas e espera-se que isso gere bons resultados, minimizando o intervalo da suspensão. Cabe destacar que as diferenças de tempos de suspensão nesses dois últimos casos se devem a inúmeros fatores, como momento do mercado, situação de estoques no país, entre outros.

Pensando justamente no contexto de oferta global de carne bovina, trouxe alguns dados que subsidiam a expectativa de uma retomada breve das compras pela China, a partir da provável confirmação do caso atípico.

Se a China prolongasse a suspensão, compraria de onde?

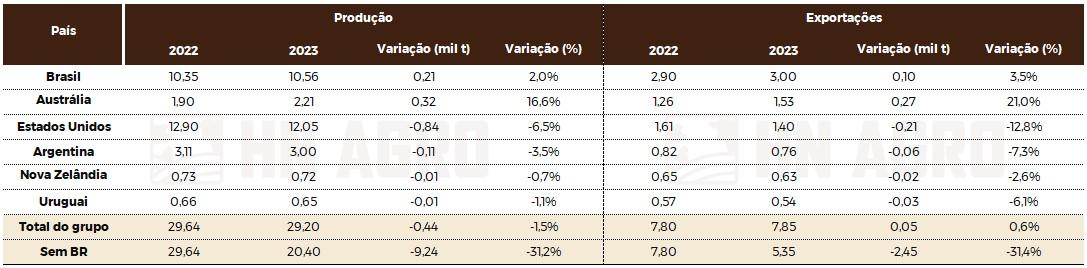

Apresentamos as expectativas do USDA para os principais fornecedores de carne bovina à China. Além do Brasil, o gigante compra da Argentina, Uruguai, Nova Zelândia, Austrália e Estados Unidos.

A figura 1 apresenta as estimativas do USDA para a produção e exportações de carne bovina em 2022 e projeções para 2023.

Figura 1. Produção e exportações de carne bovina em 2022 e 2023 (todos os destinos).

(Sem BR: refere-se ao total do grupo para 2022, mas sem o estimado para o Brasil em 2023 (consideramos os dez meses que faltam este ano, ou seja 10/12, ou 83,3% da estimativa para o ano). Como o objetivo é ilustrar, não entramos no mérito de sazonalidade dos embarques ou exportações que ainda devem sair efetivamente em março, como ocorreu em setembro de 2021)

As exportações desse grupo de países devem crescer 0,6% em 2023, atingindo 7,85 milhões de toneladas equivalente carcaça (tec.), o que equivale a 64,4% do comércio total estimado pelo USDA para 2023. Se tirarmos os 10 meses de exportação brasileira que faltam este ano (mar-dez), os embarques do grupo seriam 31,4% menores que em 2022. A oferta disponível entre esses principais fornecedores chineses seria 31,4% menor.

Vale (BVMF:VALE3) salientar que estamos nos referindo aos dados dos principais fornecedores de carne bovina à China e quais seriam os parâmetros deste grupo sem o Brasil. Obviamente nem toda a exportação do Brasil vai para a China, assim como haveria rearranjos de fornecimento, mas pelo volume que China compra e que o Brasil vende, a “não comunicação” destes dois players no mercado exigiria mudanças importantes.

Dos países destacados, apenas Brasil e Austrália devem aumentar a produção e as vendas em 2023, enquanto os demais devem ter reduções.

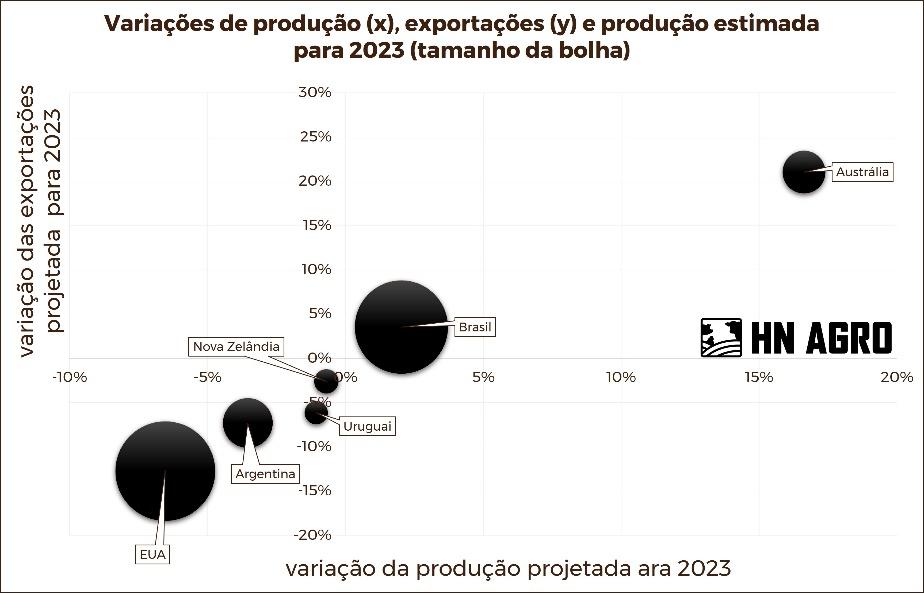

A figura 1 mostra as variações de produção e exportações esperadas e o tamanho da produção projetada para 2023. O tamanho do círculo representa a produção e dá uma ideia da maleabilidade de oferta do país.

Em outras palavras, se há uma demanda adicional de “algumas milhares de toneladas”, é mais fácil realizar ajustes na produção em pecuárias maiores.

Figura 1. Variações da produção e exportações de carne bovina entre 2022 e 2023 e produção estimada para 2023 (tamanho do círculo).

O fato de que a disposição dos círculos forma praticamente uma linha demonstra a forte correlação (0,99) entre as expectativas de variação produção e de exportações de carne bovina nas estimativas do USDA.

Outras peças no tabuleiro chinês

Temos alguns pontos adicionais, como o fato de que, além de reduzir os embarques de carne bovina em 12,8%, os Estados Unidos devem ser importadores líquidos de carne, comprando 140 mil toneladas a mais que suas exportações (USDA).

O México tem sinalizado a possível abertura para nossa carne bovina, influenciado pela pressão das cotações, mas também pela evolução de muitos estados brasileiros para a condição de livres de febre aftosa sem vacinação. Não seria surpresa se Japão e Coreia do Sul seguissem o mesmo caminho, frente ao cenário de oferta global enxuta.

Os principais fornecedores desses países (Japão e Coreia do Sul) são a Australia e EUA, este último entrando em uma fase do ciclo pecuário de menor oferta e preços em alta.

Chama a atenção o fato de que a China, embora seja um comprador ávido, fica apenas com a terceira colocação nas exportações australianas. Em janeiro, segundo o MLA, os principais compradores foram Japão e Coreia do Sul, seguidos pelos Estados Unidos.

Percebam que dos quatro maiores compradores da carne australiana (único país com expectativa de aumento das exportações, além do Brasil), dois ainda não são nossos clientes, um está na fase de preços internos em alta e deve ser mais ativo nas compras, e o outro é a China. Com isso, se a China não comprar a carne brasileira, vai estar em uma concorrência forte pelo fornecimento adicional australiano.

Uruguai e Argentina se beneficiariam, com potencial para aumento, mas sem poder suprir a oferta brasileira. O rebanho uruguaio é de 11,6 milhões de cabeças (USDA), pouco maior que o de São Paulo (10,2 milhões). Embora seja um país de tradição pecuária, já exportam 82% da sua produção, segundo estimativa do USDA para 2023.

A título de comparação, usando números do USDA , a projeção de exportação de carne bovina brasileira em 2023 é igual à produção total de carne da Argentina ou o equivalente a 4,6 vezes a produção uruguaia.

A Nova Zelândia também tem uma pecuária modesta quanto aos números, além de uma expectativa de El Niño para o segundo semestre, fenômeno que também afeta a Oceania.

Uma última consideração seria sobre o Japão, que fechou as portas para a carne de frango argentina em decorrência dos casos de gripe aviária no nosso vizinho. A Argentina não é um grande exportador de carne de frango, mas se o país asiático mantiver sua postura e chegarem casos ao Brasil, teremos uma questão a ser acompanhada.

Um ponto é o impacto direto aos preços na avicultura, pois o país é um importante comprador (11% da receita em 2022, segundo a Secex). Talvez o principal ponto seja um possível aumento de demanda por outras proteínas no país asiático, que já tem sentido dificuldades no abastecimento de ovos e carne de frango, em decorrência da competição das compras chinesas para a carne e a gripe aviária para ambos. Isso seria mais um vetor na direção de uma possível abertura do mercado japonês para a carne bovina brasileira.

E se a China estiver “brigando” com EUA, Coreia e Japão pela carne australiana com mais ímpeto, temos mais um motivo para interesse dos vizinhos asiáticos na nossa carne, assim como a possível inserção do Brasil em outras cotas de importação dos EUA, apesar do alarde das entidades pecuárias locais.

Em resumo, além de problemas de originação, um prolongamento de suspensão do embargo pelos chineses poderia estimular a tendência de abertura da nossa carne para outros mercados.

Isso não é uma forma de “ver o copo meio cheio”, é apenas uma leitura possível do que uma estratégia comercial disfarçada de questão sanitária poderia ter para os próprios compradores, que, cada vez mais pegam “gosto” pela carne brasileira.

Internamente, um alongamento poderia seguir pressionando os futuros e desestimular de maneira relevante o volume de gado confinado no segundo semestre, que é de onde sai a boiada com até 30 meses enviada ao país.