Weg compra empresa de recarga de carros elétricos Tupi Mob

A {{ecl-1165||inflação, uma velha conhecida dos brasileiros, se tornou uma dor de cabeça para todo o mundo após o início da pandemia. Além da desorganização das cadeias de produção, eventos como a guerra Rússia-Ucrânia e as temperaturas extremas também contribuíram para um cenário ainda mais preocupante.

Em 2021, o IPCA anual fechou na casa dos 10%. Em 2022, o mercado tem revisado as projeções inflacionárias anuais para cima há mais de 16 semanas. O último FOCUS, divulgado no dia 2 de maio, trouxe uma expectativa de IPCA para 7,89% no ano.

Por conta deste cenário, o nosso Comitê de Política Monetária (Copom), elevou a taxa básica, a Selic, de 2% para quase 13% atualmente e, ainda que o presidente do Banco Central, Roberto Campos Neto, diga que os juros devem parar neste patamar, alguns agentes de mercado têm discordado. Obviamente, assunto para outro artigo.

Voltando ao tema inicial, somado ao cenário brasileiro, há ainda o aperto monetário promovido pelos países desenvolvifos, que também têm sofrido com a inflação. Nos EUA, por exemplo, o indicador que mede a alta de preços para a população (IPC) está com uma alta de mais de 8% nos últimos 12 meses.

Todos esses eventos descritos acima afetam o mercado de renda fixa como um todo. Ao elevarem os juros, as autoridades monetárias geram uma mudança no fluxo de capitais, algo que afeta os ativos de direta e indiretamente.

Por conta disso, a fatia dos investimentos alocados na renda fixa (títulos públicos e privados) têm crescido de forma significativa. Um levantamento da SmartBrain mostra que a fatia de recursos alocada nesta classe aumentou de 33,34% em março para 35,29% em abril.

No caso dos fundos imobiliários, não poderia ser diferente. No Brasil, ainda de acordo com a empresa de informações, o mês de abril foi o primeiro no ano em que o IFIX registrou alta na participação da carteira de investidores, com crescimento de 1,19% no mês.

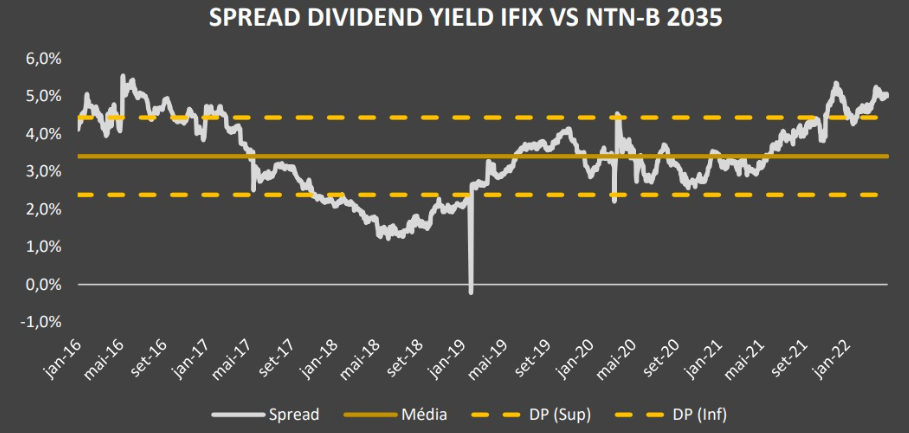

Além disso, quando olhamos para os spreads do DY do IFIX vs. as NTN-Bs, eles estão cerca de 200 bps acima da média, ou seja, em topos históricos, conforme o gráfico abaixo.

Diante disso, muitos investidores têm me questionado se os FIIs, de fato, têm conseguido proteger as carteiras de ativos contra a inflação. A resposta, em tese, é sim! Isto porque há uma série de variáveis sobre as quais não caberia discorrer em um só artigo.

Para o sócio e gestor Galapagos, Felipe Solzki, os fundos de tijolo e de CRI tendem a oferecer tal refúgio.

No primeiro caso, é importante lembrar que os contratos de aluguel possuem cláusulas de correção monetária indexadas. Portanto, caso se configure um cenário de alta nos índices de preços, a renda do investidor será aumentada na mesma proporção.

Segundo Felipe, o valor dos imóveis, de um modo geral, tendem a acompanhar este movimento visto que a principal forma de avaliação deste tipo de ativo também leva em consideração os ajustes nos aluguéis ao longo do tempo.

Além disso, há ainda um tipo de avaliação que observa o custo de reposição. Ou seja, o valor gasto para a construção daquele imóvel baseado nos preços atuais. Em resumo, caso os materiais fiquem mais caros, o imóvel seguirá o mesmo caminho.

Neste ponto, é importante chamar a atenção do investidor para as regras contratuais, sobretudo, nos casos de tijolo e logístico. Cada caso é um caso. A depender do momento da economia, o poder de barganha do locador sobre o locatário pode ser maior e isso dificulta o repasse final.

Por outro lado, existem ainda os fundos de CRIs. Neste caso, vale ressaltar que não são todas as operações indexadas a índices inflacionários. Existem fundos que baseiam as suas estratégias no mercado de DIs, que são taxas de juros nominais, ou seja, que não serão afetadas diretamente pela inflação.

Quando correlacionados com as altas de preços, os resultados nos rendimentos, segundo Felipe, podem ser observados rapidamente.

Já no caso daqueles que operam dívida, é preciso ficar atento ao nível de correção dos contratos. Quando elevadas de forma exagerada, há uma tendência de piora na qualidade do crédito das operações e, obviamente, aumenta-se o risco de inadimplência.

Como eu disse mais acima, cada caso é um caso. Portanto, é preciso entender a estratégia de qualquer gestora antes de iniciar uma movimentação de recursos.