Wall Street dispara com comentários de Trump sobre a China e Broadcom sobe

Petz é a primeira empresa do setor de varejo para animais a ser listada na bolsa de valores brasileira. Como avaliar se é uma boa oportunidade para investimento?

*Carlos Heitor Campani, Ph.D. em colaboração com Fabio Civiletti, M.Sc. e Victor Lago, M.Sc.

Olá, pessoal. O artigo de hoje foi construído em conjunto com Fabio Civiletti (Diretor Executivo da iluminus consultoria) e Victor Lago (@victorlagoa). Ambos são Mestres em Finanças pela Université de Bordeaux (França) e foram meus orientados quando recebi o convite para atuar como professor visitante desta instituição em 2019.

Em conversas recentes, discutíamos como a valoração de empresas é um tema ainda nebuloso para muitos investidores, até mesmo para grande parte dos que já possuem boa parcela de experiência no mercado financeiro. Assim nasceu a motivação para escrevermos este artigo, no qual buscamos apresentar um processo de valuation de forma didática e educativa. Não temos pretensão de indicar por meio desta análise qualquer tipo de recomendação quanto a compra ou venda de ações da companhia, mas, sim, guiar o leitor por um processo real de valoração. Naturalmente, as premissas do estudo não foram minuciosamente estressadas como seriam caso a análise tivesse outros fins, tendo em vista que tornaria a leitura muito mais árdua com pouco valor adicional ao leitor, já que temos o objetivo específico de sermos didáticos e compartilhar como se dá um processo de valuation na prática.

Ademais, cabe destacar que existem algumas metodologias possivelmente aplicáveis para valoração de uma empresa. Aqui, optamos por utilizar o método do fluxo de caixa descontado, segundo o qual fluxos de caixa futuros são estimados e trazidos a valor presente por meio de uma taxa de desconto adequada ao risco e à estrutura de capital do negócio. Tal escolha foi embasada pelo fato de se tratar da ferramenta mais utilizada pelo mercado, dentre as disponíveis, além de ser respaldada pela teoria.

Para ilustrar esse trabalho, escolhemos a empresa Petz (BVMF:PETZ3), maior rede de pet shops do Brasil e especializada em serviços e venda de produtos para animais de estimação. A companhia foi fundada em 2002 e, desde então, vem demonstrando crescimento sólido nesse mercado, tendo, inclusive, sido a primeira empresa do setor a abrir capital na bolsa de valores brasileira (2020). A seguir, apresentamos o exercício de valuation em tópicos, para guiar o leitor ao longo das principais etapas da análise.

PREMISSAS GERAIS

-

Optou-se pela projeção dos fluxos de caixa livres oriundos dos ativos da empresa em base anual. Assumiu-se que tais fluxos estão efetivamente disponíveis no último dia dos respectivos anos;

-

Tomou-se como data-base do estudo o dia 1º de agosto de 2022, logo, foram considerados os dados históricos da empresa até o fim de 2021 para as projeções futuras;

-

Todas as projeções foram realizadas em reais nominais, ou seja, considerando efeitos inflacionários na moeda brasileira;

-

Considerou-se uma inflação de longo prazo de 3% ao ano, em linha com o Relatório Focus (Banco Central) e com as projeções dos principais bancos nacionais;

-

O horizonte explícito definido para as projeções foi de 10 anos. A partir daí, considerou-se um crescimento perpétuo em linha com a inflação de longo prazo (isto é, sem crescimento real);

-

Grande parte das projeções futuras foi pautada no histórico da empresa, em específico, nas demonstrações financeiras publicamente disponíveis e acessáveis por meio do website da companhia.

RECEITAS

Atualmente, a empresa possui sua receita distribuída em duas principais linhas: produtos (95,4% em 2021) e serviços/demais (4,6% em 2021). Como premissa para embasar as projeções futuras, assumimos que essa distribuição se manterá ao longo dos próximos anos.

Dentro da linha de produtos existe uma segregação entre venda física (68,2% em 2021) e venda digital (31,8% em 2021). Dado que a venda digital tem aumentado sua representatividade ao longo dos anos, supomos que o impacto de tal categoria tenderá a manter esse crescimento nos anos vindouros, seguindo a seguinte lógica: 40% em 2022, 45% em 2023 e 50% nos demais anos da projeção.

Com isso, nos restou projetar o crescimento da venda física de produtos, haja vista que as demais linhas seriam projetadas de forma indireta frente às demais premissas supracitadas. Para isso, avaliamos o histórico de vendas físicas, que aponta para um crescimento médio de 26,4% ao ano nos 4 anos mais recentes. Para o futuro, supomos que essa mesma taxa de crescimento será mantida ao longo dos próximos 3 anos, decrescendo a partir daí, de acordo com a seguinte lógica: 20% de 2025 a 2027, 10% de 2028 a 2030 e 5% em 2031. Para projetarmos as receitas líquidas da empresa, consideramos que os impostos e outras deduções representarão 15,1% da receita bruta, tal qual ocorreu em 2021.

CUSTO DO PRODUTO VENDIDO (CPV)

Historicamente, o custo do produto vendido (CPV) da Petz é estável, se comparado com a receita líquida do respectivo ano. Nos três anos mais recentes, o CPV representou cerca de 51,7% da receita líquida. Sendo assim, neste exercício consideramos que tal percentual será mantido no futuro, isto é, sem considerar qualquer ganho de eficiência para os próximos anos.

DESPESAS

Para projetarmos as despesas da Petz, também consideramos o histórico dos últimos 3 anos. Ao avaliar esse período, verificamos que em média as despesas representam 29,8% das receitas líquidas dos respectivos anos. Nessa linha, foi considerado um ganho de eficiência para o futuro (para ilustrar com os ganhos de escala podem se manifestar), ficando a projeção da seguinte maneira: 29,8% de 2022 a 2024 e 25% de 2025 a 2031.

DEPRECIAÇÃO E AMORTIZAÇÃO

Historicamente, as despesas com depreciação e amortização encontram-se na faixa de 4% da receita operacional líquida do respectivo ano. Logo, optamos por adotar esse mesmo valor para todos os anos do modelo. Aqui, vale ressaltar que há outras formas de projetar essa linha (como, por exemplo, projetando os ativos depreciáveis/amortizáveis da empresa e o calendário de depreciação), entretanto, optou-se por essa premissa mais simples, novamente por se tratar de um modelo construído para fins educacionais.

INVESTIMENTO

Como o forte crescimento da Petz está pautado majoritariamente pela inauguração de novas lojas, para projeção dos investimentos, focamos nessa frente. A premissa aqui foi a seguinte: avaliou-se quanto, em média (3 anos mais recentes), cada loja da Petz fatura historicamente (dividindo-se o número de lojas de cada ano pelo faturamento total daquele respectivo ano). A partir daí, foi possível estimar quantas lojas serão necessárias para suportar a receita previamente projetada para os anos vindouros. Já para o valor necessário para construção de uma loja, consideramos o ano de 2021 como base. Avaliando-se as demonstrações financeiras da companhia, foi possível verificar que foram abertas 35 novas lojas ao longo de 2021, ano em que o investimento totalizou R$ 328,5 milhões. Por essa métrica, estima-se um investimento total de R$ 9,4 milhões por cada nova loja, decorrentes de investimentos diretos e indiretos na nova unidade. O gasto para viabilizar cada nova loja foi corrigido anualmente, com base na inflação projetada pelo Relatório Focus. Multiplicando-se o número de novas lojas necessárias por este valor, obtemos uma estimativa do investimento necessário por parte da companhia.

NECESSIDADE DE CAPITAL DE GIRO

Por se tratar de uma projeção de fluxos de caixa livres para a firma, se faz mister projetar a variação da quantidade de capital de giro necessária para que a empresa se mantenha operacional ano após ano. É neste momento que podemos ter ciência do quanto um ciclo de caixa saudável pode afetar o valor de uma empresa. Para tal, buscamos projetar o ativo circulante e o passivo circulante da empresa, adotando uma simplificação: considerou-se o ativo circulante igual à soma das contas a receber e dos estoques da firma, enquanto considerou-se o passivo circulante igual às contas a pagar. Para projetar tais linhas, considerou-se os prazos médios de contas a receber, estoques e contas a pagar iguais àqueles apresentados pela companhia em 2021.

TAXA DE DESCONTO (WACC)

Como neste modelo optou-se por projetar os fluxos de caixa livres para a firma (e não para o acionista), a taxa de desconto utilizada para trazer tais fluxos a valor presente deve ser composta por duas parcelas – a primeira com foco em remunerar o acionista e a segunda focada em remunerar o credor. Aqui, utilizou-se a metodologia do WACC (Weighted Average Capital Cost), bem aceita pela academia e amplamente utilizada pelo mercado. Como indica o próprio nome, trata-se de uma média ponderada entre as duas taxas supracitadas, sendo a ponderação realizada com base na estrutura de capital da firma. Aqui, cabe ressaltar uma das fragilidades do WACC: a possibilidade de a estrutura de capital da empresa variar ao longo do tempo. Para o caso de empresas já em regime de estabilidade esse risco é menor, enquanto para empresas em crescimento tal ponto é mais sensível. Como a Petz se enquadra nesse segundo grupo, optamos por utilizar a estrutura típica do setor de varejo (61% de capital próprio, 39% de capital de terceiros), supondo que essa estrutura média do setor representa um ponto ótimo, para o qual as empresas tendem a convergir.

O próximo passo foi calcular o custo do capital dos sócios (22,8% a.a.) e o custo do capital de terceiros (15,5% a.a.). No caso do capital dos sócios, calculamos utilizando a tradicional metodologia do Capital Asset Pricing Model (CAPM), adicionando ainda um prêmio de risco de tamanho por se tratar de uma small cap. Já para o custo do capital de terceiros, consideramos o custo de captação das atuais dívidas da empresa, disponível nas notas explicativas das demonstrações financeiras. Ao se incluir o benefício fiscal no racional, encontramos um custo de capital médio ponderado de 17,9% ao ano, taxa essa que será utilizada para descontar o fluxo de caixa livre dos ativos da empresa.

RESULTADO E ANÁLISE DE SENSIBILIDADE

Trazendo os fluxos de caixa projetados para o futuro a valor presente pelo WACC calculado, encontramos um valor de firma (“enterprise value”) igual a R$ 5,66 bilhões. Para chegar ao valor de mercado (“market cap”), abatemos a dívida líquida desse valor. A dívida líquida é igual à dívida bruta da companhia menos o caixa efetivamente disponível. Haja vista que a Petz é uma empresa em regime de crescimento, optamos, de forma conservadora, por considerar caixa nulo, isto é, que o montante que a empresa possui atualmente em caixa será utilizado para que a firma atinja seus objetivos futuros e, portanto, não pode ser distribuído.

Com isso, chegamos a um valor de mercado de R$ 5,49 bilhões, o qual dividido pelo número de ações da empresa (458.835.692) resulta em um preço por ação de R$ 11,96. Como referência, ao finalizar este artigo, o valor da ação da companhia se encontrava na faixa dos R$ 10,70, indicando que a mesma pode estar ligeiramente descontada pela maior aversão a risco devido ao atual momento da economia brasileira e global, o que acaba por gerar uma taxa de desconto (WACC) maior.

Muitas pessoas poderiam achar que o processo de valuation fosse uma ciência exata, apontando para um valor único atrelado ao ativo valorado. Nesse exemplo ilustrativo, buscamos mostrar que o processo é subjetivo, visto que depende de premissas que certamente carregarão as expectativas do avaliador em algum momento. Entretanto, existem algumas ferramentas que possibilitam a redução dessa subjetividade. Uma das principais é a análise de sensibilidade, segundo a qual estudamos o impacto de choques nas principais variáveis e avaliamos como o resultado do modelo se comporta. Isso permite que o avaliador encontre não um valor específico, mas, sim, uma faixa de valores para a firma em uma espécie de intervalo de confiança. Isso ajuda, e muito, a perceber o risco atrelado ao ativo analisado. Quanto maior a incerteza, maior o risco.

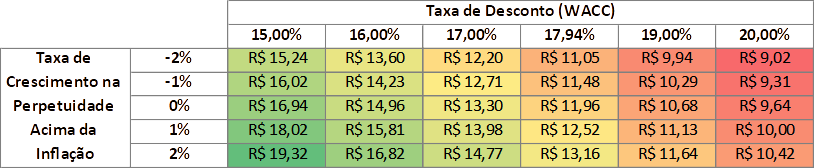

Para este exemplo, a título novamente ilustrativo, realizamos uma análise envolvendo duas variáveis: taxa de crescimento na perpetuidade acima da inflação (g) e a taxa de desconto (WACC). Escolhemos essas variáveis para mostrar como o valor de uma empresa pode ser impactado tanto por variáveis endógenas (eficiência operacional, por exemplo) quanto exógenas (taxa livre de risco, câmbio, inflação etc.). Não obstante, cabe ressaltar que, em um relatório de valuation, uma análise de sensibilidade como essa deve ser sempre utilizada de forma cirúrgica para que não gere um volume de informações que acabe por confundir (e não ajudar) o tomador de decisão (investidor, gestor etc.). A tabela a seguir mostra como o preço por ação se comporta em cada um dos cenários.

Percebam que essa análise já abarcaria o preço atual da ação no mercado, reforçando que a decisão quanto a comprar ou vender a ação é sensível às premissas adotadas, bem como à aversão a risco do investidor (e prêmio de risco exigido). Com um WACC ligeiramente superior (por maior aversão a risco) de 19% ao ano, este valuation chegaria ao preço alvo de R$ 10,68 – valor praticamente idêntico ao de fechamento de mercado na última sexta-feira (R$ 10,69). A ferramenta em tela também contribui para que as premissas principais sejam identificadas e, em consequência, as principais fontes de risco para a empresa valorada também o sejam. Para as variáveis que mais impactam o modelo, deve-se despender mais tempo, energia e recursos nas projeções, buscando-se maior assertividade. Ademais, uma boa análise precisa dimensionar o risco – a partir daí, cada investidor deve se perguntar se vale a pena, avaliando os impactos em sua carteira caso as variáveis sigam algum caminho desfavorável.

Esperamos que o leitor que chegou até aqui tenha agora uma visão mais clara com relação ao que está por trás de um valuation pelo método do fluxo de caixa descontado, podendo, a partir de agora, navegar por relatórios e/ou materiais específicos sobre o tema com mais propriedade. Caso tenham surgido dúvidas ao longo da leitura e/ou haja interesse específico em algum(ns) dos tópicos, por favor, fique à vontade para comentar aqui ou nas nossas redes sociais, pois ficaremos felizes em tirar eventuais dúvidas ou até aprofundar esses pontos em artigos futuros.

Forte e respeitoso abraço a todos vocês.

* Carlos Heitor Campani é PhD em Finanças, Professor do Coppead/UFRJ, Pesquisador da Cátedra Brasilprev em Previdência e Pesquisador da ENS – Escola de Negócios e Seguros. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.

*Fabio Civiletti é Mestre em Finanças, ramo no qual atua como consultor, professor e pesquisador, com especial apreço por valuation de empresas, projetos e ativos, gestão de portfólios e econometria. É o Diretor Executivo da iluminus consultoria.

*Victor Lago é Mestre em Finanças, Mentor e Educador sobre Investimentos, além de Consultor de Empresas e Investidor Pessoa Física.