173 ações com alta acima de 10% e 3 estratégias com 100% de acerto — os destaques de novembro

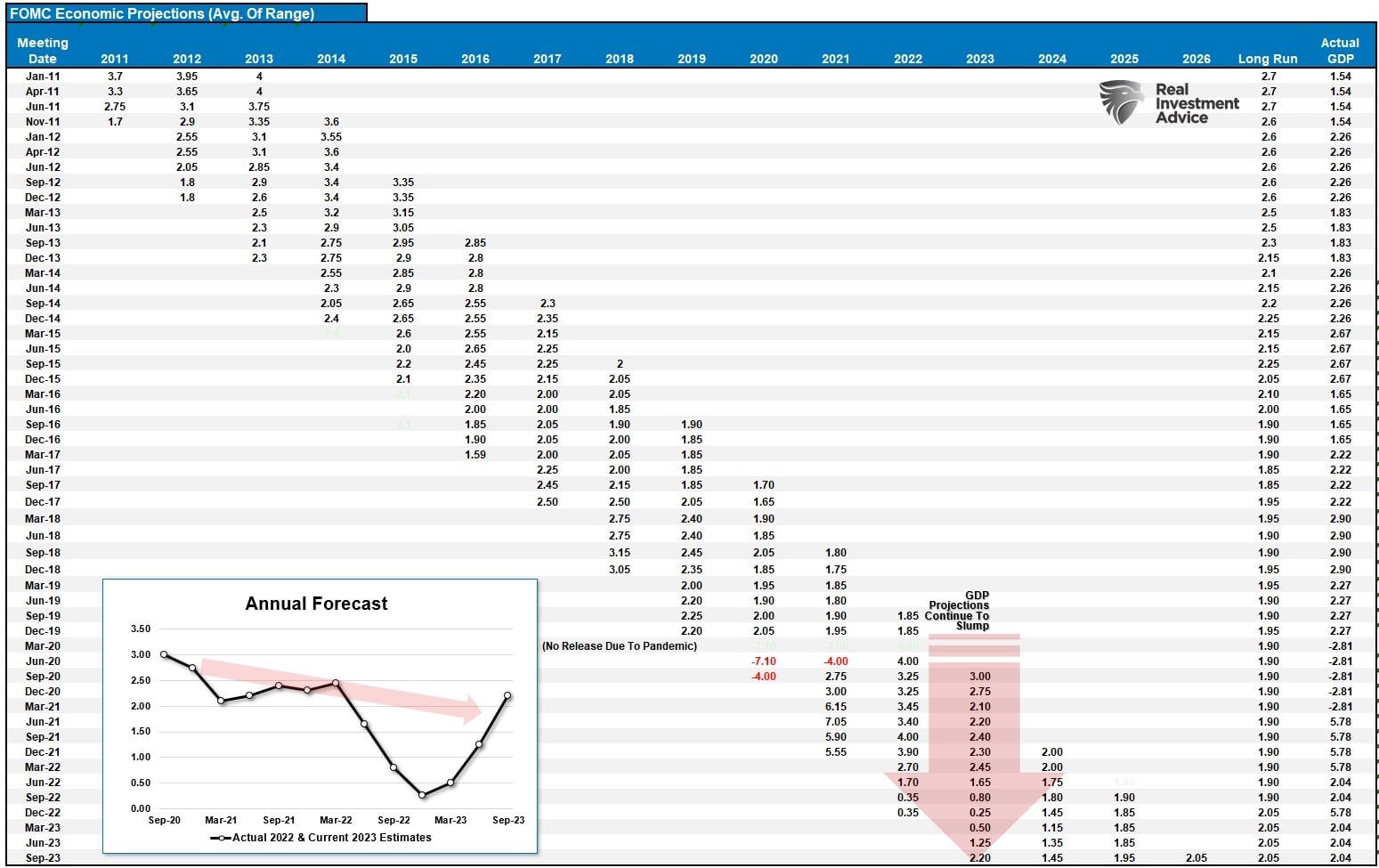

Muito provavelmente as expectativas do Federal Reserve de que conseguirá fazer um “pouso suave” são ilusórias. Analisamos esse cenário em um artigo recente, que mostrou o longo histórico das projeções de crescimento econômico do banco central americano. Para ser mais claro:

“No entanto, há um problema com as projeções do Fed. A instituição tem um longo histórico de previsões equivocadas. Acompanhamos o ponto médio das projeções do Fed desde 2011, e elas nunca se confirmaram. A tabela e o gráfico mostram que as projeções do Fed são sempre inerentemente excessivamente otimistas. Como ilustrado, em 2022, o Fed acreditava que o crescimento de 2022 seria próximo de 3%. Atualmente, essa previsão foi revisada para apenas 2,2%, e é provável que seja ainda menor até o final do ano.”

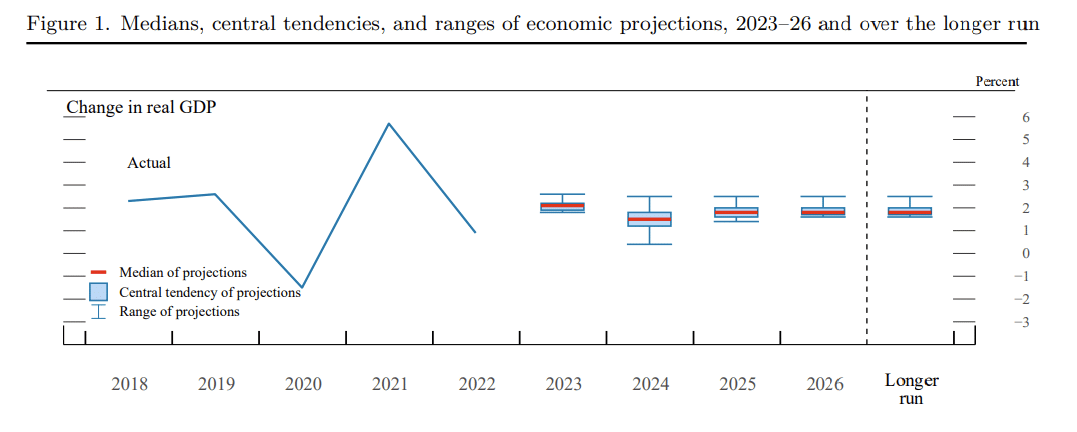

Conforme mencionamos, a perspectiva do Fed de um crescimento mais forte permitiu que eles mantivessem a possibilidade de um aumento na taxa de juros. Embora a perspectiva de mais aumentos de juros tenha inicialmente assustado os mercados de ações e títulos após o anúncio, como explicamos, isso se mostrou necessário para manter as expectativas sob controle.

“A decisão do Fed de projetar um último aumento de juros também tem o objetivo de evitar que os investidores se foquem imediatamente na próxima questão: quando o Fed vai reduzir os juros? O risco é que, assim que os investidores começarem a fazer essa questão, as expectativas de taxas cairão rapidamente e, assim, os juros de longo prazo diminuirão, proporcionando à economia um estímulo que o Fed ainda não quer conceder. Desde outubro do ano passado, o mercado vem esperando um corte de juros, contribuindo antecipadamente para os preços dos ativos. Naturalmente, preços mais altos dos ativos melhoram a confiança do consumidor, potencialmente mantendo as pressões inflacionárias elevadas. Manter aberta a possibilidade de um aumento de juros permite que o Federal Reserve tenha cartas na manga.”

Expectativas de “pouso suave” estão erradas?

Aspirações de um Pouso Suave e Realidades Econômicas

“Na véspera das recessões em 1990, 2001 e 2007, muitos economistas de Wall Street afirmavam que os EUA estavam prestes a realizar um pouso suave, no qual os aumentos de juros controlariam a inflação sem causar uma recessão.” - Nick Timaros, WSJ

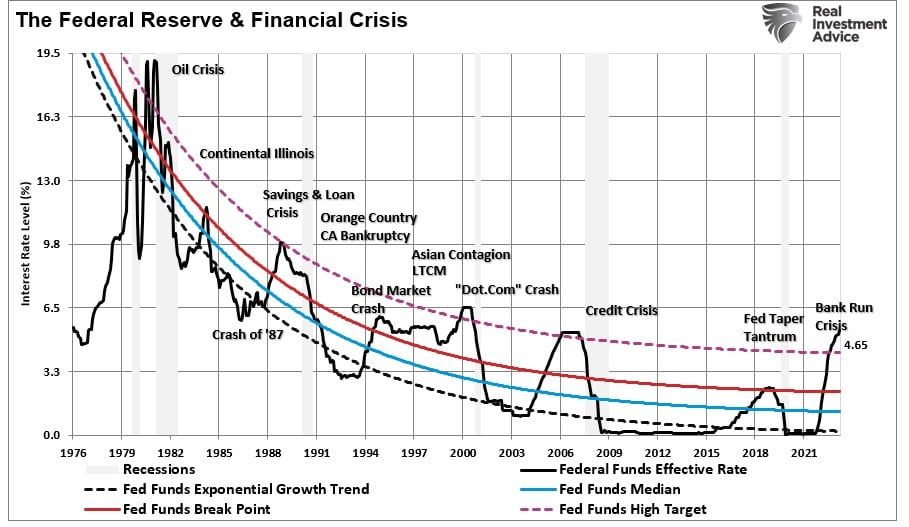

De forma parecida, a combinação de inflação em baixa e um mercado de trabalho em queda tem alimentado as esperanças de um “pouso suave” entre os economistas e dirigentes do Federal Reserve. No entanto, os pousos suaves são difíceis de alcançar, pois o Fed com frequência mantém os juros altos por muito tempo. O que acabamos vendo é a “quebra” de algum segmento financeiro, econômico ou ambos, levando a recessões e bear markets (mercados de baixa).

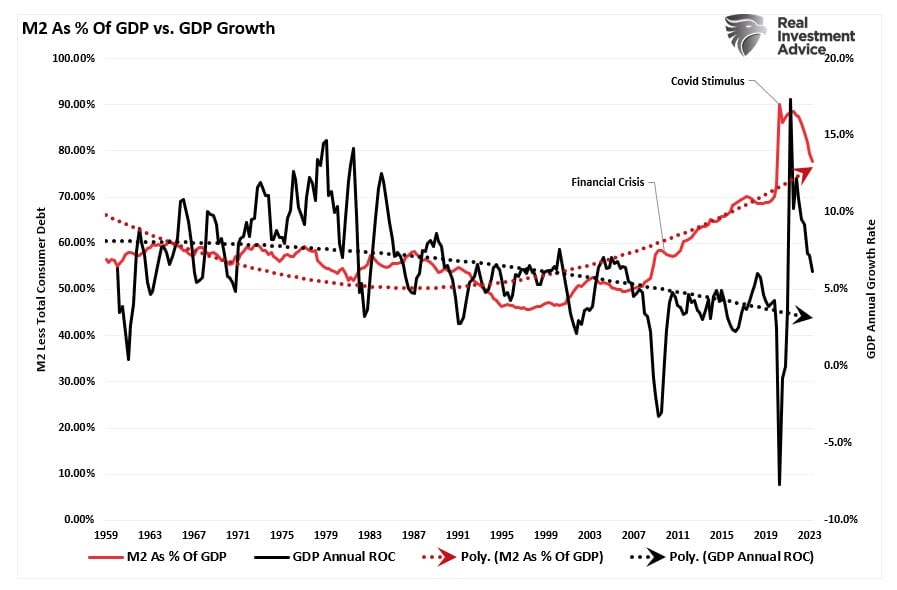

O Fed e a maioria dos economistas estavam errados em 2022 quando previram uma contração econômica. O crescimento da atividade, o mercado de trabalho e os gastos do consumidor se mostraram surpreendentemente resilientes, apesar do aumento das taxas de juros e da inflação alta. Grande parte desse crescimento ainda é sustentada pela enorme liquidez monetária que continua a fluir pela economia.

No entanto, com o reinício dos pagamentos dos empréstimos estudantis, a greve sindical no setor automotivo e preços ainda altos corroendo a poupança excedente dos consumidores, esse suporte está enfraquecendo. Outras métricas com histórico quase perfeito na previsão de recessões também sugerem que as aspirações de um “pouso suave” provavelmente estão erradas.

Indicadores antecedentes

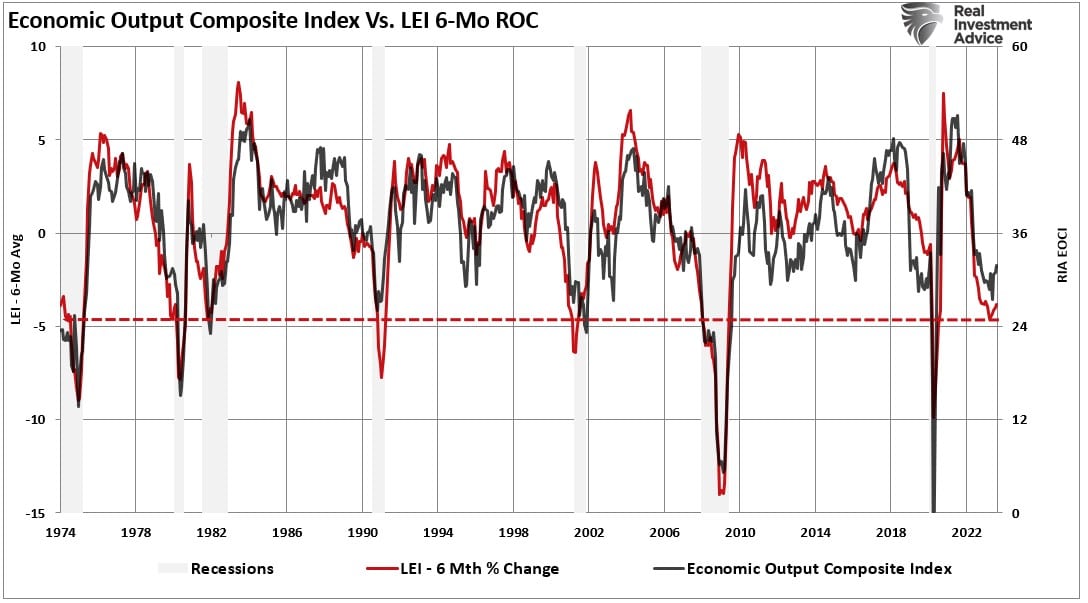

O índice antecedente de atividade econômica é um desses indicadores que não se deve ignorar. Como o nome indica, os dados são antecipatórios. Com uma leitura negativa por 17 meses seguidos, o alerta de recessão é bastante claro. Como mostrado, uma recessão sempre ocorreu quando o Fed aumentou os juros e a taxa de variação em 6 meses no Índice Antecedente de Atividade Econômica foi negativa em mais de 2%

Contudo, nosso próprio Índice Composto de Atividade Econômica, que inclui mais de 100 pontos de dados de indicadores antecedentes e atrasados, tanto quantitativos quanto qualitativos, confirma o alerta do índice econômico de alta frequência.

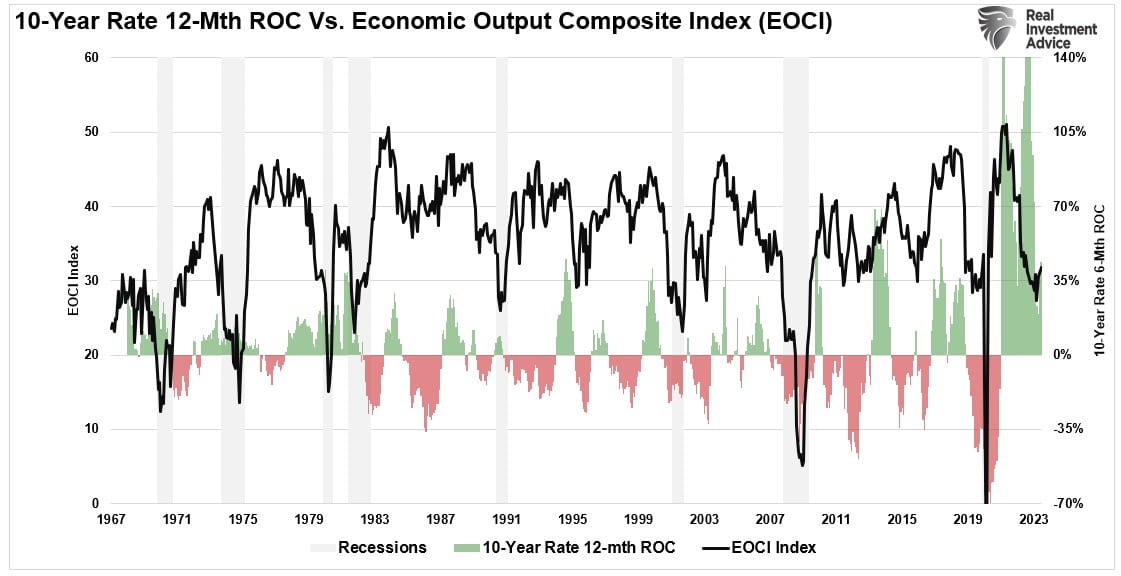

É importante ressaltar que, dado que sabemos que aumentos de juros afetam o crescimento econômico, não é surpreendente que quando a taxa de variação anual de juros sobe, o crescimento econômico caia. Dada a magnitude da atual taxa de variação de juros em uma economia altamente alavancada, a esperança de um “pouso suave” parece ser um cenário improvável.

Um indicador sugere que a recessão é mais provável na segunda metade de 2024.

O Risco de Recessão em 2024 é Elevado

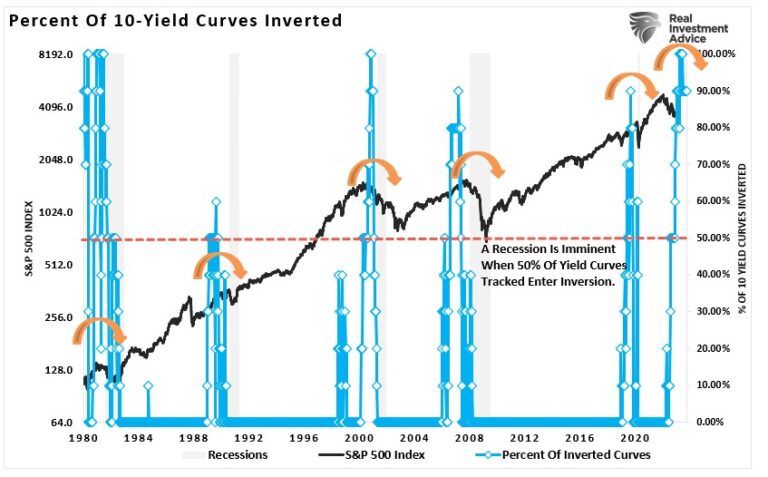

De todos os indicadores econômicos que examinamos regularmente, um tem consistentemente antecedido recessões econômicas. Embora as esperanças de um “pouso suave” sejam altas, a inversão de várias curvas de juros sugere que essas esperanças estão equivocadas.

Como discutido anteriormente, a mídia frequentemente presume que “desta vez será diferente” em relação a esse fenômeno, porque uma recessão não ocorreu imediatamente após tal inversão. No entanto, essa abordagem tem duas falhas:

-

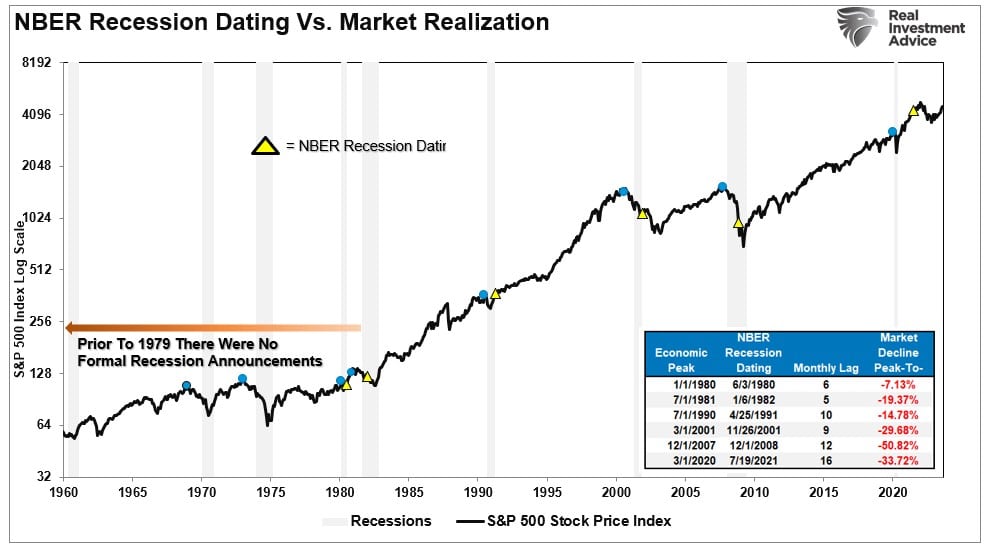

O National Bureau of Economic Research (NBER) é a entidade oficial que define as recessões nos EUA. A instituição espera revisões de dados oficiais antes de declarar oficialmente o início de uma recessão. Portanto, o NBER sempre fica de seis a doze meses atrasado na definição de uma recessão.

-

Não é a inversão da curva de juros que sinaliza a recessão. Ela é o “sinal de alerta”, ao passo que o fim da inversão marca o início da recessão, que o NBER reconhecerá posteriormente. Se você esperar pelo anúncio oficial do NBER para confirmar uma recessão, será tarde demais. Para ilustrar:

“Cada um desses pontos representa o pico do mercado ANTES do início de uma recessão. Em 9 de 10 casos, o S&P 500 atingiu seu pico e começou a cair antes do reconhecimento de uma recessão.”

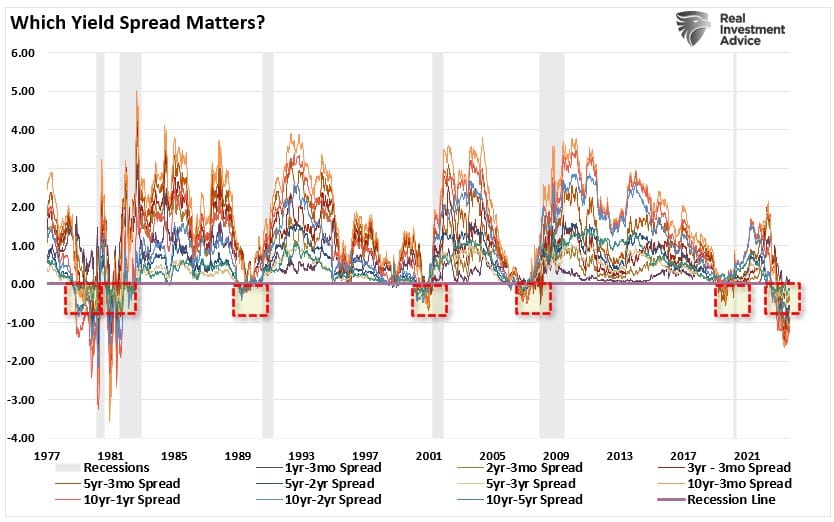

Enquanto muitos analistas se concentram em uma única inversão de curva de juros, monitoramos e rastreamos dez diferentes diferenciais de juros que afetam várias áreas econômicas.

Atualmente, 90% dos diferenciais de juros que monitoramos, conforme mostrado abaixo, estão invertidos, o que historicamente é um dos melhores indicadores antecedentes de recessão. Contudo, mesmo assim, levou vários meses para que a economia entrasse, de fato, em um contexto recessivo.

Quando esses diferenciais de juros se tornam negativos e uma recessão não ocorre imediatamente, a mídia minimiza o risco. É por isso que, antes de recessões anteriores, havia esperanças de um “pouso suave”.

Como mostrado, uma recessão seguiu-se à inversão de 50% ou mais das curvas de juros rastreadas. Note que durante o “pouso suave” de 1995, as curvas de juros nunca se inverteram.

Conclusão

Devemos ressaltar que NÃO é a inversão das curvas de juros que indica o início de uma recessão. É quando as curvas de juros DEIXAM de se inverter que marca o início da recessão. Isso porque a queda dos juros de longo prazo coincide com a diminuição da atividade econômica.

Nesse ponto, as esperanças de um “pouso suave” darão lugar à realidade de um ambiente recessivo. A curva de juros está emitindo uma mensagem que os investidores não devem ignorar.

Além disso, os investidores tendem a se antecipar a eventos de grande magnitude nos mercados de risco. Naturalmente, a contração na liquidez contribui para a queda e, eventualmente, agrava a contração econômica.

Apesar de comentários em contrário, a curva de juros é um “indicador que antecipa” o que pode ocorrer na economia. Mas o Fed continua focado em dados econômicos que estão “atrasados” e sujeitos a revisões significativas.

Embora os consumidores possam continuar sustentando o crescimento econômico, o quadro mudará drasticamente quando ocorrerem perdas de emprego. À medida que as demissões em massa se acentuam, a psicologia muda rapidamente.

Não é aconselhável usar a curva de juros como uma ferramenta para acertar o timing do mercado. No entanto, ignorar completamente a mensagem que ela está transmitindo é igualmente imprudente. A história não tem sido sensível àqueles que procedem dessa forma.