Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

Mais uma semana com o mercado lateralizado e respeitando o piso da média móvel dos 50 dias @ 184,50 centavos de dólar por libra-peso. O contrato Dez-21 terminou a semana cotado @ 186,40 centavos de dólar por libra-peso (após ter negociado entre a mínima e a máxima @ 182,50 e @ 189,85 centavos de dólar por libra-peso). Os “fundos + especuladores” voltaram a reduzir a posição comprada no período (liquidando -17.428 lotes) e terminando o período ainda comprados em +38.624 lotes. Mesmo com essa realização e com o mercado respeitando o suporte da média móvel dos 50 dias, o indicador estocástico fechou a semana ainda indicando vendas. Agora o Dez-21 apresenta resistência @ 188,90 e suportes @ 186,40 e @ 177,90 centavos de dólar por libra-peso.

O mercado continua nervoso com a atenção redobrada às condições meteorológicas e às notícias de oferta e demanda ao redor do mundo. O Brasil continua sendo o foco das atenções e a crise hídrica continua! Chegou a chover em algumas regiões produtoras, mas ainda muito pouco! Mesmo com a previsão climática indicando novas chuvas para o período 24-setembro / 10-outubro ninguém sabe como as lavouras irão reagir. Para muitos o estrago para a safra 22/23 já é irreversível. Dependendo do ponto de vista e da posição de cada participante do mercado a safra 22/23 já está causando muita discussão!

A exportação de café no mês de agosto sofreu queda de -25% comparadas ao mesmo mês de agosto de 2020. Segundo a Cecafé* o Brasil exportou apenas 2.674.000 sacas. Comparando com o mês de julho-21 houve também uma redução de -5,38%. As justificativas continuam sendo apenas os problemas logísticos (falta de conteiners e aumento no valor dos fretes) e nenhum comentário ainda referente à falta de produto.

O setor logístico estima que a situação será resolvida apenas no segundo semestre de 2022! E até lá, quem precisar de produto vai ter que pagar o preço do dia! Café spot vai começar a valorizar! Quem tiver produto disponível em trânsito ou nos principais mercados consumidores vai ganhar dinheiro! Os diferencias de preço deverão continuar valorizando e firmes daqui pra frente! “Papai Noel” vai ser muito generoso para alguns!

Para os “baixistas de plantão” cuidado e atenção redobrada! Considerando que na safra 20/21 o Brasil exportou 46 milhões de sacas (aproximadamente 3.830.000 sacas por mês) e que durante os primeiros 2 meses da safra 21/22 o Brasil conseguiu exportar apenas 5.500.000 sacas (2.750.000 sacas por mês) algum destino vai ficar sem café ou vai precisar pagar caro para conseguir originar produto e cobrir suas necessidades de abastecimento.

Considerando uma exportação mensal em 2.500.000 sacas então o Brasil deverá exportar 30.000.000 sacas entre Julho-21/Junho-22. Com um consumo interno ao redor das 23 milhões de sacas então a produção total brasileira para a safra 21/22 deverá ser de pelo menos 53 milhões de sacas! Será? O estoque de passagem da safra brasileira 20/21 continua sendo uma incógnita (até hoje a Conab ainda não divulgou os dados) e a produção da safra brasileira 21/22 continua com uma divergência enorme, variando entre 44-57 milhões de sacas!

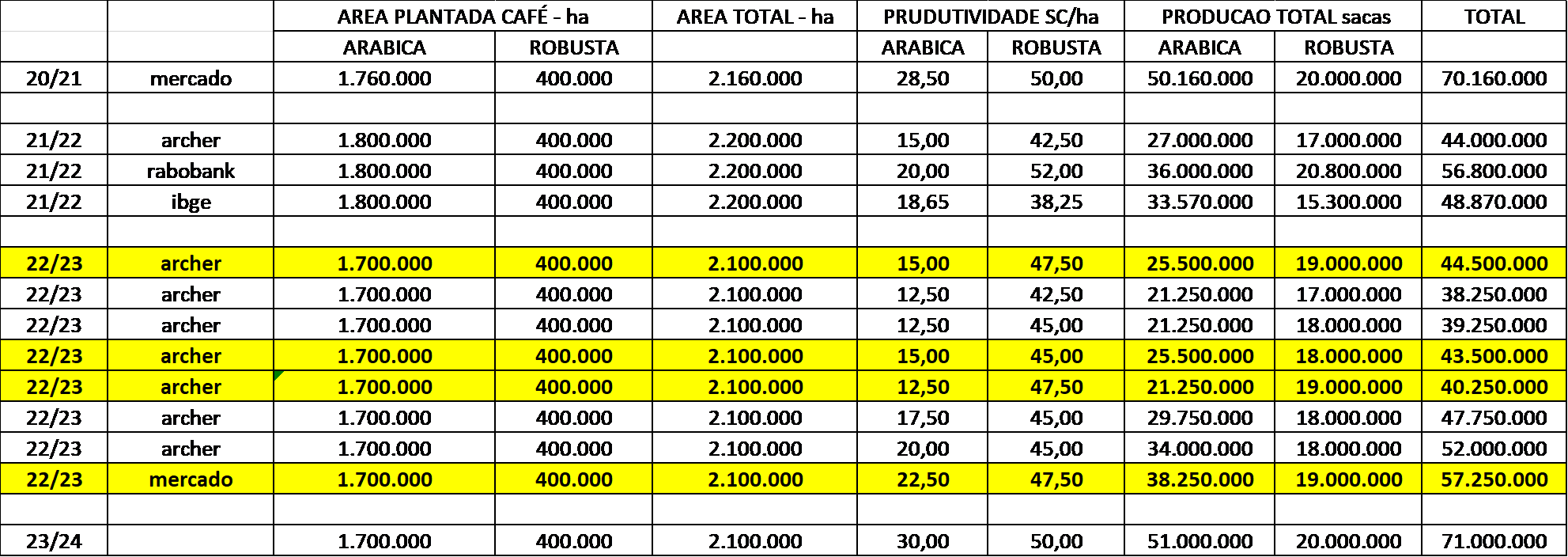

Novamente tivemos a publicação de 2 novas estimativas para a safra brasileira 21/22, sendo 48,90 milhões de sacas pelo IBGE* (sendo 33,60 milhões de sacas para o café tipo arábica e 15.30 milhões de sacas para o café tipo robusta) e novamente o Rabobank mantendo sua estimativa para uma produção total em 56,70 milhões de sacas (sendo 36,00 milhões de sacas para o café tipo arábica e 20,70 milhões de sacas para o café tipo robusta). Por enquanto Rabobank e USDA* são os mais otimistas, praticamente com os mesmos números.

A Conab deverá publicar a sua estimativa na próxima semana, e o mercado continuará divergindo, questionando quem está correto até junho de 2022! Ou até quando o Brasil não tiver mais café para exportar! Ai sim, com estoques finalmente zerados, as estatísticas brasileiras também serão “zeradas” e, quem sabe, os números brasileiros voltarão a refletir a realidade dos estoques, produção, consumo e exportações!

Nesta semana viajei pelas regiões produtoras de café arábica (dirigindo aproximadamente 2.300 km), visitando 15 lavouras na região do cerrado mineiro, sul de minas e região da mogiana. Realmente é incrível como a crise hídrica prejudicou as lavouras. Conversando com os produtores que me receberam e visitando as lavouras in loco a crise hídrica é muito séria e as lavouras estão muito prejudicadas/estressadas/danificadas. Muitos produtores reclamaram dos custos de produção, das dificuldades para honrar os compromissos assumidos, dos problemas com as “travas” realizadas já para os anos 22/23 até 24/25. Mesmo chovendo nas próximas semanas muitos apostam que a safra 22/23 será pior que a safra 21/22.

Nas regiões produtoras do café robusta o desenvolvimento das lavouras para a próxima safra 22/23 continua positivo. Mesmo para as fazendas irrigadas novas chuvas são esperadas para a florada vingar. Os reservatórios estão esvaziando e sem água as lavouras poderão começar a sofrer. Os próximos 5 meses serão acompanhados de perto, e se houver algum veranico nos meses de janeiro/fevereiro-22 a safra do robusta também poderá sofrer novas quebras.

Considerando a área plantada brasileira para a safra 21/22 em 2.200.000 de hectares (sendo 1.800.000 ha para o café arábica e 400.000 ha para o café robusta) e uma produção média em 15,00 sacas/ha para o café arábica e 42,50 sacas/ha para o café robusta, acreditamos que a safra brasileira 21/22 deverá ficar em 44 milhões de sacas!

Já para a safra 22/23, considerando que a área plantada total irá diminuir em 100.000 ha para 2.100.000 ha (em função da geada e mantendo a área do café robusta inalterada) e uma produção média entre 12,50/15,00 sacas/ha para o café arábica e uma produção média entre 45,00/47,50 sacas/ha para o café robusta, a safra brasileira 22/23 ficará entre 40-44,50 milhões de sacas! Dependendo do ponto de vista, das análises de cada um, e dependendo das premissas assumidas por cada participante do mercado com a produtividade de sacas/ha, a próxima safra 22/23 novamente poderá oscilar entre 40-58 milhões de sacas!

Já para a safra 23/24, mantendo a mesma área plantada e considerando a recuperação total das lavouras, e ajustando novamente a produtividade para uma produção média em 30,00 sacas/ha para o café arábica e uma produção média em 50,00 sacas/ha para o café robusta, o Brasil já poderá voltar ter uma produção acima das 70 milhões de sacas.

Mercado interno segue muito firme, com poucos negócios sendo realizados entre 1.050-1.250 R$/saca para café tipo arábica e entre 700-770 R$/saca para café tipo robusta.

“Sugestões da semana”:

Mercado Spot: Seguir vendendo apenas o necessário para pagar as contas do dia/semana, com preço mínimo @ 1.150 R$/saca para o café tipo arábica e 1.250 R$/saca para “cereja descascado” e @ 750/800 R$/saca para o café tipo robusta.

Para a safra 22/23:

No Set-22 – seguir analisando a compra de proteção através da compra da estrutura “Put-Spread” strike +190/-160 e vender a opção de compra “Call” strike -230,00. Essa operação terminou na sexta-feira com um custo “flat” (garantindo um preço mínimo ao produtor ao redor de 1,250 R$/saca – já considerando o custo da operação – e um preço máximo até @ 1.550 R$/saca e desde que o Set-22 feche acima dos 160 centavos de dólar por libra-peso e acima dos 230 centavos de dólar por libra-peso no dia do vencimento das opções do Set-22, no dia 12 de agosto de 2022).

O Produtor ficará exposto ao risco caso o mercado negocie acima 230 centavos de dólar por libra-peso.

Ótima semana a todos!