MELI34: Ambiente competitivo no Brasil deve levar a perda do Ebit em Mercado Livre

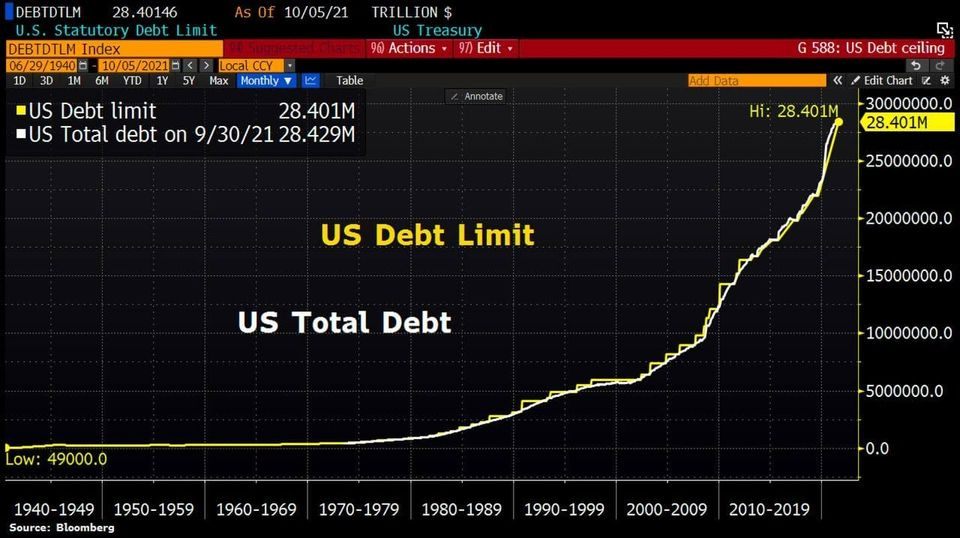

Dia “carregado”, no Brasil, com IPCA de setembro, nos EUA, o payroll e definições sobre a ampliação do limite da dívida, em US$ 480 bilhões, com prazo definido até 03/12. Na quinta-feira (dia 07), de positivo o acordo nos EUA sobre o “teto da dívida”, mesmo que temporário. Em NY as bolsas subiram 1%, no mercado brasileiro foi dia de cautela. O Ibovespa fechou na estabilidade, o dólar, acima de R$ 5,50, e os juros futuros em alta. Seguem os receios com a evolução fiscal, assim como o comportamento da inflação, influenciando câmbio e juro.

-

Sobre o IPCA de setembro, as expectativas do mercado apontam 1,2/1,3%, contra 0,87% em agosto, e até 10,5% contra 9,68% no mês passado. A contribuir, a alta da energia, com a bandeira de “crise hídrica”, impactando na Habitação, impacto nos reajustes de combustível, elevando o preço dos Transportes, e os choques de sempre em Alimentos. Indicadores negativos na economia, mesmo com a liberação e o bom ritmo na vacinação, devem aumentar a pressão sobre o governo, em perda constante de popularidade. Lembremos que já tivemos a produção industrial e o comércio varejista em queda nesta semana.

-

Sobre o payroll de setembro, a expectativa é de um bom avanço na geração de empregos, o que deve abrir uma janela para o início da redução de estímulos (tapering) em novembro. Em agosto foram geradas 235 mil vagas, em setembro devem chegar a 500 mil. Os salários por hora devem se manter crescentes, devendo avançar 0,4% em setembro, contra 0,6% em agosto; e a taxa de desemprego recuando de 5,2% em agosto a 5,0% em setembro, taxa considerada neutra pela literatura econômica.

-

Preço do combustível. Não deixa de ser meritório o esforço do governo em repensar a “formação do preço do combustível”, no que ele pode influenciar, na mudança do ICMS. Sua proposta é “calibrar” o ICMS a partir da média dos preços nos dois anos anteriores. No que se refere ao mercado internacional de petróleo ou o câmbio, pouco pode fazer.

No projeto, enviado à Câmara, o esforço de mudar a alíquota do ICMS. Os governadores não se opõem ao projeto de Arthur Lira, mas querem uma compensação por esta perda de receita.

Na verdade, mudanças no ICMS já estariam em estudo numa terceira etapa da reforma tributária em curso. Na primeira, tivemos a unificação do PIS e do Cofins, em aprovação, na segunda, mudanças no IR e nas taxações no mercado financeiro e no setor produtivo e na última, proposta de unificação do ICMS e criação, talvez, do IVA.

-

PEC dos precatórios. Vai se confirmando sua configuração. Valores de pequeno valor, até R$ 66 mil, devem ser pagos em 2022; valores acima disso, “colocados na fila”. Acredita-se que todos os precatórios até R$ 450 mil devem ser quitados no ano que vem. A Comissão que discute o tema, comunicou que a votação do relatório deve acontecer no dia 19 de outubro, não na semana que vem por causa dos feriados.

O que é fato. Acredita-se que por esta decisão devem sobrar R$ 55 bilhões fora do teto dos gastos a serem usados pelo governo. Lembremos que este tema é controverso. Muitos consideram precatórios como dívidas, outros, despesas. Por esta lógica, despesa adiada é considerada dívida, o que não a inclui no teto dos gastos. É como se fosse um “esqueleto”, deixado no passado, “obrigações que não estavam na conta”. Tecnicamente, é uma dívida judicial, um “reconhecimento judicial de contingência passiva”. Logo, não pode ser visto como despesa, não sendo, portanto, “pedalada fiscal”.

-

Nos EUA, o Senado bateu o martelo sobre a ampliação do teto da dívida até o dia 03/12. Janet Yellen respira aliviada. Uma alternativa seria o uso da moeda de platina, de US$ 1 Trilhão, sem lastro a com riscos inflacionários. Esta foi aventada no governo Obama. Seria depositada pelo Tesouro no Fed, permitindo que o governo utilizasse estes recursos para quitar seus compromissos e evitar o calote. O que é fato. O problema é que esta moeda não tem lastro, o que aumenta o risco inflacionário, desestabilizando a economia norte-americana. A dívida pública americana chega a US$ 28,429 tri, e o limite de gastos é de US$ 28,40 tri.

Elevados? Muito, mas importante considerar que vivemos na emergência de uma pandemia global, e o ativismo fiscal uma necessidade premente frente a este cenário excepcional. Daí, considerar a necessidade de “zonas de escape” no teto de gastos para momentos limítrofes como esse. Soma-se a isso, a percepção de que este acordo até dezembro apenas deve adiar o problema, não evitando mais uma crise ao fim do ano.

-

Na China. Estudos do JPMorgan Chase & Co (NYSE:JPM) (SA:JPMC34) indicam que a China Evergrande Group (HK:3333), e muitos dos seus concorrentes, possuem bilhões de dólares em dívida “fora do balanço” que, somados, aumentam, em muito, as alavancagens. A “engrenagem líquida” da Evergrande, por exemplo, chega a 177%. Ao anunciar sua “desalavancagem”, apenas trocou dívidas com juros para aquelas fora do balanço, como Commercial Papers, produtos de gestão de fortuna, títulos de capital perpétuo, etc. Uma verdadeira “maquiagem”, como tudo na China, aos olhos do mundo. Transparência zero, como sempre.

-

Pandemia e Vacinação. Nas últimas 24 horas, 1.090.222 de pessoas foram vacinadas no Brasil, 212.621 com a primeira dose, 681.234 com a segunda, 5.670 com a vacina de dose única (Jansen), e 190.697 com a dose de reforço. Com a primeira dose dada temos 69,78%, totalmente imunizados 45,57%. O governo deve priorizar a Pfizer (NYSE:PFE) (SA:PFIZ34) e a AstraZeneca PLC (LON:AZN) (SA:A1ZN34) nos programas de vacinação de 2022. Projeção é garantira de 100 a 150 milhões de doses. Estes dois laboratórios são os únicos com registro na Anvisa.

-

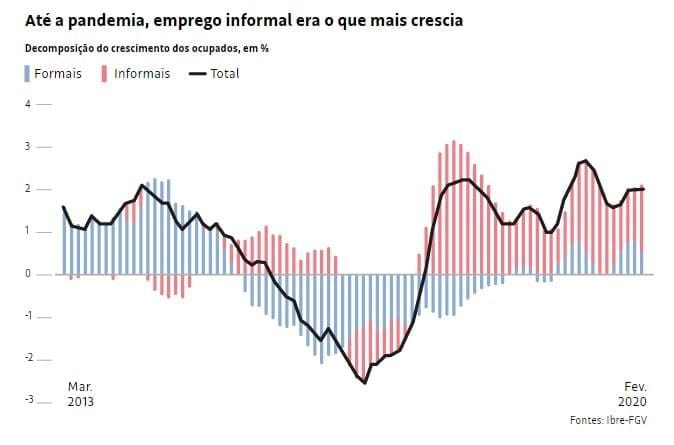

Estudos interessantes do IBGE e da FGV, mostraram que o emprego informal mais do que dobrou em seis anos, mais ainda durante a pandemia. De um total de 89 milhões de ocupados, 36,3 milhões são informais. São 4 em 10 ocupados. Sem proteção, são informais os sem carteira (setor privado e doméstico) e os sem CNPJ (empregadores ou por conta própria). Tivemos 27% de aumento de estudo entre os brasileiros, mas poucos conseguiram ingressar no mercado de trabalho, com queda de renda de 26,2% em dez anos, segundo a FGV Social. No gráfico a seguir, observa-se que a informalidade era o que mais aumentava até o início da pandemia. O que é fato. Enquanto isso, uma reforma trabalhista de verdade, segue em sono esplêndido. No Brasil, os direitos dos trabalhadores representam 110% a serem bancados pelo empregador. Daí a formalidade ir se transformando numa miragem.

Indicadores

Nos EUA, os pedidos iniciais de seguro desemprego recuaram mais do que o esperado na semana passada, indicando recuperação do mercado de trabalho. Foram 38 mil a menos, recuando a 326 mil, contra previsão de 348 mil. Por outro lado, as dispensas aumentaram, decorrentes das demissões nos hospitais, de funcionários não vacinados e pela falta de trabalhadores, fechando instalações.

Na China, os indicadores de atividade Caixin vieram em alta. O PMI de Serviços veio a 53,4 pontos, contra estimativa de 46,7, e o Composite PMI, a 51,4 pontos, contra 47,2.

Mercados

No Brasil, o Ibovespa fechou quinta-feira estável. No fim da sessão, o principal índice da bolsa avançou 0,02%, a 110.584 pontos, puxado pelo ambiente mais favoráveis no exterior, mas cauteloso com o ambiente interno. Já o dólar também encerrou o dia em alta, 0,5%, a R$ 5,516, também, pelas incertezas no campo doméstico.

Nesta madrugada do dia 08/10, na Europa (04h05), nos futuros, os mercados operavam em variadas tendências. A liberação do gás russo serve de alento no velho continente. DAX (Alemanha) recuando 0,07%, a 15.240 pontos; FTSE 100 (Reino Unido), +0,25%, a 7.095 pontos; CAC 40 +0,13%, a 6.608 pontos, e Euro Stoxx 50 -0,03%, a 4.097 pontos.

Nesta madrugada do dia 08/10, na Ásia (05h05), os mercados operaram, em sua maioria, no azul: S&P/ASX (Austrália), +0,87%, a 7.320 pontos; Nikkei (Japão) +1,34%, a 28.048 pontos; Kospi (Coréia), -0,11%, a 2.956 pontos, Shangai +0,67%, a 3.592, e Hang Seng, +0,09%, a 24.724 pontos.

No futuro, as bolsas de NY operavam em alta neste dia 08/10: Dow Jones avançando 0,11%, a 34.675 pontos, S&P 500, +0,05%, a 4.392 pontos, e Nasdaq -0,16%, a 14.873 pontos. No mercado de Treasuries, US 2Y avançando forte 4,82%, a 0,3218, US 10Y +1,59%, a 1,596 e US 30Y, +0,77%, a 2,149. No DXY, o dólar +0,11%, a 94,323, e risco país, CDS 5 ANOS, a 207,4 pontos. Petróleo WTI, a US$ 79,44 (+1,46%) e Petróleo Brent US$ 83,06 (+1,35%). Gás Natural em alta de 1,48%, a US$ 5,761.

Na agenda desta sexta-feira (08), no Brasil o IPCA de setembro, devendo fechar em torno de 1,2/1,3%. Nos EUA, o relatório de emprego, payroll, com expectativa de geração de 500 mil novas vagas, além da taxa de desemprego, prevista próxima a 5% da PEA, considerada “neutra” pela teoria econômica. Temos também a balança comercial de setembro na Alemanha.