Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

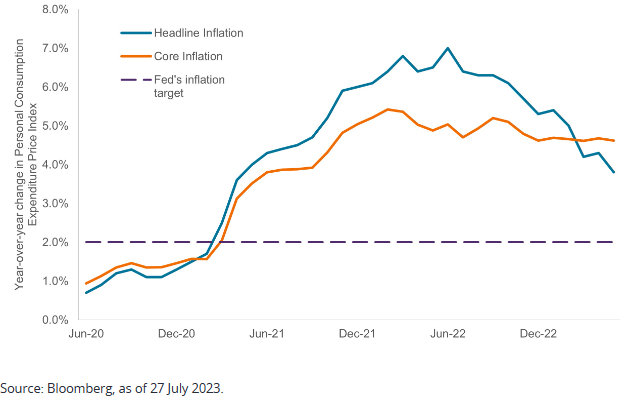

Pouco depois do pico do índice de preços ao consumidor (CPI) em junho de 2022, afirmamos que guiar a inflação de 9,1% para 5,0% seria muito mais fácil do que o caminho entre 5,0% e a meta do Federal Reserve (Fed) de 2,0%. Acreditamos que essa visão foi confirmada pelos desenvolvimentos na economia dos Estados Unidos e colocou pressão adicional sobre o Fed para tomar as próximas decisões de política corretamente. É dentro desse contexto que avaliamos a decisão do banco central dos EUA de elevar sua taxa de juros de referência para uma faixa de 5,25% a 5,50%.

Consideramos que a medida do Fed está bem fundamentada, uma vez que a economia dos EUA entrou em um período em que avanços adicionais contra a inflação provavelmente serão difíceis. O CPI central está em 4,8%, ainda elevado, e - para aqueles que não estão prestando atenção - o índice de preços ao consumo pessoal (PCE) central preferido pelo Fed caiu apenas de um pico do ciclo de 5,4% para 4,6%. Isso está bem acima da zona de conforto do presidente do Fed, Jerome Powell, um ponto que ele repetiu consistentemente nos quase um ano desde seu contundente discurso em Jackson Hole, no qual afirmou que controlar a inflação era o foco central do banco central no momento.

A inflação central está provando ser persistente

Com o mercado de trabalho e o consumo nos Estados Unidos continuando em andamento, a campanha do Fed para conduzir a inflação central em direção à sua zona de conforto de 2,0% está longe de ser concluída.

Algumas partes da comunidade de investidores parecem não estar percebendo esses desenvolvimentos. O índice S&P 500® está a menos de 5,0% abaixo de sua máxima recorde no início de 2022, e a diferença entre os rendimentos dos títulos corporativos de alto rendimento e os de seus benchmarks livres de risco caiu mais de 25% desde março passado. O fato de ativos mais arriscados estarem se valorizando tanto pode indicar que os investidores possivelmente esperam uma mudança de política monetária em direção a uma postura mais dovish.

Embora também acreditemos que estamos nos aproximando do final do ciclo atual de aumento de taxas, sentimos a necessidade de adotar uma avaliação mais cautelosa em relação a uma virada na política, uma vez que a inclinação hawkish do Fed parece estar intacta.

Tensões crescentes?

O Presidente Powell habilmente construiu consenso dentro do Comitê Federal de Mercado Aberto (FOMC), sinalizando que os membros votantes estão priorizando o retorno da inflação a níveis que sejam muito menos punitivos para os consumidores americanos. No entanto, acreditamos que a decisão unânime de pausar os aumentos de taxa em junho foi talvez "unânime" apenas de nome. Em vez disso, acreditamos que essa decisão foi um compromisso implícito entre as alas hawkish e mais centradas do Fed, com as pombas remanescentes sendo relegadas às margens até que a economia mostre sinais mais visíveis de enfraquecimento. Os hawks têm se concentrado na lenta queda dos preços do núcleo do PCE, enquanto os centristas provavelmente têm medo de que os 16 meses de aperto anterior inevitavelmente paralisem a economia dos EUA.

Nesta semana, os hawks conseguiram o aumento de 25 pontos base (pb) e os centristas tiveram tempo para analisar dados adicionais. Seis semanas se passaram desde a reunião de junho e mais oito semanas se passarão até a atualização das projeções econômicas do Fed em setembro. Juntos, isso representa mais de um quarto de ano de atividade econômica para examinar. Até agora, parece que os centristas podem respirar mais aliviados, pois uma das mudanças notáveis na declaração do Fed foi que agora ele vê a economia dos EUA expandindo a um ritmo moderado, em vez do ritmo modesto mencionado em junho.

Essa melhoria provavelmente faz com que os hawks do Fed se sintam justificados por obter a opção de aumentar as taxas em mais 25 pb em algum momento. Quando questionado, o Chairman Powell não se comprometeu com a iminência de outro aumento. Nossa visão é que a combinação de dados econômicos favoráveis e a continuação da unanimidade entre os votantes do Fed, se algo, mantém a possibilidade de um aumento adicional na taxa em jogo.

Sinais conflitantes?

A permanência da inflação subjacente bem acima de 4,0% indica que o trabalho não está concluído. Se o objetivo dos aumentos de taxa era pressionar o mercado de trabalho, até agora não teve sucesso. Os ganhos de empregos não agrícolas nos EUA têm uma média de 239.000 nos últimos cinco meses, bem abaixo do ritmo frenético de 399.000 em 2022, mas ainda dentro da faixa que sinaliza um mercado de trabalho saudável.

De outra pesquisa, a taxa de desemprego está em 3,6%, um pouco acima de sua mínima histórica. O consumo por muitas medidas permanece sólido. As vendas no varejo, excluindo bens, gasolina e materiais de construção, superaram a previsão consensual na maior parte do ano, e embora tenha caído de 3,5% no primeiro trimestre, as vendas finais ajustadas à inflação para compradores privados domésticos atingiram um respeitável 2,3% anualizado no segundo trimestre.

No entanto, segmentos mais intensivos em capital da economia se enfraqueceram, dada sua maior sensibilidade às taxas de juros. As permissões de construção residencial estão em queda e os preços nacionais das casas, calculados com base em um índice amplamente acompanhado2, caíram por três meses consecutivos - sua primeira incursão em território negativo desde que os EUA saíram de sua crise habitacional. Na indústria, o Índice de Gerentes de Compras do Instituto de Gestão de Suprimentos tem estado em território de contração por oito meses. Esses são os dados que fazem os centristas do Fed perderem o sono.

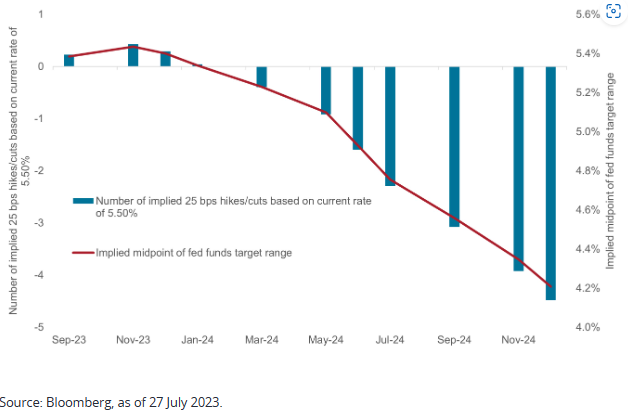

O que isso significa para os mercados

Nas semanas entre as reuniões de junho e julho do Fed, o mercado aceitou lentamente a ideia de que um aumento de taxa no meio do verão era inevitável. Com base nos sinais dos mercados futuros, os investidores têm sido mais cautelosos em relação a outro - talvez final - aumento de 25 pb que possa ocorrer até o final do ano. Os mercados futuros estão precificando a taxa de fundos federais terminando 2023 no nível atual e caindo 1,25 pontos percentuais, para 4,25%, até dezembro de 2024. Em contraste, a pesquisa mais recente de "Dots" do Fed, além de projetar outro aumento de 25 pb neste ano, indica que as taxas provavelmente estarão em 4,75% em dezembro de 2024.

Nível da taxa-alvo dos fundos federais implícita no mercado de futuros

Em contraste com a pesquisa interna do Fed e os dados econômicos resilientes dos EUA, o mercado de futuros espera que as taxas de política monetária comecem a cair acentuadamente até o início de 2024.

Agora que o teto da taxa de política está (quase) definido, acreditamos que as visões divergentes do Fed e do mercado se devem em grande parte a quanto tempo cada um desses grupos acredita que as taxas permanecerão no pico do ciclo. Nossa visão é que, enquanto a ameaça de um aumento adicional de 25 pontos-base for uma possibilidade, juntamente com a ambiguidade intencional sobre quando os cortes nas taxas começarão, os rendimentos dos títulos do Tesouro de curto e médio prazo provavelmente permanecerão próximos ao limite superior de sua faixa atual.

É importante destacar que, a menos que ocorram perturbações econômicas ou geopolíticas imprevistas, não esperamos que os títulos de curto a médio prazo se valorizem até que fique claro que o Fed tem a latitude para pausar - e eventualmente reduzir - sua taxa de política, o que não acreditamos que acontecerá até a inflação cair ainda mais. Isso pode não ocorrer até bem em 2024.

Até lá, esperamos que grande parte da curva de rendimento permaneça dentro de uma faixa e que os dados divulgados entre agora e setembro gerem alguma volatilidade moderada. Portanto, acreditamos que ativos mais arriscados devem ser abordados com relativa cautela, dadas as avaliações atuais. Por fim, é nossa opinião que um enfraquecimento econômico adicional provavelmente será o preço que o Fed terá que pagar para alcançar seu objetivo de deixar para trás esse histórico episódio de inflação.