Por que o preço do café disparou em agosto nos mercados internacionais?

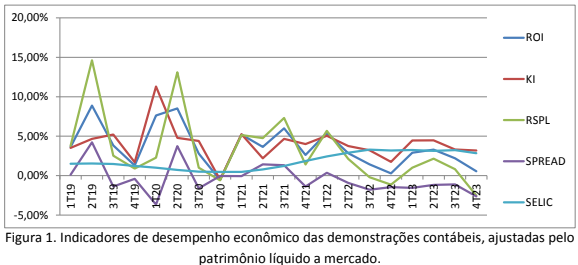

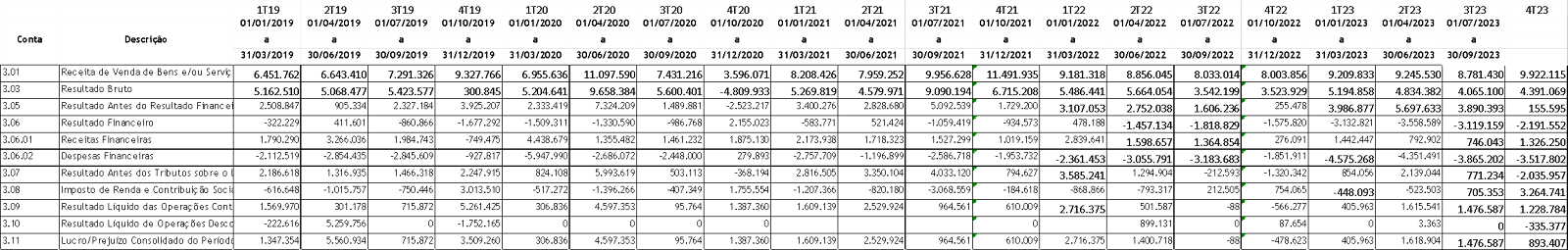

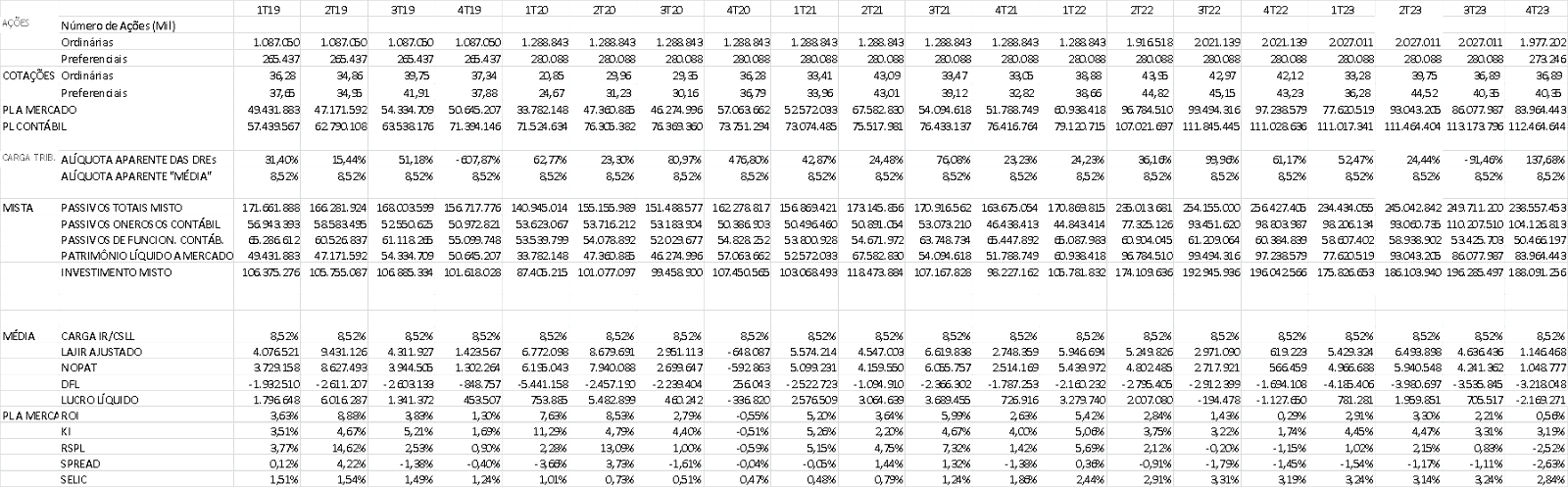

Os dados gerados pela análise econômica das demonstrações contábeis da Eletrobras (BVMF:ELET3) no 4T23 apontavam para um desempenho muito ruim. Pelos cálculos, houve um prejuízo do trimestre equivalente a uma rentabilidade de -2,52% para os credores de renda variável (RSPL). O resultado das operações (ROI) foi estimado em apenas 0,56% e a remuneração dos credores de renda fixa teria sido de 3,19%. Isso resultou num spread financeiro negativo de -2,63% no trimestre. Esses valores aconteceram num trimestre durante o qual Selic (~Ke, custo de oportunidade do capital) variou 2,84%. Mas isso não é um evento isolado, isso tem se repetido nos últimos seis trimestres, desde o 2T22, tal como ilustrado na Figura 1, a seguir.

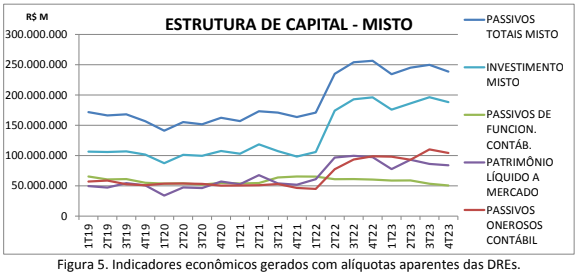

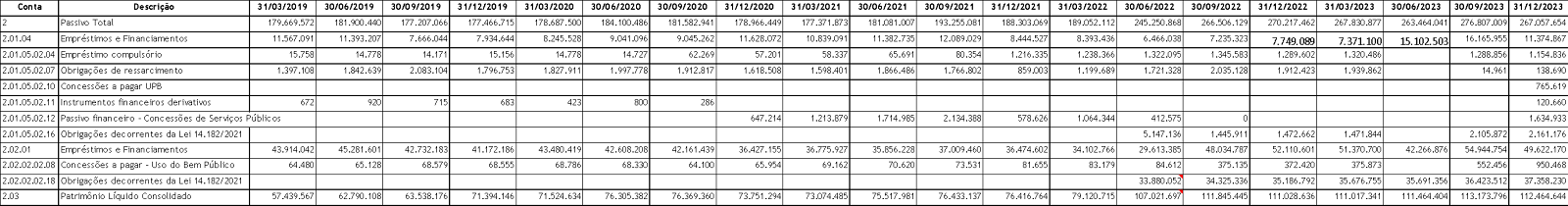

A rentabilidade diminuiu bastante após a privatização no 2T22. Isso pode ser explicado pelo aumento vertiginoso do investimento no montante de R$ 65 bilhões que aconteceu nesse período. Esse aumento é mais bem explicado nos comentários da Figura 5.

No entanto, em algumas mídias financeiras, surgiram notícias que dizem justamente o contrário, nos seguintes termos:

-

Moneytimes: A Eletrobras (ELET3) foi a “grande surpresa” do setor elétrico no quarto trimestre de 2023 (4T23), avaliou o analista da Empiricus Research, Ruy Hungria. A maior geradora de energia no Brasil conseguiu compensar as perdas do ramo, que foi pressionado por preços baixos.

-

Infomoney: Eletrobras atrativa: por que JPMorgan (NYSE:JPM) e Morgan veem alta de mais de 20% para ELET3?

O que está acontecendo? Os analistas estão birutas? Como reconciliar estas interpretações tão divergentes partindo-se da mesma base de dados, a contabilidade?

A palavra reconciliação não significa dizer que o que é ruim para um analista é igual ao bom de outro. Trata-se de explicar as diferenças metodológicas que fizeram obter leituras opostas.

Quando o analista da Empiricus afirma que a Eletrobras “conseguiu compensar as perdas do ano”, ele não está mentindo, isso realmente aconteceu. Ela só omitiu os detalhes de como isso aconteceu.

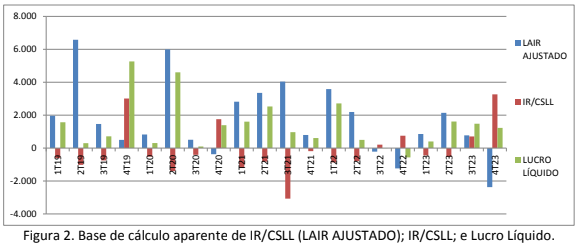

O que faltou foi a explicação de que esse milagre ocorreu na conta Despesas de Imposto de Renda e Contribuição Social sobre o Lucro Líquido. Tanto na DRE anual como na do 4T23, em vez de haver despesas de tributos, foram registradas receita de tributos. Na DRE anual a receita foi de R$ 3 bilhões e na do último trimestre a receita com tributos foi de R$ 3,26 bilhões.

Com os valores lançados acima, na DRE anual, o Resultado Antes dos Tributos sobre o Lucro que era de apenas R$ 1,7 bilhão, virou um lucro líquido de R$ 4,7 bilhões. Na DRE do 4T23, o resultado que antes dos tributos era um prejuízo de 2 bilhões, surgiu um lucro líquido de R$ 1,2 bilhão.

Além disso, há outra divergência de natureza metodológica, na DRE do 4T23 há lucro e no gráfico de indicadores econômicos aparece um RSPL negativo. A razão dessa diferença é a alíquota aparente de tributos utilizada nos cálculos dos indicadores econômicos. O reconhecimento de receitas tributárias provocam distorções tanto nas alíquotas como nos indicadores econômicos. Em 6 de 20 trimestres, a tributação gerou receitas em vez de despesas, tal como ilustra a figura 2, a seguir, inclusive no 4T23.

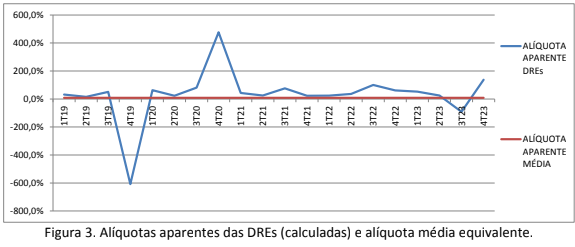

O efeito dessas receitas tributárias são alíquotas aparentes com sinal trocado. Isso fica pior quando a base (LAIR) também é negativa (Ex.: 4T23). Tal como ilustra a Figura 3 a seguir.

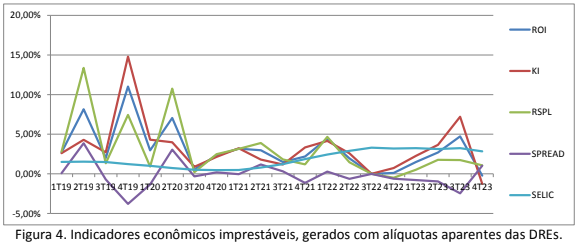

As alíquotas “anormais” geram indicadores igualmente estranhos e inúteis, tais como a Figura 4, a seguir. Por exemplo, no 4T23, o ROI e o Ki ficariam negativos; o spread financeiro ficaria positivo. Até o ROI ser negativo, isso é possível, mas o Ki ficar negativo é impossível. O único indicador que ficou coerente com a DRE é o RSPL, pois o cálculo usa a mesma alíquota da DRE.

Para evitar essas distorções estremas, a metodologia adotada foi utilizar uma alíquota média de tributos sobre o lucro, de tal forma que o valor total de lucro líquido acumulado na série não se alterasse. Essa escolha não elimina distorções, mas é a menos arbitrária possível. Poder-se-ia usar alíquotas padrão dos tributos (24% a 34%), mas isso pode penalizaria o desempenho da empresa cuja alíquota média foi menor, tal como a Eletrobras cuja média foi de 8,2%.

Voltando à questão da divergência entre dados da análise econômica das demonstrações contábeis e as notícias na mídia financeira. O mercado está sendo manipulado? Onde é que o analista da Empiricus enxergou uma compensação de perdas? Como é que a JPMorgan e Morgan preveem alta das ações? A tendência histórica mostra um rumo oposto para os negócios da Eletrobras! Por que agentes financeiros do mercado estariam a elogiar uma empresa cujo desempenho não é correspondente? Outras notícias podem ajudar, vejam elas:

-

Infomoney: Eletrobras, Energisa (BVMF:ENGI11) e EDP (BVMF:ENBR3) arrematam lotes de leilão de transmissão

-

Jornal do Brasil: Eletrobras e BTG (BVMF:BPAC11) são maiores vencedores de megaleilão de transmissão de energia da Aneel.

-

Infomoney: Eletrobras emitirá R$ 3,5 bi em debêntures e ...

-

Valor econômico: Eletrobras e subsidiárias buscam até R$ 6 bilhões com ofertas de debêntures em abril.

-

Suno: Eletrobras (ELET3): BTG enxerga taxas atraentes e espaço para reestruturação.

Uma das possibilidades poderia ser por conta de interesse econômico. Notícias positivas tornam operações de emissão de debentures mais atraente ao mercado. Notícias ruins a arruinariam. Esses analistas precisariam se explicar.

Em relação à estrutura de capital, conforme Figura 5 a seguir, dois atos no 2T22 respondem pelas maiores variações observadas nas curvas (durante a privatização):

-

Reconhecidas obrigações onerosas decorrentes da Lei 14.182/2021 de R$ 39 bilhões.

-

Emissão primária de ações, valor registrado na contabilidade de 26 bilhões.

O efeito do aumento de obrigações onerosas e de patrimônio líquido foi provocar uma diminuição nos valores do ROI e do RSPL, uma vez que esses compromissos com credores são elementos divisores no cálculo dos indicadores.

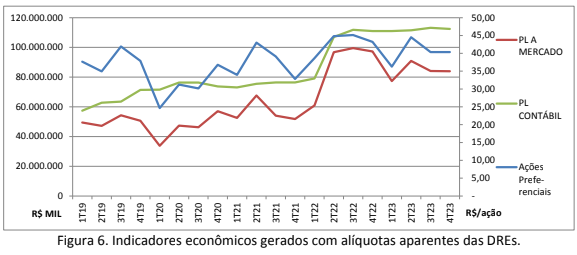

A relação entre patrimônio líquido contábil e patrimônio líquido avaliado a mercado também não mostra alteração significativa, conforme Figura 6. Os cálculos dos indicadores utilizam o valor do patrimônio líquido a mercado para que os indicadores calculados sejam úteis para os investidores em bolsa.

Quando o patrimônio líquido (PL) a mercado é menor que o patrimônio líquido a contábil, como neste caso, a rentabilidade do negócio (ROI) e do acionista em bolsa (RSPL) apresentam-se maiores que as rentabilidades medidas quando o PPL for pelo valor contábil.

RESUMO

Os resultados econômicos da Eletrobras privatizada continuam muito ruins. Ela está prestes a captar recursos no mercado e precisa de notícias boas no mercado, o que surge na imprensa financeira na forma de análises superficiais dos resultados do 4T23.

Resta saber como a Eletrobras irá encontrar o caminho da sustentabilidade econômica: corte de custos fixos; aumento de tarifas; subsídios; ou, muito provavelmente, todos simultaneamente. Em breve, começará os corte de salários, como pode ser visto na seguinte notícia:

-

Uol economia: Eletrobras contrata negociador para 1º ACT depois de privatização e quer cortar salários.

Não há como criar riqueza para os acionistas se a atividade operacional é ineficiente. A rentabilidade do negócio (ativos) é o lastro para a geração de caixa futuro aos rentistas de renda fixa e de renda variável. O lucro é uma missão maior para qualquer empresa, quer seja ela conduzida por administração pública ou privada.

No entanto, a busca de rentabilidade deverá produzir inúmeras mudanças no negócio, alguns efeitos dessas mudanças serão bons e outros serão ruins. Aumentar o lucro sem aumentar tarifa seria um efeito bom. Reduções de custos operacionais podem implicar em maiores riscos ao sistema, tais como uma diminuição da capacidade de resposta da manutenção e reparo. Pode existir manipulação da oferta para obter ganhos abusivos de preços no mercado livre. É sempre bom lembrar o caso Enron (2004). A privatização por si só não é um remédio para todos os males. A atividade precisa continuar sendo tutelada pelo Estado para que não surjam abusos dos controladores, uma vez que a preocupação deles com geração de fluxo de caixa quase sempre é maior do que o interesse pela qualidade e pelo custo ao consumidor.

O importante é que a sociedade tome consciência dos riscos e dos efeitos que isso pode gerar em atividade que afeta diretamente uma enorme parcela da população.

AJUSTES APLICADOS NA METODOLOGIA

-

Patrimônio líquido avaliado a mercado – isto é feito para que os indicadores sejam úteis para os investidores em bolsa

-

Alíquota aparente média de tributos sobre o lucro – para evitar distorções aberrantes nos indicadores.

BASE DE DADOS DOS GRÁFICOS

Encontre dados avançados sobre a Eletrobras e outras ações do mundo inteiro com o InvestingPro. Para um desconto especial, use o cupom INVESTIR para as assinaturas anuais e de 2 anos do Pro e Pro+